文|锦缎研究院 革鼎

近期众多美股IPO公司中,贝壳(NYSE:BEKE)是非常有故事的一家。煽情创业故事之外,关于它的争论亦不少,其中最大的分歧来自于市值(估值)。

截至2020年8月24日,贝壳市值519亿美金(折合人民币3586亿元),万科A(SZ:000002)的市值“才”3159亿元——请原谅此处用了个“才”字,这是因为房产中介起家的它秒杀100%的开放商,而让人情不自禁的感叹。

贝壳截止2020年6月的十二个月收入为537亿元,如果按上半年5.9%利润率计算,贝壳市盈率高达113倍。不过静态的市盈率,并不能充分反映它的价值。

一般情况下,对于贝壳这样的公司,把定性的问题——即 “它是谁”——解决是最重要的。不然价值的判定可能差之千里。

实际上,贝壳商业模式的本质是“房地产交易所”,这是它得以在估值上秒杀万科等房地产商的核心原因。理解了这一重,才算是对贝壳有了入门级的认知,进而去到房间里一探究竟。

01、贝壳本质:房地产交易所

贝壳是个住房交易和服务的平台,上市公司体内包括贝壳找房平台,自营房地产经纪品牌链家、加盟品牌德佑、贝壳金控以及VR技术服务商如视等(长租公寓品牌“自如”不在上市公司体内)。

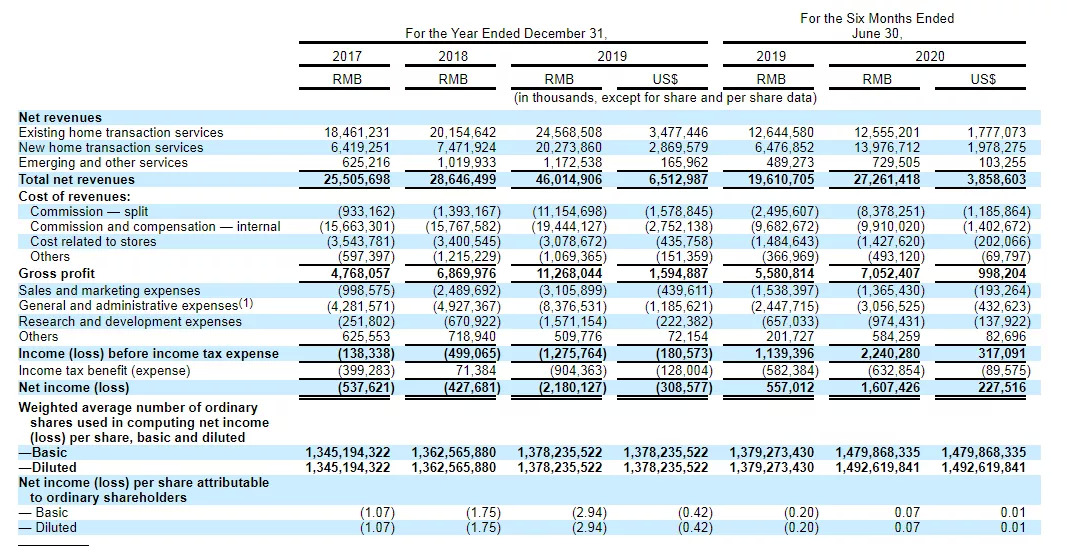

据招股说明书可知:

◆贝壳平台MAU(月活跃用户)为3900万,GTV(成交总额)为2.13万亿元,同比增长85%,国内市占率9.55%,共促成超过220万笔房屋交易,是中国最大的房屋交易和服务平台。

◇截止2020年H1(上半年),贝壳平台共连接265家品牌经纪公司,在103个城市拥有4.2万家线下门店,经纪人总数超过45.6万人。贝壳的楼盘地图收录房源达到2.26亿套。

◆2020年H1,贝壳收入为272.6亿元,同比增长39%。收入来源主要是撮合二手房和一手房的交易。净利润为16.1亿元,同比增长189%。

图1:贝壳的利润表。来源:招股书

截止2020年8月23日,贝壳市值472亿美元,折合人民币3266亿元;房地产开发商常青树大哥万科A(SZ:000002)市值3179亿元。其它的老牌房地产开发商:

中国恒大,市值2236亿元;

华润置地,市值2210亿元;

碧桂园,市值2028亿元;

保利地产,市值1976亿元;

融创中国,1473亿元。

贝壳市值与A股港股房地产开放商TOP20比较,见下图:

图2:贝壳与房地产开放商市值比较。来源:Choice,锦缎

万科是一家年收入3000亿+、净利润500亿+的公司。贝壳是一家年收入500亿量级,净利润30亿元量级的公司(2020年水平)。净利润是你的16倍,但利润还干不过你,这显然存在问题。

贝壳的估值非常高,市场疯狂炒作它,炒的是什么?有人说是市占率的提高,有人说是左晖的战略思维,有人说的是费率市场化后的想象空间。

实际上,这些都不足以承载它的估值,贝壳炒作的实质是“房地产交易所”,不断有上市公司(房源)IPO(进驻),各个生态参与方其实是可以一一对应的:

·房主相当于上市公司实控人;

·房子相当于上市公司;

·贝壳相当于交易所;

·购房者和租户相当于股票投资者;

·加盟经纪商相当于一般券商;

·链家相当于麦子店高盛。

如我们所知,“股债汇房”四大市场一并构成一个现代国家的金融命脉。这四大资产类别一旦接驳交易所的概念,总容易让人产生无穷无尽的遐想,进而难免向星辰大海去疯狂炒作。

02、“房地产交易所”的形成

贝壳模式是一种中国特色,与欧美国家存在很大迥异。

以美国为例,其并没有形成“房地产交易所”的基础,它的二手房源系统MLS是非盈利性组织,所有者和管理者是房地产经纪人协会,仅面向经纪人开放,收费较低廉。

(注:MLS英文全称为MultipleListing Service,即多重上市服务,是20世纪30年代诞生于美国的一种房地产营销方式,广泛使用于房地产开发销售以及中介代理中。在房地产中介代理市场,MLS发展尤为成熟,不仅仅是一种营销模式,更是被行业广泛接受的严谨而先进的行业准则和经营管理模式。)

在中国,则没有MLS这样的非营利性组织汇聚最大的房源结构,使得重器终可掌握在少数勤劳且勇敢的民间资本手上。

现阶段,贝壳通过楼盘字典,CAN经纪人网络、VR看房技术及真房源理念等,把平台的粘性做的很不错,这是停留在“欺骗性获客”阶段(加盟的经纪公司通过假房吸引买家和租户沟通)的竞品平台所无法比拟的。

更重要的是,它与房主的利益是一致的,从长期看也不存在分歧:房地产交易是个频次很低的生意,不可能低价走量,它的利益与房东一直——交易价格越高收入越高,这与美国房地产中介(帮忙客户匹配合适的、低价的房子是核心竞争力)有很大区别。

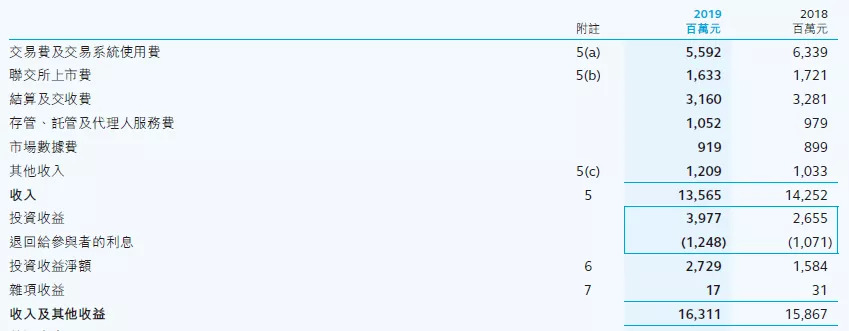

如果按房地产交易所来想象,价值的创造不再只是经纪撮合。交易所的收费类目可以说是一样一样的,看看港交所,不过是改个名字的事。

图3:港交所2019年收入明细。来源:公司年报

贝壳除了上了上述“硬性”变现途径,还有“软性”增值空间。居民房源上传以及交易过程中附带的精准数据信息——身份证、婚配关系、联系方式、资产评估——可以说是无价之宝,这比单纯通过互联网浏览交互过程中产生的画像精准多了,也有价值多了。

这个时代,数据就是黄金,数据就是石油。

基于此,房产交易所的概念可以被疯狂炒作。但是这个预期到底值多少钱呢?

作为投资者,切勿听到“房地产交易所”这6个大字,就像听到6位赚钱代码一样high了,进而算出这种经典的“拍脑袋账”:

·“GTV/当前市占率×预期市占率×预期&永续增长率”拍个终极规模;

·再乘以成熟国家房产经纪业6%左右的take rate;

·再乘以想象中垄断格局下夸张的净利润率

·……

于是得出甜蜜的结论:贝壳市值中短期直冲千亿美金。这完全是异想天开。

03、贝壳VS港交所

奔着千亿美金买贝壳,还不如直接去买港交所。所谓“是骡子是马拉出来遛遛”,我们不妨从掌舵人、规模、take rate(抽佣)和净利润来看一下这两家公司。

(1) 掌舵人层面:暂且可认为打个平手。

左晖很牛,兽楼处前段时间还专门写了一篇情怀柔文,这里就不附庸了。

李小加呢,“革鼎”之力满分(《周易》卦象——革,去故也;鼎,取新也),联交所的变化举世瞩目,现在顶级的公司都策划去港股二次上市,蚂蚁集团也要在港股上市。

图4:李小加(左)与左晖(右)

(2)规模层面:港交所吊打贝壳。

港交所的平均每日成交金额为872亿元,一年按250个交易日,总的规模是21.8万亿。贝壳2019年成交金额为2.1万亿。港交所的规模是贝壳的10倍。

港交所在大力拥抱新经济公司,但传统经济的盘子太大,整体增速应该不会太快。另一方面,房地产十几万亿的盘子也到了顶峰,是存量竞争的形态,贝壳通过提升市场占有率还可以有一定幅度的追赶。

不过也别太把提升市占率的预期打的太满,交易所是个大生意,只要有利可图,始终会有竞争者冒出来。科创板说来就来,何况是“房地产交易所”的概念。

对于低频次交易的平台,做好底层之后,广告狂轰滥炸是可以拉开客户的,大不了一套房多地上市呗。

(3) 变现效率:港交所是贝壳强3倍。

港交所2019年收入163亿元,take rate大概0.75%,乘以净利润率57.6%,变现率(成交金额转化为净利率的比率)0.43%。贝壳2019年收入460亿元,takerate大概2.16%,乘以净利润率5.9%(2019年亏损,用2020H1数据,继续优化的空间不大了),变现率0.13%。

港交所变现效率是贝壳的3倍。

(4)再看市值:贝壳没有优势

贝壳的市值是519亿美元,港交所的市值是613亿美元,港交所要高18%。但是港交所的利润规模是贝壳的3.3倍。投资的话,凭什么不选港交所?

04、贝壳的天然风险

一项资产是否值得投资,还要看它对应的风险敞口有多大。港交所这种公司最大的风险可能是周期波动,这一点贝壳也躲不过。但贝壳隐含的风险却是独有的。

目前外界对于贝壳的商业模式,已经生出垄断和“公器私用”的质疑,并有诉讼发生。虽然我们能明确的看到,交易规模并不支持垄断的说法。但这种噪音对于业绩的影响,的确可能会发生:

掌握房源相当于掌握了户籍信息,这是事关数据安全的重器。一般情况下,如果有关部门不控制这个通道,就会寻求对定价的控制,压制take rate的提升,这也是相关诉讼的主要诉求点。

从普通房产中介到“房地产交易所”概念,这是典型的霍华德 马克斯(Howard Marks)第二层次思维。

但在投资或者创业过程中,仅有第二层次思维还不够,我们还得有第三层次思维:交易所亦有确定性的价值,或是给定范围,或是通过比较评定高低等级,不能无限制的乱炒,那是韭菜送人头。

《史记·货殖列传》有云:贵弃如粪土,贱取如珠宝。以中期视角来看,贝壳现在可能已经到了“贵弃”的阶段。

评论