文|锦缎研究院

CRO(医药研发合同外包服务机构)作为上个世纪80年代兴起的一种商业模式,而今已经成为医药领域一条重要赛道,也被称为创新药“卖水人”。

尽管我国CRO行业起步晚,但却诞生了以药明康德(SH:603259)、泰格医药(SZ:300347)等具备与跨国巨头同台掰一掰手腕能力的龙头公司。

过去3年里,以药明康德、泰格医药等为代表的中国CRO上市公司,股价不断创出新高,至少都为投资者带来了2-5倍的丰厚回报。

本文作为我们用以覆盖CRO产业的开篇报告,拟以俯瞰的视角,对中外企业在发展历史、成长逻辑、业务和模式方面的异同予以比较式梳理,尽量做到知己知彼,以供投资者朋友参考。

01、发展历史对比

21世纪以来,人口老龄化加剧以及对卫生健康意识的增强等,全球医药研发投入与研发管线数量稳健增长。同时,全球新药研发成本持续攀升,且高于销售增速,导致新药的投资回报率不断下降。

另外,新药研发不仅需要投入巨额资金,而且研发周期长、过程复杂、风险性高。从阶段费用占比看,临床I至III期费用占比约70%,是CRO行业中最大的蛋糕,其中I期、II期、III期占比分别约为5%、15%、50%。

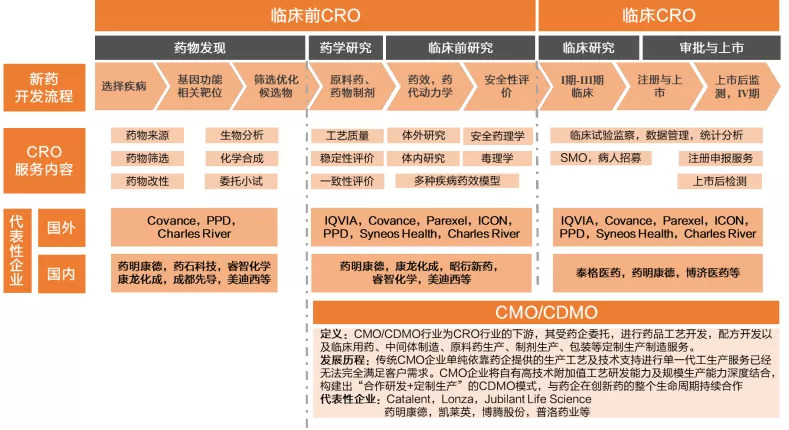

因此,为了降低成本、缩短新药研发周期,提升成功率与效率,制药公司纷纷选择将研发外包,也即CRO(合同研发组织,分为临床前CRO和临床CRO)。尤其更倾向于将研发成本更高的临床CRO外包。

随着外包服务需求增加,产业链延伸到CMO/CDMO(合同生产组织)、CSO(合同销售组织),这些外包服务务贯穿整个药品生命周期。

图1:医药外包服务全产业链;来源:天风证券研究所

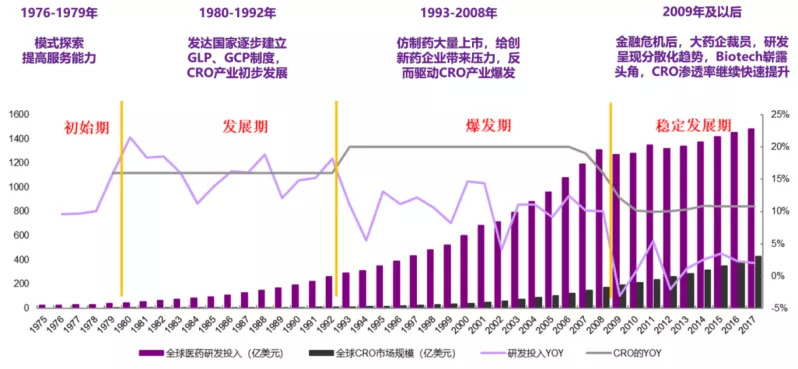

自1976年以来,全球CRO行业历经四个发展阶段:

(1)初始期(1976-1979年):萌芽阶段,主要为模式探索。

(2)发展期(1980-1992年):发达国家逐步建立GLP、GCP制度,CRO企业迎来初步发展。

(3)爆发期(1993-2008年):专利悬崖到来、大量仿制药上市,使得创新药企业研发需求激增,CRO行业随之迎来爆发。

(4)稳定发展期(2009年及以后):金融危机爆发后,大药企裁员、研发呈分散化趋势。同时,Biotech企业崛起,CRO渗透率快速提升。

图2:全球CRO产业历经四个阶段;来源:Wind、PharmaProjects、Frost &Sullivan、光大证券研究所

另外,地域分布上,欧美地区作为传统的新药研发集中地,贡献了绝大部分CRO市场份额(约90%)。其中美国60%、欧洲30%,中国、印度各2%,占比非常低。

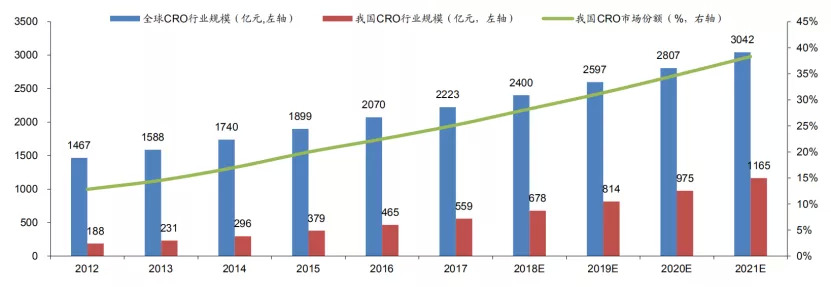

不过,我国CRO行业正处于快速发展阶段。

根据Frost&Sullivan数据显示,我国CRO行业规模从2011年的136亿元增长至2018年的678亿元,复合增速超过20%。而全球CRO市场从271亿美元增长至489亿美元,复合增速不到10%。

而且,我国CRO市场份额从2011年的7.19%提升至2018年的19.81%,预计未来仍将进一步提升。

图3:中国和全球CRO市场规模及增速;来源:海通证券研究所

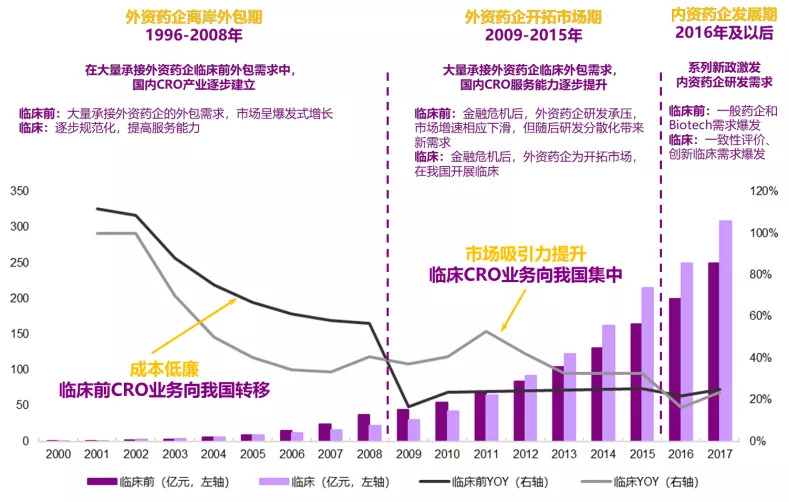

这主要得益于我国CRO行业三次发展浪潮的推动:

(1)萌芽起步期(1996-2008年):外资与合资CRO垄断中国市场,同时国内龙头相继成立,开始大量承接外资药企临床前外包需求, 并逐步规范化。

(2)爆发期(2009-2015年):随着我国利好政策不断,医药市场升温,各种服务形式的CRO企业陆续成立。同时,由于金融危机后,跨国药企研发承压,选择向我国转移临床CRO业务。

(3)整合期(2016年至今):一方面,药政改革(一致性评价、优先审评、MAH等)激发内资药企研发需求,一般药企和Biotech企业需求爆发;另一方面,CRO企业迎来上市热潮,并购重组不断。

图4:我国CRO产业三次发展浪潮;来源:商务部、光大证券研究所

02、成长逻辑对比

可以说,外资巨头的发展史,就是一部“并购史”。它们的成长逻辑,就是通过“收购+延伸”的模式来扩大业务覆盖,提高市场集中度。

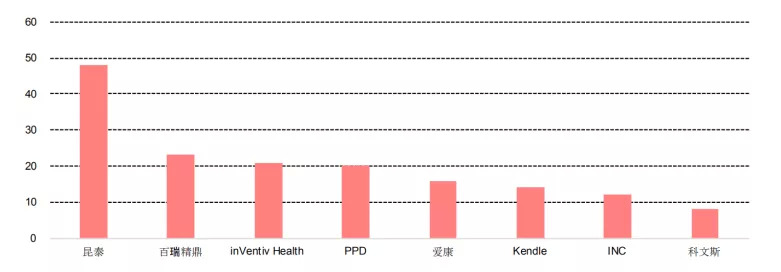

图5:大型CRO公司成立以来并购案例数量;来源:CenterWatch,中信建投证券研究发展部

例如,全球CRO龙头昆泰,自1982年成立以来,共发生超过50起兼并收购。通过收购多家临床研究公司,让昆泰营业收入实现十几倍增长,最终成为药物研发流程全覆盖(咨询服务、投资服务、CRO服务、CSO服务)的国际巨头。精鼎也通过26起并购,完成了从CRO到咨询、CSO(销售)的拓展。其他龙头公司也大都有着相似的成长经历。

因此,全球CRO行业竞争格局呈现出寡头垄断的局势。截至2018年底,全球前十大CRO公司合计拥有超50%的市场份额。其中,IQVIA昆泰、Labcorp、Dyneos、Paraxel排名前四,分别占比12%、8%、6%、5%。

相比之下,我国CRO行业“小而散、市场集中度低”的特点非常突出。

据统计,截止2017年底,国内处于存续状态的CRO公司总共有500多家,格局散乱、同质化严重、竞争激烈。同时,CR5=39.18%,行业集中度较低。可以预见,未来并购重组将成为我国CRO行业的发展大势。

除此以外,我国CRO行业的成长逻辑,还与工程师红利、海外订单转移、创新药兴起等密切相关。这些逻辑分别对应着CRO行业的三大核心要素:人才、行业口碑、技术积累。

(1)工程师红利

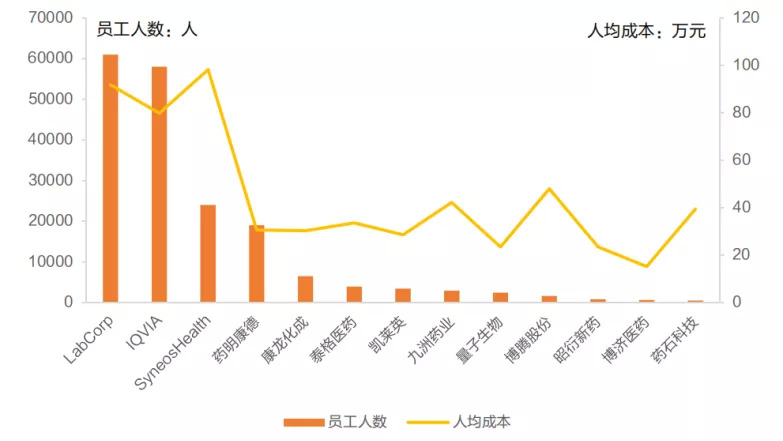

很显然,高复杂性、高失败率的新药研发,给CRO企业提出了更高要求。而作为典型的人力资源密集型行业,CRO行业受人员的增长和人均效率提升的影响比较大。

好在,我国拥有独特的工程师红利优势,主要体现在“高素质劳动者增加”和“劳动力相对低廉”上。

随着高等教育的推进,我国劳动者素质持续提高。根据国家统计年鉴显示,近15年以来,我国研究生毕业人数从2004年的15万人提升至2017年的58万人,为CRO企业输送了大量高素质人才。

另外,根据天风证券研报显示,从人均营业成本来看,三家国际CRO龙头均在80万元/人/年以上,而国内各家CRO企业人均成本明显较低,其中药明康德、康龙化成、泰格医药的分别为 31万、30万、35万元每人。不考虑企业规模对成本的摊薄作用,单从人均成本看,国内CRO企业的成本大大低于国外CRO企业。

图6:国内主要CRO企业人均营业成本(万元)对比;来源:wind,各企业年报、天风证券研究所

(2)海外订单转移

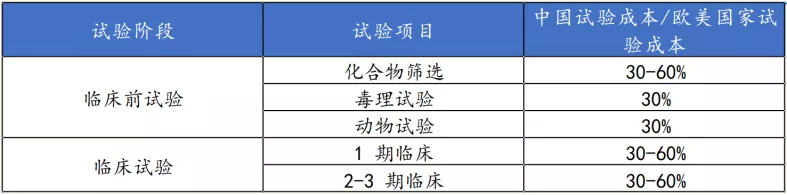

就行业来看,我国CRO服务成本远低于发达国家,是跨国药企将研发试验转移到我国的根本原因。

在临床前试验阶段,我国化合物筛选成本占发达国家成本的30-60%、毒理试验和动物实验也均占30%。同时,在临床CRO阶段,我国拥有庞大的患者人群和丰富的疾病谱,且成本优势显著,在中国进行CRO试验(I至III期)的成本分别是发达国家的30%-60%。

图7:国内研发成本低于成熟欧美市场;来源:上海医药研究临床中心、国金证券研究所

(3)创新药兴起

如前文所言,我国CRO行业的爆发,主要在于第二次发展浪潮(2009-2015年)大量承接外资药企的临床CRO订单业务,这也让龙头CRO企业积累了更多前沿技术。

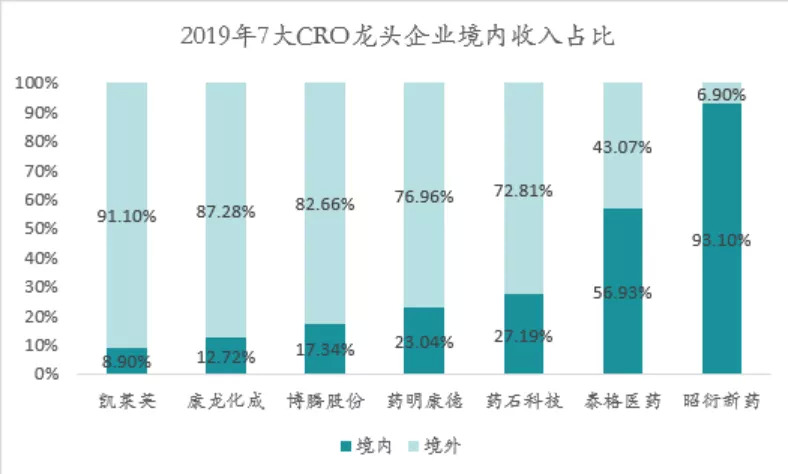

根据新康界资料显示,我国7大CRO龙头企业2019年的总体营收为184.38亿元,是境内营收的近3倍。其中,五家公司的主营业务收入中海外收入均占据了75%以上的比重,海外业务占比最多的凯莱英这一比重甚至达到了91.10%。

图8:我国CRO龙头企业海外收入占比很高;来源:同花顺、中康产业资本研究中心

另外,自2016年开始,随着我国百济神州、君实生物等初创型Biotech创新药企业快速崛起,以及集采倒逼仿制药企业向创新药转型,使得国内CRO行业再次迎来爆发。

03、业务和模式对比

当前,全球CRO市场格局分为三个层次:

1、全球型CRO巨头,如昆泰、科文斯、精鼎等,具有全球业务网点以及国际多中心临床研究能力;

2、本土大型或特色型CRO,如药明康德、Medpace等,在某地区或某些特定业务领域(安评、临床等)拥有一定市场地位,并向大型跨国CRO公司靠拢;

3、中小型CRO公司,主要以提供技术难度低、利润率低的仿制药企注册申报为主。

我们对比下它们的经营业务和商业模式。

(1)经营业务对比

为了尽可能的降低研发成本,药企更倾向于将临床研究部分外包给CRO企业。

因此,临床CRO成为了海外CRO龙头的重点布局领域。例如,昆泰、Syneos、精鼎、PPD等临床CRO业务占比分别高达85%、100%、100%、78%。

反过来,由于我国目前仍以仿制药为主,创新药发展时间尚短,加上只有少数企业能从事临床CRO业务,导致大部分企业仍以临床前CRO业务为主。

根据弗若斯特沙利文数据,2018年全球CRO药物发现CRO、临床前研究CRO、临床CRO的市场份额分别为19.9%、14.5%、65.5%。同期,我国三者的市场份额占比分别为18.6%、25.4%、54.2%,药物发现和临床CRO占比较小。

不过,在创新药快速崛起推动下,我国临床CRO实现快速发展:过去七年间复合增速(24.7%)远高于全球CRO复合增速(9%)。

图9:国内外CRO公司细分赛道/业务布局情况梳理;来源:公司公告、Wind、广证恒生

(2)商业模式对比

从商业模式看,CRO企业与客户的合作方式已由早期的传统单一收费模式逐步向更高级的里程碑型和结果导向型转变,部分大型制药企业出于战略合作角度考虑,逐渐与CRO企业形成“风险共担”型合作模式。

当前,海外CRO巨头主要以纵向一体化、“风险共担”型模式为主。

例如,昆泰通过“疯狂”的并购模式,不仅打造了平台化的外包服务,而且还首创“风险共担、利益共享”模式(即新药研发成功后,获取一定的额外收益,打破了传统的订单式收费模式)。

反过来,由于我国拥有独特、开放的营商环境,CRO行业逐渐向平台化、特色化和信息化这三大方向发展。

国内把平台化模式发挥到极致的,当属研发外包全产业链覆盖的药明康德。这种模式非常契合Biotech公司的需求。毕竟,这些初创型创新药企业没有足够的资源去主导每一个研发环节的,因此往往倾向于将研发整体性外包给一家CRO公司,用户黏性非常强。

这也使得以临床CRO业务为主的泰格医药、康龙化成、博济医药,在逐步打造完整的服务产业链。例如,泰格医药通过收购方达医药,向临床前研发拓展。

特色化方面,比如专注安评业务的昭衍新药、分子砌块的药石科技,以及拥有DNA编码化合物数据库的成都先导等,均在细分领域形成竞争优势。

而在信息化模式方面,我国企业也开始参考Quintiles和IMS的合并,通过信息技术来大大提高临床试验的分析质量和效率。

04、结语

总体而言,随着集采政策不断深入、创新药加速崛起等,我国CRO行业仍旧长期保持高景气度,可以称得上是A股医药板块最具确定性的赛道。

从投资角度看,具备完善产业链的药明康德、康龙化成,以及专注于临床CRO和安评业务的泰格医药、昭衍新药,护城河更高。

尽管当前CRO龙头企业估值高,但成长和预期才是决定股价能否继续保持“强者恒强”的核心因素。这些既能继续承接海外订单,又能抓住此次国内创新药发展机遇的头部企业,会成为投资者首选标的。

评论