文|蓝筹企业评论 闫瑞虎

编辑|LEE

目前A股半导体板块真正有实力的企业不超过5家,兆易创新应该算一家,《蓝筹企业评论》尝试对这家国内领先的存储芯片制造商做出估值。

在估值中我们一度认为,兆易创新对其创始人兼董事长朱一明有着特别而又不可或缺的依赖;但现在,我们倾向于相信,兆易创新必须要准备好“失去”朱一明。

1、中国内存制造业正在发生的变局

今年一季度国内半导体行业最具实际意义的进步发生在内存芯片领域,多款基于长鑫存储DDR4芯片的内存产品正式上市,国产内存品牌光威、铭瑄等都推出采用了纯国产长鑫颗粒的DRAM内存产品。“长鑫存储”破局国产内存芯片为零的尴尬,实现了国产内存芯片的突破!

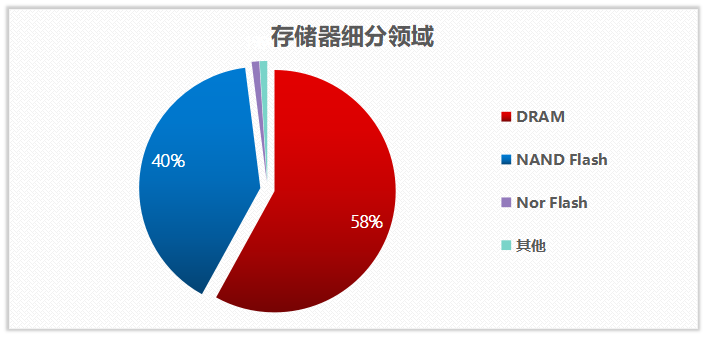

据业界权威数据,DRAM是存储器最大的细分市场,占比达到58%,三星、SK海力士及美光三大公司占据了95%以上的份额,2020年国内市场规模高达2000亿,中国在这一市场长期依赖进口。

随着投资已超过300亿元的合肥“长鑫芯片”的量产,生产商长鑫存储有望成为全球第四大DRAM内存芯片厂。

来自合肥的长鑫存储正是国家自主可控国产替代政策的最新成果,也是兆易创新董事长朱一明过去三年多时间里全情投入的事情。

早在2016年,朱一明就因“存储芯片设计领域和公司管理上能力和经验”获得了“国家大基金”的认可,开始了与国家半导体产业基金在合肥的投资主体——合肥长鑫的合作。朱一明本人和兆易创新都在与合肥长鑫的合作协议中扮演重要的角色,“引进后续资金、芯片设计和生产销售”。据媒体透露,合肥长鑫项目将分三期完成,总投资预计需要1500亿元之多。

2018年7月合肥长鑫与国资和政策代表“半导体产业大基金”批准朱一明担任合肥长鑫存储及长鑫睿力两家公司的CEO。朱一明同时辞去了兆易创新的CEO职务,只保留董事长职务,朱一明和兆易创新对外界表示,朱将全身心投入到合肥项目中,而且在“企业盈利之前,不领一分钱工资、一分钱奖金”。

2、朱一明和他的兆易创新

2005年朱一明从美国硅谷回到中国后创办了兆易创新,在他的带领下公司先后推出多款产品,开创了中国存储器制造先河。

兆易创新作为一家本土半导体公司,公司采用无晶圆厂(Fabless)运营模式,新三大产品线全部跻身全球前三,主营的核心产品是存储器的NOR系列闪存,以及MCU微控制器产品以及2018年通过并购上海思立微布局了指纹芯片和触控芯片等传感器产品。

1. 目前MOR Flash是兆易创新主要营收,规模有天花板限制。

在NOR Flash市场中以台资企业华邦,旺宏,以及兆易创新为代表,2019年Q3前三大公司占据了80%以上的市场份额 ,兆易创新的市占率提高到了18.3%,成为了仅次于华邦和旺宏的第三大厂商。

NOR Flash也是兆易创新的主要营业收入。然而目前NOR Flash全球大概只有200亿人民币的市场规模,仅占存储器市场份额的1%。

NOR Flash是存储产品线里面市场规模小、应用零散、利润微薄的一个品类,国际巨头都已经停产了这个利基市场。虽然兆易创新前期MOR Flash市场规模增长较快,保持中低端市场持续竞争力,但后期继续快速扩大份额难度较大。

我们看到公司对此研发投入也较低,只有2019年8月投资了1.6亿元的《NOR闪存技术及产品改造项目》。

2.MCU微控制器领域,产业链成熟,竞争强

物联网是需求MCU的主力市场之一,2020年MCU全球市场规模预计接近1300亿人民币,海外前八大MCU厂商占据全球约88%的市场份额,国内无一家上榜。

国内厂商众多如中颖电子、北京君正、东软载波、兆易创新等,目前兆易创新在基于Arm内核的MCU产品上已经有了24条完整的产品线,有超过300款可选型号。

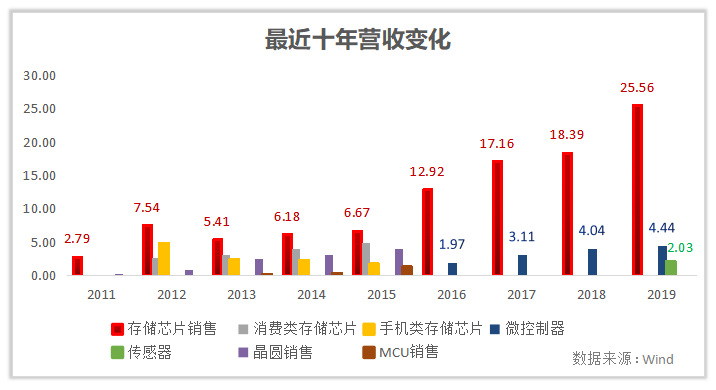

根据IC Insights预测2019年以及2022年全球MCU市场规模分别达204亿美元和239亿美元,单位出货量将以11.1%的复合增长率增长,但MCU单位价格下滑,平均价格下滑幅度约为每年-5%。兆易创新2019年增长率仅为10%,4.44亿元营收。

在研发方面,也只有2019年8月投入的1.2亿研发,《基于ARM Cortex-M系列32位通用MCU芯片研发及产业化项目》。

3.传感器业务,成为公司未来战略大方向之一

2019年兆易创新17亿元收购指纹识别厂商上海思立微电子科技有限公司100%股权。目前思立微原有的产品线已经并入了兆易创新,成为了兆易创新的传感器事业部。目前是出货量仅次于汇顶科技的光学指纹芯片大厂。

但2019年思立微为兆易创新增收2亿元,远逊于汇顶科技2019年营收64.73亿元。

传感器业务来看,公司在光学指纹传感器方面,公司拥有透镜式光学指纹产品、超小封装透镜式光学指纹产品、超薄光学指纹产品、大面积TFT光学指纹产品,是国内全行业最早拥有指纹全类别产品的公司。

TransparencyMarket统计,全球生物识别技术市场规模从2015年的112.4亿美元,增长至2020年的233亿美元,复合年均增速为15.7%。

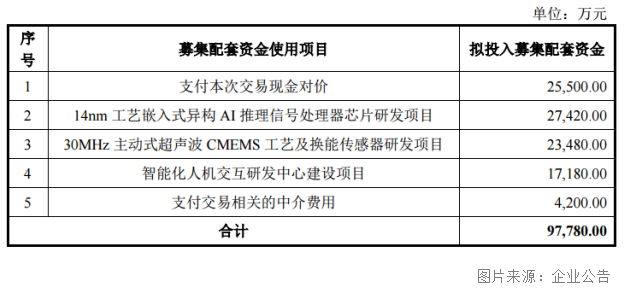

8月26日兆易创新发布公告,拟募集资金对全资子公司上海思立微电子科技有限公司增资,合计拟投入募集配套资金为 6.8亿元,用于AI推理信号处理器、超声波传感器的研发和人机互交研发中心建设。

我们看到公司投入了大量资金用于传感器的研究,公司把传感器作为了未来主战略之一。

3、依托长鑫存储,兆易创新向DRAM市场全军出击

《蓝筹企业评论》注意到另一个投资项目,2020年6月份,兆易创新非公开发行A股股票募资人民币43.24亿元,其中33.24亿元资金将用于DRAM芯片研发及产业化项目。

公司2019年全年营收也不过32亿元,净利润6亿元,如此高额研发投入,可见公司将DRAM定位为未来主攻方向的决心。

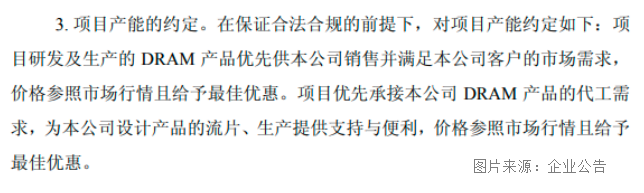

根据2017年十月兆易创新和长鑫存储签订合作协议主要内容第三条:

兆易创新会视长鑫存储为上游代工商,只不过因与长鑫存储的特别关系,长鑫存储的DRAM产品会优先满足兆易创新公司客户要求。上个月11日兆易创新发布公告,确认了对长鑫存储3亿元的投资,获得0.85%的股权。

2020年今年5月,兆易创新宣布与人称“专利流氓”的Rambus就DRAM技术签署专利授权协议。同时,兆易创新还与其同Rambus 以及几家战略投资伙伴的合资企业——合肥睿科微签署了授权协议 。

根据协议内容,兆易创新从Rambus和睿科微获得180多项DRAM技术相关专利和应用,这将有助于兆易创新消除在新型存储器DRAM 领域的知识产权争议隐患。

4、为什么说兆易创新要做好“失去”朱一明的准备

目前全球的DRAM市场已被美韩垄断,据统计全球95%的DRAM供应都由美国、韩国企业所掌控。目前市场份额国内厂商几乎为零,打开市场还需要消费者的认可。

在技术上,DRAM的开发难度大,制造技术门槛较高,涉及工序多且复杂,目前长鑫存储与国际厂商仍有着一定差距。长鑫存储采用的是19纳米制程,而美韩企业早已采用14至16纳米制程,相比落后两到三年时间。

在2018年,全球DRAM的销售额达到了创纪录的994亿美元,而今年机构预计有645.55亿美元的销售额,相比之下DRAM的出货量仍然增长,销售额的下降主要原因是DRAM内存供过于求,国际大厂价格厮杀严重。

上述背景既是兆易创新面临的挑战,更是合肥长鑫和朱一明的任务。《蓝筹企业评论》从兆易创新负责证券事务的人员那里了解到,兆易创新内部已经明确与合肥长鑫方面的关系仅限于“3亿元投资,0.85%长鑫存储的股权”。

兆易创新对外并没有强调与“合肥长鑫”方面越来越疏远的关系是可以理解的。《蓝筹企业评论》获悉,兆易创新在最新的对外公告中“修改”了与合肥长鑫方面的协议内容,不再对后续融资承担责任。这部分责任完全由朱一明承担。

今年和去年的这个时候,朱一明与他的一致行动人已经连续两次减持兆易创新的股票,比例达到7%,累计套现超过40亿元。

兆易创新没有对朱一明的减持资金用途进行说明。根据三年前朱一明携兆易创新与合肥长鑫签署的协议,在与合肥长鑫180亿元的一期合作中,双方需要按1:4的比例负责融资投入,也就是说朱一明或者兆易创新方面需要筹资36亿元。

对于朱一明的早期合伙人和兆易创新的现任管理团队,朱一明在合肥长鑫的“二次创业”固然意义重大,但完全由国家政策资金背景主导的“长鑫芯片”只能是国家战略,兆易创新并无可能获得特别优待。

兆易创新下半年累计募集的50亿元资金,其中33.24亿元用于DRAM内存,6.8亿元用于传感器。

这一比例充分表明兆易创新压注内存市场的决心。“后朱一明时代”的兆易创新值得期待,但近期难以让人放心。

来源:蓝筹企业评论

评论