11月29日,遗产税征收,再次被提上议程。

中国经济体制改革研究会学术委员会主席宋晓梧表示,收入差距过大是制约一个国家消费总需求的重要原因。

遗产税是世界各国调节财富差距的常用手段,我国1996年就提出要逐步开征遗产和赠与税,但至今没有出台。我国已经出现了数量庞大的拥有巨额资产的家庭,具备了开征遗产税和赠与税的条件,建议“十四五”期间研究开征遗产税和赠与税。(来源:中新社国是直通车)

征收遗产税,是必然趋势

从全球来看,征收遗产税已是一件“公认”的事。

因为一旦社会上出现了足够多的高净值家庭,为了避免悬殊的贫富差距造成社会矛盾,就需要通过税收,实现财富的“再平衡、再分配”。

从全球来看,提早踏入高收入门槛的国家,已早早开征遗产税,我国正在“提脚”进入征收队伍中。

遗产税会收多少?

别国的方案我们可以参考下。

1、美国

遗产税率40%左右,60万美元以下的不需要缴纳。

2、日本

分为13个档次,从10%-70%不等。

3、英国

遗产税大概是40%。

4、德国

税率从7%-50%不等,慈善公益捐赠全额免税。

5、瑞士

各州的税率有所不同,一般在50%以内。

6、西班牙

遗产税率为7.65%到34%不等。

7、韩国

排在世界前列,税率为18%-50%不等。

传承规划,是国外大家族“最重要的事”

全球的遗产税都特别“贵”,遗产越多就越“贵”。因此,对于国外的大家族来说,要实现百年基业长青,传承规划是重要且及早要落实的大事。

而他们最重要的传承规划工具就是——家族信托。

“懂王”虽然与总统之位失之交臂,但他们家族信托的规划,却值得一看。

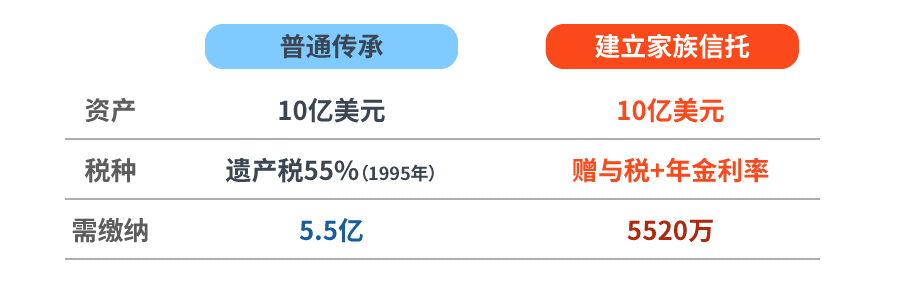

按美国法律,进入家族信托的资产已经发生所有权转移,孩子仅作为家族信托的受益人获得财富,不划入遗产的范围。

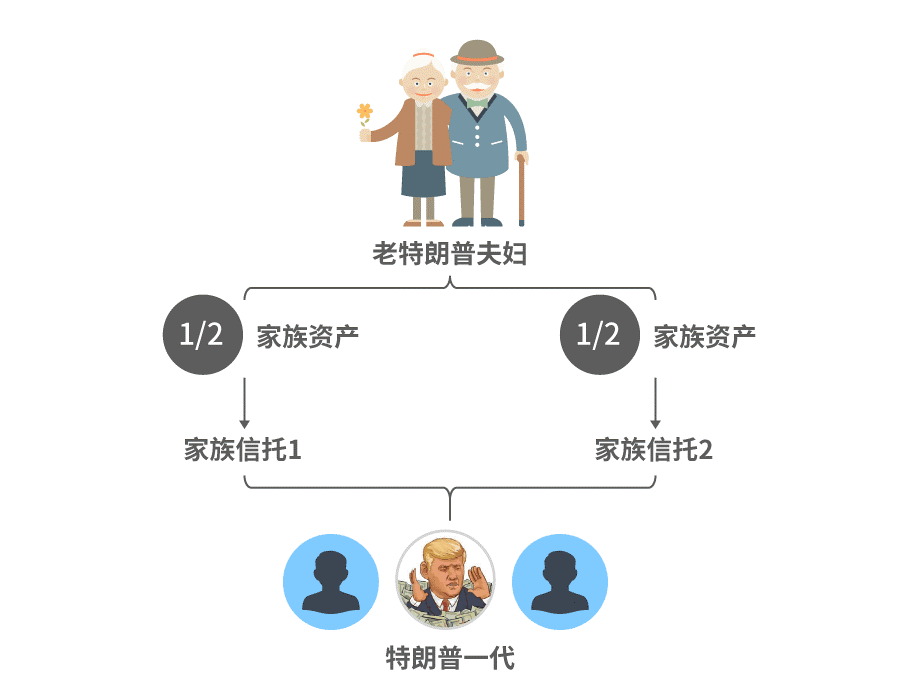

“懂王”的父母,及早的将房产帝国的财产一分为二,一人设立一个GRAT信托(家族信托),受益人都是“懂王”与其兄弟姐妹。(GRAT信托信息来源:纽约时报)

该信托设计为:

① 2/3资产赠予特朗普等子女,缴纳赠与税;

② 剩余1/3以年金方式分2年返还,年金利率与联邦税率挂钩,历年未超过10%,目前为3.4%。

通过建立家族信托,其将原本5.5亿的税收,降为5520万,整整减少了约5亿。

▲ 税收结果按照当时的税法与税率来计算,其中还包含估价调整、股权拆分等作用因素,数据来自纽约时报。

值得一提的是,赠与税是按照装入信托的财产初始估值来计算,初始估值越低税收越少,未来无论升值多少,增值部分都无需纳税。这就体现了尽早进行传承规划,设立家族信托的优势。

家族信托,在我国适用吗?

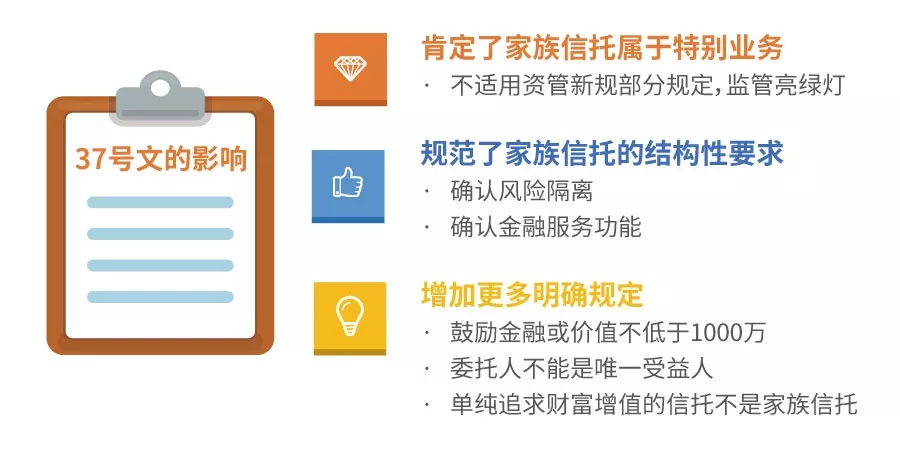

2018年8月,银保监颁布了《信托部关于加强规范资产管理业务过渡期内信托监管工作的通知》,简称“37号文”,肯定了家族信托的业务范围。

① 肯定了家族信托属于特别业务

“37号文”肯定了家族信托属于特别业务,不属于普通的资管项目,等于说监管亮起了绿灯。

② 规范了家族信托的结构性要求

明确了家族信托是指信托公司接受单一个人或者家庭的委托,以家庭财富保护、传承和管理为主要信托目的,提供财产规划、风险隔离、资产配置、子女教育、家族治理、公益(慈善)事业等定制化事务管理和金融服务的信托业务。

③ 增加更多明确规定

文件鼓励家族信托的金额或价值不低于1000万元,要求委托人不能是唯一受益人,并规定单纯以追求财产保值增值为目的,具有专户理财和资产管理属性的不属于家族信托,避免了假信托滥竽充数。

不同人群如何做传承?

家族信托并不完全等于传承规划。

● 资产有哪些?

● 分布在哪国?

● 家庭成员如何?

● 各自是什么国籍?

● 想如何分配财富?

……

以上每个问题,都会左右传承规划的方案。

传承规划是传承规划师、律师、财务分析师等一个专业的团队,共同规划的方案,而不是粗暴的成立一个家族信托。

家族信托也有不同分类,有时需要搭配多只信托,才能支撑你的传承计划。

要明确的是,家族信托并不是为了避税而发明的法律工具,不可把其和避税划上等号。而且在操作过程中会涉及到复杂的财务、税务及法律问题,必须依托专业机构,才能保证最终的税务筹划效果。

评论