文|电商在线官方 吴羚玮

编辑|斯问

Costco入华,让很多消费者注意到了“自有品牌”。它不是个新概念。如果你常逛线下商超渠道,一定会发现摆在7-Eleven和罗森里贴着自家标签的面包和果汁、屈臣氏的Collagen面膜,或是盒马的“日日鲜”,以及占据永辉生活生鲜区主要位置的“彩食鲜”。苏宁在今年2月,推出了小biu智能空调,之后又连续发布了自有的扫地机、冰箱洗衣机等十多款产品。

自有品牌带来的高毛利,是摆在零售商面前的诱惑。此前中国商业联合会副秘书长王耀接受媒体时表示,部分自有商品的毛利,能比品牌商品高出20%。沃尔玛占总SKU30%的自有品牌,贡献了近50%的利润。谁不眼红?

但尼尔森的一份报告,显示出的是中国自有品牌的新手地位:中国自有品牌的销售占比只有1%,相比之下,全球自有品牌的销售占比为16.7%,欧洲则在30%以上。

从2005年就开始启动自有品牌的天虹,目前自有品牌销售占比已经是行业较高的水平,近10%。据零售业内人士估计,永辉超市、大润发、步步高、家家悦等国内零售商基本不会超过这个比例。

“一般情况下,自有品牌的占比,大部分企业做到3%到5%时,基本上就处于停滞的状态。”天虹自有品牌总监王涛曾在一次公开演讲时表示。

盒马在一众停滞的自有品牌中间格外显眼。去年年底,盒马的自有品牌SKU占比超过10%,如今自有品牌率已经翻番,达到20%。盒马X会员店的自有品牌率更是高达40%。

“今年上半年,我们大概有两万多的SKU进入了销售渠道,其中有六千多个是我们的自研发商品”,盒马商品采销全国总经理赵家钰表示。

尽管盒马内部更喜欢提及Costco的模式,但如果关注“自有品牌帝国”ALDI在美国的发展,会发现盒马与它有非常多相似之处:都注重商品力的创新,通过自有品牌建立商品稀缺性,与供应商保持紧密关系、比同品质大牌更平价。

盒马乐于称自己是一家“快时尚”公司,“快”在新品开发速度是传统行业的3-4倍,“时尚”则体现在盒马过去不断创造出引领业内模仿的爆款产品。在赵家钰看来,盒马的“秘密”是“向商品要流量,向供应链要效率”。

为什么中国零售商们很难做大自己的品牌,盒马“快时尚”生意或许能回答这些问题。

国外零售巨头们的启示

中国少有做大的自有品牌,或许能从更成熟的巨头身上找答案。

自有品牌的诞生,和20世纪末70年代初全球经济低谷期并行。当时,欧洲开始自有品牌浪潮,商超们开始卖简易包装、不做营销的性价比商品。

讲究“性价比”是自有品牌的基因。从上世纪80年代就开始开发自有品牌的沃尔玛,在中国推出加工食品和日用品品牌惠宜(Great Value)。从惠宜这名字就能看出来,它主打的是高性价比。大润发的日化品牌大拇指,比头部品牌便宜6成。

但发展到现在,自有品牌的魅力显然已经不止于“性价比”。就连曾经以“廉价超市”称号闻名的ALDI,也通过自有商品收获了“平价”以外的认可:能买到高端和独家商品的“自有品牌帝国”。

说ALDI是“自有品牌帝国”,一点不假:以沃尔玛为代表的商超,自有品牌占总SKU的比例大多在30%-40%之间,而ALDI的自有商品SKU占比能达到90%以上。它推出了覆盖各个类目的数十个自有品牌,包括主打纯天然的食品品牌Simply Nature、无麸质食品liveGfree、运动健身食品Fit&Active,还有专门做婴儿用品的Little Journey。

1976年,第一家ALDI在爱荷华州开业时,靠便宜货吸引人,巨头们也瞧不上它当时的规模。但它花了超过40年时间开出1800家门店,成为美国第三大零售商,还通过商品力让零售界给它一个“沉睡的巨头”的称号。

如果说ALDI对中国零售商们有什么启示的话,是自有品牌的创新和开发已经成了DNA一般的存在。

但摆在中国传统零售商面前的困境是,它们做自有品牌时切入的品类、内部的组织架构设计都和国外零售商不同,很难完全照搬。

国外巨头们做自有品牌,大多关注食品生鲜领域。而国内零售商做自有品牌,大多从纸杯、垃圾袋、纸巾等日用品切入。这些商品消耗量大、生产成本低,品牌之间的差异不大,消费者没有忠诚度,哪便宜去哪。但当所有人都在卖便宜的垃圾袋时,吸引来的还是一群只爱比价、不看品牌的消费者。

这或许可以解释网易严选的没落和拼多多们早期的成功。曾被视作“自有品牌”电商代表的网易严选帮助很多人实现了“降级的中产生活”:通过ODM的模式,让一部分人用低价买到大牌同款,在毛巾、纸巾、肥皂盒等消费品上,又通过类似MUJI的简洁设计,卖出了比一般超市货更高的价格。

但拼多多横空出世,用低价白牌商品攻城拔寨。如今的网易严选,已经从独立主营业务并入了“创新及其他事业群”,不在财报中单独披露运营数据。同样,拼多多上能花2.9元包邮就买到的便宜垃圾袋,也影响了消费者去超市的动力。

从零售商的角度来说,一家超市品牌往往会设置采购部门和自有品牌部门。两个部门之间的利益冲突和相互博弈,会影响自有品牌的发展。超市货架空间有限,店里一旦增加了自有品牌的商品,其他品牌商品的空间就会被压缩,这会影响到采购部门的业绩。

只有这儿才有=差异化+吸引力

盒马总是提到自己与“传统商超”的区隔。不论是自有品牌切入的品类、商品稀缺性、与供应商的利益分配,或是商品开发的参与度。对消费者来说,感受最明显的还是盒马制造“网红”的能力。

赵家钰是在小红书上发现生牛乳草莓酸奶和喜茶奶茶味青团这些爆款的。如果按照投资界的流行说法,“有人愿意拍照分享到朋友圈的才叫品牌”,盒马算是个深入人心的品牌了。

如果说以上几款网红还只是凭颜值和口感走红,盒马推出很多商品的动力,是因为看到了更深层的消费趋势:越变越小的家庭,和离厨房渐远的年轻人。譬如,盒马将传统的10kg包装米变成了一餐就能吃完的300g瓶装米,还推出了撕开包装就能做一顿“钵钵鸡”、“冷吃兔”的冷泡汁,满足了很多年轻人做菜便利、新鲜的需求。

它还相当敏锐地抓住了国际的消费趋势,欧洲网红果汁Innocent的冬季限定款在盒马独家首发,人造肉品牌Beyond Meat进入中国市场时首发也在盒马。

“只有这儿才能找到”,恰恰是一家零售店的吸引力。

“传统自有品牌可能更多是针对已有的畅销的商品,做一些仿制性开发,我们这里更多做一些引领和差异性开发”,盒马商品采销副总经理肖路这样总结盒马做自有品牌的路径。

国外零售商们的做法是,自有品牌更多集中在食品领域——它们更容易在口感、新鲜度或概念上做出差异化。生鲜或农副商品很难有品牌属性,但消费者一旦信任一家超市,就会不断购买。

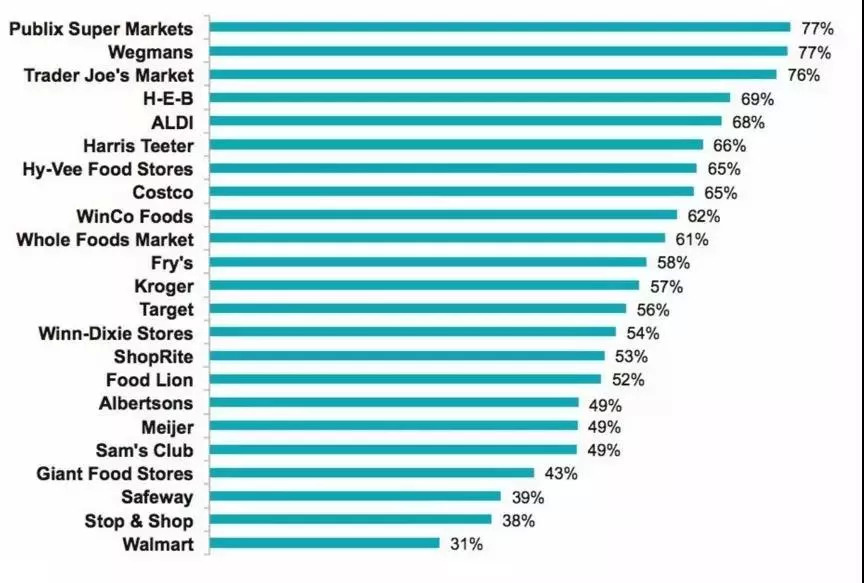

2017年,美国最受欢迎的几家超市中,绝大部分食品类的自有品牌都通过主打“天然”、“有机”等概念,更不用说直接以有机食品为卖点的全食(Whole Foods)和Trader Joe's Market了。

(2017年美国最受欢迎零售品牌)

盒马从一出生,打的也是生鲜牌,之后不断推出的“日日鲜”、“有机鲜”、“零系列”等自有品牌也大多分布在食品领域。以主打鲜食的盒马工坊为例,每25-30天就要更新超过30款熟食、面点、半成品菜,春天卖青团、夏天卖糟卤、秋天上板栗、冬天卖猪肚鸡火锅……今年1月至今,盒马工坊已推出了1400多款商品。

但盒马并没有单纯以品类做下一个自有品牌的规划。“(我们)注重的是今天消费者需要什么,渠道里还没有什么。我们一旦发现了空白点,现有商品结构还不能够满足消费者对于优质优价的需求,或是市场上有类似供应,但质量跟价格的比率不让人满意,我们就会去满足这样一个需求”,赵家钰表示。

如何发现这些需求?在肖路看来,盒马能出爆款,依赖于有经验的研发人员。当人人都谈大数据时,依据数据但不迷信数据成了非常重要的准则,“海量的数据只能告诉你现在时尚的趋势是什么,这个只能让你去跟随时尚,并不能让你创造时尚。”

但有时,盒马创造的时尚超前到难以找到商品的生产商。

今年5月,盒马和正大集团合作推出了一款0抗生素鸡蛋。即便在海外市场,0抗食品也是一个前卫的细分市场。在中国市场上更是处于刚起步的状态,少有消费者了解这个概念,能生产0抗鸡蛋的厂商,也只有行业几十万分之一的比例。

“整个行业都在使用抗生素。”正大集团中国区可持续发展部副总经理郭天鑫对「电商在线」表示,不使用抗生素意味着巨大的养殖成本:一旦承诺了0抗,蛋鸡生病后,就无法用药,同时必须把同时饲养的一批鸡全部替换,损耗极大。另外,要生产0抗鸡蛋,需要有科学的免疫和提前预防,也会拉高成本和价格。

“像找爱人一样找合作伙伴”

“盒马的人都不下班的吗?”、“跟盒马前期的合作里,这要改那要改,我相当于蜕了一层皮”,任健说。他是眉县老秦人食品有限公司的董事长,也是盒马“张爷爷手工空心挂面”的生产商。

几年前,《舌尖上的中国》带火了手工空心挂面,但这种陕西传统面食,需要耗费大量手工、又费时,以小作坊的生产方式为主。任健的挂面厂就是这样一个传统手工小厂,人均日生产量不过40公斤。难以实现规模化的生产,让手工空心挂面很难出现在各大商超渠道,只有西贝莜面村等少数餐饮渠道能吃到它。

5年前,盒马找到任健,希望把这个地域网红推到全国。这需要结合古老工艺和现代食品安全,不断研发设施、设备、工具。磨了一年之后,任健的小厂经历扩建、工艺改造、提升产能,已经达到5吨的日均产能,并从百万级的销售额,增长到了千万级。

从一家小作坊成长为行业头部厂商并不容易,任健一度要放弃。事实上,「电商在线」过去采访的几家盒马供应商,都提到了与盒马合作的压力。

盒马一款新品的平均开发周期在六个月左右,而行业内传统的速度大约在18-24个月。更快的开发速度,以及对商品开发更深的介入,给了供应商们极大的紧迫感。

王涛在一次公开演讲中谈过自有品牌开发的三个阶段:一,自有品牌份额在3%到5%之间,可以更多针对单品发展,专注于性价比;二,自有品牌份额达到10%以上,要有更强的品牌管理策略,让消费者建立品牌忠诚度,在这个过程中生鲜自有品牌要发展起来;三,丰富高品质差异化的商品,要非常深度的介入到产品开发过程当中。

从目前来看,盒马生于第二阶段,走到了第三阶段。这也是赵家钰认为盒马采销体系的最成功之处:建立了一个大中台的买手体系。买手和传统商超的采购们扮演着完全不同的角色:传统采购是“坐商”,以谈判为主;而盒马的采购大部分是“行商”,“会走到基地和产区,通过系统化的方法拆解、检验整个产业链里面的工艺,帮他们沉淀技能”。

每一个品类,对买手提出了不同的能力要求:盒马的五常大米,介入了米种的创新研发环节,还把米厂认为毫无价值的碎米做成了代餐粉;而蔬果品类大多需要买手们深入到种植端,进行产地的品控;水产不需要盒马育种投苗,但需要买手们参与越库暂养的环节。

从某种程度上说,盒马参与了产品生产流通的全过程,从研究需求开始,开发产品、确定厂家、定制生产、自有品牌、终端销售,一直走到售后服务。

“盒马像找爱人一样找合作伙伴。伙伴们既要有能啃硬骨头的愿力,也要有大力投资的能力。”赵家钰说。盒马对供应商的要求很高,但供应商们终究还是在“相爱相杀”的过程中走下来了。这是因为盒马打破了传统商超与品牌商及供应商之间的关系。传统的零售商依靠收取进场费、陈列坑位费和商品进销差价盈利,这意味着一个品牌要在超市上架,得交齐几笔“苛捐杂费”。

“我们不但要自己做好产品,还要琢磨怎么把它卖出去”,任健曾经为这些费用头疼,但在盒马没有那么多的苛捐杂费。

“我们不是关起门来自己生产自有品牌,而是倡导和品牌商、生产商,一起去共创合作,而不是去挤压传统品牌在盒马的价格空间。这是共建共生的过程。”肖路对「电商在线」表示。

规模是入场券

零售商要做自有品牌,资本和规模是入场券。

沃尔玛的低价和高毛利,来自于它对供应商拥有强大的议价能力——一家超市就占据了美国零售市场和超市行业的半壁江山。

而盒马在5年内开出的250家线下鲜生门店,以及今年10月开张的X会员店,尽管还是个不大的数据,但它们保证供应商能获取稳定销量,从中获利。盒马一开始就瞄准的新中产消费群体,也留出了利润空间。

高毛利产品拥有销量保证,也反过来推动了产业链的创新。

拿大米来说,中国每年投入大量资金研发新米种,但最后真正能够送到消费者手里的寥寥无几。这是因为销售渠道无法确保新米种畅销,不敢从工厂进货,种植人员也就不敢种。环环相扣的负面反馈,卡住了创新链路的脖颈。而盒马和供应商共同参与了一款新米种“吉粳511”的研发,并承诺收种和加工,“使得整个产业链能够顺利的往前走。”

今年以来,盒马正在走出“盒区房”,不光在天猫上开了旗舰店,还在不断建立起更大规模的供应链网络。目前为止,盒马有44个常温和冷链仓、16个遍布全国的蔬菜、水果的加工中心,以及6个水产的展养中心。

“盒马的品牌中心不仅仅是一个传统的产品开发部门,我们也在为品牌商、生产商这些合作伙伴提供产品推广,实现多平台的销售”,肖路说。

评论