记者 |

妙可蓝多(600882.SH)筹划易主了,接盘意向人果然是“绯闻对象”蒙牛。

两年大涨4倍后,此时妙可蓝多估值已远超蒙牛首次入股之时,这依然不能阻止蒙牛并购“奶酪第一股”的步伐。

然而,1块钱广告投入带来2块钱新增营收,靠“广告战术”拉动业绩增长的妙可蓝多能否担当起蒙牛在奶酪领域的战略布局大任呢?

“这是品牌造势的需求,”乳业专家王丁棉对界面新闻表示,妙可蓝多营收增长背后还有蒙牛参股的效应在,乳业老二的蒙牛有意在奶酪行业占得先机,树立自己国内品牌老大的地位。

蒙牛攻占奶酪“蓝海”

停牌中的妙可蓝多12月9日公告,公司拟与内蒙古蒙牛乳业(集团)股份有限公司(下称蒙牛集团)及/或蒙牛乳业控制的实体签署附条件生效的《股份认购协议》,收购人拟以现金方式认购妙可蓝多非公开发行的股票。

除此之外,蒙牛集团还拟通过协议转让及公司现控股股东、实控人柴琇表决权放弃等可能的方式,取得公司控制权。

蒙牛对妙可蓝多“垂涎”已久,“前尘往事”可追溯至2017年。

蒙牛在2017年便开始了与妙可蓝多的多轮谈判,直至2020年二者合作才有具体进展。

从妙可蓝多最新股权结构来看,现实控人柴琇持股比例18.59%,蒙牛集团作为二股东,持股比例为5%,二者差距明显。

这部分股份是蒙牛在今年1月取得,蒙牛集团以每股14元的价格受让妙可蓝多2046.79万股,交易对价2.87亿元。

之后蒙牛集团有意进一步加强二者关系。3月,蒙牛拟作为战略投资者参与妙可蓝多的定增,计划认购3.15亿元,认购数量2078万股直至持股比例上升至约8.8%。

然而,这一定增预案在8月戛然而止。8月23日,妙可蓝多公告称,终止此前与蒙牛集团签订的非公开发行股票预案。

奶酪江湖正是乳制品行业为数不多的“蓝海”之地。欧睿咨询数据显示,2019年我国奶酪零售终端市场规模达65.5亿元,2013年至2019 年复合增速达16.13%,预计2020年至2024 年的年均复合增速可达12%。这是国内乳制品行业增速最快的细分品类。

目前这一市场却多被国际品牌占据着。2019年数据显示,市占率前五的品牌为百吉福、乐芝牛、安佳、卡夫、妙可蓝多,市占率分别为22.7%、7.7%、6.4%、5.5%、4.8%。

妙可蓝多是唯一在奶酪行业第一梯队的国产品牌。蒙牛排在第7位,其他传统老牌乳企也在5名开外。

国内乳业巨头伊利股份、蒙牛乳业、光明乳业、三元股份等都在抢占奶酪市场。蒙牛若想攻占这一片新兴领域,需要突破的困难不少。

蒙牛在2018年已设立奶酪事业部,并与欧洲最大乳品企业Arla Foods合作,后又成立合资公司爱氏晨曦乳制品进出口有限公司,产品已经涵盖儿童奶酪、休闲奶酪、佐餐奶酪及高端奶酪等多个细分领域。

自建品牌效果并不如收购来得更快,于是便有了今年二者的股权合作。

不仅如此,蒙牛在今年1月入股妙可蓝多的同时,还斥资4.58亿元增资妙可蓝多子公司吉林省广泽乳品科技有限公司(下称吉林科技),获得其42.88%股份,成为其第二大股东。吉林科技正是妙可蓝多奶酪业务的生产主体企业。

目前妙可蓝多在国内拥有5家工厂,已投产的4家工厂分别位于上海、天津、长春和吉林,另有上海二厂正在建设装修中。

若拿下“奶酪第一股”妙可蓝多的控制权,蒙牛将毫不费力地跻身奶酪行业第一梯队。有了蒙牛的品牌和资源为后盾,妙可蓝多也或将迎来一个新的发展征程。

“蒙牛有意控股妙可蓝多,是基于战略上的考虑。”王丁棉对界面新闻表示,蒙牛在国内乳品行业一直处于老二的位置,若能在奶酪领域成为首席也算占得先机。

不过王丁棉认为,奶酪市场不见得有市场想象得那么乐观。在他看来,国内牛奶供应少,奶源贵,所以国内自制奶酪市场不大,利润不高。进口方面,“十几年前进口奶酪一万吨不到,现在也只有十几万吨,市场并未有很大的提升。”

蒙牛买得划算吗?

交易价格方面,蒙牛集团的这次交易远没有11个月前划算。

股价上,2019年以来,妙可蓝多一路高歌猛进,累积涨幅高过410.69%,最高时涨幅还超过5倍。

在今年1月入股时,蒙牛集团拿下妙可蓝多的每股价格在14元,而妙可蓝多停牌前收盘价已达39.17元/股。即,当下标的估值已是年初的2.8倍。

如果仅仅财务投资者,蒙牛集团这笔投资已有1.8倍的收益,但作为还要继续加码的战略投资者,蒙牛此时却是高位接盘。

根据最新公告披露的内容,柴琇与蒙牛集团仍在进行沟通协商中,尚未签署相关协议。

尽管认购股份的数量和定增价格未披露,协议转让的数量和价格也是未知,但这笔买卖对蒙牛集团来说,已经贵了不少。

此前8月对蒙牛集团的定增方案终止之时,当时妙可蓝多解释为,综合考虑最新监管要求、资本市场环境并结合公司实际情况提出的。市场人士认为,资本市场环境因素,妙可蓝多的股价大涨或是主因。

当时,在蒙牛增资预期之下,妙可蓝多股价一路炒高。由3月底的认购发行价15.16元/股大涨至40元之上,最高曾冲刺50元/股。

此时易主,对出让方柴琇来说,则可以卖个好价钱。截至2020年三季度末,柴琇持有妙可蓝多7610.36万股,占总股本的18.59%,以停牌前收盘价来计算,柴琇持仓市值29.81亿元。

目前已停牌三个交易日的妙可蓝多股票继续停牌。

营收增长密码是“广告战术”

奶酪主业方面,妙可蓝多当仁不让的国产品牌之首,然而这笔交易背后存在隐忧。

第一大隐忧是妙可蓝多自身业绩的问题。1块钱广告投入带来2块钱新增营收,妙可蓝多营收增长密码离不开“广告战术”。

伴随着《两只老虎》的音乐旋律,妙可蓝多奶酪棒广告今年在分众传媒(002027.SZ)的楼宇广告里狂轰滥炸,“奶酪就选妙可蓝多”的广告语也深入人心。

从妙可蓝多自身的业绩上,从表面现状来看,2019年和2020年是丰收之年。

妙可蓝多2019年和2020年前三季度实现营业收入17.44亿元和18.76亿元,同比大增42.32%和61.92%;净利润增幅则更高,这两个财报期间实现归属于上市公司股东的净利润分别增长80.72%和348.50%。

然而,这是奶酪市场需求爆发了吗?并不尽然。妙可蓝多营收的增长很大程度上与大规模的“广告战术”是分不开的。

妙可蓝多表示,2020年公司继续加强品牌建设,广告宣传片陆续登陆分众传媒、央视等主流媒介。

妙可蓝多的营销费用在大幅攀升。因三季报未披露具体各项业务营收占比及广告费用明细,以下多以中报数据来分析。

上半年妙可蓝多销售费用3.01亿元,较去年同期大增1.85亿元,增幅160%。其中,广告促销费用2.07亿元,较去年同期增加了1.54亿元,增幅291%。

第三季度妙可蓝多“广告战术”仍未停止。公司仅第三季度销售费用便高达2.18亿元,同比增加了1.32亿元。整个前三季度销售费用合计5.19亿元,同比增加了3.17亿元。

界面新闻以中报广告促销费用占比来估算,前三季度妙可蓝多的广告促销投入在3.50亿元左右。

妙可蓝多解释称,“公司处于品牌建设期,公司在报告期内大力拓展销售渠道和区域以及进行品牌推广,导致广告促销费大幅增加。”

大量广告输出后,广告促销对营业收入的拉动确有一定效果。从中报业绩来看,妙可蓝多奶酪产品的营收占比在大幅提升。

妙可蓝多上半年10.83亿元的营业收入中,奶酪产品营收7.95亿元,同比2019年上半年的3.41亿元有了133%的增长;其中频繁出现在广告中的妙可蓝多奶酪棒营业收入4.77亿元,同比1.66亿元,增长了187%。

这种靠广告换营收的方式性价比并不明显。上半年妙可蓝多在投入2.07亿元的广告费用后,妙可蓝多奶酪棒多卖了3.11亿元,共拉动奶酪产品整体销售提升4.54亿元。

值得注意的是,在妙可蓝多的预付款项中,还有大量的广告预付款。上半年末,公司预付账款2.70亿元,同比增长近10倍。妙可蓝多称,其中除了原料采购预付增加外,还有“预付广告占位费”。

上半年预付给分众传媒等广告商后,妙可蓝多部分广告延后至第三、第四季度播放。三季度末,预付款项收窄至2.09亿元,仍然处于高位。

预付款激增直接导致了妙可蓝多在营业收入大幅增长后,经营活动产生的现金流量净额却异常地成为了负值。

上半年,妙可蓝多经营活动产生的现金流量净额-1.18亿元。前三季度,经营活动产生的现金流量净额为-0.68亿元,去年同期为1.05亿元。

另一方面,妙可蓝多销售净利率低,净利润增速大幅高于营收增速。

前三季度公司归属于上市公司股东的净利润为5284.47万元,同比增长348.50%。增速高更多的是与公司前期基数低有关,公司2019年前三季度净利润为1178.26万元。

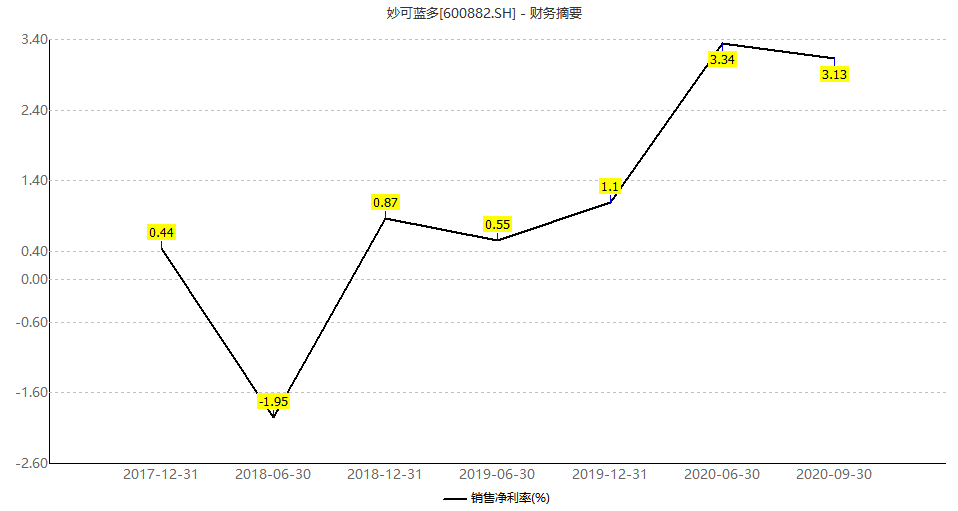

事实上,长期以来妙可蓝多销售净利率并不高。2018年公司销售净利率不足1%,到2019年上升至1.10%,2020年前三季度公司销售净利率提升至3.13%后,仍然是一个难言合格的净利率水平。

由上可见,尽管妙可蓝多核心主业奶酪的销量确实在增加,但背后离不开大量的广告。同时,销售费用也正蚕食着公司的利润,妙可蓝多净利率水平还有提升空间。

“这是品牌造势的需求,”王丁棉表示,妙可蓝多营收如此增长背后还有蒙牛参股的效应在。

此外,第二大隐忧便是妙可蓝多自身的污点——内控问题。

妙可蓝多在12月9日晚间披露了一则上交所纪律处分决定书。上交所对妙可蓝多、控股股东、实际控制人暨时任董事长兼总经理柴琇、关联方及有关责任人予以通报批评,并记入上市公司诚信档案。

通报披露的原因包括,公司控股股东的关联方违规占用上市公司资金2.395亿元,占公司最近一期经审计净资产的19.66%,金额较大,损害上市公司及股东利益。同时违规资金占用导致公司会计处理存在差错。

评论