记者 |

编辑 | 陈菲遐

不出意外,隆基股份(601012.SH)封住了涨停。

今年以来,隆基股份股价已经上涨249%,在此之前2019年其股价上涨74.52%。连续两年的估值飙升,使得隆基股份股价相较2018年底14.01元/股已经上涨超过5倍,市值超过3200亿元,成为了名副其实的光伏第一股。

隆基股份今日股价再创新高来自一笔交易的推动:高瓴资本管理有限公司(下称高瓴资本)和隆基股份第二大股东李春安签署了《股份转让协议》,李春安拟通过协议转让的方式,向高瓴资本转让其持有的公司股份 2.26亿股,占公司总股本的 6.00%。此次转让价格为70元/股,交易对价总额高达158.41亿元。

转让完成后,李春安持股比例降为3.4%,将退至隆基股份第六大股东,而高瓴资本将晋升为第二大股东。

这并非高瓴资本第一次入股光伏企业。此前另一家光伏巨头通威股份(600438.SH)非公开发行募集资金59.83亿元的项目中,高瓴资本便现身其中,认购资金近5亿元。

不难理解,高瓴资本看中的是隆基股份行业地位及高速增长的业绩。

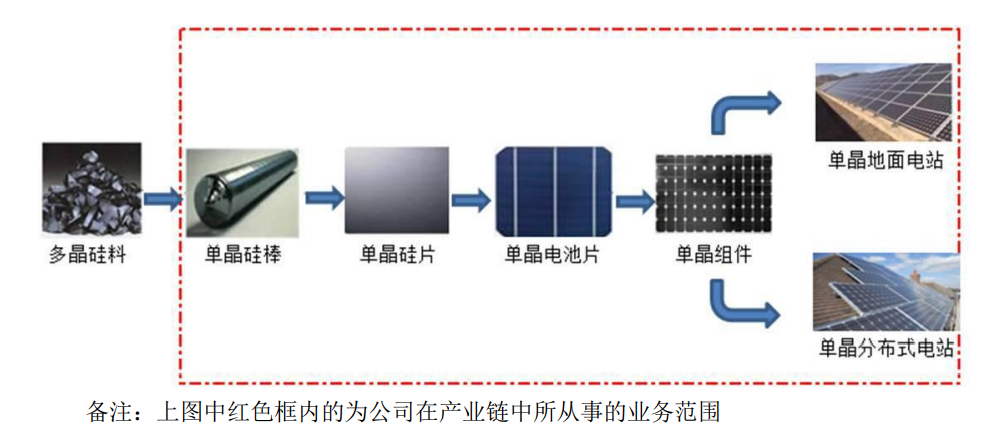

隆基股份主要从事光伏产业链中单晶硅棒、硅片、电池和组件的研发、生产和销售,以及光伏电站的开发。可以说在光伏产业链中,除了硅料业务基本不涉及外,隆基股份几乎涉猎光伏全产业链。

隆基股份是单晶硅片龙头。2019年隆基股份单晶硅片出货量为36GW。根据光伏行业协会统计,2019 年单晶硅片总体出货量为90GW,隆基市场份额在40%左右,领先身后的中环股份(002129.SZ)近9个百分点。

在组件环节,隆基股份地位也在不断攀升。2015年隆基股份通过收购浙江乐叶进入组件环节;通过硅片、电池及组件一体化路线,至2019年公司组件业务的出货量达到9GW,位列行业第四。可以说,隆基股份在光伏各个核心环节都具有较强话语权。

在相对薄弱的硅料环节,隆基股份则与通威股份(600438.SH)签订了《合作协议》。隆基股份将参股投资通威股份旗下两家控股子公司,以此建立长期稳定的多晶硅料供需关系。协议完成后,双方以每年10.18万吨多晶硅料交易量为基础目标,以此保障隆基股份上游硅料供应。此外,由于高瓴资本此前入局通威股份,通过此次股权转换,隆基股份有望进一步加深和通威股份的联系,毕竟高瓴资本也较为擅长撮合旗下入股公司之间的合作。

但是隆基股份的业务也不是毫无风险。在光伏行业中,一直存在技术迭代风险及相对较高的固定资产投资风险。以隆基股份为例,截止今年9月底,公司固定资产为219亿元,在建工程为31亿元,两者合计250亿元,占其归属于母公司所有者权益的75.53%。而公司资产负债率高达58.22%,位于历史高位。

隆基股份最大的风险来源于行业内部的技术路径之争,硅片尺寸标准一直是行业内争夺焦点。隆基股份联合晶科、晶澳等光伏企业站队182尺寸,而中环股份、天合光能(688599.SH)等光伏企业站队210大尺寸路线。目前隆基股份的主要硅片产能在182上,对于未来尺寸的技术路径变化仍有诸多不确定性,一旦182硅片推广及应用不及预期,隆基股份将存在掉队风险。

表面看,高瓴资本目前“接盘”位置的确处于历史高位。但如果将明年业绩纳入估值体系,就会发现高瓴资本现在买入也并非毫无道理。

业绩方面,隆基股份今年前三季度营收338亿元,同比增长49.08%;归属净利润63.57亿元,同比增长82.44%。估值方面,隆基股份目前也并不算贵。

根据Wind业绩的一致预测,今年隆基股份营业收入预计为537亿,同比增长63.19%;净利润为84亿元,同比增长60%。如果按此预测,对应目前隆基股份的市盈率为38倍左右,处于其近五年高位区间。对于明年,Wind一致预测的净利润为111亿元,对应目前的市盈率为29倍左右。虽然略高于其五年中枢估值,但并不算离谱。

评论