记者 |

编辑 | 陈菲遐

编辑按:

2020年A股行情可以用低开高走、百花齐放来形容。上证综指在2月创下2646点的年内新低之后,一路反弹,截至12月23日,年内涨幅超过10.8%,较年内最低点涨幅超过23%。创业板指年内涨幅更是超过58%。

个股题材方面,年初受疫情影响,以口罩、呼吸机为主的医疗器械成为了市场主题;在疫情概念告一段落之后,食品饮料股创下了令投资者乍舌的市梦率。此后疫苗、CRO等板块轮番炒作催生了医药股的牛市。下半年以来,比亚迪、宁德时代、长城汽车等引领了A股新能源汽车的行情反转。板块的轮番炒作也诞生了海天味业、比亚迪、隆基股份、恒瑞医药等大牛股。

2021年,在货币流动性以及信用宽松的双重影响下,A股市场还有多少称得上“便宜”的股票和板块?界面新闻研究部从医药、新能源汽车、电子、消费等板块,展望2021年A股投资策略以及投资主线,和投资者一起拨开迷雾。

此篇是今年最令人关注的消费板块中的白酒板块。

“每年A股都有一个特别牛的板块,比如去年的白酒、今年的白酒和明年的白酒”。这是不少投资者对于白酒板块略带调侃的评价。

今年白酒板块涨势的确喜人。申万白酒行业指数显示,今年以来白酒指数已经上涨82.59%,远超沪深300指数22.05%的涨幅。其中五粮液(000858.SZ)、泸州老窖(000568.SZ)、山西汾酒(600809.SH)等酒企股价更是连续两年翻倍,其火热程度可见一斑。贵州茅台(600519.SH)更是稳坐A股股价第一高的宝座。

已经不再便宜的白酒股,明年还会继续牛么?

涨价带来的底气

今年以来白酒股的牛气主要源于涨价带来的底气。

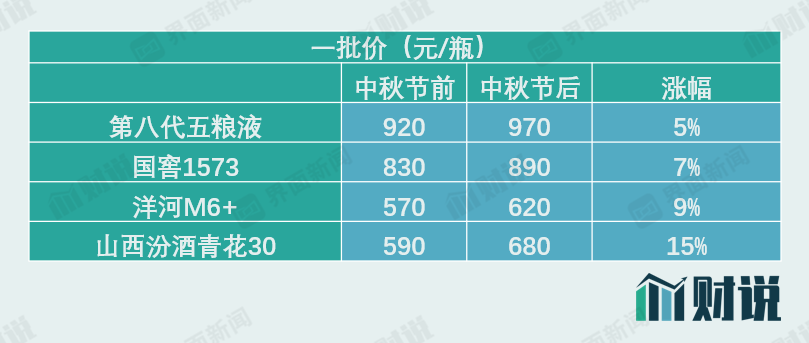

白酒市场的涨价往往是自上而下的。第八代五粮液出厂价格在中秋节后已每瓶上涨50元左右,五粮液未来也推出更高端产品,冲击飞天茅台消费市场;泸州老窖旗下核心单品国窖1573出厂价格在中秋节节后也已上涨60元/瓶,旗下其他中高端产品将上涨70元至150元不等。需要指出的是,这是头部酒企旗下高端产品今年来的第二轮涨价。此前的端午节,部分白酒产品已经掀起第一轮涨价潮。

贵州茅台方面,虽然飞天茅台针对传统经销商的出厂价还是维持在969元/瓶,但同时提高直营渠道的供货价格至1299元/瓶到1399元/瓶,已经实现了变相涨价。

对于未来,投资者更看重以茅台为首的酒品未来涨价预期。

目前飞天茅台的批价已经站稳2800元/瓶,而以五粮液为代表的追随者未来有望从1000元/瓶的价格冲击目前市场酒价的真空地带1500元至2000元。与此同时,泸州老窖旗下核心单品国窖1573也有望承接五粮液抬价后的真空地带,站稳千元白酒市场。

飞天茅台经销商价和批价利差不断扩大,为未来涨价提供空间。如果飞天茅台涨价,将引发新一轮白酒涨价潮。近十年来,几乎白酒行业每次涨价潮的兴起,都是由飞天茅台引领。

随着高端白酒不断提价,次高端白酒也在补位此前高端白酒遗留下的价格带。今年以来,郎酒旗下青花20开票价上涨20元/瓶,批价与终端价稳步提升;山西汾酒旗下青花30出厂价上调90元,终端价提升到680元左右;洋河股份(002304.SZ)将旗下高端产品“梦6”将全面升级为“梦6+”,除了净含量提升外,价格也水涨船高,目前梦6+终端价已提升至620元左右。

未来,随着五粮液及国窖1573等核心单品价格上移,次高端白酒产品性价比优势将继续显现,其价格带将由300元/瓶至600元/瓶拉宽至300元/瓶至800元/瓶。

业绩疯涨时代消退

在新一轮涨价潮背景下,未来业绩增长的确定性是目前主流投资机构持有白酒企业的核心逻辑。以贵州茅台为例,近十年来公司无论是营收还是净利润都实现增长。五粮液自2000年以来,也仅有4个财政年度出现净利润下滑,其盈利稳定性可见一斑。

对于明年一季度,市场预测也较为乐观。由于今年第一季度疫情因素影响,商务宴请、大众聚餐、走亲访友等消费骤降,各酒企特别是中高端白酒销售收入及净利润基数较低。预计明年一季度,特别是春节期间,国内白酒消费相较今年将出现大幅提升,从而带动酒企业绩同比大幅增长。

但白酒企业并非一帆风顺,白酒市场同样面临着“内卷”。

白酒行业已进入存量市场,消费升级及行业集中度不断提升带来非常明显的马太效应。近十年来,白酒行业产量处于“A”字形状态。根据WIND统计,2018年我国白酒产量为87亿升,对比2010年的89亿升,我国白酒产量在走了一个“A”形后又重新回到原点。2019年我国白酒产量则继续走低,相较2018年又下滑9.2%至79亿升。今年前10个月,白酒产量更是下滑至55亿升,相较2019年的64亿升下滑14.06%,相较2016的108亿升,更是下滑了近一半。

这一点通过今年各酒企净利润情况也能得到佐证。从企业层面来看,近几年来上市酒企业绩整体优于行业平均水平,头部酒企更为明显。今年前三季度,仅贵州茅台、五粮液、洋河股份、泸州老窖等头部酒企净利润同比呈现不同程度增长,而其他酒企净利润则或多或少下滑,金种子酒(600199.SH)甚至出现亏损状况。

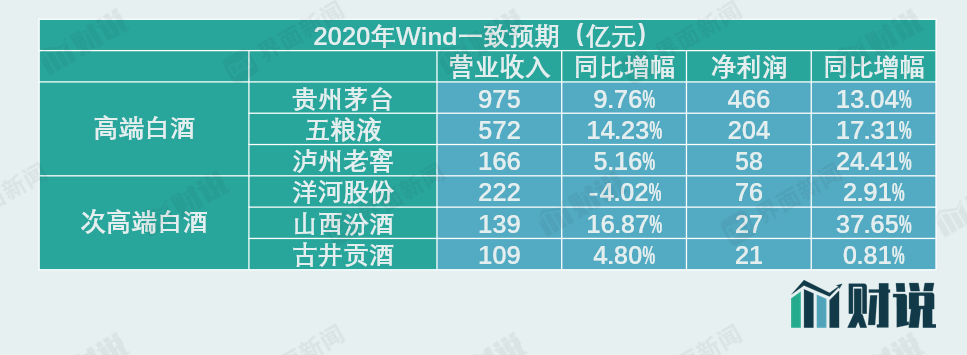

头部白酒业绩疯涨的时代或将消退。从各家券商预计业绩增速来看,贵州茅台和五粮液等头部酒未来五年的收入复合增速在15%以内,其中贵州茅台在12%左右,五粮液在15%以内。即便有涨价预期,头部酒企业绩增长幅度也有限。

次高端白酒的竞争将更加激烈。通常而言,白酒价格带越高,品牌壁垒越深,而高端酒的品牌壁垒往往难以突破。次高端酒以商务宴请、大众聚餐等消费为主,竞争激烈,对价格敏感度更高。

在次高端产品竞争加剧背景下,具有核心区域优势的酒企相对有竞争力。目前,各酒企都在发展全国化路径争夺市场。由此,立足本省市场可以有效为拓展省外市场提供“弹药”,使自己立于不败之地。一般而言,拓展省外市场需要更多投入销售费用,影响公司净利润。以江苏市场为例,今年前三季度,洋河股份和今世缘(603369.SH)是少数中高端酒企中净利润同比正增长。而山西的头部酒企山西汾酒同期净利润也实现35.45%的正增长。同样,从安徽市场来看,虽然古井贡酒(000596.SZ)今年前三季度营收下滑1.63%,但口子窖(603589.SH)和迎驾贡酒(603198.SH)营收分别下滑22.47%和15.82%,对于古井贡酒来说,其在安徽省内市场的市占率实际是进一步提升。

高估值不可持续

白酒行业的“内卷”化使得尾部酒企经营承压,目前疯狂的炒作则加重了市场对酒企明年股价的担忧。

估值将会是白酒行业下一次爆发的阻力。

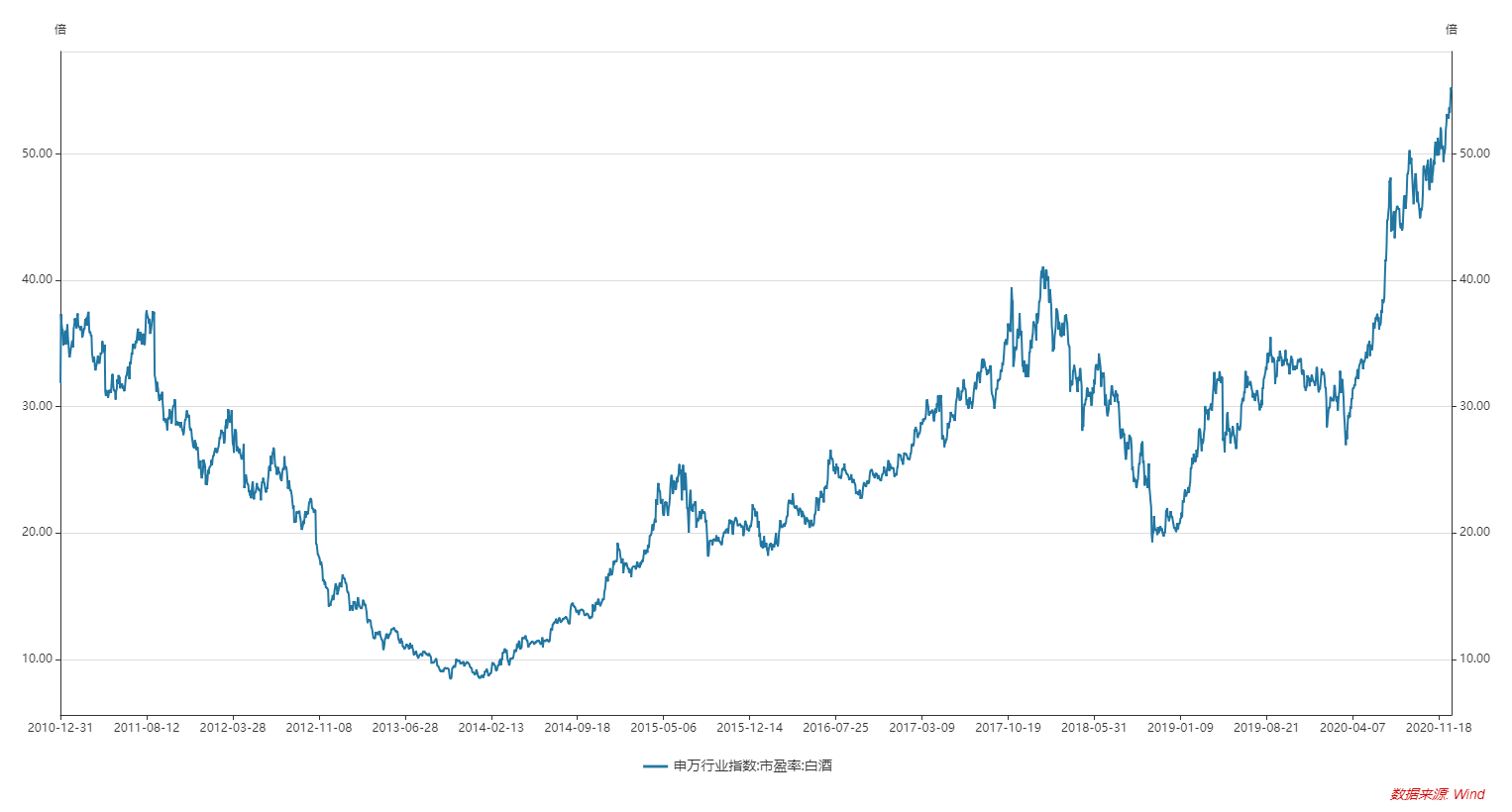

从历史数据看,目前各酒企估值都处于历史高位。以申万行业白酒市盈率为例,目前行业市盈率高达55倍,处于十年来最高值。

头部酒企中,贵州茅台滚动市盈率52倍,五粮液55倍,洋河股份43倍,泸州老窖53倍,纷纷创出历史最高值。而其PEG的数值则在2至3之间,过高的估值已经透支了酒企未来成长性。

更为疯狂的是尾部酒企。今年前三季度净利润下滑的老白干酒(600559.SH)、伊力特(600197.SH)及金徽酒(603919.SH)近期股价纷纷大涨,创出阶段性新高。自10月以来,老白干酒、伊力特及金徽酒的股价已经上涨171.38%、55.16%及156.37%。去年亏损2.04亿元,今年前三季度亏损超1亿元的金种子酒股价更是上涨178.19%。

白酒股股价已渐渐由机构化转向游资化。尾部酒企股价连续涨停,成交量持续放量已经吸引了超乎寻常的市场关注度,而这其中孕育出的风险显然大于未来机遇。

评论