记者 |

编辑 | 楼婍沁

“ZARA们”在中国市场的黄金时代已悄然结束。

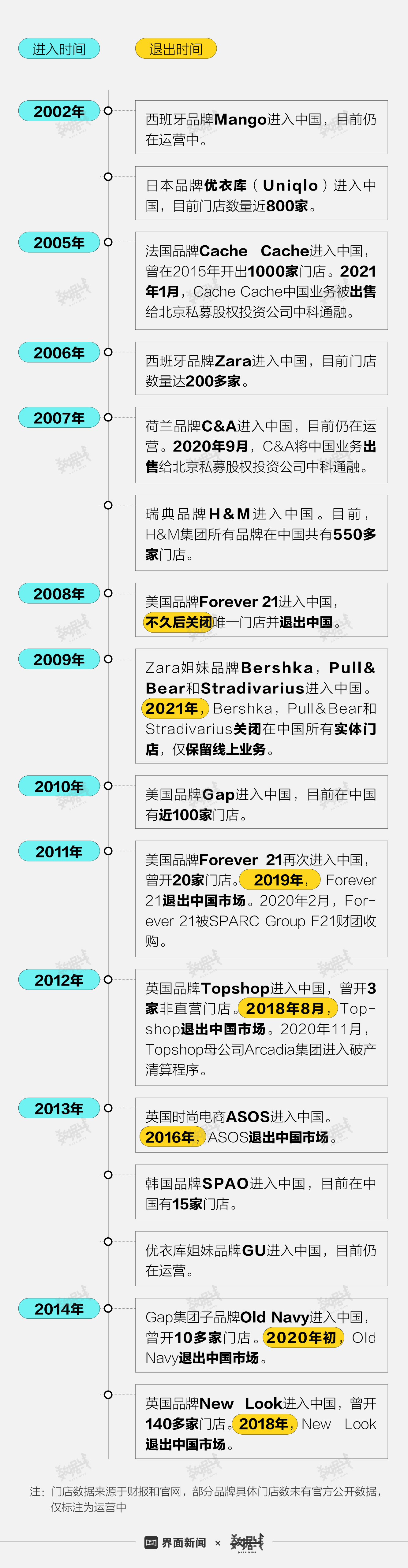

最新一则相关消息是,全球快时尚的“标杆”—西班牙快时尚品牌ZARA的姊妹品牌Bershka,Pull&Bear和Stradivarius将在2021年中前全面退出中国线下市场。

ZARA母公司Inditex集团对此向界面时尚回复,“这些年轻受众品牌将在中国市场着力加强电子商务的发展”。

在新冠疫情重创全球各行业的2020年,更多国际快时尚品牌调整了对于中国市场的计划:美国服饰集团Gap旗下品牌Old Navy宣布撤出中国市场;荷兰快时尚公司C&A出售了其中国业务;西班牙快时尚品牌Mango叫停了2019年提出的在中国扩张16家线下门店的计划。

疫情固然使得快时尚品牌在中国市场的生存和发展变得艰难,但回溯这些品牌在中国市场的发展过程会发现,颓势早现。

事实上,自进入2016年,快时尚品牌在中国市场就坏消息不断。

2016年,英国快时尚电商ASOS以1000万英镑的代价结束在中国的运营;2018年,英国高街品牌TopShop在进入中国的第六年终止了与代理商尚品网的合作,宣告其在中国业务的终止;同年,曾扬言要三年内在中国开500家店的英国快时尚品牌New Look宣布退出中国市场;到了2019年,美国快时尚品牌Forever 21第二次从中国市场撤出——其曾在2008年短暂在江苏开店后,第一次结束在中国的运营。

即使是仍以“巨头”之势存于市场的ZARA以及瑞典快时尚品牌H&M,也没逃过“噩运”。

ZARA在华门店数增量在2017年从前一年的两位数骤降至6家,并在2018年直接负增长4家。截至目前,该品牌开店增速未出现明显提升。

H&M的处境相似。其集团下属包括H&M、COS、Monki在内的多个品牌在2016年前后的中国市场年开店数总和为每年100家左右,但到了2017年,这一数字近乎腰斩。2019年时,其门店数量更是直接净减少了10家。

北京汉博商业管理有限公司上海分公司负责人杜斌告诉界面时尚,大约从2016年开始,其所直接或间接服务过的商业地产业主就已不再倾向于将核心的铺位租用给快时尚品牌;相反,原先租用给快时尚品牌的铺位现下已成为替换新品牌进驻的首选。

据仲量联行中国区零售地产部总监隗然向界面时尚介绍,在快时尚品牌的发展黄金期,为了招募到前述国际快时尚品牌进驻商场,商业地产普遍会在签约时给予这些品牌诸多优惠,其中便包括提供商场一层的黄金店铺位置。

这一定程度上也促进了快时尚品牌在中国市场的扩张。

地产商也一般会同意品牌采取纯扣点而不是缴纳固定金额的方式支付租金,甚至允许品牌免责提前终止租约。

地产商曾经看重的是快时尚品牌逐年增长的销售额能为其带去的直接扣点收益,以及品牌能为商场吸引的人流量。而近几年快时尚品牌的店铺人气及营业额均在下降,加之其店铺面积都较大,坪效不断降低。

成也“

快”,败也“快”

回溯国际快时尚品牌在中国的发展历程,2016年前,这些品牌曾在中国市场创造过一个5年左右的“黄金时代”。

Forever 21、Topshop、ASOS等品牌都在这一时期先后强势进入中国市场。

而在2006年前后更早进入中国市场的如Mango、ZARA、优衣库、H&M等品牌则在这一时期开始更高速地扩张。

以ZARA为例,其从2011年起,连续5年保持着每年在中国市场净开店近20家的扩张速度。H&M集团则在2013年至2017年间,在中国市场每年要开出约100家门店。

那几年,中国经济快速增长,中国消费者的购买力及消费欲望空前高涨。快时尚品牌们的扎堆入场,一定程度上丰富了中国时尚消费市场,也教育了中国消费者。而急切渴求新鲜和时髦事物的中国消费者也反过来给了国际快时尚品牌高速扩张的机会。

快速开店扩张,在线上线下充分占领消费者视野,更为重要的是凭借海量新款,每两周甚至每一周上新的阵势刺激消费者的眼球,加之快速复刻大牌的时尚元素,并迅速将其转化成平价单品的能力,都使得快时尚品牌的“快”深入人心,一时在行业内外风光无两。

快时尚品牌曾被视为服装行业的颠覆者,创造了消费者无法拒绝的商业模式。

根据商务管理平台Intuit Quickbooks的分析,ZARA有高达50%的产品在季中生产设计。抓住了实时潮流的产品可以一周两次上架全球的门店。H&M则会提前准备零售库存80%的货品,剩余的20%将依据市场潮流变化而追加生产订单。

这些数字成为整个纺服行业从业者彼时最为热衷讨论的话题——如何整合供应链,如何提升上新速度,以应对逐渐变得更没耐心、更为挑剔、更渴求新鲜的消费者。

但成也“快”,败也“快”。

快时尚品牌败走中国的导火索各不相同,但究其根本总有共性所在。

店铺快速铺开,让消费者触手可及,导致快时尚品牌们营造的时髦感和国际范同样快速瓦解。

而供应链的快速反应往往还以牺牲一定的产品质量为代价。

自进入中国市场开始,Forever 21、ZARA、H&M、MANGO等快时尚品牌几乎每年都会因产品的纤维含量、染色牢度、PH值等方面不符合相关标准而登上各种质量黑榜。

与此同时,接触了更多时尚品牌的中国消费者对产品品质的追求变得更高。

调研机构欧睿国际资深分析师唐萌萌表示,随着中国市场人均可支配收入的增长,以性价比和款式多样著称的快时尚服装品类不断受到其他品类的冲击,例如时尚女装,商务装,奢侈品牌成衣等等。

杜斌认为,快时尚的特点是一流的设计、二流的价格、三流的品质。而据他观察,近年来,更多消费者愿意为了追求品质而购买价位更高一档的品牌。

随着千禧一代(生于1980年至1995年的人 )与Z世代(1995年后出生的人)成为中国的最主力消费人群,快时尚品牌更因为快时尚模式本身而越来越不受到欢迎。

一方面是新一代消费者正越来越关注环保话题。而快时尚的模式被认为通过不断创造需求,进而诱导过度消费,以致于在全球范围内被诟病制造了太多的时尚垃圾——快速迭代的廉价低质服饰产品就是垃圾本身。

另一面是新一代消费者对于个性化装扮的追求更甚。而快时尚模式决定了品牌需要大批量复制时尚元素。这本身已与“个性”背道而驰。

一套产品打全球,难免水土不服

值得提到的是,快时尚模式要求企业利用全球化供应链,以尽可能低的加工成本,将捕捉到的流行趋势大批量地复制进标准化产品中,最终再以较低的价格将这些产品卖给全球消费者。

换言之,最理想的状态下,快时尚品牌需要用同一套产品打通全球市场。这注定了品牌们几乎不可能在所有地区市场都收获认可。

事实上,不管从产品设计,还是品牌建设的角度,国际快时尚品牌虽在中国市场经营多年,却始终未能很好地适应中国市场,尤其是考虑到中国还是一个幅员辽阔,城市间消费习惯和文化特色差异甚大的国家。

这是许多品牌在中国市场陷入挣扎的另一原因。Forever 21、Topshop、ASOS等品牌最终撤出中国市场,很主要的一个原因正是它们的多数产品设计无法有效打动多数中国消费者。

奢侈品与时尚行业投资人陆蓓叶在接受界面时尚采访时表示,文化和生活方式上的差异在一定程度上影响了诞生于海外的国际快时尚品牌与中国消费者充分产生共鸣。

以Topshop为例,该品牌将基于英国派对文化和社交场景而设计的酒会裙作为核心品类,而这些品类在国内大众阶层的消费频次并不高且存在性价比更高的替代品。她还举例称,一些品牌会做更彰显身材优势的服装,而这与中国大众消费者群体相对含蓄的穿搭需求不匹配。

除了品类本身的问题,她认为这亦与品牌中国团队话语权不够有关,“有些海外品牌在中国的管理层并没有太多的决策权,在品牌形象、营销策略、选址、陈列乃至选品方面都存在话语权限制和决策脱节,自然会与本土市场脱轨。”

纺织鞋服品牌管理专家、上海良栖品牌管理有限公司总经理程伟雄则提到,虽然一些国际快时尚品牌在进入中国市场时势头很猛,但在从一二线城市向低线城镇下沉时,却因价格不够低、产品和品牌辨识度不够高,始终无法打开局面。

因此,这些品牌在中国市场的增长困境随着一二线城市的日趋饱和而逐渐浮现。

在这样的背景下,优衣库是一个特殊的例子。

中国市场目前已是优衣库全球最重要的海外市场,年销售及利润增速始终保持双位数。优衣库在天猫双十一大促中更是连续6年蝉联女装销量第一,2020年还登顶了男装销量榜。

截至2020年8月,优衣库中国门店数量达到767家,首次超过日本国内的直营店的764家。优衣库母公司迅销集团社长柳井正曾表示,该集团还将在中国开设更多门店,按中国人口计算,预计可开3000家。

日本与中国在文化、审美,甚至消费者身材等方面皆相近成了优衣库的天然优势。

程伟雄也提到,优衣库因为深度钻研和运营基本款得到了更多在海外市场竞争和发展的机会。

复杂的市场,升级的竞争

目前仍在中国市场谋求发展的品牌都不同程度上做过本土化尝试。

比如小规模地推出中国限定系列,H&M就每年多会针对中国农历新年突出特别的产品及营销策划;又比如,在近几年流行的联名合作中,融入中国元素,H&M还与中国设计师品牌Angel Chen推出了合作系列。

请代言人也是一个努力方向。

从不设代言人的ZARA在2018年首次官宣了两位大中华区形象大使——演员吴磊和周冬雨,并在天猫推出代言人同款的限量系列。不过,这番尝试更像是一次性的,这两位形象大使与品牌之间的联系并不紧密,相关合作除了寥寥几条宣传物料外,几乎没有多余互动。微博平台上最近一条ZARA代言人的相关内容是吴磊粉丝发布于2019年的品牌活动内容。

品牌们同时在主动优化渠道策略。其中,很重要的一点是加大在本土优势电商渠道的投入。ZARA与H&M先后在2015年与2018年开通天猫旗舰店。而对比看,目前仍在天猫渠道优势显著的优衣库,早在2009年已开设天猫旗舰店。

关小店、开大店则是另一趋势。2015年,优衣库在上海开出当时其在全球范围内的最大旗舰店;同年,H&M在杭州开出其中国市场最大门店;2020年10月,ZARA在北京王府井大街开了一家亚洲最大门店。

品牌们以此精简成本,优化营利效率。而消费者则可借此收获更好的购物体验。

陆蓓叶表示,在加价倍率没有发生变化,商品SKC非常多的情况下,开大店对于快时尚品牌而言可能是一个突破口,也是最经济的选择。

大型门店也给了品牌展示更多产品、品牌形象装置及新技术尝试的空间。比如,ZARA在大型门店中会摆入新型数字零售终端设备,来体现其品牌科技感和数字化的一面。

但一个不可回避的现实问题是,一旦品牌进入打折季,库存商品一上架,在被消费者反复选购试穿的过程里,再大、再新、再前卫设计的门店也逃不过脏乱差的形象。在大众点评上,消费者对此的吐槽屡见不鲜。

对于国际快时尚品牌而言最棘手的问题还在于,中国市场的特殊性还体现在竞争的持续升级。

一方面,与快时尚品牌定位甚至模式都有相似之处的“淘品牌”在近年来不断成长。随着这些品牌体量扩大,选款设计、供应链管理、品牌经营等方面的能力不断提高,它们对于国际快时尚品牌的威胁变得更为直接和具体。

界面时尚此前曾做过报道,2020年天猫双十一大促中,“网红”品牌“钱夫人家 雪梨定制”及“ASM ANNA”曾一度暂列天猫女装热销店铺榜单的第一和第三位,超越优衣库、ZARA等品牌。

另一面,如果从Mango在2002年时作为首个快时尚品牌进入中国市场算起,中国本土纺服行业已被国际快时尚品牌“教育”了近20年。这20年间,中国本土时尚公司曾受到巨大冲击。但最近几年,不管是在供应链管理,还是品牌建设方面,中国本土时尚公司都有不同程度的成长。

界面时尚此前曾报道过,主打海外市场的快时尚电商SHEIN目前已能实现每天测新高达千个SKU且能保证每年365天都上新款的速度。

程伟雄表示,国内类似SHEIN这样拥有柔性供应链的跨境电商的出现,让传统快时尚品牌所引以为傲的整合供应链和上新速度显得落后。

而越来越多国内时尚品牌通过联名设计、海外时装周走秀成功刷新品牌形象,与国际快时尚品牌同场竞争的能力大幅提升。加上在深入下沉市场时,这些品牌长久以来积累的渠道优势也为品牌竞争力加码。

此外,这些品牌诞生、成长于中国市场,本土基因使得这些品牌更了解中国消费者的喜好变化,也更容易与本土消费者形成情感联结。尤其是随着近年来中国消费者民族自豪感逐渐加强,对于本土品牌的接受度和喜爱度顺势提升,“来自中国”或“中国制造”已是吸引消费者不可多得的加分项。

评论