文|MedTrend医趋势

2020年,是全球制药公司全球战略分化的重要一年,是拆分还是并购,纷纷尘埃落定!

随着抗疫迎来阶段性胜利,医药行业开始回暖!

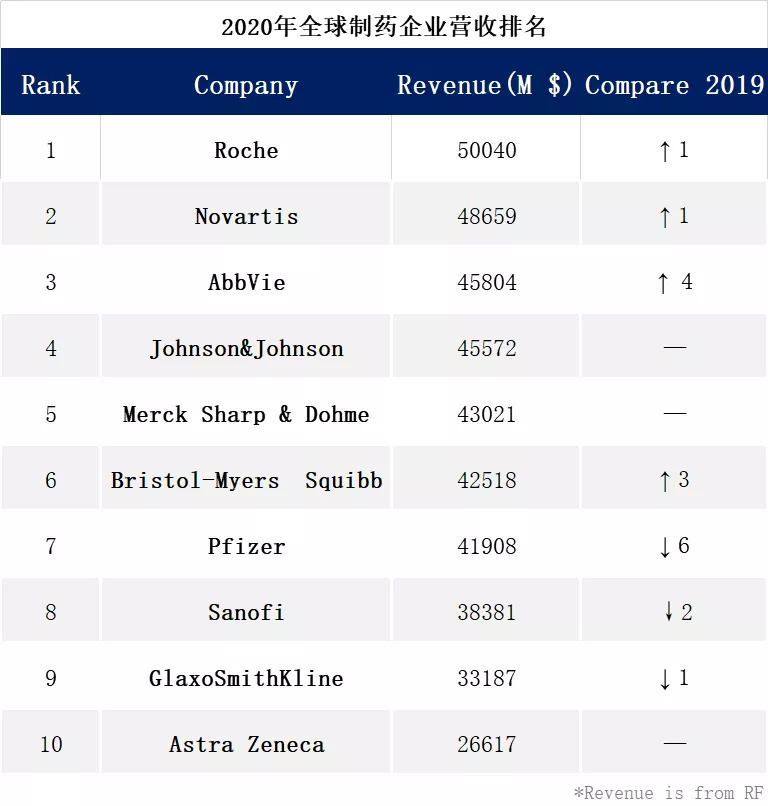

全球制药榜单Top10也前所未有的发生巨大变化,“宇宙大药厂”从榜首跌出top5,艾伯维挺进前三,BMS直逼默沙东......

那么究竟哪些企业重回上升赛道?哪些下滑?在新春第一天,医趋势为您带来最新2020年全球医疗世界排名!

*汇率均以2021年2月12日当日汇率换算(辉瑞、GSK去除消费者健康营收,罗氏、强生、默沙东只计算制药业务)

2020年,保持排位不变的有强生、默沙东、阿斯利康,其余企业均有变动。

罗氏、诺华、艾伯维分别排名前三!

罗氏蛰伏多年,终于位居榜首!新“三架马车”中国市场增长强劲;

诺华肿瘤业务强势推动,细胞和基因治疗产品的表现十分吸睛;

艾伯维无疑是最大的黑马,由2020年5月完成对艾尔建的并购,艾伯维的收入体量从2019年的332.66亿美元直接飙升到458.04亿美元,次于罗氏、诺华,超过默沙东、强生等。药王修美乐同比+3.5%,达到198.32亿美元,支撑起艾伯维营收的半边天。

其次:

强生免疫学业务的营收贡献最大,而肺动脉高压和肿瘤学业务实现了两位数增长,强生单剂新冠疫苗无疑是最大的看点。

默沙东K药欲上巅峰,全年营收143.80亿美元,同比+30%,但排名不变,新品乏善可陈。

BMS收购新基,获得肿瘤、免疫、炎症领域多个极具潜力的产品管线,排名上升3位,直逼默沙东!其研发投入达到111.43亿美元,同比+81.2%。

辉瑞曾多年占据跨国药企榜首瑞,尽管因大手笔砍掉过期专利药及消费者保健业务而在营收上跌出前五,但是只看生物制药业务,辉瑞在2020年则实现了+7%的增幅,是一个非常不错的开端。

赛诺菲2021则比较艰难,优势领域糖尿病业务全线告急,转型阵痛下,下滑2位。

GSK在CEO2年战略下,也会如辉瑞出现一定程度的下滑,但强势疫苗、呼吸创新药物依旧霸屏;

阿斯利康一如既往中国市场表现最好的跨国药企.

1罗氏制药(Roche)

2020年制药营收(百万美元):50040

2020年营收:-8%

研发费用:13656(同比+4%,占总营收21%)

注:汇率按实时换算1瑞士法郎=1.1237亿美元

2020年,罗氏全年营收583.23亿瑞士法郎(655.38亿美元),同比+1%,其中

制药业务营收445.32亿瑞士法郎(500.4亿美元),同比-8%。

主要是由于三驾马车走低,Herceptin、MabThera/Rituxan和Avastin这三个产品的市场份额遭到生物类似药的侵蚀,且因为疫情导致销量下降,尤其是美国市场影响最为严重,2020年合计销售额只有129.47亿瑞士法郎,相比2019年减少了58亿瑞士法郎,同比-30%。

驱动力来源于:

癌症药物Tecentriq在一线适应症用药的激发下全球销售额达到27.38亿瑞士法郎(+55%),

乳腺癌药物Perjeta在中国市场需求强劲,销售额达到38.83亿瑞士法郎(+18%);

乳腺癌药物Kadcyla则因为全球各个市场的需求增加实现了17.45亿瑞士法郎的收入(+34%)。

上述3款产品似乎成了罗氏肿瘤业务板块的新"三驾马车”。

另外,多发性硬化药物Ocrevus实现了24%的增长,达到43.26亿瑞士法郎;肺炎药物Actemra/ RoActemra(托珠单抗)反而是从疫情中受益的产品,被推荐用于治疗重症COVID-19患者,销售收入大幅增长32%,达到28.58亿瑞士法郎。

2020年中国市场表现

2020年,罗氏中国区制药业务收入为31.43亿瑞士法郎,同比+8%,主要是由于新“三驾马车”Tecentriq、Perjeta、Kadcyla在中国市场需求强劲。

2诺华制药(Novartis)

2020年制药营收(百万美元):48659

2020年营收:+3%

研发费用:8980(同比-4.5%,占总营收18.5%)

2020年,诺华全年净销售额486.59亿美元,同比增长3%;净利润80.71亿美元,实现两位数增长(+13%)。其中:

创新药业务:净销售额为390.13亿美元,同比增长3%;

仿制药业务:净销售额为96.36亿美元,同比下跌1%。

其中肿瘤业务营收147.11亿美元(+2%),占比37.7%。乳腺癌药物Piqray呈爆发式增长,同比+176%,营收达3.2亿美元。

免疫学,肝病学和皮肤病学:48.68亿美元,实现两位数增长(+15%);眼科:44.10亿美元,同比下跌8%;神经科学:43.23亿美元,同比增长15%;心血管,肾脏和代谢:24.98亿美元,实现高位数增长,同比+43%;呼吸道:19亿美元,个位数增长。

驱动力来源于

两大业绩主力军Cosentyx和Entresto,合计贡献了65亿美元:

银屑病药物Cosentyx(可善挺)的营收高达近40亿美元(+13%);

心衰新药Entresto营收达24.97亿美元,同比增长44%。

细胞和基因治疗产品的表现十分吸睛,实现了高双位数增长:

治疗脊髓性肌萎缩的基因疗法Zolgensma同比暴增151%,达到9.2亿美元;

CAR-T细胞免疫疗法Kymriah同比增长68%,达到4.74亿美元。

2020中国市场表现

由于COVID-19疫情较早得到了控制,中国是诺华全球市场表现最好的国家(+16%),达到25.73亿美元,占整个集团收入的5%。

诺华CEO Vas Narasimhan谈到2020年业绩时说:“尽管面临COVID-19的挑战,诺华仍在2020年实现了各项战略重点的稳定表现。”

3艾伯维 (AbbVie)

2020年制药营收(百万美元):45804

2020年营收:+37.7%

研发费用:6557(同比+2.3%,占总营收14.3%)

*巨额增长主要来源于2020年5月完成了对艾尔建的收购

由于2020年5月完成了对艾尔建的收购,艾伯维的收入体量从2019年的332.66亿美元直接飙升到458.04亿美元,媲美罗氏、诺华、默沙东、强生等巨头,也直接反超了剥离资产瘦身后的辉瑞。

整合之后,艾伯维

免疫疾病业务收入221.53亿美元(+13.2%);

血液肿瘤业务66.51亿美元(+21.7%);

神经领域业务34.96亿美元;

眼科护理业务21.84亿美元;

医美业务25.9亿美元。

由此成为业务更加多元化的制药巨头。

驱动力来源于

自身免疫领域

Humira仍是艾伯维的收入支柱,一个药品贡献了198.32亿美元,在AbbVie整个公司收入中的占比达到43%,其在美国市场独占期将在2023年1月结束,有望突破200亿美元的药品销售额记录;

自身免疫疾病IL-23单抗Skyrizi(risankizumab)短短1年多时间已获批4个适应症,2020年销售额实现翻倍增长,达到19.45亿美元。

血液肿瘤业务

靶向药物Imbruvica(53.14亿美元,同比+13.7%)、白血病新药Venclexta(13.37亿,同比+69%)。

2020中国市场表现

2020年,艾伯维在中国完成了3笔大交易,

6月1日,艾伯维宣布与北京加科思共同开发和商业化后者SHP2抑制剂的项目;

6月5日,艾伯维、和铂医药、荷兰乌得勒支大学及伊拉斯姆斯大学医学中心联合宣布就一项47D11中和抗体的共同开发达成战略合作;

9月4日,天境生物宣布与艾伯维达成了一项价值高达19.4亿美元的合作。通过合作,艾伯维将获得天境生物CD47单抗在大中华区以外地区的开发及商业化许可。

对于现金流充足的艾伯维,现阶段最重要的就是买买买,扩充研发管线,寻找到新的“药王”。

4强生制药(Johnson&Johnson)

2020年制药营收(百万美元):45572

2020年营收:+8%

研发费用:12159(同比+7.1%,占总营收14.7%)

强生公布2020年业绩,全年实现总收入825.84亿美元,同比+0.6%。其中:

制药业务收入455.72亿美元,同比+8%;

医疗器械业务营收229.59亿美元,同比-11.6%;

消费者保健业务收入140.53亿美元,同比+1.1%。

强生制药六大细分业务,除心血管,代谢及其他(-6%)外,均实现较高增长。

驱动力来源于

因新冠疫情导致的免疫产品需求增加,免疫学业务的营收贡献最大;而肺动脉高压和肿瘤学业务实现了两位数增长:

免疫学:营收150.55亿美元,同比+7.9%;

Remicade因仿制药竞争带来的市场萎靡(-14.4%),销售额从峰值的70亿美元已经下滑到37亿美元,但随后迅速被Simponi、Stelara、Tremfya的强劲增长补位。其中,Stelara已成为强生免疫新一代当家花旦(+31.9%),营收77.07亿美元。

肿瘤学:营收123.67亿美元,同比+15.7%;

多发性骨髓瘤药物Darzalex(达雷妥尤单抗)(+50.9%)、B细胞恶性肿瘤治疗药物Imbruvica(依布替尼)(+27.8%),这几款药物的业绩表现亮眼。

另外,其他领域,

肺动脉高压:营收31.48亿美元,同比+20.0%;

传染性疾病:营收35.74亿美元,同比+4.7%;

神经科学:营收65.48亿美元,同比+3.5%;

心血管,代谢及其他:营收48.78亿美元,同比-6.0%。

2020中国市场表现

2020年全年,强生亚太和非洲市场收入同比下降3.1%,至151亿美元。

但因为中国疫情控制较好,Q4获得了2位数的增长,全年中国市场引领复苏。

5默沙东(Merck Sharp & Dohme)

2020年制药营收(百万美元):43021

2020年营收:+3%

研发费用:13550(同比+37.3%,占总营收28.2%)

2020年,默沙东全年营收479.94亿美元,同比+2%。其中:

制药业务全球收入430.21亿美元,同比+3%。

驱动力来源于

K药2020年营收143.80亿美元,同比+30%;

与阿斯利康合作开发的乳腺癌药物Lynparza营收7.25亿美元,同比+63%;

与卫材合作开发的肝癌Lenvima营收5.8亿美元,同比+44%。

之前依赖的HPV疫苗Gardasil 9营收39.38亿美元,同比+5%;神经药物Bridion营收11.98亿美元,同比+6%,在2020年也出现了增速放缓,主要是因为COVID-19疫情影响了HPV疫苗接种,以及医院外科手术数量减少。

2020年中国市场表现

中国区制药业务营收35.34亿美元,同比+13%,占全球市场的比重提升至8.2%,首次超过日本成为其第二大市场。

6百时美施贵宝(Bristol-MyersSquibb)

2020年制药营收(百万美元):42518

2020年营收:+63%

研发费用:11143(同比+81.2%,占总营收26.2%)

*巨额增长主要来源于2019年底对Celgene的收购

通过并购新基,BMS获得肿瘤、免疫、炎症领域多个极具潜力的产品管线。

为此,2020年,BMS全年总收入达到425.18亿美元,同比+63%。研发投入也达到111.43亿美元,同比+81.2%。

驱动力来源于

肿瘤药物的强势增长

新基在多发性骨髓瘤药物领域地位显赫,其中龙头产品Revlimid2020年销售额达121.06亿美元,迈入"百亿美元俱乐部",直接顺位成BMS王牌!

O药增长放缓

作为BMS收入支柱的Opdivo在2020年首次出现业绩下滑,2020年销售额为69.92亿美元,同比-3%。随着一线治疗RCC(肾癌)适应证获批,以及适应证的拓展,Opdivo后续走势仍值得关注。

2020中国市场表现

整个BMS的产品在中国区面临仿制药激烈的竞争,包括肿瘤药Sprycel、白蛋白紫杉醇、O药物、心血管药Eliquis,2021年将是一个调整后更为关键的时间节点。

7辉瑞制药(Pfizer)

2020年制药营收(百万美元):41908

2020年营收:+7%

研发费用:9405(同比+12%,占总营收22.4%)

2020年是辉瑞急速转型落地的一年,2020年Q4辉瑞彻底完成了对普强的剥离,再加上2019年7月已经完成对消费者保健业务的剥离,辉瑞已经变成一家纯粹的专注于创新生物制药业务的公司。

业绩方面,辉瑞2020年总收入419.08亿美元(不计算辉瑞Upjohn),只看生物制药业务,辉瑞在2020年则实现了+7%的增幅,是非常不错的一个成绩。

驱动力来源于

成熟创新药

罕见心脏病药Vyndaqel/Vyndamax业绩翻倍(12.88亿美元)成为重磅炸弹最为亮眼;抗凝血药Eliquis(+17%),肾癌药Inlyta(+65%),类风湿性关节炎Xeljanz(+9%)和Xtandi(+22%)等;

生物类似药

自身免疫疾病Inflectra/Remsima营收6.59亿美元,同比+9%;贫血药物Retacrit营收3.86亿美元,同比+71%;肿瘤药Ruxience营收1.7亿美元;肿瘤药Zirabev营收1.43亿美元。

2020中国市场表现

2020年9月,辉瑞“押注”总额约4.8亿美元与基石药业合作:

其一,斥资2亿美元认购基石药业9.9%的股份;

其二,获得基石药业舒格利单抗(anti-PD-L1)在中国大陆的独家商业化经营权,未来将向基石药业支付最高可达2.8亿美元的舒格利单抗里程碑付款及额外的特许权使用费;

其三,未来还将在大中华地区和基石药业合作开发和商业化更多后期研发阶段的创新肿瘤产品。

值得注意的是:辉瑞在1月6日正式发布了新的公司logo标识,弃用始自1948年的椭圆形药丸包住公司名称Pfizer的样式,改用左侧螺旋形加上公司名称的设计,突出多元化转型。

8赛诺菲(Sanofi)

2020年制药营收(百万美元):38381

2020年营收:+4%

研发费用:6706(同比-6.8%,占总营收15.3%)

注:汇率按实时换算1欧元=1.2128亿美元

2020年,赛诺菲营收360.41亿欧元(437.11亿美元),同比-0.2%。其中

制药业务营收256.74亿欧元(311.37亿美元),同比+3.1%;

疫苗业务营收59.73亿欧元(72.44亿美元),同比+8.8%;

消费者保健业务营收43.94亿欧元,同比-1.9%。

驱动力来源于

皮炎、哮喘药物Dupixent(度普利尤单抗)无疑是赛诺菲当前最为倚重的药物,2020年,Dupixent的销量在全球成人和青少年特应性皮炎患者的需求驱动下依然快速增长,大涨70%,达到35.34亿欧元;

多发性硬化药物奥巴捷(特立氟胺)销售额20亿欧元,同比+10.6%;

抗凝剂依诺肝素钠销售额14亿欧元(16亿美元),同比+4.5%。

2020中国市场表现

2020年,赛诺菲业务在中国市场受到带量采购的影响,全年收入24.54亿欧元(29.54亿美元),同比-7.7%。

另外,之前带量采购中标的波立维(氯吡格雷)和安博诺(厄贝沙坦氢氯噻嗪)在2020年全年销量+78%。

9葛兰素史克 (GlaxoSmithKline)

2020年制药营收(百万美元):33187

2020年营收:-3.1%

研发费用:5967英镑(同比+6%,占总营收18%)

注:汇率按实时换算1英镑=1.3806亿美元

排除消费者保健业务,2020年GSK营收331.87亿美元,同比-3.1%。

2020年,GSK全年收入340.99亿英镑(440.59亿美元),同比+1%。其中:

制药业务收入170.56亿英镑(235.48亿美元),同比-3%;

疫苗业务收入69.82亿英镑(96.39亿美元),同比-2%;

消费者保健营收100.33亿英镑,同比+12%。

驱动力来源于

处方药业务增长稳健

HIV药物Juluca同比+36.5%,营收6.39亿美元。

呼吸创新药

GSK持续保持呼吸产品的统治地位,其创新药品COPD三联复方Trelegy Ellipta增长59.6%,营收10.58亿美元;哮喘药Nucala上市5年后仍保持30.6%的高速增长。

疫苗业务增长强劲

带状疱疹疫苗Shingrix,同比+10.9%,未来有望取代默沙东的Zostavax;此外,百白破和脑膜炎疫苗也有一定程度上涨。

2020中国市场表现

年初,GSK首席执行官Emma Walmsley宣布启动一项为期2年的战略项目 —— 将消费者健康业务、处方药业务中的生物医药剥离。

GSK此举,到2022年可能每年节省7亿英镑,并从2022年起改善运营绩效,同时公司也已经开始销售一些非核心消费产品。

同时为了更好的过渡2年战略,中国市场

管理层大换血—— 年初,GSK宣布处方药和疫苗领域重大架构调整和人事变动,现任GSK 高级副总裁、新兴市场和中国总经理 Fabio Landazabal调任意大利总经理,原GSK 副总裁、中国疫苗及大湾区总经理齐欣接任中国区总经理,迎来首位本土掌门人,更好的适应在中国市场的过渡;

回笼资金,重回肿瘤赛道—— 3月,GSK拟剥离头孢菌素类处方药的特许经营权,包括Zinnat和Fortum,预计此次出售也将为这家公司带来数亿美元的收入,为公司回笼资金。此次GSK进行抗生素资产剥离也是为了聚焦包括肿瘤免疫治疗在内的核心业务,重回肿瘤赛道。

巩固三大业务——5月1日起,GSK中国调整呼吸业务部架构调整,将创新产品事业部和经典产品事业部合并、中国区呼吸团队划分成南、北两个区域管理中心。巩固其在呼吸、疫苗和特药核心治疗领域的领导地位,实现2030年在华销售30亿英镑,成为中国排名第一的跨国药企的目标。

10阿斯利康(Astra Zeneca)

2020年制药营收(百万美元):26617

2020年营收:+9%

研发费用:5991(同比-1.1%,占总营收22.5%)

2020年,阿斯利康全年营收266.17亿美元,同比+9%,处于全球TOP10制药巨头垫底的位置。

驱动力来源于

肿瘤管线

肿瘤业务的比重依然保持快速扩张,在全球收入的占比达到43%,达到114.55亿美元。

明星药物Tagrisso(奥希替尼)、Lynparza(奥拉帕利)、Imfinzi(度伐利尤单抗)、Farxiga(达格列净)为阿斯利康的增长做出了巨大贡献。

呼吸业务

受到COVID-19的影响,呼吸业务迎来利好。Fasenra作为第三款获批的IL-5单抗营收9.49亿美元,同比+35%。

2020中国市场表现

阿斯利康中国区收入53.75亿美元,占阿斯利康全球收入的20.2%。

2021年开端,随着制药财报同时进行的,新一轮争夺开始:

近日,阿斯利康宣布以390亿美元收购Alexion,该交易预计在2021Q3完成,届时公司收入规模将达到320亿美元左右...

从辉瑞、默沙东、GSK的剥离,BMS、艾伯维的并购,我们看到:制药巨头们都在重新梳理产品线,聚焦优势业务,这似乎意味着,剥离短板,聚焦长板,将成为未来制药业的战略基调。

从中国区域来看,药品上市方面:

中国区占比上升:譬如默沙东、罗氏;

中国区占比下降:如赛诺菲面临产品“青黄不接”的尴尬;

保持平衡:如诺和诺德,通过集采、医保暂时未受到大的波动...

不过,加速产品中国上市的跨国药企越来越面临本土药企的竞争,譬如PD-1在医保谈判之后的被迫降价;而未有新品的跨国药企产品大多面临集采的威胁而业绩下滑。

就算是诺和诺德也无法保持绝对的平衡,一碗水端平!

未来,在集采、医保等政策常态化推行下,跨国药企如何能在中国区保住自己的地位?

在疫情肆虐的2020年,尤是如此。2021年依旧是充满挑战,机遇的一年,期待着制药领域带给我们探索和新惊喜!

评论