记者 |

近期大宗商品价格一路飙升,市场上出现了很多关于“新超级周期”的讨论。

摩根大通(JPMorgan Chase&Co.)在2月初的报告中表示,大宗商品似乎已经开始了一个新的超级周期。

超级周期是指大宗商品价格一反常态,出现长期且大范围的上涨。

摩根大通定量和衍生品策略全球主管马尔科·克兰诺维奇(Marko Kolanovic)公开表示,疫情后经济复苏、宽松货币和财政政策、美元贬值以及全球应对气候变化等因素,将推动新一轮大宗商品超级周期到来。

这与高盛集团(Goldman Sachs Group Inc. )、贝莱德(BlackRock Inc.)等投资机构的结论相类似。

据世界能源网(Energyworld)报道,高盛集团旗下大宗商品股高级研究策略分析师罗伯特·豪厄尔(Robert Howell)表示,大宗商品新的结构性牛市即将开始。

贝莱德主题和行业投资全球主管埃维·汉布罗(Evy Hambro)也对大宗商品总体持乐观态度。他认为,全球经济增长和通胀上升的预期,将对大宗商品价格形成支撑。

截至2月22日收盘,纽约商品交易所2021年3月交货的轻质原油期货价格收于每桶61.49美元,涨幅为3.8%;2021年4月交货的伦敦布伦特原油期货价格则收于每桶65.24美元,涨幅为3.7%。

除原油外,近期有色金属也出现了集体上涨行情。

截至2月23日下午6时,伦敦金属交易所(LME)铜价最高冲上9305美元/吨,较前一日上涨2.02%,创下2011年8月以来的新高。

这较去年一季度4371美元/吨的低谷价格,已上涨112.88%。

2月22日,LME锡价最高升至2.7万美元/吨,创下2011年9月以来的新高;LME镍价最高升至2.01万美元/吨,是2016年12月以来的新高。

广发资源定期报告显示,化工、建材等顺周期品种将受益于经济复苏、需求改善,价格有望持续上涨。

随着全球疫苗接种加速,市场对于疫情的担忧逐渐减轻,对经济增长的预期开始好转。

据国际货币基金组织今年1月发布的《世界经济展望》报告预计,今年全球经济将增长5.5%;2022年全球经济增长4.2%。

该报告称,中国去年四季度的GDP增速已恢复至疫情前水平,并预期今年中国GDP有望实现8.1%的高增长。美国和日本将在今年下半年恢复至2019年底的水平。

《华尔街见闻》报道称,新冠疫情带给全球经济的损失,并没有大萧条或者2008年金融危机时那么大,但在疫情来袭之际,全球的刺激规模是空前的。

美联储此前发表声明称,在充满挑战的时期内,美联储正利用其全部手段来向美国家庭和企业的信贷流动提供有力的支持。

去年3月,美国参众两院通过了2.2万亿美元疫情援助计划;12月,美国两院再次通过了价值8920亿美元的新冠疫情援助计划,以及1.4万亿美元的联邦政府预算。

今年2月,美国众议院表决通过了1.9万亿美元的新冠疫情纾困救济法案。

随着全球经济前景向好和更多财政刺激措施的出台,市场对通胀的担忧正在蔓延。

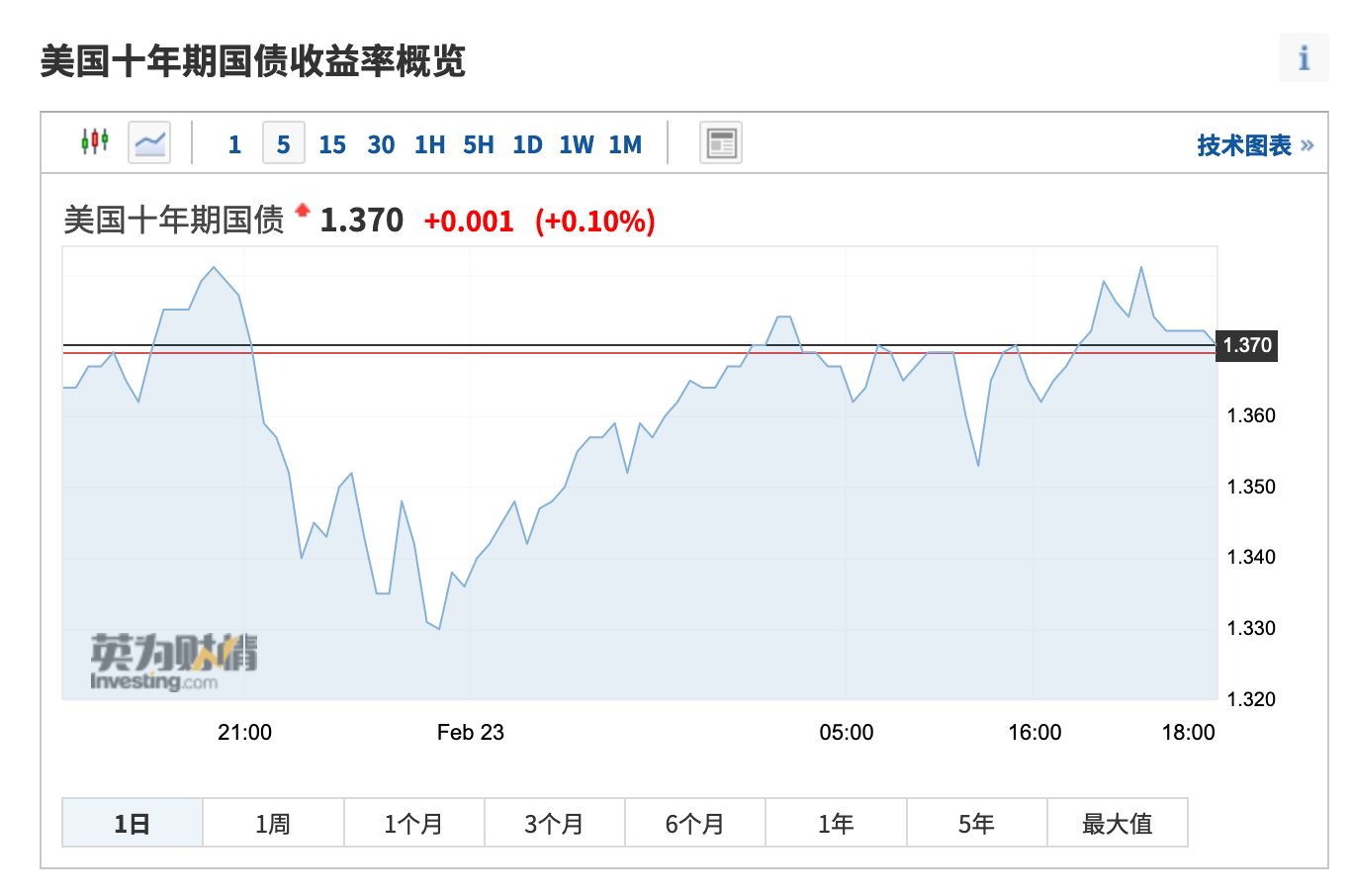

英为财情数据显示,截至2月23日下午6时,美国十年期国债利率已上升至1.37%附近。

2月23日,建信期货大宗商品部有色产业总监汪旭琪在我的有色网直播分析会议上表示,当美国十年期国债利率超过1.5%时,暗示着全球通胀速度将会加快。

汪旭琪认为,全球通胀可能会超过美联储的预期提前到来。因为从资产负债表数据来看,疫情使得美联储资产负债表再次扩大一倍左右。

2019年8月,美联储资产负债表规模为3.76万美元;截至今年2月初,美联储资产负债表规模扩大至7.56万亿美元。

摩根大通在上述报告中表示,通胀预期已成为近期投资者更为关注的问题。历史教训表明,大宗商品是抵御通胀的良好对冲工具。

美国银行2月基金经理调查显示,股票和大宗商品的配置达到2011年2月以来的最高水平。现金配置则处于2013年3月以来的最低水平。

但《21世纪经济报道》称,因担忧通胀而大举买进大宗商品的热潮,未必会持续多久。

因为若美债利率继续走高,可能触发投资者弃股投债,美股市场大幅回调,则会拖累大宗商品。此外,若通胀压力增加,美联储也有可能早于市场预期收紧货币宽松政策。

英国《金融时报》也认为,大宗商品开启超级周期还为时尚早。

该报认为,从大宗商品的周期历史来看,超级周期从前一个高峰至下一个高峰需要20-70年的时间。

这是因为超级周期需要大量的投资需求来拉动。上一次超级周期是上世纪90年代中国经济崛起拉动的需求。目前看,这轮需求还未完全走到尽头。

《金融时报》表示,近期大宗商品牛市是由多种力量推动的,其中大多数是暂时性的。美联储有应对通胀的工具,对通胀的担忧并不足以推动一个超级周期的到来。

但能源转型或长期推动大宗商品需求上升。

该报表示,铜、镍、锂和钴等关键金属是建设光伏、新能源汽车等低碳基础设施的必需产品。能源转型或将造成上述产品需求大规模的增长。

矿业巨头必和必拓集团(BHP Group)首席执行官迈克·亨利(Mike Henry)上周在接受彭博社采访时也表示:“全球人口增长、电气化主题和能源转型的大趋势,将预示着中长期大宗商品需求良好。”

评论