文|异观财经 炫夜白雪

北京时间3月26日,泡泡玛特公布了2020年全年业绩报告,这是泡泡玛特上市以来发布的首份财报。

从财务业绩来看,泡泡玛特的业绩表现并不乐观。泡泡玛特营收增速出现了断崖式下滑,从两年前三位数的增速,下滑至50%以下。爆款IP molly的热度也正在快速褪去,泡泡玛特急需要推出新的爆款IP。

泡泡玛特从上市之初就饱受泡沫的争议。

去年底泡泡玛特上市,市值一度超过千亿港元,上市之初就饱受泡沫的争议。而今看泡泡玛特股价,2月17日创出的107.6港元,一路狂跌,股价腰斩,泡泡玛特如何做才能“收复”投资者的信心呢?

事实上,盲盒生意的门槛并不高,看到盲盒的“暴利”后,众多企业纷纷推出盲盒,如今盲盒生意的竞争可谓是白热化,泡泡玛特除了稳住“盲盒第一股”的宝座之外,需要找出新的增长曲线。

在业绩交流会上,泡泡玛特CEO王宁表示:“我们希望以后大家提起泡泡玛特不只想盲盒,我们的乐园业务、内容业务、游戏业务也会在未来逐渐展开。”

3月29日上午,泡泡玛特高开高走,一度涨超10%,乐园业务、内容业务、游戏业务会成为泡泡玛特新的增长点?

营收和净利增速断崖式下滑,Molly收入减少1亿

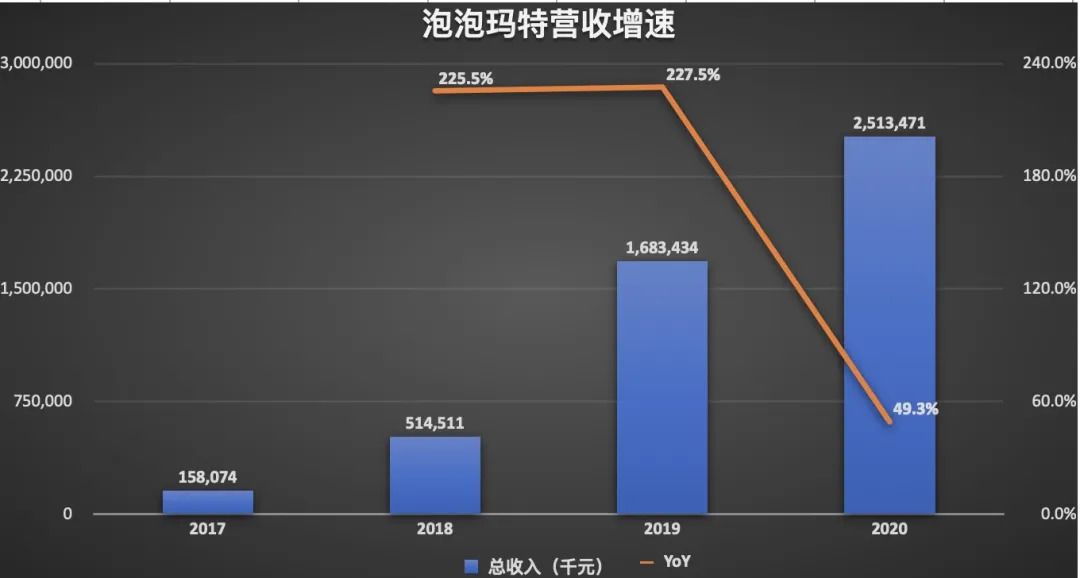

数据显示,泡泡玛特2020年营收25.13亿元,较上年的16.83亿元,仅增长了49.3%,相比之下,2018年和2019年的营收的同比增速分别为225.5%和227.2&。由此可以看出,泡泡玛特2020年营收同比增速出现了断崖式的下滑,高速增长的神话已不复存在。

(数据/财报;制图/异观财经)

值得一提的是,在疫情逐渐缓解的下半年,泡泡玛特下半年的营收同比增速却低于疫情严重的2020年上半增速。泡泡玛特下半年营收16.96亿元,同比增长48.7%;低于2020年上半年50.5%的同比增速。

年报数据显示,根据产品IP划分,2020年泡泡玛特自主产品营收21.36亿元,贡献了85%的营收,与2019年82.2%的营收占比基本持平。其中,自有IP贡献了39%的营收,独家IP贡献了28.3%的营收。

“Molly”是泡泡玛特最成功的一个IP。2019年,基于Molly形象自主开发的潮流玩具产品产生的收入就达到4.56亿元,贡献了27.1%的收益。

从最新财务数据来看,Molly为泡泡玛特贡献了3.57亿元的营收,收入占比14.2%。

需要注意的是,Molly作为泡泡玛特的爆款,其营收在2020年出现了严重下滑的情况情况,同比减少了22%,收入较2019年减少近1亿元,贡献的收入占比下滑了13%点。

事实上,Molly相关产品收益下滑的趋势早在2020年上半年就已出现。招股书披露,2020年上半年,Molly相关产品的收益从去年上半年的1.75亿 元,降低至1.12亿元。

2020年下半年,Molly相关产品的收益从2019年下半年的2.8亿元,下降到了2020年下半年的2.4亿元,这在某种程度上可以说明,Molly相关产品在消费者中的认可度和忠诚度在降低,Molly在消费群体中的热度在正在快速下降。

相比之下 Dimmo和BOBO&COCO营收增速较快。

年报数据显示,2020年Dimmo实现3.15亿元的营收,较2019年的1亿元增长了215%,2020年下半年营收1.98亿元,较2019年下半年的1亿元,增长97.6%;

BOBO&COCO在2020全年营收6742万元,较2019年的2545万元,增长164.9%,2020年下半年营收3294万,较2019年下半年的1726万,增长99.8%。

虽然Dimmo和BOBO&COCO的营收增速很快,但营收规模远远落后于Molly,短时间来看,很难接棒Molly成为泡泡玛特新的营收主力。

年报数据显示,2020年泡泡玛特独家IP收入7.12亿元,较2019年的5.97亿元,增长19.2%。从营收占比来看,独家IP的营收占比却呈现了下降的趋势,从2019年的35.4%下降至2020年的28.3%。

相比之下,泡泡玛特非独家IP的比重则呈现上升的趋势。

数据显示,2020年泡泡玛特非独家IP收入4.4亿元,较上一年的1.6亿元,增长178.1%,营收占比从2019年的9.5%上升至17.7%。

在营收增速放缓的同时,泡泡玛特的经营利润和净利增速均下降不少。

年报数据显示,2020年泡泡玛特全年经营利润为7.19亿元,同比增长20%,低于2019年348.2%的同比增速。2020年下半年的经营利润同比增长14%至5.1亿元,增速不及上半年38%的增速。

运营利润率方面,泡泡玛特2020年运营利润率为28.6%,较上一年的35.6%大幅下降。2020年下半年,泡泡玛特的经营利润率为30%,低于上年同期的39%。

通常情况下,毛利率越高,说明其企业的盈利能力越强。从盈利角度来说,毛利率越高,企业的利润就越大,也说明企业具有较好的竞争力。

2020年,泡泡玛特的毛利率出现了小幅下滑,从2019年的64.8%下滑至2020年的63.4%。拆分来看,2020年下半年,泡泡玛特的毛利率为62.6%,较上半年的65.2%进一步下滑。

公司表示,主要是由于提高了产品的工艺质量,产品工艺愈加复杂,并且原材料成本上涨。

2020年泡泡玛特非国际财务报告准则调整纯利为5.9亿元,较上一年的4.7亿元,增长25.9%,而2019年泡泡玛特的纯利同比增速为367.7%,纯利同比增速也呈现了断崖式的下滑。

业绩增速放缓的同时,泡泡玛特的成本却在增加。

年报数据显示,公司销售成本从 5.93 亿元增长到了 9.19 亿元,增长了 55%,经销及销售开支从 3.63 亿元增加到 6.3 亿元,增长了 73.2%,均明显高于业绩增速。

再看泡泡玛特的库存周转情况,泡泡玛特库存周转天数从2019年的46天,上升至2020年的78天。对此泡泡玛特解释称:主要是由于IP数量及新品的增加,导致了储备货品量相应的增加。由此可以看出,泡泡玛特在供应链和数字化能力上还有待提高。

2020年,泡泡玛特的业绩表现并不乐观。

下半年线下开店速度加快,线上渠道收入增速放缓

按销售及经销渠道划分,泡泡玛特的收益主要来自零售店(包括来自短期快闪店的销售)、线上渠道(包括天猫旗舰店、泡泡抽盒机及其他中国主流电商)、机器人商店、批发(经销商、批量采购)和展会。

零售店渠道一直是泡泡玛特主要的销售渠道,是收入的第一大渠道来源。

不过,泡泡玛特也在不断拓展线上渠道,2020年突发的新冠疫情更是加速了线上收入的增长。2020年,泡泡玛特线上收入占比几乎与线下零售门店的收入占比持平。

年报数据显示,2020年泡泡玛特零售店收入同比增长35.5%,从2019年的7.4亿元增长至2020年的10亿元,收入占比从2019年的43.9%,下降至2020年的39.9%。

异观财经注意到,2020年上半年,受新冠疫情影响,泡泡玛特零售店的开店速度有所放缓,随着国内疫情的缓解,下半年的开店速度明显高于上半年。

年报数据显示,截至2020年12月31日,泡泡玛特共有187家零售店,较2019年底的114家,增长64%,全年净增76家。其中,下半年2020年下半年净增51家,高于上半年的22家。

值得一提的是,2020年泡泡玛特64%的门店扩张增速,远超零售店营收35.5%的同比增速,这说明大规模的门店扩张并为带来收入的同步大幅增长。

2020年受到疫情影响,泡泡玛特线上收入大幅增加,营收占比上升至我37.9%,与零售店39.9%的收入占比几乎持平。

年报数据显示,2020年泡泡玛特线上收入同比增长76.5%,从2019年的5.4亿元,增长至2020年的9.5亿元,这主要由于天猫平台和抽盒机销售的增加以及新增了京东等线上渠道。其中,2020年泡泡玛特天猫旗舰店收入4.1亿元,贡献了42.7%的营收。

不过,随着2020年下半年国内疫情得到控制,泡泡玛特线上收入增速有所放缓。2020年下半年,泡泡玛特线上收入同比增长64.4%,低于2020年上半年104.4%的增速。

2020年,泡泡玛特新增了526台机器人商店,从2019年底的1001台增长至2020年底的1351台,仅2020年下半年就新增了350台。

潮玩迈入多强争霸时代

投资一家公司,需要看所投公司所在的行业赛道,以及该公司是否具有成长性。

根据弗若斯特沙利文报告,中国潮流玩具零售的市场规模由2015年的63亿元增加至于2019年的207亿元,复合年增长率为34.6%,潮流玩具零售的市场规模预期于2024年达到763亿元。

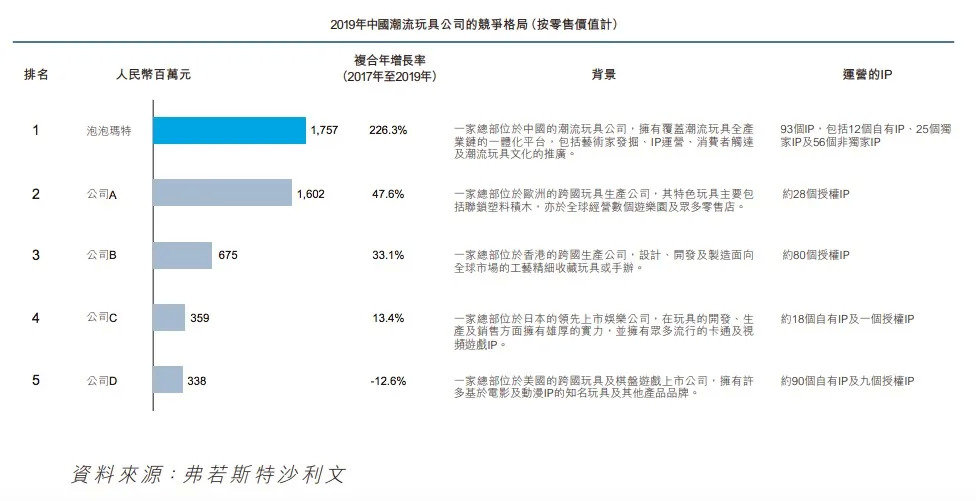

弗若斯特沙利文报告,2019年,中国潮玩零售市场有数百名参与者,而在日韩等亚洲国家,数量达上千家。这就意味着,潮玩零售市场或将迎来更多的参与者。在当前的参与者中,Top5所占的市场份额分别为8.5%、7.7%、3.3%、1.7%及1.6%。

尽管泡泡玛特当前位列第一,但无论是占据的市场份额,还是公司运营IP规模,泡泡玛特与其他竞争者,尚未真正拉开差距。

(来源/招股书)

中国的潮流玩具零售市场仍处于早期阶段,潮流玩具市场的高增长、高收益势必引来更多企业加入该赛道,潮玩行业迈入多强争霸的时代。

凭借其渠道网络优势,携手知名IP走平价路线的名创优品也推出了盲盒系列。2019年11月,名创优品推出盲盒系列,平均定价仅为29.9元,平价盲盒已推出第一周销售超10万个。

2020年底,推出独立品牌TOPTOY。该品牌定位为亚洲潮玩集合店,聚焦10-40岁男女消费群体,产品覆盖盲盒、艺术潮玩、日漫手办、美漫手办、娃娃模型、拼装模型、积木等七大核心品类。

孙元文向媒体透露,目前TOP TOY在全国5个城市开设了9家门店,覆盖广州、深圳、重庆、西安和天津等五个一二线城市。接下来将在成都、兰州、北京、上海、杭州、长沙等城市陆续开店,包含5个梦工厂店型,还会在上半年陆续布下超过100个机器人商店。

今年3月,优酷就推出《乡村爱情》系列盲盒。B站在2018年8月收购了潮玩衍生品公司actoys;今年年初,腾讯推出“嚯app”,其中涉及潮玩业务;百度也打造了潮玩项目“热度潮玩”,抢占潮玩市场。

当前,A股市场上,已有多家上市公司推出盲盒。

金运激光去年以 1513.02 万元收购玩偶一号 82.89% 股权,这家公司主要在全国范围针对商业体和院线铺设智能无人零售终端,用于经营 IP 盲盒产品。

高乐股份此前表示,已设立专门的潮玩事业部,负责盲盒等产品的市场推广,2021 年计划至少推出十二个系列盲盒产品。

奥飞娱乐此前曾推出超级飞侠、小猪佩奇、阴阳师等系列盲盒,晨光文具曾推出古风治愈系文具盲盒,邦宝益智去年则宣布围绕斗罗大陆开发盲盒。

以奥飞为例,奥飞依托国内动画原创IP切入盲盒行业。其官网介绍,奥飞娱乐自创立以来,历经三次转型升级,打造了以IP为核心,集动漫、玩具、婴童、授权、媒体、影视、游戏等一体的泛娱乐产业链系统,实现了从精品IP打造到全产业链变现的运作模式。

然而,目前A股盲盒概念股的业绩并不乐观。

从奥飞娱乐近三年的年度财务报告显示,玩具销售是奥飞娱乐的重要收入来源,但其总营收占比却呈现下降的趋势。2017年至2019年分别占53.58%、48.51%、46%,与婴童用品合计贡献年营收的70%左右。相比之下,影视类、游戏类、电视媒体以及其他业务的表现尚未见到飞跃式发展。

奥飞娱乐(002292.SZ)披露2020年度业绩预告,预计2020年度归属于上市公司股东的净亏损4.35亿元—4.6亿元,同比下降462.2%至483.01%。扣除非经常性损益后的净亏损4.56亿元—4.81亿元,上年同期盈利7345.48万元。

金运激光今年 1 月 19 日发布的业绩预告显示,其去年预计亏损 5000 到 6000 万元;高乐股份2020 年预亏 5000 万元到 9900 万元。

IP是潮玩的核心。IP的数量和消费者对IP认可度、忠诚度以及盲盒玩法是否可以持续满足消费者满意度,都会对盲盒相关产品的收入情况产生直接影响。

根据泡泡玛特招股书披露,截至2020年6月30日,泡泡玛特共运营93个IP,包括12个自有IP、25个独家IP,56个非独家IP。

奥飞官网信息显示,公司囊括了国内数量众多、覆盖全龄段、拥有广泛知名度的IP群:面向儿童及青少年领域的“喜羊羊与灰太狼、铠甲勇士、巴啦啦小魔仙、超级飞侠、爆裂飞车、火力少年王”等IP;面向全年龄段人群的“十万个冷笑话、端脑、雏蜂、镇魂街、贝肯熊”等IP。

自创立以来,名创优品已先后与HelloKitty、裸熊、粉红豹、芝麻街、故宫宫廷文化、漫威、米奇米妮、可口可乐等全球知名IP合作。

各企业的纷纷加入,对于IP认知度低、粘性相对较差的潮玩消费者群体,势必会对泡泡玛特的客户群造成分流。

泡泡玛特未来走向何方?

当其他公司纷纷进军盲盒的时候,泡泡玛特却想要摆脱对盲盒的依赖。在业绩交流会上,泡泡玛特CEO王宁表示:我们希望以后大家提起泡泡玛特不只想到潮玩,我们的乐园业务、内容业务、游戏业务也会在未来逐渐展开。

迪士尼旗下的IP来源于童话故事、经典卡通或电影人物,每个形象背后都有独特的性格和丰富的故事能够让消费者产生共鸣,建立情感链接。

迪士尼本身就在产出原创内容或者IP,通过内容产出文化,带动了旅游(主题乐园),从内容方面做出全产业链的布局。

相比迪士尼旗下的IP,泡泡玛特的自有IP、独家IP因缺少故事内涵,存在生命力不强的问题。相比之下,目前泡泡玛特的收入情况来看,几乎全部来源于直接销售商品,而非从内容到商品。

关于如何立体化IP形象,王宁表示IP产生先天具有扩展性,IP产业链的投入已经开始,下游乐园开发项目正在进行,上游参投了春节档动画片《哪吒重生》。

在IP衍生品拓展计划方面,泡泡玛特的衍生品主要是为后期的乐园业务、旗舰店业务去丰富整个IP线的筹备。

以迪士尼为例,迪士尼的业务分为四大部分:媒体网络、主题乐园度假区、影视娱乐和消费品。主题乐园是一项很重要的收入来源。

不过,2020年由于新冠疫情的蔓延,全球范围的主题乐园相继关停,导致游客数据急剧缩减,从而导致了主题乐园板块的收入骤减。

据年报披露,迪士尼2020年游客量同比下降57%,年收入165.02亿美元,同比减少97.23亿美元,同比下降了37%;净亏损8100万美元,同比减少66.77亿美元,同比下降100.02%。

主题乐园业务做起来并不是一件容易的事。如果从IP全产业链角度来看,需要产出优质原创内容,通过有内容的文化输出,带动主题乐园的收入。同时,主题乐园还需要不断提升消费者的用户体验和服务升级,从而促进相关业务的良性循环。

随着潮玩市场的逐步爆发,未来或将有更多企业切入该赛道,IP运营需要一个长期的过程,第三方IP授权的成本将持续上涨,泡泡玛特想要看巩固当前的“护城河”,需要吸引更多优秀的IP创作人才,持续不断推出原创IP能力,生产更多爆款产品的同时,扩展消费群体和持续提升用户粘性。

主题乐园业务板块的投资需要资金的支持。即使在受到疫情严重冲击的情况下,迪士尼也没放松对主题乐园业务板块的投资力度。

2020年,迪士尼在主题公园业务方面的投资力度同比有所降低,从41.46亿美元减少到29.04亿美元,而缩减的部分投资主要是其在美国国内公园和度假村的支出减少。因为疫情,迪士尼暂缓了对华特迪斯尼世界和迪斯尼乐园度假村星球大战·银河边缘项目的投入,但相应的费用投资在提升服务水平和升级公司设施上。

泡泡玛特的乐园开发项目如今也推进中,截至2020年12月31日,泡泡玛特现金及现金等价物56.8亿元。

评论