过去央视贴片广告是全国广告投放的“香饽饽“,但互联网传播使得获取信息的途径发生了改变,现在央视的广告又能让相关公司赚到多少钱呢?

近期,与央视深度绑定的雅迪传媒回复了创业板IPO的首轮问询,其中采购及主要供应商、媒体资源运营业务、整合传播业务、对央视媒介资源的依赖性等29个问题受到关注。

从营收情况来看,就能发现雅迪传媒的营收十分不稳定。2018年至2020年,公司收入14.17亿元、12.59亿元、16.96亿元,扣非后归属母公司所有者的净利润为8937万元、3675万元以及1.14亿元。可以看到,雅迪传媒营收、净利润主要财务数据指标在2019年均出现了大幅下滑。

毛利率方面,雅迪传媒报告期内前三年持续走低。2018年至2020年,综合毛利率分别为20.46%、16.77%以及18.67%,其中2019年下滑态势明显。

对此,雅迪传媒表示,报告期内,公司持续拓展优质客户,整合传播收入占比持续提升,因此综合毛利率有所下滑。

但事实上,业绩下滑更深层次的原因是渠道的变革。

随着互联网的普及,以及精准化程度高、性价比高、媒体质量优等优势,互联网广告迅速崛起,不断持续冲击传统媒体。2019年,互联网广告所占比重已超过50%。

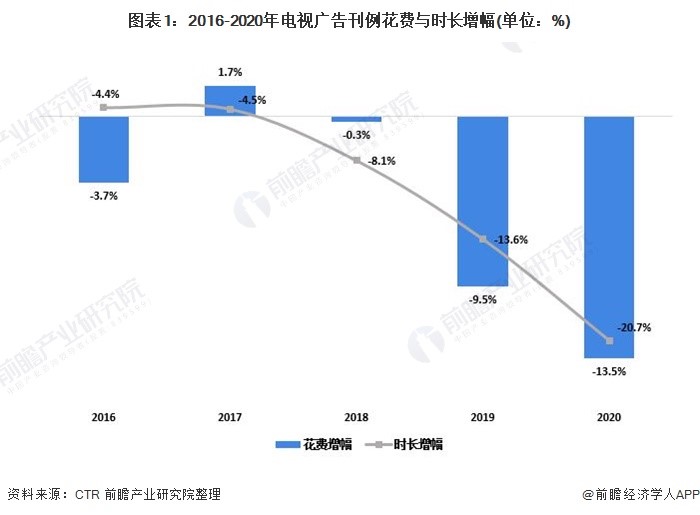

受互联网广告影响最大的自然是传统电视媒体。根据前瞻研究院数据,2020年我国电视刊例花费继续着下降趋势,且降幅进一步扩大,同比下降13.5%;电视广告时长同比下降20.7%。

雅迪传媒的媒介资源主要来源于央视。招股书显示,雅迪传媒与央视的合作主要分为两种模式。第一种模式下,公司获得CCTV-1、CCTV-2和CCTV-新闻频道的广告资源独家代理权,并通过向广告主或其他广告代理公司销售该等广告资源获取收入;第二种模式下,公司根据客户的广告投放需求,向央视或其他广告代理公司采购央视广告资源。

2017年、2018年、2019年和2020年,雅迪传媒直接向央视采购的媒介资源占各期采购总额的比重分别为83.63%、89.49%、83.94%和85.17%,占比接近九成。

雅迪传媒在招股书中也提到,如未来公司不能维持与央视的稳定合作关系,或者央视的广告政策发生变动,则会对公司的业务前景和经营业绩造成重大不利影响。

交易所对这一影响也十分关注。问询函中特别指出,需要补充披露发行人与央视合作渊源、起始合作至今各期合作金额等具体情况。

事实上,雅迪传媒的优势就是央视广告中的独家代理优势。但这一情况可以持续多久,还有待商榷。

在问询回复函中,雅迪传媒也提到,央视广告资源的承包代理竞争非常市场化,公司获取央视广告资源不存在重大不确定性。但若央视广告承包政策发生重大不利变动,或者公司不能持续满足优先续约的条件,导致公司承包的广告资源到期后不能续约,则会导致公司经营业绩大幅下滑。

从大客户情况来看,2020年雅迪传媒前五大客户分别是宁波广播电视集团、信立传视、中广梅迪、猿力教育以及中外名人,其中,排名第一的客户销售额为7026.93万元,占销售额的8.81%。仅前五大客户的销售额占比就达27.17%。从报告期内大客户销售额占比情况来看,从2017年至2019年逐年增长销售额占比分别为31.43%、39.65%、42.65%,对大客户销售额依赖程度可见一斑。

未来如何“捆绑”留存客户,为客户提供更具附加价值与竞争力的产品和服务,则是雅迪传媒接下来丞需思考的关键所在。

评论