记者 |

编辑 | 陈菲遐

近期总是跌跌不休的不仅仅是白酒股。5月6日至10日三个交易日内,贵州茅台(600519.SH)股价蒸发了两个舍得酒业(600702.SH),而工程机械类个股的跌幅也毫不“逊色“。工程机械零部件龙头恒立液压(601100.SH)春节以来股价下挫42%,市值蒸发超700亿元;三一重工(600031.SH)股价从最高点50.3元/股回调至如今的29元/股,回调幅度也超过40%,市值蒸发1600亿元。两大工程机械零部件龙头合计市值蒸发了一个中芯国际(688981.SH)。

从业绩和行业数据看,中国工程机械产业链都处于极高景气状态。那么,龙头公司股价回撤,是否意味着工程机械本轮景气周期已经结束了?

业绩与股价开始背离

中国工程机械产业链的景气状态,可以从业绩表现中看到。由于2020年属于特殊情况,基数较低,同比增长均较高。如果将2021年与2019年进行对比,业绩表现则更为直观。

2021年第一季度,三一重工营收创历史新高,达到335.13亿元,相比2019第一季度有超过50%的增长。与此同时单季度净利润达到55.38亿元,表现仅次于2020年第二季度,相比2019第一季度增长了57%。

恒立液压业绩成长性更为优秀。2021第一季度,这家公司营收相比2019第一季度增长82.1%,达到28.57亿元,净利润相比2019第一季度增长140%,达到7.83亿元。

挖掘机械产品销量与宏观投资的基本面息息相关。数据显示,2021年3月固定资产投资6.5万亿,同增19.4%,比2019年同期复合增速4.0%,处于平稳复苏状态。制造业、基建、地产投资完成额1.8万亿、1.6万亿、1.4万亿,相比2019年同期复合增速-0.3%、5.8%、7.7%。2021年3月基建投资1.65万亿,较2019年同期复合增速5.8%,整体走势向好。其中电力、交运、公用分别完成投资0.28万亿、0.60万亿、0.77万亿元,较2019年同期复合增速为12.2%、7.3%、2.6%。

受此影响,行业数据也向好。中国工程机械工业协会行业统计数据显示,2021年3月,行业主要企业共计销售各类挖掘机械产品79035台,同比涨幅60.0%,创下历史新高。其中,国内市场销量72977台,同比涨幅56.6%;出口销量6058台,同比涨幅116.5%。2021年1-3月,行业主要企业共计销售各类挖掘机械产品126941台,同比涨幅85.0%。

无论是宏观投资,还是挖掘机出货量,亦或者是龙头企业的业绩,都表现了工程机械正处于极高的景气度。

拐点信号来了

在行业景气较高的背景下,市场犹如惊弓之鸟,任何一个拐点信号都会被放大解读。下面这个数据或许透露了三一重工和恒立液压大幅回调的真实原因。

根据工程机械信息网的预测,2021年4月挖掘机(含出口)销量约为50000台,同比增速10%左右,增速相比一季度有所放缓。其中,国内市场预计销量45000台,出口市场预计销量5000台。显然,挖掘机国内市场销量月环比出现了明显下滑。

来自行业协会的观点则更为悲观。4月19日,中国工程机械行业协会会长苏子孟表示,“预计2021年工程机械将保持10%以上增长,出口情况预计将出现明显的恢复增长态势。”在2021年一季度工程机械实现大幅增长背景下,全年10%的增速意味着下半年有可能出现负增长。

行业内企业的观点也相对谨慎。界面新闻就此致电恒立液压证券事务部,工作人员表示,公司认为挖掘机行业就算下半年不增长,但基于上半年的高增速,全年至少也可以有20%的增长。

无论是行业协会还是龙头公司,都对下半年的增速水平持保留看法。在工程机械行业多年高速增长情况下,谁也不敢预测2021年下半年还会继续有高速增长。2021年下半年或许就是工程机械业景气度拐点的来临。

除此之外,市场更深层次的忧虑则是来自于基建。

在全球金融危机之后,我国转向依靠基建和地产投资拉动经济增长的模式,标志性事件就是2008年底出台的“四万亿”投资计划。而目前全球处于疫情之下,出口、消费和投资三驾马车中,出口景气度较高,消费强调“双循环”,投资的重要性有所下降了。

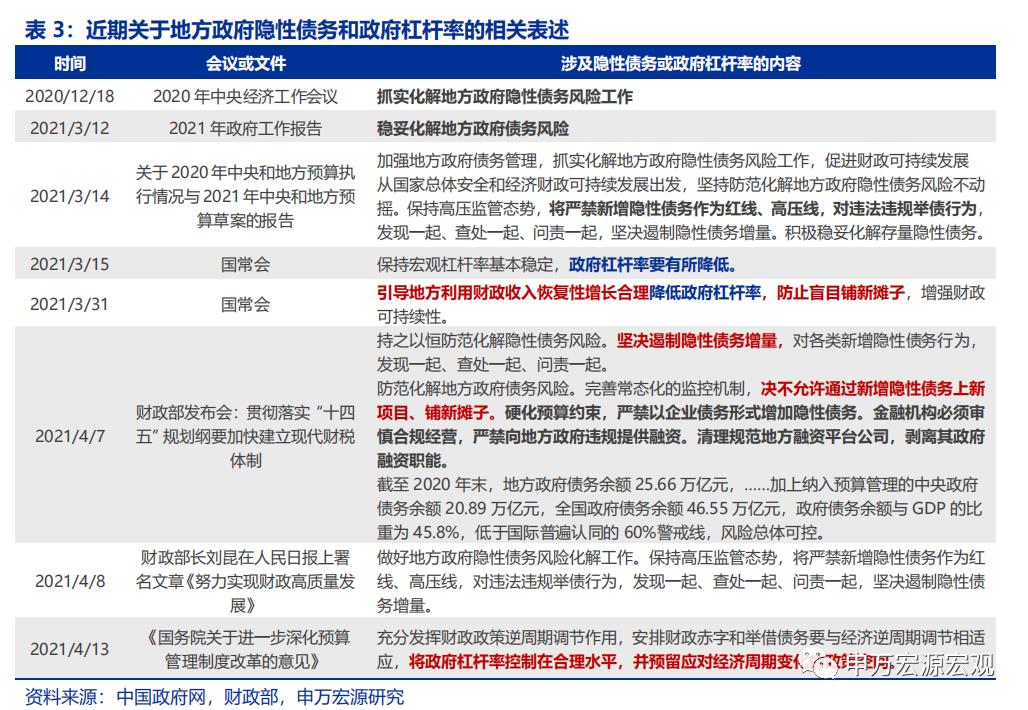

3月15日国常会首次提出“政府杠杆率要有所降低”,3月31日国常会再次提及“引导地方利用财政收入恢复性增长合理降低政府杠杆率,防止盲目铺新摊子”,4月7日新闻发布会上,财政部再次表示要“坚决遏制隐性债务增量”。

申万宏源的研究报告认为,政府对于基建的态度转变为,控制债务风险同时压降低效率基建,对于能够促进消费需求释放的基建予以呵护。经历了2009-2017年“基建+地产”拉动增长的经济模式之后,中国的基建水平已经有了极大提高,高速公路和电气化铁路建设进展迅速,不会对制造业生产成本形成拖累。但基建地产投资过热,对制造业信贷资源形成了挤出,制造业投资增速中枢在2008年之后移至基建和地产投资增速之下。并且在这个过程中,房价上行加快挤压了居民的消费能力。

在此背景下,市场预期财政政策可能转向偏紧的方向,导致基建增速放缓,进一步传导至工程机械行业,这也是目前压制工程机械股股价的最大因素。

原材料涨价有多大影响?

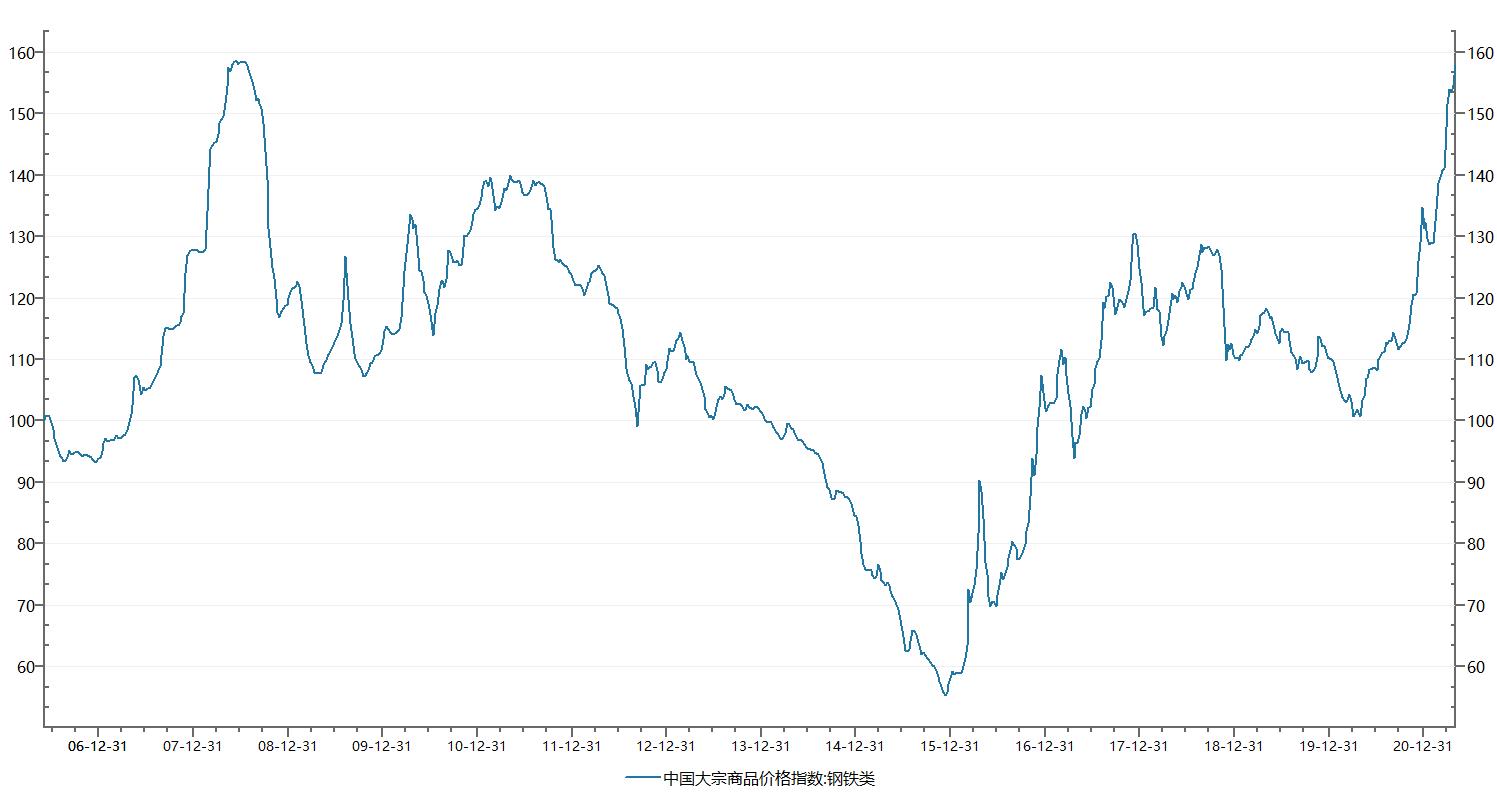

原材料上涨是市场另一个担忧因素。近期原材料价格大幅上涨,钢铁价格已经创10年新高。

原材料价格上涨对各家公司业绩影响有所差异。

恒立液压工作人员告诉界面新闻,公司的原材料主要是特种钢材,波动小于普通钢材,尽管特种钢材价格也有上涨,但在其他成本基本没有变化而收入规模变大的情况下,对公司毛利率影响有限。杭叉集团(603298.SH)工作人员表示,为应对涨价,5月7日公司全线叉车涨价5%到8%。

因此,对于工程机械行业的龙头企业而言,由于下游集中度较低,公司完全有能力向下游转嫁成本压力。而恒立液压这类零部件公司,下游集中度较高,涨价则相对迟缓。不过由于恒立液压毛利率在40%以上,成本的波动对业绩影响有限。

回到市场层面,高估值是工程机械类公司的最大风险。在股价大幅回调后,高估值风险正在化解。

以三一重工为例,公司过去二十年最低市净率为1.2倍左右,最高市净率超过7倍,当前4倍的市净率其实处在中枢水平。三一重工目前是15倍静态市盈率,未来几年如果能实现每年10%的增速,这一估值和业绩就能基本匹配。考虑到2021年工程机械行业周期可能见顶,未来几年行业景气度可能下行,三一重工需要跑赢行业才能维持这一增速。

评论