记者 |

编辑 | 张慧 杨悦

初见老袁,是在杭州5月的一个雨天。

他留着寸头,身穿深蓝色Polo衫,整个人利落整洁。在位于杭州富阳的办公室里,办公桌上放着一颗碧绿的发财树,旁边摆放着一张有关上海宝马工程机械展的照片。

老袁是杭州一家机械公司的大客户经理,该公司是国内某工程机械制造头部企业土方机械的代理。

在杭州,客户习惯称呼他为老袁。今年是他进入挖掘机销售行业的第十个年头。去年3、4月,他还是公司的销售冠军。土方机械主要用于挖掘、铲运、推运或平整土壤和砂石,挖掘机是其中最主力产品。

“经销商现在都是半只脚陷在泥潭里。”一见面,老袁就向界面新闻记者感叹。

正说着,他的手机铃声响起。电话那头显然是一位新客户,从透露出的只言片语里可以了解到,客户对挖掘机的总价、首付、质保、配件等问题十分关心。

挂断电话,老袁笑称,现在的客户都很“现实”,价格、质保和售后是他们最关心的问题。一天内,他总会接到很多类似上述客户有关价格的“试探性”电话。

“因为现在买挖掘机就像商场里买衣服一样,客户几乎都会把国产品牌的挖掘机价格问个遍,然后挑个最便宜的。”老袁说。

“现在大家都把价格报得太低,已经没有退路可言了。”

行业在杀价内卷,经销商则根本停不下来。

两年前,老袁跳槽到了现在的公司。此前,他分别做过力仕德、雷沃重工等公司的挖掘机销售。

目前老袁代理的品牌,在国内知名度较高。老袁说,近几年工程机械行业竞争激烈。选择一家实力较强、对经销商扶持政策较好的主机厂家,或许才能撑到最后。这是他跳槽的主要原因。

“如果没有主机厂家的支持,经销商几乎赚不到钱。”老袁摇着头说。

国内某机械品牌代理商北京益龙腾公司销售人员也向界面新闻记者表示,市场正处于一种无序竞争的环境下,价格战打得厉害,市场的利润空间越来越小。挖掘机、起重机等几乎都是“白菜价”,经销商们都是赔钱在做生意。

据今年工程信息提供商英国KHL集团发布的数据显示,进入该榜单前十的共有三家中国企业,分别是徐工机械和三一重工(600031.SH)和中联重科(000157.SZ)。

据《今日工程机械》杂志今年3月调研,全国有41.22%的工程机械经销商企业亏损严重,27.48%的经销商企业通过主机厂家补贴才能实现正常运转,仅有剩余约三成经销商企业处于微利或盈利状态。

这其中又以挖掘机产品最具代表性。挖掘机是工程机械行业最主要的子行业,是该行业及基建的晴雨表。

老袁举例道,每卖一台15吨以下的小挖掘机,就亏损两万。“以前,经销商会用中、大型挖掘机赚的钱,来平衡小挖掘机的亏损。但现在中、大型挖掘机的利润也非常薄了。”老袁说。

按照铁甲工程机械网,挖掘机根据整机吨位可分为微型、小型、中型、大型、超大型。6吨以下为微型挖掘机,6-12吨为小型,13-25吨为中型,25吨-45吨大型,45吨以上为超大型挖。

据界面新闻记者了解,一般而言,小型挖掘机的售价在10万-30万元之间,中型挖掘机售价则达50-60万元。

山西日立挖掘机销售经理张瑛琪也向界面新闻记者表示,小型挖掘机价格战已常态化,并蔓延至中、大型挖掘机。

据《今日工程机械》杂志调研数据显示,目前96.03%的经销商在销售小挖掘机时出现亏损;53.97%的经销商在销售中挖掘机时出现亏损;7.14%的经销商在销售大挖掘机时也出现亏损。

该杂志报道称,中大型挖掘机,特别是大型挖掘机一般具有较高利润空间,当大挖掘机出现亏损时,行业一定是出现了短兵相接的恶性竞争。

与下游产品价格战对立的,是上游主机产商的提价。去年,徐工机械和三一重工均宣布对小中大各型号挖掘机提价5%-10%。理由是全球产业链受到疫情冲击,生产综合成本大幅上升。

据《证券时报》报道,今年已有部分主机厂家的产品,内部进行了价格上调,只是没有“官宣”而已。

老袁也向界面新闻记者证实,确实有上游主机厂家对部分挖掘机产品价格进行了调整,这主要受到钢材等大宗商品涨价影响。经销商两头承压,加剧了亏损。

为何亏钱还要继续做生意?

老袁两手一摊:“部分经销商根本停不下来。”

“挖掘机销售常常采用分期付款的形式。例如客户买一台小挖掘机,首付大约五万,就可以直接把挖掘机拉走,后续一个季度付一万。”他进一步解释。

此方式利于经销商出货,但对它们后续的现金流状况、回款能力以及账期管理等是个考验。

此外,有些主机厂家对经销商的销售政策,往往采取返点的形式。

返点是主机厂家给经销商设定一个销量目标,达到不同的销量标准,主机厂家会给经销商相应的奖励。一般销售数量越高,返点奖励的金额也越大。

某些经销商为了拿到高返点,会采取低价销售、自己购买冲量等方式。这部分经销商逐渐沦为靠主机商返点度日,一旦拿不到返点,将直接倒下。

近期,有不少经销商已经被迫退出。“剩下的都在死撑。”他期望度过这段困难时间后,利润会逐步修复,“谁都希望别人被干趴下了,自己还站着。”

这一场经销商价格战的背后,是挖掘机主机厂家的唯市场占有论、同质化竞争以及产能过剩。

《今日工程机械》杂志报道称,工程机械上市公司的市场占有率,与其估值直接挂钩。

代理商只有完成目标占有率,才能保有代理权,赢得各种返点激励等。“主机厂家对经销商的主要考核指标,其实就是销量。”多家国产品牌的经销商工作人员向界面新闻记者表示。

但在争夺客户的过程中,他们不得不面临的一大现实:挖掘机行业产能过剩、同质化竞争严重。

工程机械行业资深专家、华蚁创始人薛小平曾公开发文称,随着中国制造业崛起,挖掘机大规模工业化生产已在中国形成。目前,中国挖掘机产能已达60万台以上,去年30万台的销售量,仅是现有产能的一半而已。

近年国内挖掘机产能大幅增长,这主要因行业调整周期后,主机厂商恢复并加码了产能布局。

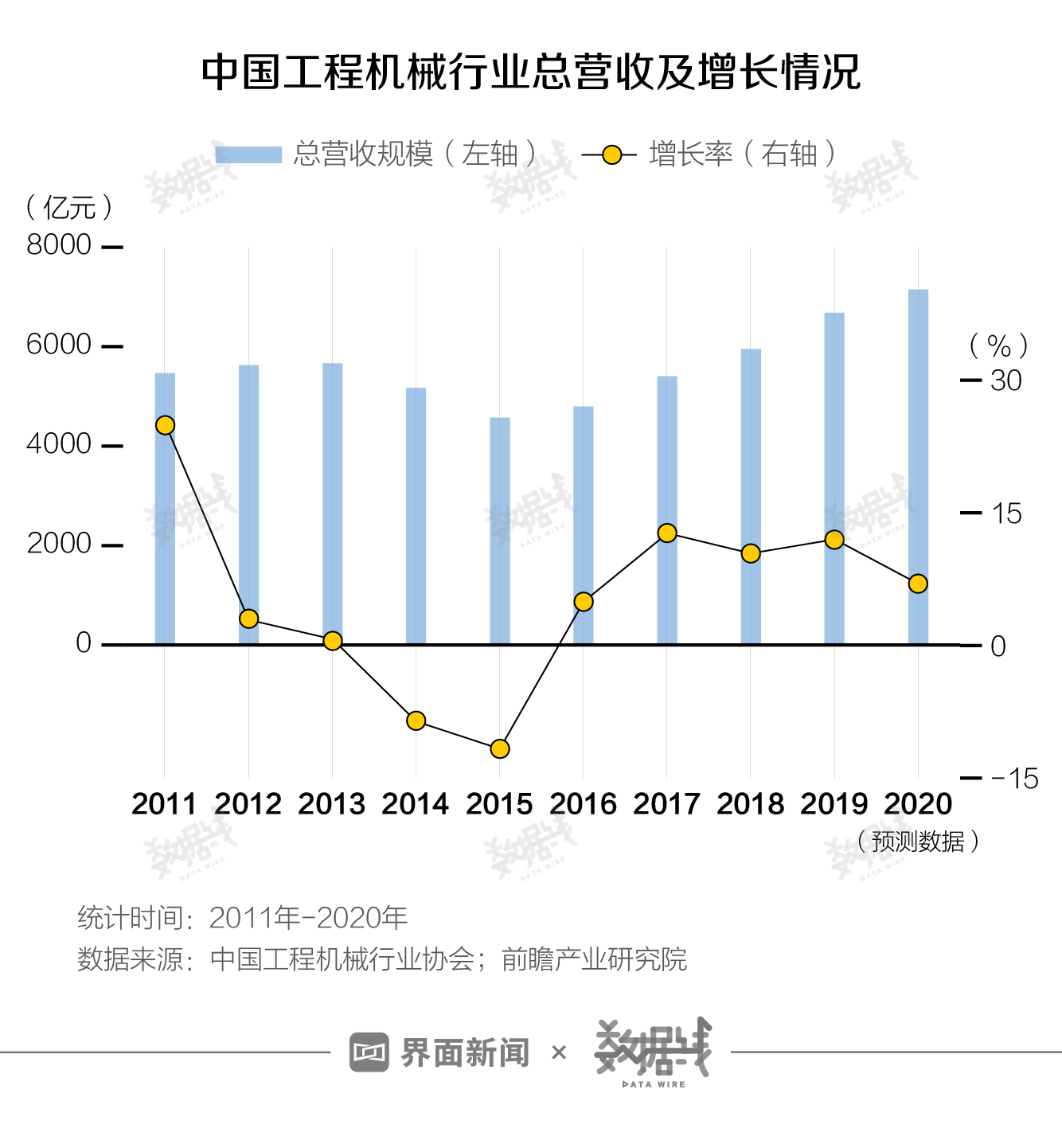

2012-2016年,挖掘机行业经历了长达五年的调整期和去库存期。2017年起,行业迎来了新一轮的复苏和增长。

2012-2016年,挖掘机行业经历了长达五年的调整期和去库存期。2017年起,行业迎来了新一轮的复苏和增长。

中国工程机械工业协会常务副会长兼秘书长苏子孟在去年底名为《工程机械行业市场运行与发展趋势分析》的报告中表示,工程机械行业在历经低潮后再现高速增长,这主要因市场二手设备加快更新、大气污染防治环保政策对市场产生积极作用、“一带一路”建设拉动出口增长,以及建设施工领域新技术新工法的推广应用等众多因素。

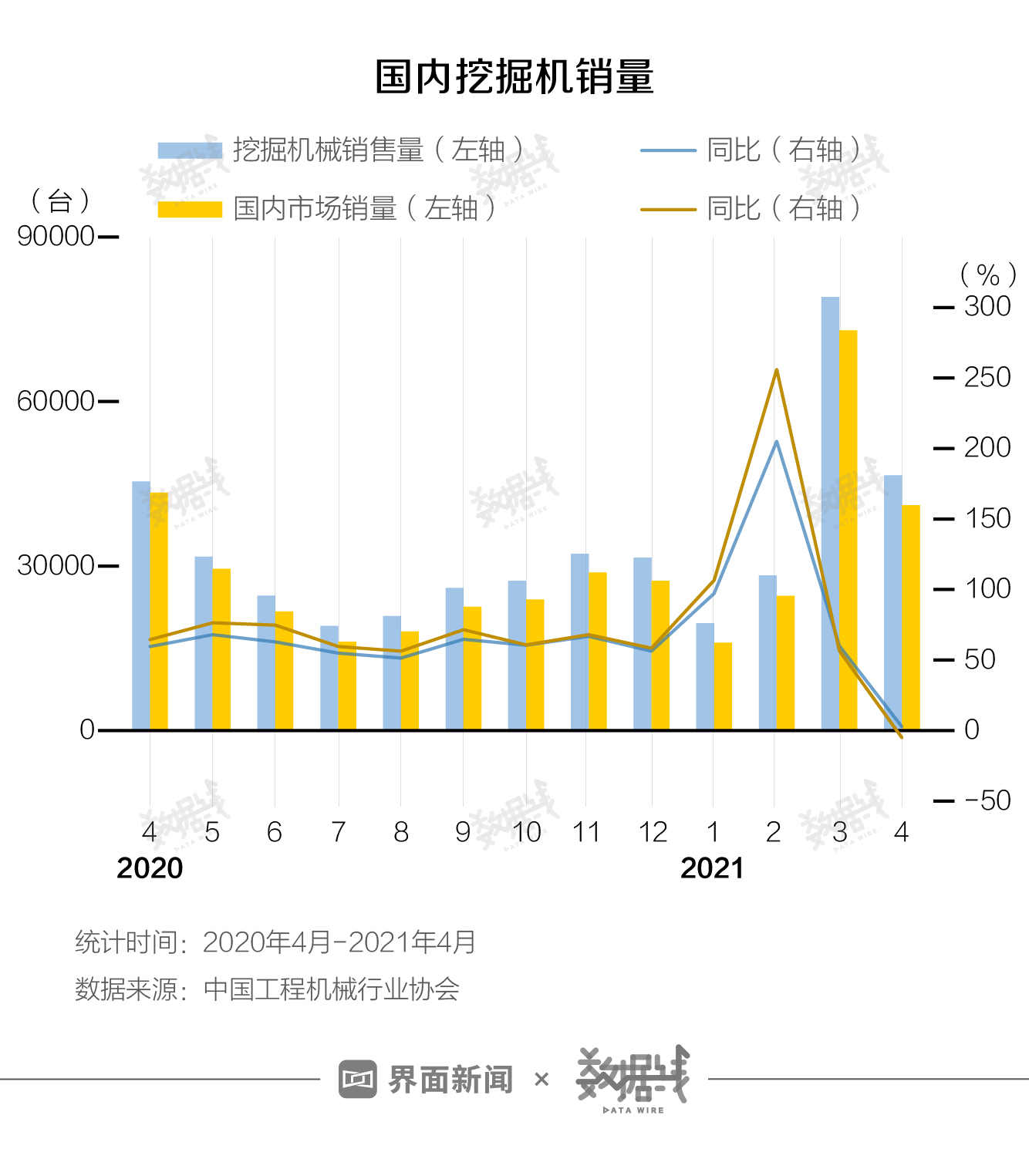

去年以来,挖掘机销量屡创新高。

据中国工程机械行业协会数据显示,去年中国挖掘机销量共32.76万台,同比增长近四成,刷新历史纪录。自去年4月至今年3月,增速已连续12个月超过五成。

柳工机械董秘办人士对界面新闻称,“下游价格战情况一直都有了解,由于价格战和原材料上涨等现状,行业内部可能考虑后续有提价空间。”三一重工和徐工机械则未正面回复界面新闻关于价格战的问题。

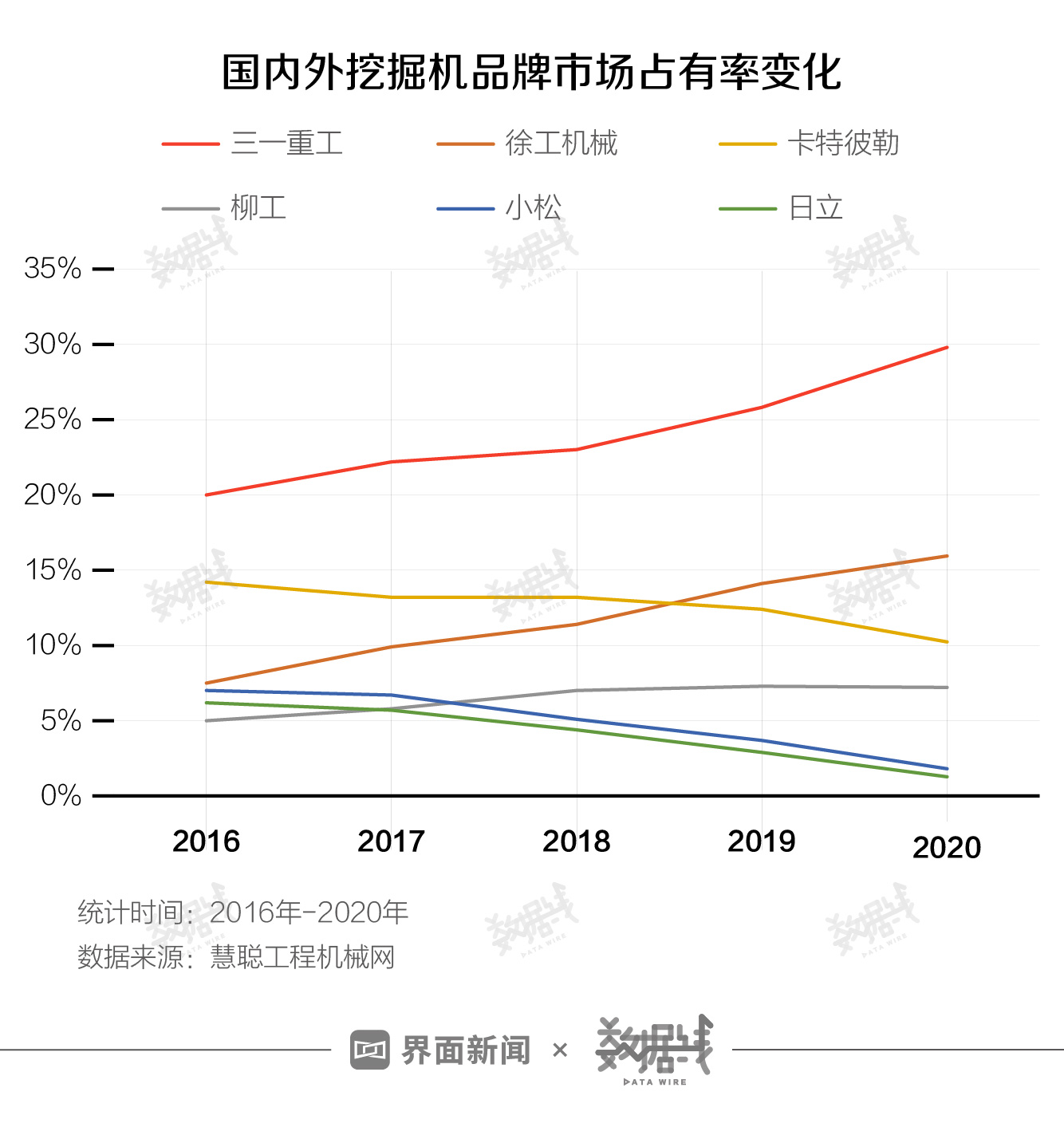

价格战越演越烈,头部主机厂家的市占率却实实在在得到了提升。

价格战越演越烈,头部主机厂家的市占率却实实在在得到了提升。

“头部企业市场份额高,销售量大,边际成本就低,降价空间就多。头部品牌利用规模盈利方式对其他品牌的降维进攻会简单粗暴,吸纳市场份额的能力会进一步更强大。”薛小平在《谁会是2021年挖掘机市场竞争的出局者》一文中写道。

三一重工的挖掘机销售量,已连续十年蝉联国内市场冠军;徐工机械的市占率则坐稳行业第二。

据浙商证券研报测算,今年4月,三一重工的挖掘机销量同比约增15%-20%;徐工机械同比约增长10%-15%,市场份额进一步向龙头企业集中。

与此同时,卡特彼勒、小松、日立等外资品牌的市场份额在不断退缩。

据慧聪工程机械网统计数据显示,2016年-2020年,外资品牌卡特彼勒的市场份额从14.2%降至10.3%,小松和日立则分别从7%、6.2%下降至2.45%和1.85%。

老袁表示,市场上的小、中、大型挖掘机价格,平均外资品牌与国产品牌的价格比为3:2。国内客户对挖掘机的价格敏感,更倾向选择国产品牌。

老袁表示,市场上的小、中、大型挖掘机价格,平均外资品牌与国产品牌的价格比为3:2。国内客户对挖掘机的价格敏感,更倾向选择国产品牌。

此外,国产品牌在本土拥有更好的产业链供应。特别是在疫情冲击后,国产品牌加速了对外资品牌的替代。

浙商证券研报最新数据显示,截至今年4月底,国产品牌的市场份额已接近八成,同比约提升了10个百分点,环比提升约2个百分点。

中银国际研报表示,目前挖掘机行业玩家仍约有35家,三一重工龙头地位稳固,但竞争格局并未完全固化,中联重科或是冲击行业竞争格局的最后一个变量。

中联重科目前的最大业务板块是起重机,贡献了超过一半的营收。但近年来,该公司也有意加强挖掘机业务。

财报显示,去年中联重科的土方机械实现收入26.64亿,同比增长282%。

据中原证券研究所报告分析,去年,中联重科挖掘机全年销量提升至国产品牌第六名,开始明显放量增长。

去年初,中联重科还募投了年产量3.3万台的挖掘机智能制造项目。该研报预计,该项目达产后,中联重科将有5万台挖掘机产能,能进入行业第一梯队。

这对老袁等中联重科经销商而言,无疑是一大好消息。但他们最近又有了新的担忧。

今年4月,挖掘机销量数据出现了很大变化。纳入统计的25家挖掘机制造企业的销售量为4.65万台,同比增长2.5%。其中国内4.11万台,同比下滑5.2%。

业内因此有观点称:工程机械景气周期的拐点已经到来。

“今年挖掘机销售确实有点过早的进入淡季。”张瑛琪向界面新闻记者表示。一般而言,挖掘机销售的淡季在5-7月。

在张瑛琪看来,这主要因今年一部分工程项目并未开启,以及近期新一轮环保督查启动,矿山工程开工较少。

老袁认为,挖掘机的销量和基建工程形势密切相关。最近两个月,工程项目开工较少,影响了销量。

东吴证券研报称,今年一季度,由于专项债没有提前下达,加上财政支出不急于发力,剔除疫情影响后基建投资的两年复合增速仅为2.9%,明显弱于以往同期。

也有不愿具名的行业内人士向界面新闻记者表示,单月销量的同比向下,并不能说明行业景气度会出现拐点; 4月销量同比下降,还应考虑去年同期数值过高的问题。

在4月19日召开的一季度运行情况和发展展望会上,苏子孟表示,今年工程机械行业将继续保持较高的市场景气度,预计全年将保持10%以上增长,出口情况将出现明显的恢复增长态势。

英国工程机械咨询公司(Off-Highway Research)则预测,2021年-2023年,中国工程机械市场将出现周期性下滑,但不会像2012-2016年下滑的那么严重。

对于老袁们等经销商而言,他们当然更愿意相信乐观的数据。

评论