记者 |

编辑 | 昝慧昉

新上市的罐头、椰汁生产企业欢乐家在资本市场的表现令投资者担忧。

6月10日,欢乐家(SZ:300997)股价创新低,收盘时跌至20.08元,对比其6月2日上市当天的最高股价33.17元,跌幅已达39.5%。

欢乐家创立于2001年,早期产品以水果罐头为主,2014年开始涉足植物蛋白饮料推出了生榨椰子汁。目前旗下产品主要分两大类:包括椰子汁植物蛋白饮料、果汁饮料、乳酸菌饮料在内的饮料产品;以及水果罐头、八宝粥罐头等罐头食品。椰子汁及罐头产品的贡献了欢乐家的主要收入。

其招股书显示,按中国罐头工业协会的行业调查结果,“欢乐家”品牌水果罐头从2017年到2019年连续三年的国内市场销售量和销售额,位居全行业前三名。

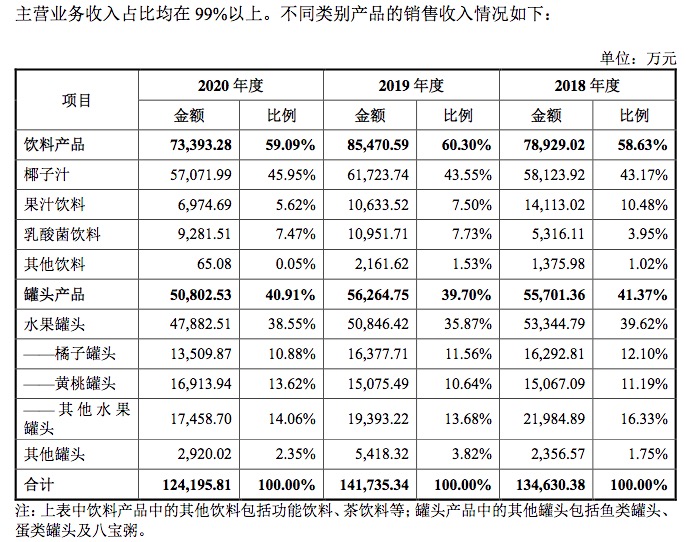

不过从欢乐家产品细分的收入结构看,椰子汁的销售额已经超过了水果罐头。2020年,椰子汁和水果罐头的销售金额分别为5.7亿和4.79亿元。

2018年至2020年,欢乐家的主营业务收入分别为13.5亿元、14.2亿元和12.4亿元,净利润分别是1.61亿元、2.07亿元、1.79亿元。2020年的收入和利润均较上年同期出现下滑,欢乐家称是受疫情影响,其位于湖北的工厂复工较晚,2020年一季度业绩受疫情影响较大所致。

实际上,疫情因素之外,造成欢乐家业绩下滑的关键,还在于水果罐头和椰子汁赛道本身的市场空间有限。

在新鲜水果供应充足、消费者更加关注饮食健康的今天,水果罐头类产品愈发被边缘化。据华经产业研究院的数据,中国罐头产量自2017年的1239吨逐年下滑,至2020年已经下滑至863.5吨。从2017-2019年间,欢乐家水果罐头营收分别为5.07亿元、5.36亿元、5.1亿元的表现,也能看出该板块业务增长乏力。

生榨椰子汁所处的植物蛋白饮料赛道虽是近年来的热门,但欢乐家的品牌影响力不足,其不到10亿元的规模,也无法与行业领导者椰树集团抗衡,后者的体量一度超过50亿元;在植物蛋白饮料领域的养元饮品和承德露露总营收也分别达到74.59亿、22.55亿。从盈利能力看,2020年上半年欢乐家饮料产品的销售毛利率分别为44.20%,不及同期养元饮品和承德露露的51.11%和54.25%。

在销售端,欢乐家也遭遇了产品同质化激烈竞争的局面。

一位在广州经营饮料产品的经销商告诉界面新闻,除了在一线城市的大卖场拥有一定货架空间之外,欢乐家的产品在饮料食品行业的定位并不高,其产品更多流入到低线城市的餐饮和小卖店渠道。

界面新闻在北京一家物美超市观察到,该卖场内欢乐家的生榨椰子汁只有2个单品,且被陈列于货架最底部;欢乐家罐头在售的单品有4个,与物美自有品牌罐头、中粮梅林、魁牌等众多罐头品牌被摆放在一处同台竞技。

目前,欢乐家的销售策略仍然以线下传统渠道为主,主要依赖于经销模式。招股书显示,2020年,公司开展合作的签约经销商数量为1748家;报告期内,公司经销收入分别为13.3亿元、13.9亿元和11.9亿元,占当期主营业务收入的比例分别为98.76%、97.98%和96.08%。未来经营中,公司仍将保持以经销模式为主的销售模式。

在线上渠道,欢乐家表现欠佳。以水果罐头为例,在天猫平台检索水果罐头、罐头等关键词,销量排名前五的产品由林家铺子和桃壹佰两个品牌包揽,此外品佳园、绿山果园、果秀等品牌的产品月销量也在1万件以上,而欢乐家旗舰店里,最畅销水果罐头组合的月销量也仅有3000多件。

为了提振产品销售,2020年3月,欢乐家负责销售的子公司众兴利华斥资1700万与杨幂签订了为期2年的椰子汁产品代言合同,但目前尚未看到椰子汁的销量有明显增幅。

上述饮料经销商告诉界面新闻,欢乐家生榨椰子汁产品在华南区域的竞争力并不强,珠三角很多类似的代工企业。

在产品研发、创新方面,欢乐家的投入也落后于它的同行。2019年,欢乐家的研发投入为75.82万元,在公司营收中的占比为0.05%,而同一时段内,养元饮品和承德露露的研发投入分别为5660.09万元、1368.68万元,占营收的比例分别为0.76%和0.61%。

此外,欢乐家上市募投项目也曾遭到监管层的质疑。它在招股书中披露,将把募资额中的6.5亿元投资于“智慧新零售网络建设”项目,计划购置5万台自助智能零售终端投放于目标销售市场,由于此前欢乐家并未投放过此类终端设备,这些设备的盈利预期也存在很大的不确定性。

另一个更被质疑的是年产13.65万吨饮料、罐头建设项目。过去的2020年,欢乐家罐头产品年产能利用率仅46.34%,饮料产品年产能利用率更低,在30.82%,即便在旺季产能利用率最高也为80%左右。在产能过剩的情况下仍然将募投资金的2.58亿元用于饮料和罐头项目建设,这种坚持粗放扩张和重投入的思路,无疑是对原有发展路径的依赖。

对未来发展找不到新路径的欢乐家,今后在资本市场的表现依然令投资者忧心。

评论