文|雨果跨境

5月10日,SHEIN再度登榜中国全球化品牌50强。

SHEIN一如既往地保持低调,即便是在谷歌现场的领奖台上也未作任何评价。

从上一次榜单揭晓开始,外界对SHEIN的关注热度始终不减,其线上快时尚的打法和成熟的供应链体系不断被搬至台前,一度被认为是ZARA最有力的挑战者。

对于国内消费者来说,或许对未曾开辟国内战场的SHEIN并没有什么特殊的体感,而对于一众国内服装工厂而言,SHEIN火箭般的成长速度几乎重塑了供应链格局。

去年年中至今,珠三角地区的服装供应链因SHEIN的强势增长而迎来一波新的洗牌,甚至有人形象地戏称,“国内大概三分之一的服装产能都给了SHEIN”。

但是,工厂要与SHEIN达成合作并非一夕之功,将快时尚理念贯彻到极致的SHEIN,在生产响应速度和订单交付周期上给出了堪称严苛的衡量标准。

据SHEIN最新发布的2021供应商招募计划,“FOB供应商”需要在7至11天内交货,并具备承接100至500件小规模订单的快返能力。“FOB模式”指的是由 SHEIN 平台设计和制作第一件样衣,然后由供应商方面包工包料完成生产。

高标准的入驻门槛在供应链端呈现出了割裂的两面。

与SHEIN合作的工厂向爆哥透露,快速大批量生产的订单给予了工厂相当大的压力,一味低价走量是在透支工厂的生产能力;未能入驻SHEIN的外贸工厂则将其视作业务转型的良方,因为SHEIN的大额订单和快速回款机制,无疑解除了工厂因过度生产而可能导致滞销的后顾之忧,这个问题在过去多年已成服装市场的痼疾。

因此,SHEIN快速发展的背后,服装工厂似乎正处于围城般的进退困境当中,他们的视角或许能够让我们透视SHEIN的B面。

一、被搅动的服装工厂

“我们这里几乎所有的针织工厂都去给SHEIN代工了,而我自家的梭织工厂80%的产能也都给了SHEIN。”

单林在广州拥有一家女装梭织工厂,工厂员工有300余人,去年年底进入SHEIN的供应商系统,代工几个月以来,工厂近乎是在超负荷运转,不断涌进的海量订单让她切入了完全无休的工作模式。

“过去虽然也累,但是起码一周还能休个一天,现在完全没有休息的可能,订单考核上压得太紧了。”单林向爆哥分析道,目前SHEIN的供应商考核体系非常单一,仅计算工厂每月产能,而不考虑不同款式的生产流程差异。

举例来说,单林的工厂负责生产连衣裙,月产能达到30万件,另外一家生产T恤的工厂能够月产70万件。然而,在最终考核上,单林的工厂往往评分较低,但事实是,生产连衣裙的工序环节和人员配置远比生产T恤复杂。

究其原因,梭织工厂占地面积较大、工序复杂,整体投资成本相对高于针织工厂,后者的设备面积和人力投入也小得多。因此,做复杂工艺的工厂在产能竞争中不具优势。

对于SHEIN不合常理的考核机制,已有不少供应商反映,但SHEIN并未做出改变。“可能这样对他们来说方便管理,但是传导到我们工厂只会进一步加剧内卷,渐渐变得只愿意生产简单的款式,想做出差异化的工厂完全不可能在SHEIN生态中生存”。

在外界看来,工厂能够不停歇地生产,不用考虑订单问题自然是好事一桩。但是设计师出身的单林认为,SHEIN正在让工厂重返低端制造的陷阱,其面辅料上选择都是低端档次,“款式设计看上去像那么回事,但拿在手里感觉完全不一样”。

结合SHEIN的模式来看,单林的故事并不难理解,正是靠着极致低价和快速上新,SHEIN赢得了美国年轻群体的青睐,依靠KOC营销带来的社交裂变揽下巨额流量。

浏览SHEIN页面可以发现,其主力商品大约在15美金左右,类似于淘宝聚划算的商品甚至能低至3到5美金,这一价格对于欧美人来说也就是5元钱买了一件衣服,很多女性都喜欢去购买这种价格低廉的商品。

海量涌入的订单堆积出的是无可比拟的竞争优势。据App Annie和Sensor Tower数据显示,快时尚电子商务应用SHEIN已经取代亚马逊成为美国iOS和Android平台下载量最多的购物应用。

截至5月17日,SHEIN在54个国家的iOS购物应用中排名第一,在13个国家的Android设备中排名第一。

销售端的庞大流量给予了SHEIN在供应端的强势话语权,不少传统外贸型工厂都在谋求与SHEIN合作,因为SHEIN最小起订量是5件,不少小工厂都对其敬佩有加。

洪清的汕头工厂拥有二十多年为ZARA、HM等欧美品牌的代加工经验,他告诉爆哥,即便是国际品牌,其回款周期仍然长达半年到一年,而快时尚品牌单次生产的货款往往就高达一两百万元,这让他和一众汕头同行难以接受。

接触到SHEIN则是通过熟识的供应商代理,“SHEIN的出现其实让我们这些小厂商有了转型的机会,今年汕头这里很多工厂也转去为他们代工了。相比于国际品牌,SHEIN在制造、包装等流程要求要低得多,主要拼的就是产能和速度。”

但就如单林所说,洪清也承认,SHEIN的超低价格也造就了工厂加工极低的利润。

单林向爆哥算了一笔账,以全年的销售额来计算,为SHEIN加工的利润并不比过去为中小服装品牌加工的利润更高,但承受的压力却不成正比。

在单林看来,同质化、低价格的服装并不利于工厂的长远发展。她计划未来将慢慢从SHEIN体系中转移产能,但目前SHEIN占据国内服装供应链大量产能的情况短期内仍然不会改变。

二、资本紧盯SHEIN

从跨境电商融资热潮的时间线来看,SHEIN的出现,让市场明确了出海企业的标杆。

爆哥获得的一份调研报告显示,SHEIN作为跨境服装企业,在中国可以说无出其右,在海外的品牌力上也仅次于ZARA、HM等等第一梯队的玩家,这也是为什么SHEIN能够被视作快时尚巨头的挑战者。

去年12月,SHEIN披露了其2020年公司业绩,其中营收接近100亿美元(约合653亿人民币),这也是SHEIN连续第八年营收实现超过100%的增长。

相比之下,ZARA母公司Inditex集团第三季度财报显示,截止2020年10月31日的前三季度,Inditex集团销售额约为1095亿元人民币,较去年同期下跌26.9%。

因此,行业内也卷起了一波模仿SHEIN模式的热潮,更多的SHEIN竞争者们都意识到了整合供应链的重要性。

南极电商在5月11日上的投资者会议上,其CEO张玉祥表示,团队正在自建B2C跨境电商平台,品牌为Fommos,预计将在2021年7月上线。

同时,各路资本也对出海快时尚品牌项目展现出了明显的偏好,有些项目单靠团队成员资质和供应链资源,商业模式还未成形也能拿下大笔融资。

2020年7月,原车好多集团联合创始人&CTO张小沛选择了类似SHEIN的快时尚出海品牌作为创业方向,并已获得约3000万美元天使轮投资。

2020年9月,原衣二三COO王琛也入局出海快时尚行业,公司还未注册就获得了来自硅谷A16Z、IDG资本、德迅投资等机构的近千万美元融资。

从整条赛道来看,烯牛相关数据显示,发生在本土快时尚品牌/电商平台的融资一共有8起,涉及到潮牌服装出海品牌TAKA Original、SHEIN、全速在线、Urbanic、Urban Revivo5个品牌,占服饰鞋包赛道整体约19%,已披露融资金额达54.7亿元,占服饰鞋配赛道整体的82%。

但是,在不少服装业内人士看来,SHEIN并不是一个值得模仿的对象。

Charlie是一个跨境服装品牌的创始人,从去年年初开始,通过搭建独立站运营一个DTC品牌,项目立项初期就得到了一笔天使轮融资,2020年的总销售额达到了500万人民币。

提及SHEIN的供应链竞争,Charlie很有信心,“我有过一段服装行业的咨询经历,其实有想法的服装工厂更愿意中小品牌一起成长,因为SHEIN是资本路线的扩张打法,也就是烧钱竞争,不是促进合作的长久之计。”

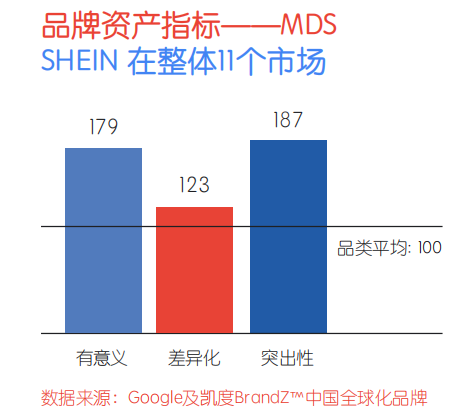

前述两家工厂的境况如同一个缩影,映射出的是SHEIN的规模优势终究会一道天花板,品牌价值的问题通常都会被企业高速发展掩盖。据2021年谷歌《中国全球化品牌50强》报告分析,SHEIN在差异化方面的品牌指标上得分最低,仅仅略高于平均值。

客观层面来看,SHEIN确实促进了中国服装供应链的整合和成熟,但是另一方面也在透支供应链的力量,因为SHEIN实际上并没有解决服装高退货率和滞销等核心问题。所谓成熟的供应链模式仍是以量价取胜,速度为王,从长远来看,SHEIN将面临是否会陷入低价陷阱的问题。

此外,SHEIN的成功很大程度源自于过去两年海外KOL极低的营销成本,吃下了一大波社交媒体兴起的红利。

一位亚马逊运营向爆哥透露,2017年那会儿和海外素人网红合作只需要赠送产品,网红就会免费为卖家制作开箱视频。但是从去年开始,随着玩法透明化,与网红合作的门槛已经大大提高,能否覆盖这项日趋升高的成本将是SHEIN维持超低价的关键。

三、如何逃离“低价引力”

对于低端品牌形象和所带来的供应链问题,SHEIN当然很清楚。

从SHEIN爆出最新的E轮融资,准备IPO上市的消息之后,一个明显的信号是,SHEIN正试图撕掉低价走量的标签,以多品类拓展和平台模式两条路线进行发展布局。

在多品类拓展方面,SHEIN在今年年初推出了美妆独立站SHEGLAM,由Shopify提供建站支持。产品价格为1美元~13美元,仍是主打性价比路线,产品包含粉底、唇膏,到腮红、刷子、假睫毛、工具等,共259种美妆产品。同时还在家居、宠物用品上开拓新产品线。

在平台模式方面,SHEIN也在将更多的制造流程开放给服装工厂。除了开头提到的“FOB”模式,SHEIN还同时宣布了“ODM 供应商” 和“二次工艺厂”三大块供应商的招募要求。

对于具备设计制造能力的ODM供应商,SHEIN则要求潜在合作供应商的工厂面积不能小于1000平米,车间车位至少50人,交货周期为10至15天,在这期间,它们需要完成从设计、制版、生产、交货的所有工作。

而潜在合作的“二次工艺厂”也有若干条入驻条件。例如,洗水、染色厂面积需达到1000平米,印花、绣花、复合厂面积需至少为500平米,而裥棉、布包扣、烧花等其余二次加工厂面积则至少在300平米以上。

“SHEIN做平台的思路其实很清晰了,他们希望国内女装工厂都可以通过SHEIN走向海外。”一位业内人士向爆哥分析称,核心问题在于,SHEIN的品牌能否承接得住面向不同市场、不同需求的服装工厂,SHEIN的崛起有天时地利人和之故,未来能否有成功搭起平台还有待观察。

事实上,SHEIN在去年6月就曾推出个MOTF Premium系列,试图塑造高端品牌,打造高溢价的产品线。外媒Essence对此评价道,快时尚品牌转而打造高端奢侈品牌在行业内从未有过先例。其实不仅是在时尚行业,对照国内市场,从性价比起家的小米向高端迈进的过程已经展现出了其中的难度。

根据SHEIN官网对MOTF Premium的介绍,“MOTF Premium希望可以提供由高质可持续面料制成的服装,注重品质和工艺,让客户可以在不支付高额费用的情况下享受高级服装。”

换句话说,SHEIN本质上还在做着一门大牌平替的生意。因此,SHEIN的高端系列在具体定价上仍然维持在25美元到99美元之间。

不仅如此,如果长期关注海外时尚趋势的人士可以发现,高质量、可持续面料的字眼也出现在了SHEIN这样的快时尚品牌当中。在诸多海外的消费者评价网站上,SHEIN一再被指责为低价劣质,面料不环保等问题。

作为出海国际品牌,SHEIN也越来越需要面临快时尚在海外受到抨击的现实。

根据中国纺织工业联合会社会责任办公室发布的《循环时尚:中国新纺织经济展望》报告, 在“快时尚”的影响下,全球范围内服装使用率在 2000 年到 2015 年间下降了 36%,超过 50%的快时尚服装会在1年内被丢弃。而且,整个纺织服装行业所有生产原料中仅有13%得到了某种程度的回收利用。

相关时尚产业调研显示, 75%消费者认为可持续性极其重要;超过 1/3 的消费者表示愿意选择在环境与社会改善方面有所实践的品牌,即使这可能不是他们的首选品牌 。

随着海外消费者群体环保意识的上升,SHEIN如何摘掉“一次性”衣物的名号,进一步建设SHEIN作为中国出海品牌的长期价值,必然要在这方面付出一定的举措,这将是决定SHEIN能否持续扩张的核心因素。

(文中单林、洪清皆为化名)

评论