实习记者 | 屠怡文

厦门厦钨新能源材料股份有限公司(下称厦钨新能)今日正式登陆科创板。

截至当天收盘,每股股价达121.66元,较发行价上涨396.57%。7月27日,厦钨新能于上交所上市申购,发行价格为24.5元。

招股说明书显示,厦钨新能将通过此次IPO共募资15亿元,其中9亿元将用于年产4万吨锂离子电池材料产业化项目。剩余的6亿元将用于补充流动资金,从而改善资本结构,降低财务成本。

厦钨新能是一家专业从事锂离子电池正极材料的研发、生产和销售的公司,属于近期热门锂电概念的产业链中游,其锂离子电池正极材料总体产销量居行业首位。

厦钨新能的控股股东为厦门钨业(600549.SH)。截至6月21日,厦门钨业持有厦钨新能61.29%的股权。此次发行后,持股比例将降至45.97%。

厦钨新能前身为厦门钨业下属的电池材料事业部,自2004年开始锂离子电池正极材料的研发,并于2016年12月新设公司独立运行,成为厦门钨业下属子公司。

厦钨新能表示,通过本次分拆上市,可使厦门钨业和厦钨新能的主业结构更加清晰,且使其成为锂离子电池正极材料业务的独立上市平台,利于增强其锂离子电池正极材料业务的盈利能力和综合竞争力。

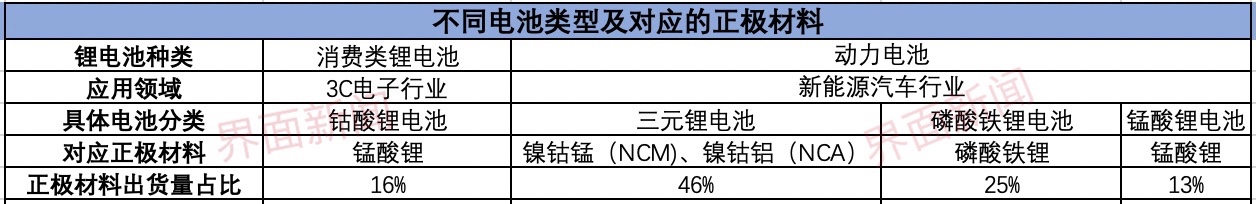

锂离子电池主要应用于3C电子产品、新能源汽车以及储能等三大领域。按照应用领域,可大致分为消费类锂电池和动力电池。其中三元锂电池是动力电池中目前的主流。

招股书显示,厦钨新能在锂离子电池正极材料上主营的产品为钴酸锂和NCM三元材料,分别占其2020年度营业收入的78.49%与21.51%。

根据高工产研锂电研究所(下称GGII)相关数据,2020年中国钴酸锂正极材料市场,前五名企业的市场集中度(下称CR5)为84%、前三名企业的市场集中度(下称CR3)为68%。

其中,厦门钨业的市场份额为39%,市占率排名第一,属于钴酸锂正极材料市场中的绝对龙头。

钴酸锂属于第一代商业化正极材料,比容量较高、循环性能好,但其因含有毒性较大的钴元素,且成本较高,并不适合制作大型动力电池,所以目前是小型锂电池最佳选择,比如3C电子电池。

2018-2020年度,该公司钴酸锂业务的毛利率分别为8.26%、2.89%、11.01%。

其中,2019年钴酸锂毛利率同比下降65%。厦钨新能表示,这主要是采购和消化高价库存原材料所致。

招股说明书显示,3C电子行业具有产品迭代快、客户需求变化快等特点。若3C电子行业市场发生重大不利变化,或者对钴酸锂产品的需求出现下降,将对该公司经营业绩产生重大不利影响。

相较于在钴酸锂产品上的绝对龙头地位,厦钨新能在NCM三元材料上处于第一梯队中相对落后位置。

根据GGII调研数据显示,2020年中国NCM三元材料的CR3、CR5分别为30%、45.4%。其中,厦门钨业的市场份额为6.4%,市占率排名第五。2020年中国NCM三元材料出货量前四位的企业市场占有率分别为11.6%、9.2%、9.2%、9%。

从目前市场看,三元材料的竞争日益激烈。

通过上述数据可见,中国三元正极材料市场份额排名前五的厂商市占率相差不大,均在10%左右,尚未出现绝对领先的三元正极材料企业。

与此同时,现有正极材料企业纷纷扩充产能,进一步影响了正极材料的销售价格和利润空间。

同为正极材料制造商的长远锂科,也正在积极推进IPO项目。2022-2025年,在正极材料产能方面,长远锂科拟完成4+4万吨项目建设,达到11万吨产能;动力三元材料市场占有率保持全球第一,份额达到20%以上。

除了三元材料市占率不足、三元材料行业本身竞争激烈的威胁外,厦钨新能还存在盈利能力、技术路线以及资产负债率等方面的风险。

在盈利能力上,位于产业链中游的厦钨新能可以说受到前后端的挤压。

上游材料方面,原材料的价格对该公司的生产经营和盈利能力产生重大影响。

厦钨新能主要产品以钴酸锂为主,主要原材料包括四氧化三钴、钴中间品、氯化钴、氢氧化钴、硫酸钴、三元前驱体、硫酸镍、碳酸锂、氢氧化锂等,含钴原料占该公司钴酸锂生产成本比例在80%以上。

由于相关原材料价格较高,直接材料构成了该公司主要营业成本。2018-2020年,该公司直接材料占主营业务成本的比例分别为 91.19%、90.15%、86.97%。

厦钨新能表示,钴原料供应价格及稳定性,对其业务经营和盈利能力影响较大。

根据上海有色金属网相关数据,2021年上半年,硫酸钴均价7.6万元/吨,同比上涨56%;氯化钴均价8.8万元/吨,同比上涨50%;四氧化三钴均价28.4万元/吨,同比上涨52%;三元前驱体均价10.6万元/吨,同比上涨37%。

上海有色金属网在此基础上预测,今年三季度,电池终端需求将继续提升,钴盐的价格涨势会依旧强劲。

下游客户方面,厦钨新能的下游客户较为集中。若流失主要客户,将对该公司的持续成长和盈利能力产生较大负面影响。

在3C锂电池方面,厦钨新能的客户为ATL、三星SDI、村田、LGC、欣旺达、珠海冠宇及比亚迪等;在动力锂电池方面,主要客户为松下、比亚迪、宁德时代、中航锂电、亿纬锂能及国轩高科等。

2018-2020年,厦钨新能向前五大客户的合计销售收入占营业收入的比例分别为93.12%、91.3%和 88.39%。其中,ATL是厦钨新能第一大客户,其销售收入分别占公司营业收入的56.56%、52.19%、53.8%。

在技术路线上,厦钨新能发展NCM三元材料的技术战略,也是内忧外患。

从该公司内部产品看,该公司主要NCM三元材料产品分为Ni3系列4.35V Ni5系列和4.3V Ni6系列,但在Ni8系高镍产品的市场占有率偏低。

根据GGII调研数据显示,根据三元正极材料产品型号结构,2020年三元材料市场仍以Ni5系及以下型号为主,占比为57%,但同比下降9个百分点;Ni8系高镍材料占比20%,同比提升9个百分点。

NCM三元材料高电压化、高镍化已成为现实发展趋势。

GGII报告进一步指出,该变化趋势是受到新能源汽车安全性越来越被重视的影响,加之行业降本的影响。

招股说明书显示,厦钨新能2020年NCM三元材料贡献了17.1亿元的营业收入,占全年营业收入的21.51%。其中,Ni8系产品仅实现165.51万元的营业收入,仅占NCM三元材料营收的0.1%。

与此同时,从外部动力电池的市场趋势出发,磷酸铁锂和三元电池的竞争也愈演愈烈。

据ICC鑫椤资讯统计数据显示,2020年国内四大正极材料中磷酸铁锂材料表现强势,产量达到14.2万吨,同比增长45.7%;三元材料产量增速最缓,仅同比增长7%,全年总量为21万吨。

根据GGII的预测,磷酸铁锂电池今年将占到中国动力电池市场占有率的40.6%,相较2020年进一步提升;三元电池的占比则下滑至57.3%。

市场对于不同技术路线电池的选择,将直接影响下游客户与厦钨新能的合作,从而影响其营业业绩与盈利能力。

比亚迪是继ATL之后的厦钨新能第二大客户,为该公司NCM三元材料主要客户。

2018-2020年,比亚迪为厦钨新能分别贡献14.87亿元、15.84亿元、9.46亿元的销售金额,占各年营业收入的21.17%、22.72%、11.84%。

2020年,厦钨新能向比亚迪销售的金额陡然递减,较2019年同比下降约40.3%。

下降背后的原因是比亚迪在2020年改变了产品线路,主要产品转向以磷酸铁锂为正极材料生产的刀片电池。

大客户电池技术路线的转变,直接影响到了厦钨新能NCM三元材料的盈利能力。2020 年,其NCM三元材料销售收入为17.1亿元,同比下降31.9%;毛利为1.39亿元,同比巨降66.11%。

从财务数据看,厦钨新能的资产负债情况也不容乐观。

招股说明书披露,截至2018年末、2019年末和2020年末,该公司资产负债率分别为85.40%、70.68%和70.99%。相较于一般企业40%-60%的适宜水平,厦钨新能的资产负债率处于较高水平。

对于较高的资产负债率,厦钨新能表示,一方面是由于生产规模不断扩大,生产经营所需的流动资金因而迅速增加;另一方面,其加强生产所需的固定资产投入,大量购置生产设备,建设厂房,此外也在不断加强研发投入。

厦钨新能称,Ni6系以上高镍NCM三元材料是必然的发展趋势,在其未来5-10年的能源新材料规划中,新能源汽车领域NCM三元材料是最重要的业务板块之一。但目前该的NCM三元材料产能,无法支撑其做大做强的战略目标。

厦钨新能表示,此次IPO募资拟投建的年产4万吨锂离子电池材料产业化项目,共分为三期。其中一期与二期,均为高镍NCM三元材料生产线。两期合计产能2万吨/年,总投资额达到18.48亿元。

2020年8月4日,上交所受理了厦钨新能首次公开发行股票(下称IPO)申请。2020年12月29日,科创板上市委审核通过厦钨新能的IPO申请。今年6月29日,证监会按法定程序同意厦钨新能科创板IPO注册。

评论