国外是如何开征遗产税的?

现代遗产税起源于1598年的荷兰,第二次世界大战后,发达经济体大量使用它作为财富分配工具。许多文献曾指出,相比净财富税来说,遗产税是更好的税收政策,其产生的经济扭曲更低,还具有协调社会、国家和个体关系的作用,因此有100多个国家将其作为一项社会公共政策推出实施。

目前,遗产税的征收形式主要为两类,超额累进制和比例制。大多数发达国家采用超额累进制征税。以美国为例,遗产的征收税率被分为12个等级,当死者的资产价值达到或超过1158万美元时(2020年基准),需要征收遗产税;超出部分最低征收18%,最高达40%。

法国则分为6个等级,其税率还会因血缘的亲疏远近而不同,配偶、子女、父母等适用较低税率,随着血缘关系越来越远,遗产税的税率也就越来越高。具体来说,直系亲属征收的税率在5%-45%之间,非直系亲属则征收55%或60%的税。学界认为,采用超额累进制的好处是可以更好地实现税制的纵向公平,坏处是征收成本较高。

少数发达国家和大多数发展中国家采用的是比例税。例如,南非对价值3000万南非兰特(约合人民币1275万元)以内资产课税税率为20%,资产价值超过3000万兰特的,税率为25%;冰岛则规定,财产超过150万冰岛克朗(约合人民币76350元),征收10%的税金。比例税的好处是计征简便,课税成本较低,不足之处是会出现累退性,即纳税人的税负随着收入的增加负担相对变小。

大多数发达国家征收遗产税的同时还征收赠与税(Gift Tax),旨在通过两个税种的配合更好地发挥遗产税的作用。赠与税适用于任何类型财产的赠与转让,不论是直接赠送财产(且不求回报),还是提供无息或减息贷款,都属于这一范畴。比如,美国、希腊规定遗产税与赠与税统一;智利则规定配偶和子女缴纳遗产税为1%-25%,兄弟为12%-30%,而赠与税在14%-35%之间。

为什么有些国家取消了遗产税?

至于遗产税是否能有效调节贫富差距,学界对此争议很大。

支持者认为,遗产税能刺激慈善捐赠,是促进财富公平、公正分配的重要政策工具。比如,现代财政学之父、政治经济学家理查德•阿贝尔•马斯格雷夫认为,遗产税通过政府对市场的干预,能满足公共利益的需求和对特殊利益集团的约束,抑制财富代际传递,限制财富过分集中,促进社会财富的公平分配。

美国财政部税务专家David Joulfaian指出,如果没有遗产税,慈善捐赠会减少12%。政治哲学家约翰•罗尔斯指出,遗产税的目的不是要增加政府的财政收入,而是逐渐、持续地纠正财富分配中的偏差,避免有害于政治自由和机会公正的权力集中。

反对者则认为,遗产税的再分配作用有限,而且会损失经济效率。雪城大学政策研究中心学者Holtz-Eakin在分析了两个州的数据后则发现,50岁以上的人在面对较高的遗产税率时会减少工作。此外,还有资本外流和财富转移的问题。

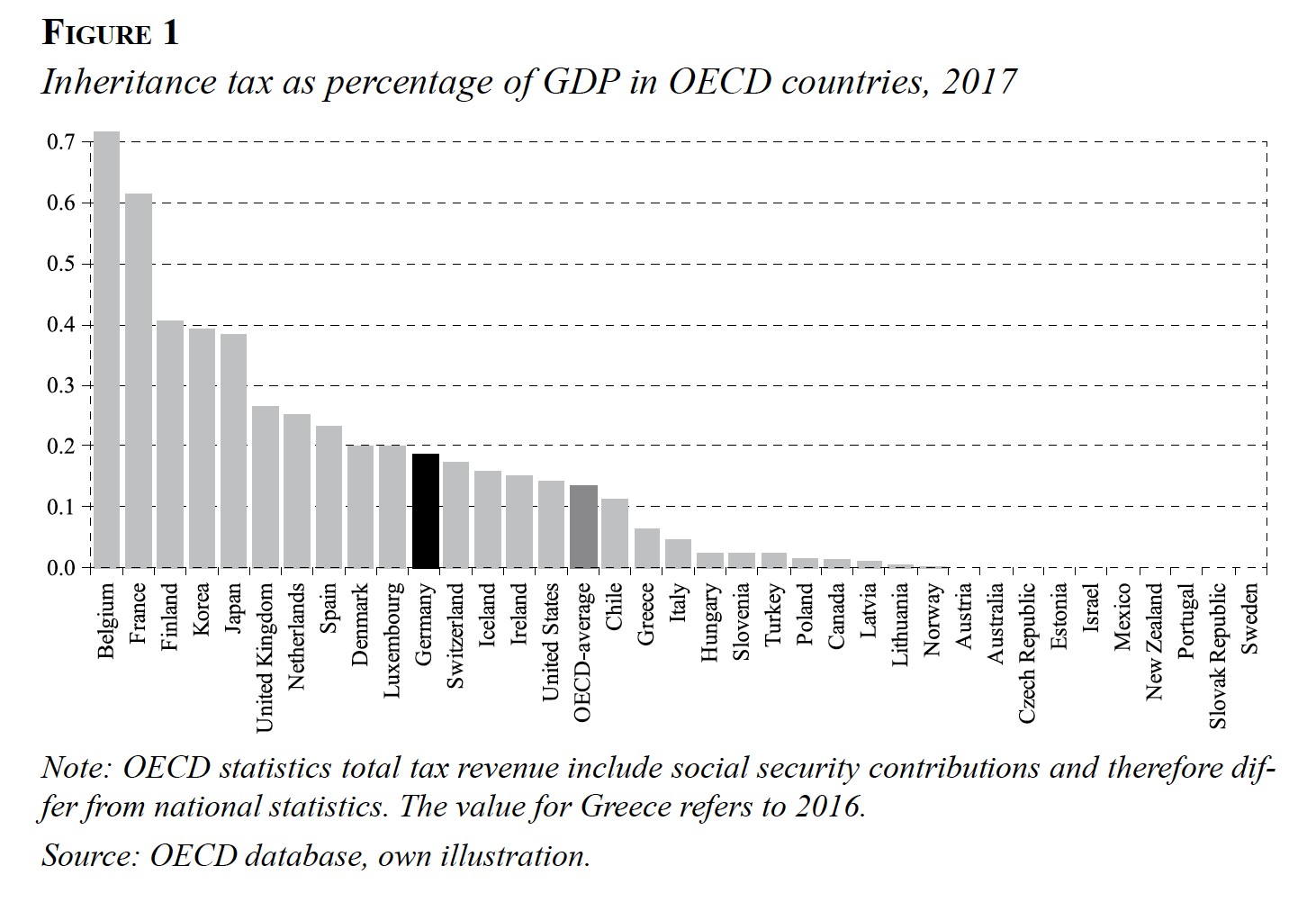

而且,遗产税对国家财政收入上的贡献也呈逐年减少的趋势。2017年,在所有征收遗产税的经合组织(OECD)成员国中,遗产税收对GDP的贡献均低于1%,其中仅比利时和法国所征收遗产税的税收占比超过0.5%。OECD数据还显示,遗产税收在1965年占总税收的1.1%,但到了2018年,这一比例仅为0.4%。

纵观全球,自20世纪70年代以来,遗产税相继在加拿大(1972)、澳大利亚(1979)、以色列(1981)、印度(1985)、秘鲁(1985)、马来西亚(1991)、新西兰(1992)、埃及(1996)、巴拿马(2002)、葡萄牙(2004)、斯洛伐克(2004)、俄罗斯(2005)、瑞典(2005)、匈牙利(2006)、中国香港(2006)、奥地利(2008)、新加坡(2008)、挪威(2014)、捷克(2014)和波多黎各(2017)等国家和地区被废除。

但也有一些国家在取消遗产税后又恢复了该税种。比如,美国曾在2010年废除遗产税,但一年后即恢复征收。意大利曾在2001年宣布免征遗产税,但五年后再次征收,只不过将最高税率降至8%,并调整了征收范围。

中国的遗产税讨论经历了哪些演变?

早在1950年1月,中央人民政府政务院(即国务院的前身)在《中国税政实施要则》中规定了全国暂定统一征收的14种中央及地方的税种,其中就有遗产税。但是,由于中国当时的经济发展水平不高、居民收入和消费水平普遍较低以及个人财产较少等原因,遗产税未予开征。

改革开放后,随着我国经济迅速发展,人民生活水平不断提高,征收遗产税一事在上世纪90年代初重新被提上议程。1993年11月,中国共产党第十四届中央委员会第三次全体会议通过的《中共中央关于建立社会主义市场经济体制若干问题的决定》提出,适时开征遗产税。文件强调,要通过分配政策和税收调节,避免由于少数人收入畸高形成两极分化。随后,1996年开始的“九五”计划和2001年开始的“十五”计划均将开征遗产税纳入,但征收事宜迟迟未能落地。

2003年,中国共产党十六届三次会议通过《中共中央关于完善社会主义市场经济体制若干问题的决定》,重申加大收入分配调节力度,重视解决部分社会成员收入差距过分扩大问题,但此次文件未再提及遗产税相关事项。

关于不再开征遗产税的各种猜测从此传开。时间来到2005年5月,据《中国经营报》报道,时任财政部综合司司长王保安在北京大学的一次演讲上表示,“与遗产税相关的工作已经搁下来了,短期内不会再进行研究”。同年10月发布的“十一五”规划也不再提及遗产税。

2005年11月,时任财政部副部长楼继伟再次确认了遗产税“搁浅”的消息。他表示,只有在对个人信息很清楚的情况下才能实施遗产税,但是中国目前个人所得税的征收尚有困难,相关信息很不完善,所以不准备开征遗产税。 至此,长达十余年的遗产税讨论暂告一段落。

遗产税再次走进大众视野已是八年后。2013年2月,国家发展改革委、财政部、人力资源社会保障部在《关于深化收入分配制度改革的若干意见》中重新提出,研究在适当时期开征遗产税问题。不过,此后至今,官方文件中未再见遗产税的“身影”。

2017年10月,财政部在回复政协十二届全国委员会第五次会议第0107号(财税金融类018号)提案时也表示,“我国目前并未开征遗产税,也从未发布遗产税相关条例或条例草案”,同时仍对遗产税问题表现出模棱两可的态度——“将继续跟踪国际上遗产税的发展趋势,进一步研究遗产税有关问题”。

2020年底,财政部部长刘昆发表《建立现代财税体制》一文,对“十四五”期间(2021-2025年)的税制改革发展进行规划。他在文中表示,要健全以所得税和财产税为主体的直接税体系,逐步提高其占税收收入比重,并明确提到将推进个人所得税和房地产税改革,但未提及同是财产税的遗产税。

中国开征遗产税面临哪些难题 ?

虽然被研究讨论多年,但遗产税迟迟未能落地,个中原因众说纷纭,但总结起来主要是四点。

首先是征税范围复杂。财政部2017年在回复政协提案时曾表示,“遗产形态多种多样,既包括房地产等不动产,也包括银行存款、现金、股票、证券、古玩、字画、珠宝等动产,还包括知识产权等无形资产,开征遗产税需要全面、准确掌握居民财产信息,以及遗赠、继承等具体情况”。

在实践中,由于遗产的形式多样,部分极具隐秘性,政府很难对所有的个人财产,如收藏品、数字货币、海外资产等,落实登记制度。一旦开征遗产税,人们可能会把已登记的财产置换成不用登记的财产,以逃避遗产税的税负。两个继承相同金额遗产的继承人,由于其所继承遗产的形式不同,纳入计税范围的遗产金额便会产生差异,其最终所缴纳的遗产税税额也会不同。

其次是征管程序复杂。财政部认为,“遗产税需要对各类财产进行合理估价,需要大量专业人员从事相关估价工作,征管中极易产生争议,争议解决程序通常也较为复杂”。

“除了不动产、金融资产以外,遗产还包括金银珠宝、艺术品、古董等资产,经过登记的不动产和金融资产的产权和受益人都比较清晰,能纳入征收遗产税的范围,但没有登记的其他如传家的古董等资产,税务机关如何知道还有这些遗产的存在呢?再进一步,金融资产的公允价格没有异议,但如果对不动产、古董、艺术品等资产开征遗产税,遗产的金额由谁来判定、如何确定?这也是现实存在且并不易解决的问题。”复旦大学经济学院税务专业硕士行业导师汪蔚青对界面新闻表示。

第三,征税收入未必能抵消成本。汪蔚青表示,征税是有成本的,如果税源极度分散,会导致征收成本过高,从经济上来说是不划算的。根据美国国会联合经济委员在1998年的一项研究,执行遗产税法的成本几乎与取得的收入等量,每取得1美元的遗产税收入,经济当中就会浪费1美元用于纳税或避税。

第四,征收遗产税有可能导致资本外流和财富转移。根据联合国贸易和发展会议的研究,在全球范围内,遗产税征收与资金流动有着密切的相关性。比如,新西兰于1992年废除了遗产税后,次年直接外商投资增幅达103%,此后两年内增速保持在20%以上。相似地,新加坡和俄罗斯取消遗产税后也出现了显著的资金回流。

财政部2017年也表示,从近年来遗产和赠与税的国际发展趋势看,征收遗产和赠与税在调节贫富差距的同时,可能会对一国的经济特别是国外资本流入和国内资本流出产生一定的影响,是否征收遗产和赠与税已逐步成为国家、地区间税收竞争、吸引投资的一项重要内容。

但一位不愿具名的专家对界面新闻表示,从法律和技术角度来看,征管方面的问题都不是大问题,主要还是考虑到在当前宏观经济下行压力加大的环境下,开征遗产税会在很大程度上影响投资者的预期,所以官方没有明确提这个事。“从近期文件表述和政策走向上来看,都显示短期内遗产税不太可能推进。”该专家说。

汪蔚青在采访中也提到这一点。她说:“假设现阶段先对产权登记清晰的不动产和金融资产开征遗产税,那么需要考虑是否会对这两个市场造成比较大的冲击,这是不是政府愿意看到的东西?所以某种程度上这是一件需要系统性通盘考虑的事情。”

评论