文|天风证券 罗露等

编辑|智东西内参

中国物联网市场增量市场总规模将从 2020 年的 2.8 万亿元增长到 2030 年的7.9 万亿元,10 年复合增速 11%。从结构上来看,未来智能家居、智能汽车、智能硬件、文娱占比将超过 90%。物联网从兴起到成熟,会依次带动 ICT 产业端-管-云的发展。

小米生态链重点布局的智能硬件及上游芯片、智能家居、智能汽车、边缘侧通信、文娱、商业航天等也是未来物联网发展的主要增量市场。

本期的智能内参,我们推荐国金证券的报告《 从小米生态链看物联网投资机遇》,从小米产业链端-管-云三方面分析物联网未来的发展。

01.小米产业链哑铃型布局

物联网领域的生态构建者主要有四类:

第一类:以谷歌、华为为代表的 ICT 巨头,以操作系统为长板、Cloud+AI 为控制点打造开放生态。谷歌的商业模式是后向商业模式,它将操作系统开源,尽可能做大生态规模,通过后向流量和服务变现。在硬件方面,谷歌的布局更多是为了验证产业模型或者拓展用户场景,不直接通过硬件变现。通过收购+自研并进拓展智能家居、无人驾驶等大颗粒场景。华为在生态构建上类似谷歌,在手机业务受到制约后,通过鸿蒙操作系统去手机中心化,打造“超级终端”。技术上,以分布式技术为核心,解决全场景“超级终端”所面临的连接复杂、操控繁琐 、 体验割裂三大问题 ;生态方面 , 重新打造应用市场 、HarmonyOS Connect IoT 设备连接以及开源操作系统生态。

第二类:以主流手机厂商苹果、小米等为代表,以手机为长板构建周边 IoT 生态。苹果围绕手机布局了 Airpods 耳机、Apple watch 手表,推出了生态产品MacBook 电脑、iPad 平板,同时针对汽车和家庭场景推出 CarPlay 和 Homekit。小米依托手机+MIUI+小米云服务长板,自营电视、智能音箱、路由器和笔记本四大品类,同时通过生态链企业和合作企业完善对人、家、车、天四大场景的布局。

第三类:以涂鸦智能为代表的新型物联网厂商,以 IoT 云平台为控制点构建IoT 应用生态。与以上两类厂家不同,涂鸦智能通过提供全球 IoT PaaS 服务、行业 SaaS 应用、云增值服务,为终端用户、OEM 厂商/品牌设备厂商以及开发者赋能,帮助企业客户降低开发成本、缩短产品商业化上市时间。低代码/无代码开发工具更好地帮助 IoT 平台开发者进行应用程度的快速开发,为终端用户带来跨产品和品牌一致性的体验,解决当下物联网产品使用割裂的痛点。

第四类是垂直行业玩家,以智能终端设备或行业解决方案为长板,通过向云平台延伸构建行业应用生态。如大家电厂商、传统的工业制造企业等,这类玩家具备深度的行业 know-how,在生产-供应较为复杂的工业领域优势明显。以GE 为例,通过建立 Predix 工业互联网平台连接全球工业资产,结合云平台进行数据分析,可以将故障修复服务模型替代为预见性维护并有效提高机器工作效率。当前 GE 行业经验涉及超过 60 个工业监管框架,每天监控和分析来自超过 1000 万传感器的 5000 万条数据,通过 Predix 平台,实现物联网新型应用。

“五年投资 100 家生态企业”,雷军当年的豪言壮语不仅兑现了,还超额完成。根据小米集团 21Q2 财报显示,小米当前投资生态链企业超 330 家,账面价值579 亿元,同比增长 57.3%。

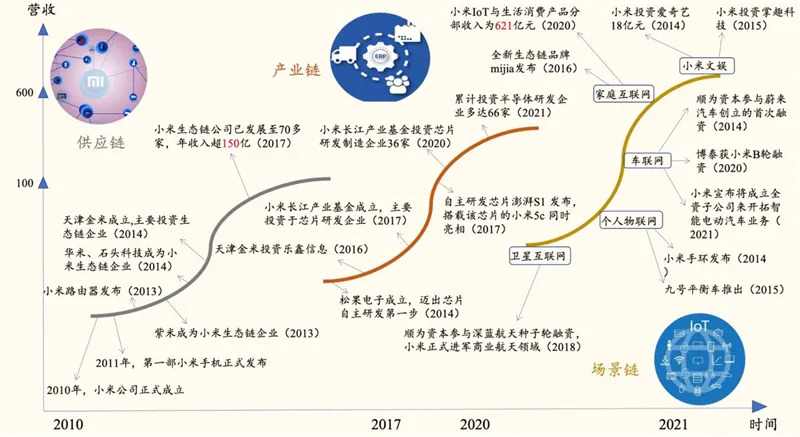

2021 年小米正式进入第二个十年,从一家用互联网思维做超高性价比手机的终端公司向物联网航空母舰转身,先后打造三条链布局。

第一条,供应链。也是小米初期所谓的“生态链企业”,2014 年天津金米成立,开始围绕手机周边进行投资,被投资企业为小米提供智能家居、生活用品、可穿戴设备和出行等多个领域的产品,在小米之家以及有品商城等渠道销售。这个时候的小米主要通过供应链上下游关系构建生态圈。

第二条,产业链。随后,小米不局限于生态链产品企业的投资,开始将目光放到供应链上下游的横向产业中。如半导体,除了 14 年成立松果电子开始自己造芯外,小米还投资了乐鑫科技等优秀的芯片企业,并于 17 年成立长江产业基金,专项投资芯片研发企业,紧随国产化趋势。

第三条,场景链。从 21 年宣布造车后,小米在个人物联网、家庭物联网、车联网、卫星互联网这四大物联网场景的布局初步成型。

▲小米生态圈发展路径

▲小米生态圈发展路径

通过对小米、雷军系投资的物联网生态企业进行梳理,报告筛选出 284 家 ICT(Information and Communications Technology ,信息和通信技术产业)企业,绘制出小米物联网生态圈布局全景图。

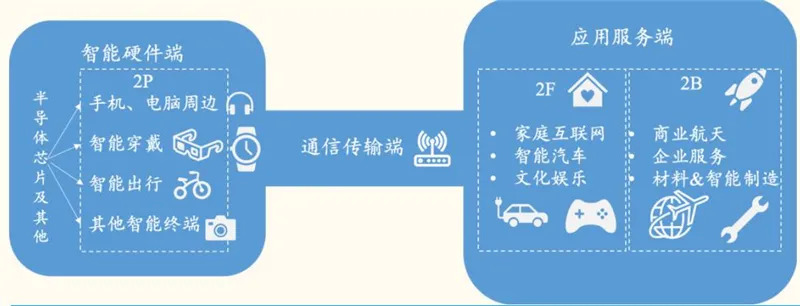

从端、管、云的角度,小米生态投资的 ICT 企业分为三类:智能硬件、通信传输、应用服务。

▲小米生态链企业投资哑铃型布局

▲小米生态链企业投资哑铃型布局

与 ICT 产业链的价值分布相对应,小米生态链企业也呈哑铃型分布,其中智能硬件企业 79 家,涉及芯片、手机电脑周边、可穿戴、出行以及其他智能终端等;应用服务企业 196 家,涉及智能家居、智能汽车、文化娱乐、商业航天、企业服务以及材料和智能制造等;通信传输类企业只有 9 家,主要涉及通信芯片、模组、小基站、天线等。

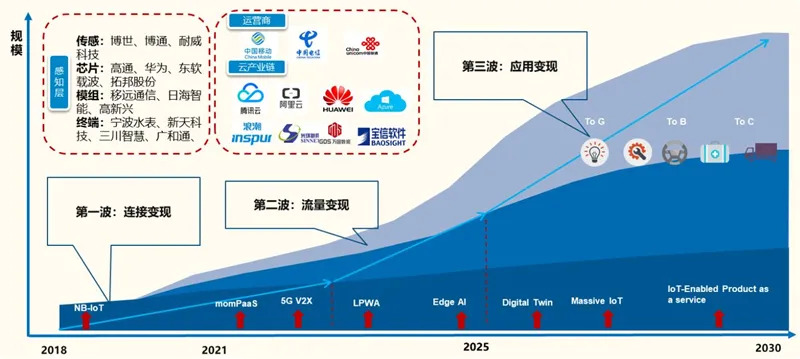

▲物联网三波投资浪潮

▲物联网三波投资浪潮

物联网从兴起到成熟,会经历三波投资浪潮,分别是连接变现、流量变现、应用变现。这里说的流量变现,更多的指的是物联网带来的智能计算产业基础设施投资机会,小米生态链涉及较少,中短期主要看连接变现,长期看应用变现。

未来的五年将是物联网做大连接的五年,连接的数量将定义物联网未来可能的市场空间,核心受益的是传感、芯片、模组、终端等硬件厂商。小米首先通过以手机为中心进行智能硬件生态布局,通过供应链规模和协同优势降低成本,通过高性价比路线孵化智能硬件爆款,同时在上游芯片、模组等领域同步布局,进一步产生协同效应。截至 21Q2,小米同时拥有 5 件以上 AIoT 设备(除手机外)的用户已达 740 万,总 AIoT 连接数已达 3.75 亿。

随着连接的广泛建立,以及云计算、大数据、人工智能等技术的发展,传统的行业应用和服务将不断升级。同时数字版图将超越物理世界,各种新的应用创新层出不穷,在物的广泛连接之上还将实现数据的融合和服务的连接,推动新的“结果经济”商业模式出现。具备行业 know how、连接规模和数据智能优势的玩家将成为最大赢家。应用层在整个物联网产业价值链中占 30%-40%,是最高价值环节。小米布局的人、家、车、天四大物联网应用场景,未来将成为小米生态系的重要盈利来源。

02.端-智能硬件:万亿大市场,小米重兵布局

全球进入新硬件时代。传统硬件的智能化叠加围绕重点场景下的新智能硬件创新,每 1-2 年我们都能看到智能硬件爆款单品的出现。小米在智能硬件领域重兵布局,不完全统计共投资相关企业 89 家,涉及半导体芯片、手机电脑周边、智能穿戴、智能出行以及其他智能终端等多个领域。

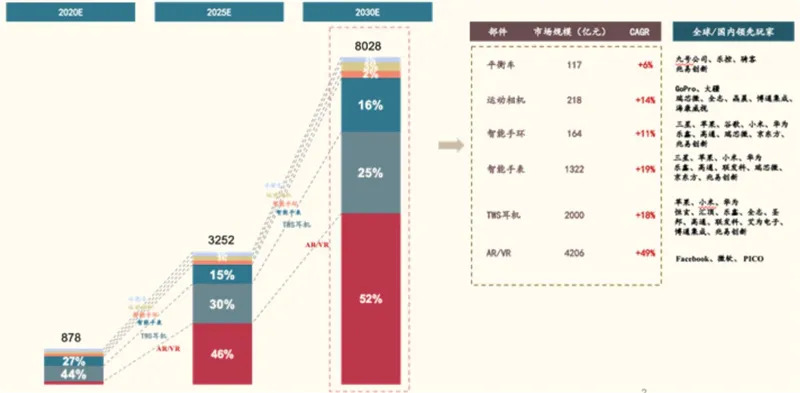

测算中国物联网智能硬件的增量空间到 2025 年达 3252 亿元,到 2030 年达到 8028 亿元。其中 AR/VR 价值量最高,占比超过 50%。从增速来看,AR/VR 表成长性最佳,未来十年复合增速 49%。

▲中国智能硬件规模预测

▲中国智能硬件规模预测

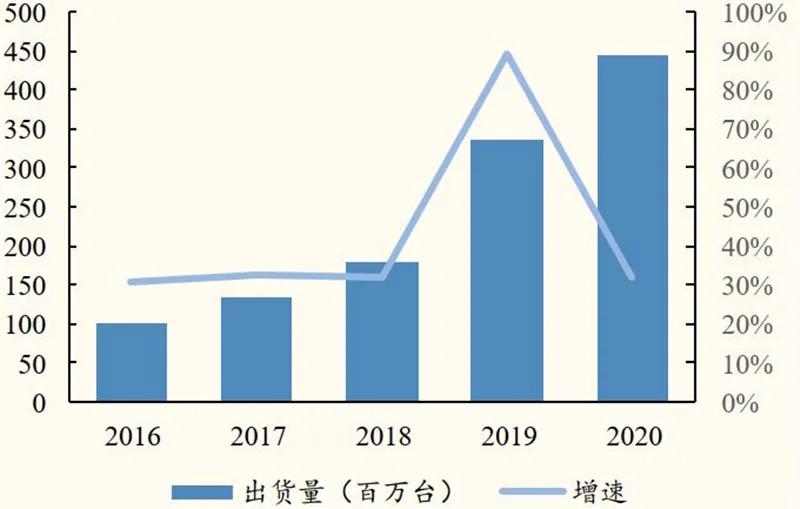

手机式微,智能硬件市场高增。据 Counterpoint,手机出货量自 2018 年以来处于负增长状态,而智能硬件市场需求旺盛。以智能可穿戴设备为例,据 IDC,2016 年以来全球可穿戴设备出货量保持 30%以上增速,剔除 20 年影响,19年增速高达 89%。据头豹研究院按照销售额统计数据,2016 年至 2020 年中国智能可穿戴设备行业市场规模由 175.2 亿元增长至 632.2 亿元,年复合增长率为 37.8%,预计到 2025 年市场规模将达到 1441.6 亿元,复合增长率达约17.9%。

结合小米生态链涉及到的细分市场来看,其中 TWS 耳机、智能手表、手环、平衡车以及运动相机的出货量,剔除 20 年疫情影响,均呈现出高增长态势。个人用户对生活、医疗、运动以及办公等多样化的需求,推动了智能硬件的产品多元化发展,手机不再是唯一的智能终端。

▲2016 年-2020 年全球可穿戴设备出货量

▲2016 年-2020 年全球可穿戴设备出货量

AR/VR 类业务将成为 5G 时代的杀手级业务,成为继手机、平板电脑之后的下一代通用计算平台。今年 Oculus Quest 2 出货量有望接近或突破1000 万,这将是对产业有重大意义的节点性事件。此前,Facebook 的扎克伯格曾提出,在一个平台上需要有约 1000 万人使用和购买 VR 内容才能使开发人员持续研发以及获利;而一旦超过这个门槛,内容和生态系统将会实现跨越式发展。

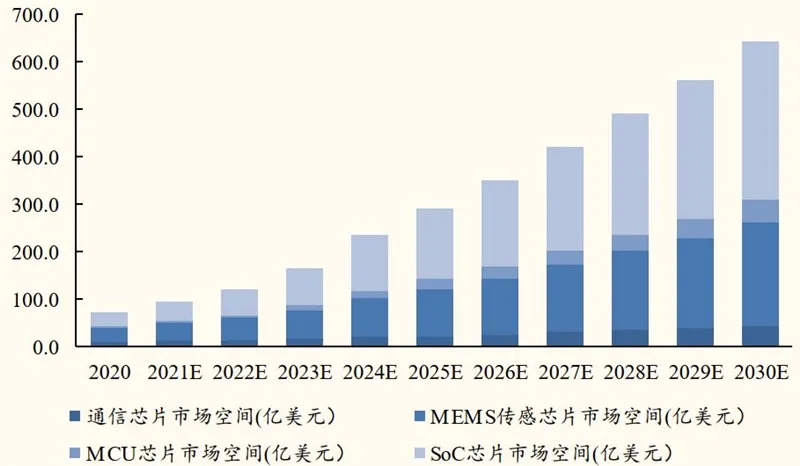

智能硬件的需求增长会带来上游芯片百亿美元空间提升。根据智能硬件的出货量,报告选择了几个小米生态链中具有代表性的产品,从量和价对通信芯片、MEMS 传感芯片以及 MCU进行了分析和测算。

1)价格:根据 YOLE 数据统计,把 MEMS 传感芯片单颗芯片的价格假设为0.7 美元。MCU 芯片在个人移动智能硬件中假设为 1 颗,根据 IC 交易网的数据可得均价为 0.6 美元一颗的价格。蓝牙芯片的价格根据各交易网站价格分析,约为 1 美元,WiFI芯片价格参考全球物联网观察以及交易网站,约为 1 美元。

2)出货量:TWS 耳机、智能手表以及手环出货量预测根据 IDC 公布的 2020年-2024 年的五年复合增长率进行计算得出,运动相机预测出货量根据 Forst&Sullivan 公开发布的信息获得,智能平衡车出货量预测根据 EVTank 对 2016 年-2020 年出货量的统计信息进行复合增长率的计算,进行出货量预测。

3)数量:TWS 耳机有两颗蓝牙芯片,平衡车有一颗蓝牙芯片,智能手表、手环以及相机拥有一颗蓝牙芯片以及一颗 WiFI芯片;TWS 耳机有 4 颗 MEMS 芯片,平衡车有 3 颗 MEMS 芯片,智能手表、手环有 16 颗 MEMS 芯片,相机有2 颗 MEMS 芯片;各产品均有 1 个 MCU。

4)此外,报告基于 SoC 芯片对智能硬件相关产品带来的市场空间进行测算。个人移动智能硬件带来的上游芯片市场空间到 2030 年近 642.8 亿美元,上游通信芯片的市场空间在 42.6 亿美元,MEMS 传感芯片的市场空间在 218.3 亿美元,MCU 芯片的市场空间在 46.8 亿美元,SOC 芯片的市场空间在 335.1 亿美元。总体来看,仅这六款智能硬件产品带来上游芯片市场空间近 640 亿美元。

▲智能硬件带动上游芯片市场空间(亿美元)

▲智能硬件带动上游芯片市场空间(亿美元)

全球进入新硬件时代,未来十年十倍成长空间。小米在智能硬件领域重兵布局,不完全统计共投资相关企业 89 家,60%投在了上游芯片半导体领域,其余 40%分布在手机电脑周边、智能穿戴、智能出行以及其他智能终端等多个领域。

03.管—物联网核心基础设施,小米重点布局芯片、模组、小基站

亿物互联时代连接是关键。通信过去是小米的一个短板,近几年通过生态链投资补齐了端管云的布局。小米在通信管道的投资以边缘侧和端侧为主,如天线、小基站以及上游的无线连接模组、芯片等。

测算中国小基站和通信模组的增量空间到 2025 年达到 726 亿元,到 2030年达到 1849 亿元市场规模。其中通信模组价值量最高,占比 87%。从增速来看,通信模组未来十年复合增速近 29%。

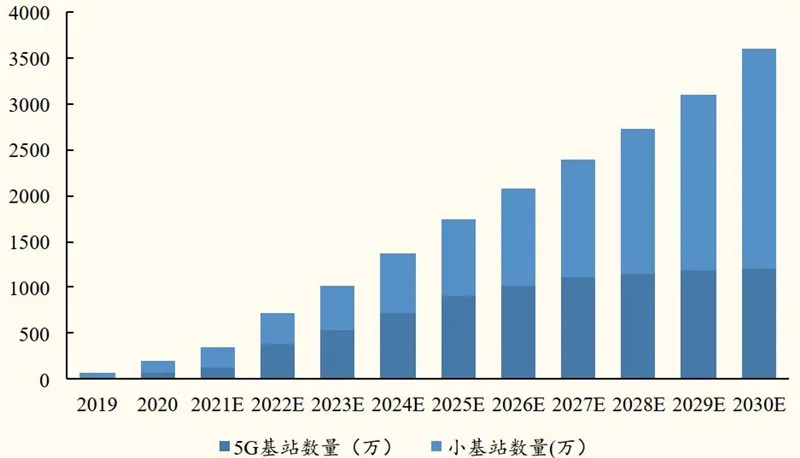

移动、固定场景下的通信网络价值过去是 8:2,随着物联网的发展,数据和智能下沉到边缘和端,固定场景下的网络价值将会加大。小基站作为宏站补充,重点解决室内信号覆盖问题,有望成为继 5G 宏站后的重要投资机会。

由于 5G 使用的频段更高,网络覆盖能力、穿透能力更弱,5G 网络建设需要引入小基站进行深度网络密集覆盖,与 5G 宏站进行网络信号覆盖补充,主要应用于室外流量密集区以及宏站覆盖少的区域。小基站有望取代传统 DAS 成为主要室内覆盖系统,解决 DAS 难以支持的规格:3.5GHz 及以上的高频或Massive MIMO 的要求,通过在更小范围内实行频率复用,提升容量帮助宏基站分流。

预计到 2030 年 5G 宏站建设 1200 万个,根据小基站覆盖半径技术预测,其数目将为宏站数目的 2 倍以上,2030 年小基站建设量 2400 万个。

▲5G 宏站与小基站建设数量预测(万)

▲5G 宏站与小基站建设数量预测(万)

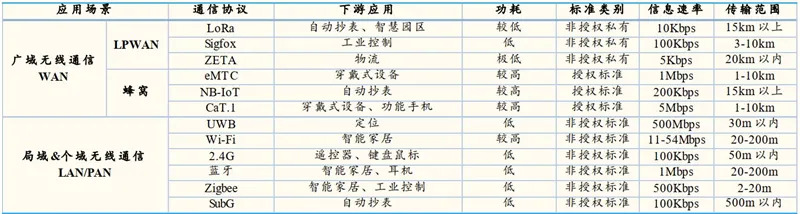

无线通信连接技术升级,不同场景需求可以通过不同类型模组覆盖。物联网时代万物互联的场景众多,速率功耗需求各不相同。随着通信协议与技术升级,现有无线通信模组可以满足物联网 PAN(个域)、LAN(局域)、WAN(广域)以及不同功耗、速率等场景的网络连接需求。

▲物联网主要无线通信连接协议

▲物联网主要无线通信连接协议

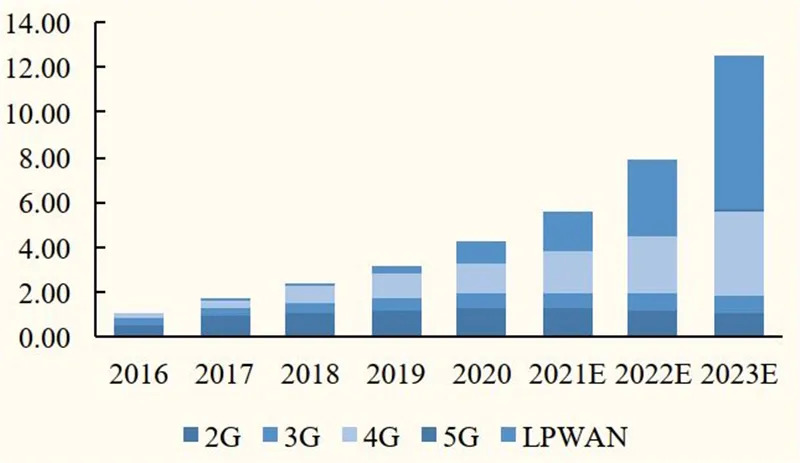

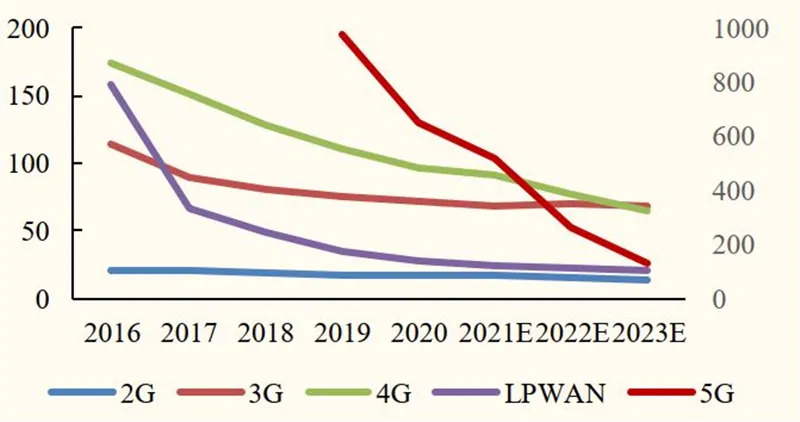

就模组种类而言,运营商更愿意发展有授权标准 2G/3G、LTE、5G、NB-IoT等类型的蜂窝模组。NB-IoT 和 4G 模组成主导,价格下降有望快速提升渗透率。根据 ABI Research 预测,到 2023 年,全球 2G/3G 出货量占比萎缩至8.5%/6.3%,4G 与 NB-IoT 出货量占比 30%/55%,主导蜂窝通信模块市场。根据预测,由于 LPWAN 相对 2G 具有覆盖广、低功耗、低成本的优势,将逐渐形成在低速率场景对 2G 的全面替代,价格下降趋势明显。

5G 模组方面,根据华为的数据,23 年 5G 模组价格有望降到 20 美元以下。无线通信模组价格下降有望迅速提升模组渗透率,为物联网联网化打下了基础。

▲全球蜂窝模组市场规模(亿)

▲全球蜂窝模组市场规模(亿)

▲各类模组价格趋势(元)

▲各类模组价格趋势(元)

在家庭局域及低价值场景中,由于蜂窝模组成本较高,通常低功耗如 LPWAN的 LoRa、Sigfox以及 Wi-Fi、蓝牙、UWB 等自组网模组产品更受青睐。

非蜂窝模组连接协议中, UWB 技术基于其超大带宽(500MHz 以上)和低发射功率,可以在维持低功耗水平上,实现快速的数据传输。同时,因为 UWB脉冲的时间宽度极短,所以能够实现与其他室内定位技术相比更高精度定位(厘米级)的距离测算。

从 UWB 的 C 端市场规模来看,根据 Market & Market 数据,2020 年全球UWB 市场规模约 11 亿美元,预计 2025 年将达到 27 亿美元,CAGR 19.6%。而 UWB 技术的精确性、实时性以及低功耗的特性使其未来在 B 端的智慧门禁、定位服务以及 D2D 应用有更大的市场空间,当前主要应用场景为工业制造、公检法、电站、石油化工、物流仓储等领域。

目前,小米在通信管道侧共投资了 9 家优秀企业,涉及通信芯片、天线、模组和小基站等领域。

小基站及相关产业链方面,小米投资了国人无线通信、佰才邦、睿翔讯通等。其中佰才邦是一家专注于 5G/4G 无线宽带接入解决方案公司,提供室内外小型基站、家庭网关、云核心网、网管计费系统、天线等在内的全系列产品,拥有完全自主知识产权和 5G 芯片技术,有超过 500篇 5G 专利,在全球 50 多个国家有超过 600 家运营商客户,是小米早期参与投资的 5G 小基站企业。

国人无线通信 1999 年成立的老牌通信设备商,是三大运营商无线网络覆盖设备及解决方案主要供应商之一,提供移动通信网络覆盖产品、无线宽带接入产品、基站射频产品、天线产品、广电网络产品、物联网产品等全线产品。

通信芯片方面,小米最主要的投资标的是乐鑫科技(688018.SH)。乐鑫科技是一家专注于物联网 Wi-Fi MCU通信芯片及其模组的研发、设计及销售的企业,其产品可以应用在智能家居、智能照明、智能支付终端、智能可穿戴设备、传感设备及工业控制等物联网领域。芯片与模组两者占公司主营业务收入 99%以上,乐鑫科技近五年营收复合增速高达 61%,毛利率和净利率保持较高水平。

在模组领域,小米没有投资传统的通信模组公司,而是把目光放在了 eSIM 上。eSIM 技术为智能家居设备、车载设备、工厂和整个城市的连接引入了新的连接方式,具备减少体积、稳定性高、一号多终端、快速和灵活的连接等优点。小米投资的北京树米网络,是一家基于虚拟 SIM 技术的物联网通讯服务解决方案提供商。

树米科技将 eSIM 技术集成在模块中,支持 2G/4G/NB-IoT 连接,无需外接SIM 卡,提高硬件整体性,能够实现设备“通电即联网,永远不掉线”,主要产品包括 eSIM 通讯模块、物联网通讯流量、连接管理服务。未来物联网 SIM 卡的形态将从插拔式 SIM 卡,演进到嵌入式 SIM 卡(eSIM)和 vSIM 卡,除了进一步缩小甚至消灭实体卡之外,更重要的功能是解除了用户和运营商的直接绑定,对用户来说,切换运营商变得和切换 WIFI 一样简单,可以满足具有较大距离移动场景的网络需求,如设备出海、物流运输等场景。

在新的连接技术上,小米是 UWB 主要推动联盟 FiRa 的成员。小米于 20 年10 月发布“一指连”UWB 新一代连接技术,在手机和智能家居中,内臵 UWB芯片和阵列天线,借助小米自研天线排列及算法,让手机和智能设备之间具备空间感知能力,将定位精度提高至厘米级别,可以实现“一指操控、一指投送”。

目前 C 端消费场景应用 UWB 技术的厂家主要是手机厂商和汽车电子厂商。苹果、小米、三星目前是推动 UWB 市场发展的主要手机厂商。苹果自推出带有UWB 定位芯片的 iPhone11 系列后,又相继推出专用于定位使用的 Airtag。三星手机通过 UWB 技术还增强了 SmartThings Find 功能,生成增强现实(AR)视觉显示,向用户显示其他设备的确切方向、距离和位臵。汽车电子厂商中,以恩智浦为主导,现已与大众汽车、宝马汽车巨头合作,推出了植入 UWB 芯片的概念车。

04.云-应用服务布局,文娱迎来新增长

智能家居概念最早于 1995 年被提出来,概念和产品在不断丰富,可以划分为智能单品、智能互联和主动智能阶段,当前主要处于 2.0 智能互联阶段。

智能家居领域如何快速走向全屋智能的核心关键在于通信协议的统一、能耗的控制以及商业模式的创新变革。测算中国智能家居增量空间到 2025 年达到 32805 亿元,到 2030 年达到39609 亿元市场规模。其中智能家电价值量最高,占比超过 90%。从增速来看,智能安防成长性最佳,未来十年复合增速近 15%。

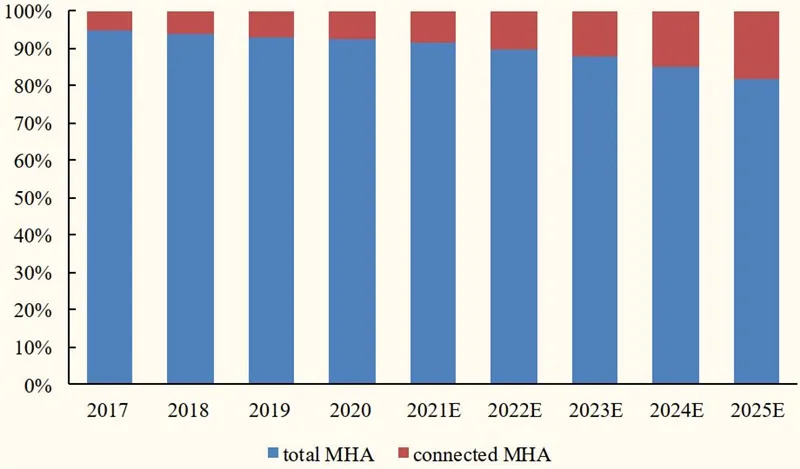

当前大型家电联网率较低,未来仍有较大空间。根据 Omdia 发布的最新《联网大型家电报告》,2020 年全球联网大型家电出货量估算为 5460 万台,到 2025年将增至约 1.75 亿台。全球所有大型家电的联网率为 8%,中国在 2020 年领先所有国家,占全球联网大型家电出货量的 48%。美国位居第二,其次是印度和日本。在家庭普及率方面,根据估算,2020 年 12%的美国家庭(约 1/10)拥有联网大型家电,预计到 2025 年全球大型家电的联网率有望达到 18%。

▲全球大型家电联网率(%)

▲全球大型家电联网率(%)

关键连接协议与标准成为行业痛点。1)各个品牌通讯协议不统一。各个品牌都有一套自己的通讯协议标准,独立性强,这就导致了如果用户在实现协调统一的全屋智能与自由选择智能家居产品二者之间无法兼得;2)缺乏行业及产品标准。智能家居行业作为新兴行业,管理的政府部门不一,同时缺乏行业及产品的统一标准,不规范行为和不合格产品得不到有效甄别。3)智能技术的发展尚不完善。目前多数智能家居设备的控制还是依赖于手机 APP,不仅操作复杂,而且连接速度慢,用户体验感差。

但智能家居发展动力充足。1)智能家居连接标准进一步统一,有望解决品牌壁垒问题。5 月,由连接标准联盟(Connectivity Standards Alliance,前称Zigbee Alliance)发起并领导,多家物联网龙头公司(谷歌、苹果、亚马逊等)联合开发 Matter(前称 CHIP)协议第一个正式版本发布,作为一个新的智能家居连接标准,与原有 Zigbee 协议连接相比,Matter 连接协议打破了品牌壁垒,全屋智能仅需一个网关即可完成连接,整个家中的 Matter 设备都处于同一个、统一管理的“设备池”之中,各个智能家居平台都可以通过智能音箱之类的“中枢”获得访问权限,解决现有物联网连接协议割裂问题。2)物联网操作系统有望在底层推动互联互通。谷歌推出 Fuchsia、华为推出的鸿蒙 2.0 等都有望改变物联网生态格局。

Nest 首创智能家居数据应用的商业模式。Nest 恒温控制器可以通过记录用户的室内温度数据,自动学习用户的使用习惯,将室温调整到最舒适的状态。通过对比,整体上 Nest 可以节约 10%-12%的取暖费用和 15%的制冷费用,美国环保局和其它恒温器厂商推测的信息也显示,这类程序产品可以节省 20%的能源费用。Nest 也曾经联合两家调查机构对 1500 名用户所做的研究显示,Nest可以帮助用户每年节省 130-145 美元。

能耗控制将成为全屋智能的下一个关键。全屋智能化意味着家庭中需要消耗能量的设备呈现指数级增长,是继人机交互、机器交互之后的又一重要课题——“能源交互”,尤其是小家电数量增多的情况下,如智能音箱、智能门锁、智能网关、智能摄像头、智能门铃、智能猫眼、智能扫地机器人、智能台灯等设备。

小米公司早在 2013 年就部署了 IoT 平台战略,目前已成为全球领先的消费类智能家居厂商。2016 年,小米新提出了“米家”品牌,将手机、路由器、电视和平板之外的所有产品都纳入米家品牌下,除手机、电视之外,小米网上在售产品已经有 212 款。小米在智能家居布局了 45 家智能家电企业,主要涉及智能小家电领域,如石头科技、动力未来,智能安防领域如云柚科技、华来科技,家居自动化如好易点、飞慧照明,家庭互联领域如遍宇未来、绿米联创等。

智能家居主要涉及以下四个场景:家居自动化,智能家电,智能安防和家庭互联,这四个场景既有相互支持又各自独立。家居自动化覆盖产品多样,设备更新空间广阔。家居自动化是将“智能”技术主要应用于家电、窗帘、车库门等家庭用电设备的自动管理。小米部署了智能灯具、插线板、智能开关等产品,如智能台灯在传统台灯护眼、节能、照明调节等功能的基础上,通过连接蓝牙网关,实现小爱同学语音控制和米家 App 的智能控制。设备还支持苹果 Homekit 协议,苹果用户也可以通过 Siri 控制,而吸顶灯与智能开关可以联动智能门锁,实现小范围的家庭互联。

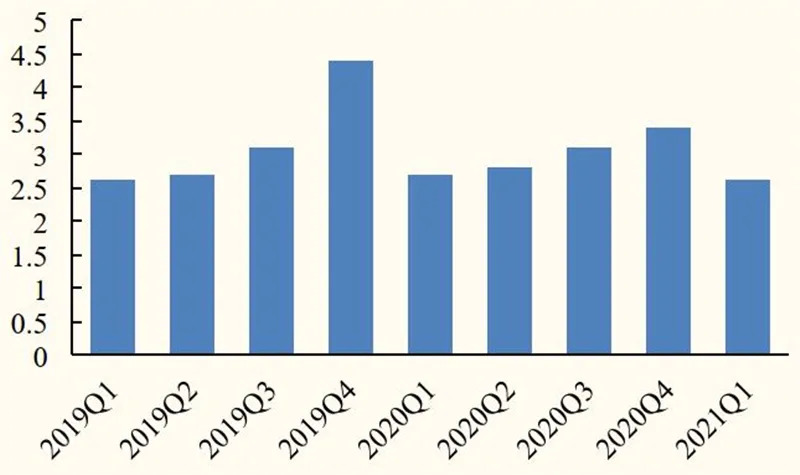

智能家电渗透率提升,小米智能电视表现亮眼。近十年来,全球电视出货量一直保持在 2 亿台以上,年波动幅度较小,但电视智能化水平快速提升,电视行业正在从传统制造向智能化制造转型,2019 年,智能电视的渗透率已经达到70%。小米公司的智能电视表现优异,根据奥维云网,小米智能电视在中国大陆出货量连续九个季度稳居第一。

▲小米智能电视季度出货量(百万台)

▲小米智能电视季度出货量(百万台)

小米布局智能安防,门锁产品尤为突出。智能安防把互联网技术、集成技术和控制技术与安防设备融合,达到摄像头、门锁、可视门铃、报警器等安防设备的智能化控制与操作,早年在高档住宅小区和公共设施建设中应用,目前已经得到广泛的普及。小米在智能门锁,智能摄像头,可视门铃的销售方面都取得了不俗的成绩。以智能门锁为例,2020 年无论是销售量还是销售额,小米市场份额都绝对领先。

家庭互联生态是关键,技术突破有望推进全屋智能。家庭互联是同一场景内所有智能设备围绕同一终端或多个终端,同时实现智能功能并相互作用的智能连接状态,涉及物联网、人工智能、大数据、云计算等多项技术。系统感知并深度学习用户行为,通过大量的运算自动为用户提供合适的智能方案。

目前相关技术并未完全成熟,相关互联场景还需要更多的兼容性,相关协议有待统一。当前部分企业已经可以提供同品类的全屋智能方案,但能够做到较高程度全屋互联智能化的通常为前装市场。后装市场中,小米可以做到通过低价改造网关、开关,结合小米路由器、小米系家电等设备进行全屋智能化改造。

小米近期推出了操作系统 Vela,旨在打造一款通用性极强的物联网平台,打通目前软硬件不互联互通的现状。小米 Vela 系统底层基于 NuttX内核,应用框架分为上下两层,下层是为扩展系统服务而提供的通用应用框架,上层是针对不同的物联网应用而开发的定制应用框架,例如多媒体应用框架和传感应用框架,提供 Cloud SDK 可以方便开发者更快速的接入小米云服务。通过三层架构,小米可以在短时间内构建出物联网操作系统框架。

与鸿蒙、安卓不同的是,小米 Vela 的定位是主要运行在智能家居和可穿戴等算力受限的设备上,如更注重低功耗和轻量级的应用场景。

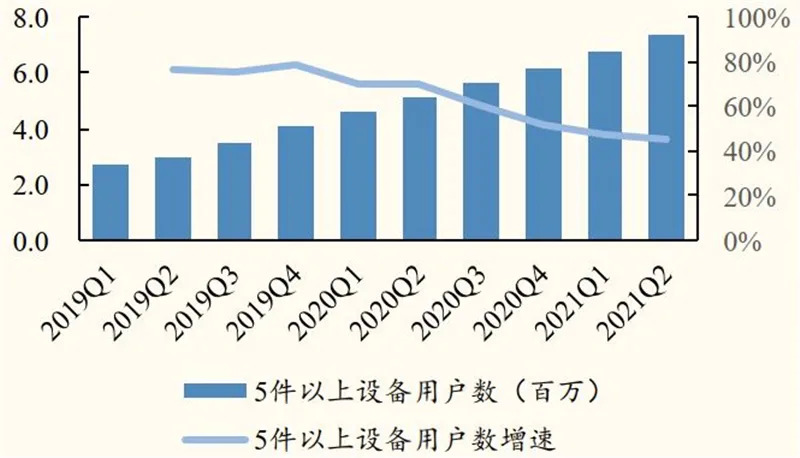

▲5 件以上小米 AIoT 设备用户数(百万)

▲5 件以上小米 AIoT 设备用户数(百万)

家庭互联场景中连接规模为王,小米通过低价硬件策略,快速布局智能家居,有望成为规模化推动全屋智能化的领先厂商。根据小米集团最新财报,小米AIoT 平台已连接设备数(不含手机及笔记本电脑)达 3.75 亿台,5 件以上AIoT 连接用户数保持高速增长,截至 2021Q2,5 件以上 AIoT 连接用户数达到740 万,相较两年前翻番,这为小米集团的 IoT 生态链布局提供了广泛的基础。

小米旗下的所有智能设备,均可以通过小爱同学和米家 App 进行智能控制和调节,通过优化智能控制终端的鲁棒性和兼容性,使控制更加人性化,逐步建立的硬件生态和用户习惯使得小米有望在全屋智能竞争中赢得乐观的市场份额。互联网和科技巨头中小米、华为走在前面。小米智慧家居推行“1+4+X”战略,以手机作为中控系统,通过 IoT 平台实现了设备间智慧互联的能力,用户可以结合自身使用场景来设臵产品的联动方式,如“开门即开灯”的智慧联动。

在文娱方面,小米的布局也跟上了其他互联网巨头的步伐,目前布局主要在于游戏、影视影音方面。已布局的生态链公司中:手机游戏包括块块互娱、瓦力网络、掌趣科技等在内 13 家;端游有掌趣科技 1 家;影视影音类包括新湃传媒、快手、爱奇艺等 17 家;资讯阅读类包括趣头条、今日头条、多看科技、麦克风文化传媒等 6 家;办公服务类包括金山软件 1 家。

游戏和影视影音是小米文娱布局的大头。小米文娱依靠互联网流量经济模式来获得盈利。小米在售卖硬件(手机、耳机、电脑、其他终端等)时,通过价格优势,以性价比获得大量基础用户,进而搭建小米生态链的基本平台,获取市场流量。这是小米组建生态链的第一步,第二步即是流量变现,这也是小米生态链重点布局文娱市场的原因之一。文娱市场流量变现方式有广告收入、权限付费等。小米在文娱布局涉及到游戏设计、端游、手游、影视拍摄、音乐、资讯阅读等整个文娱产业链布局,覆盖范围广泛,涉及到物联网个人、家庭、汽车等多领域。

智东西认为,从手机周边产品到路由器、插座、扫地机器人、空气净化器、摄像头等各类产品,再到IoT平台,小米完成了庞大的物联网生态的搭建,并受到了消费者的广泛认可。可以说,小米物联网生态的发展基本是我国物联网产业的一个缩影,所以,分析小米物联网生态链的现状和布局可以对我国物联网产业产生较为深刻的理解。

评论