记者|梁怡

近年来,随着专业皮肤护理消费主义盛行,“敷尔佳”、“可复美”、“芙清”等护肤品牌纷纷成为爆款,小红书、微博热搜、抖音随处可见。

9月7日,靠“白膜”出名的敷尔佳(全称哈尔滨敷尔佳科技股份有限公司)提交创业板上市申请,拟募资约18.96亿元,其中6.54亿元用于生产基地建设项目、8.85亿元用于品牌营销推广项目、5691万用于研发及质量检测中心建设项目以及3亿用于补充流动资金,保荐机构为中信证券。

敷尔佳在售产品覆盖医疗器械类敷料产品和功能性护肤品,主打敷料和贴、膜类产品,并推出了水、精华及乳液、喷雾、冻干粉等多形态产品,其中医疗器械类产品为营收的主要来源。

从敷尔佳提交的招股书来看,不少问题值得关注,一是公司销售模式以经销为主,常年靠疯狂砸钱推广能走多远?二是公司自成立以来产品均由哈三联负责,此番IPO前通过换股吸收收购哈三联子公司北星药业才拥有生产技术;三是从分红看,公司似乎不差钱,老板实现财务自由再上市大额募资是否合理?

换股收购哈三联子公司

IPO前,张立国直接持有敷尔佳93.8111%的股份,系公司的控股股东及实际控制人,担任公司董事长、总经理。第二大股东为哈尔滨三联药业股份有限公司(简称“哈三联”,002900.SZ),持有公司5 %股份。

界面新闻记者梳理招股书发现,哈三联于敷尔佳不仅是大股东,还是产品核心技术的供应商。

敷尔佳前身黑龙江省华信药业有限公司(简称“华信药业”)设立于1996年5月13日,为一家主要从事药品销售的企业,华信药业主要经营粉针注射剂的处方药品批发,经营的药品主要包括哈三联生产的注射用长春西汀、注射用利福霉素钠、注射用氯诺昔康、注射用甲磺酸加贝酯等产品。

2012年,华信药业根据市场变化情况决定将皮肤护理产品领域调整为公司未来的业务发展方向,通过与生产企业进行合作,于2014年11月完成“医用透明质酸钠修复贴”的研发,同年提交了“敷尔佳”商标注册申请,并于2015年取得“敷尔佳”商标注册证书。2017年11月28日,敷尔佳完成工商注册登记,华信药业逐渐将皮肤护理产品业务转由敷尔佳有限承继,相关经营管理人员亦逐步转移至敷尔佳。

自2016年9月1日起,华信药业与哈三联进行合作,哈三联负责产品的独家生产,华信药业负责产品的独家销售、推广及品牌运营维护等。报告期内(2018年-2021年1季度),公司向哈三联的采购总额分别为8698.83万元、3.29亿元、3.6亿元及3501.52万元。2018年-2020年,公司向哈三联的采购额占各期存货采购总额的比例均超过95%,占比非常高。

敷尔佳自身并没有技术含量,研发情况亦能证明。报告期内,公司研发投入分别为30.78万元、60.39万元、147.97万元以及13.20万元,占营业收入的比例分别为0.08%、0.04%、0.09%及0.04%,截至2021年3月31日,公司共拥有员工291人,其中研发人员2人,占员工总数0.69%。

没有生产技术,只是负责销售推广的敷尔佳该如何上市?界面新闻记者注意到,敷尔佳通过换股收购北星药业新增化妆品和医疗器械生产业务,北星药业原系哈三联专门从事化妆品和医疗器械生产及销售业务的全资子公司。

2021年2月9日,敷尔佳有限、张立国与哈三联签署《投资协议》,约定哈三联以其持有的北星药业100%股权评估作价向敷尔佳有限增资,认缴敷尔佳有 限新增注册资本1800.00万元,增资价格为31.67元/注册资本,本次交易完成后,敷尔佳有限持有北星药业100%股权,哈三联持有敷尔佳有限5.00%股权。

值得注意的是,哈三联入股时与敷尔佳、张立国签署了对赌协议,协议约定了优先认购权、优先购买权、共同出售权、反稀释、回购权、业绩承诺及补偿、领售权、更优惠条款等特殊权利条款。

随后6月29日,上述主体又签署前述协议的补充协议,约定关于优先认购权、优先购买权、共同出售权、反稀释、领售权、更优惠条款等特殊权利条款在敷尔佳向深交所递交IPO申请文件之日起自动终止且自始无效,未能成功IPO时自动恢复生效,但相应责任主体不再包括敷尔佳,仅由张立国承担上述条款项下的责任和义务;回购权条款、业绩承诺及补偿条款在敷尔佳向深交所递交IPO申请文件之日,敷尔佳不再承担相关义务,但相关情形触发时,哈三联有权向张立国主张对应的权利。

实控人上市前现金分红超10亿

招股书显示,敷尔佳的业绩非常亮眼,2018-2021年一季度,敷尔佳的营业收入分别为3.73亿元、13.42亿元、15.85亿以及3.47亿元,净利润分别为2亿元、6.61亿元、6.48亿元和1.73亿元。

在2019年、2020年净利润大增的前提下,敷尔佳进行大手笔现金分红,分别为1.2亿元和9.22亿元,那么这笔钱进了谁的口袋?

据招股书披露,敷尔佳2019年6月至9月进行了三次分红,向全体股东分别分配现金红利(含税)1亿元、1000万元、1000万元;2020年3月至11月又分红了六次,分别向全体股东分配现金红利 (含税)2500万元、1250万元、1000万元、4.749092亿元、1亿元及3亿元。

值得注意的是,彼时公司的股东仅两人,一人为张立国,持有公司80%的股权,另一人则为张立国之女张梦琪。也就是说,上述的10.42亿元分红全部进入了张氏父女的口袋。

2020年12 月1日,敷尔佳新增注册资本至2.42亿元,新增注册资本中,由张立国、张梦琪分别以其各自在公司的未分配利润认缴18960万元、4740万元。

也就是说,敷尔佳自身并不缺钱,除了大额分红外,截至2021年一季度,公司货币资金为6.93亿元,其募集3亿元用于补充流动资金是否合理?

不过,扣除非经常性损益后,敷尔佳的归母净利润要大打折扣,报告期内分别为1.98亿元、2.03亿元、4.77亿元及1.71亿元。而实控人IPO前的分红几乎等于上市公司报告期内实现的所有扣非净利润。

营销驱动模式可持续多久?

从销售模式来看,敷尔佳主要通过线上及线下两种渠道对产品进行销售,线上销售模式分为直销、经销和代销三种,线下销售模式为经销一种。

事实上,公司的营收主要来源于线下经销收入,报告期各期,公司线下经销收入分别为3.29亿元、10.33亿元、11.24亿元和2.58亿元,占当期营业收入的比重分别为88.15%、76.93%、70.92%和74.33%。

报告期内,公司以直销为代表的线上销售收入迅速增长,主要通过在电商平台(天猫、京东、小红书、微信小程序、考拉海购和抖音)开设的敷尔佳官方直营旗舰店完成,销售额由2018年的1413.67万元快速提升至2020年的3.96亿元,占当期主营业务收入的比重从3.79%激增至24.97%,主要与市场推广费用高企有关。

报告期各期,公司期间费用总额分别为2387.71万元、1.23亿元、3.25亿元及 3925.19万元,其中销售费用分别为2137.03万元、1.15亿元、2.65亿元及 3368.84万元。

2018年-2021年一季度,公司的宣传推广费分别为234.64万元、7031.75万元、1.66亿元及2815.09万元,占主营业务收入的比例分别为10.98%、5.24%、10.49%及8.11%,主要受线上平台推广服务费用及形象宣传费用影响。线上平台推广服务主要服务商以阿里巴巴旗下公司为主。公司来自天猫平台的收入为线上直销的主要组成部分。

一方面,公司为保持在天猫等头部电商平台的曝光度,报告期内不断加大如天猫直通车、钻展、品销宝等平台推广工具的投入;另一方面,公司亦增加了在其他电商平台的销售渠道并加大营销推广力度,如将京东旗舰店调整为直营并加大推广费用支出,增开考拉海购、抖音、微信小程序等直营店铺以拓宽获客渠道。

此外,2019年至2021年1-3月,公司形象宣传推广费用分别为1862.41万元、6907.83万元及318.45万元,主要系公司品牌形象代言支出及综艺、影视剧冠名等广告支出。

因此,从过往的营销投入以及本次募资8.85亿用于“品牌营销推广项目”来说,可以预见的是,未来敷尔佳营销投入上疯狂砸钱趋于常态化。

敷尔佳高企的销售费用也为其获取市场份额带来效果。根据弗若斯特沙利文的分析报告,2020年,公司贴片类产品销售额为贴片类专业皮肤护理产品市场第一,占比21.3%;医疗器械类敷料产品占比25.9%,市场排名第一;化妆品类产品占比16.6%,市场排名第二。

不过,这种靠营销驱动的模式能够持续多久,值得观察。

专业皮肤护理赛道白热化

目前,市面上多数人把敷尔佳的当家花旦“白膜”、“黑膜”称为“医美面膜”、“械字号面膜”,但其实存在一个误区。根据注册类别和监管分类,专业皮肤护理产品可以分成医疗器械类敷料产品和化妆品类功能性护肤品,其中医疗器械类敷料产品系可直接使用于创口的创面敷料,功能性护肤品仅可在健康完整的皮肤表面上使用,具体分为贴片类和非贴片类两大类,贴片类和非贴片类在医疗器械类敷料中称作“敷料贴类”及非敷料贴类;在功能性护肤品中称作“贴、膜类”及其他类别,因此,所谓的“医美面膜”归属于医疗器械范畴,应该称为“敷料贴类”。

去年1月,国家药品监督管理局发文明确表示,“按照医疗器械管理的医用敷料命名应当符合《医疗器械通用名称命名规则》要求,不得含有“美容”、“保健”等宣称词语,不得含有夸大适用范围或者其他具有误导性、欺骗性的内容。

从整个专业皮肤护理市场来看,赛道进入白热化阶段,敷尔佳、巨子生物、安德普泰、创尔生物、贝泰妮(300957.SZ)占据了中国贴片类医疗器械类敷料产品的主要市场份额,贝泰妮(300957.SZ)、敷尔佳、华熙生物(688363.SH)、巨子生物、创尔生物占据了中国贴片类功能性护肤品的主要市场份额。

据悉,竞争对手创尔生物于去年过会科创板,但2021年3月,因财务资料过期,上交所中止其发行上市审核。随后4月,中止审核情形消除,上交所又再次恢复创尔生物上市审核。

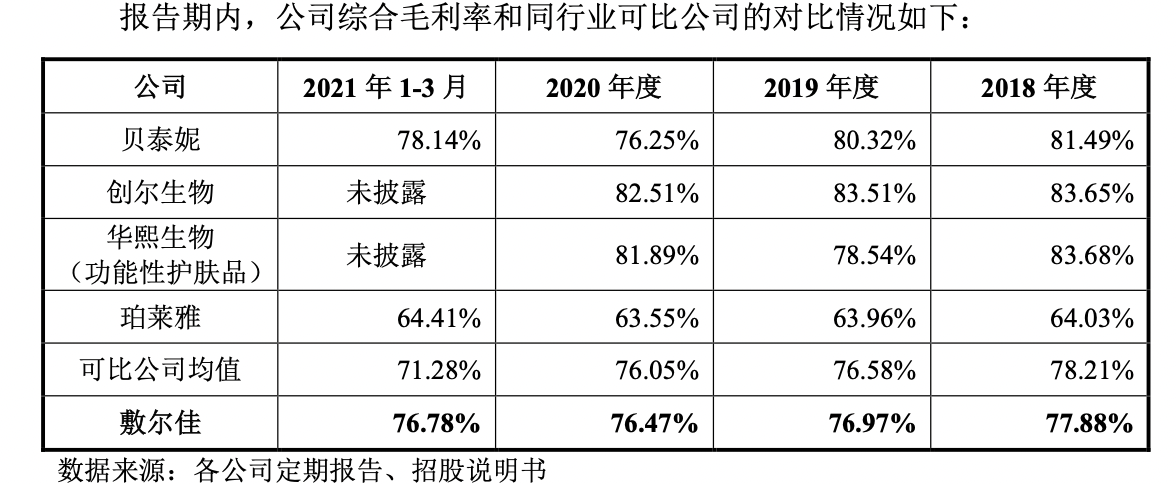

同样值得关注的是在招股书中披露的该赛道高企的毛利率,相比之下,敷尔佳收购北星药业后自产产品增加成本压力,同时又以经销模式为主,是否能够维持毛利率仍待观察。

与此同时,医疗器械、化妆品行业也迎来强监管。2020年12月,国务院修订通过《医疗器械监督管理条例》,该条例自2021年6月1日起施行,对医疗器械的生产、经营及流通等多环节提出了更加严格的要求。2020年6月,国务院通过《化妆品监督管理条例》,该条例自2021年1月1日起施行。

评论