2015年至今,快递业掀起了上市潮,资本的力量已将多家快递公司推向资本市场。这一次,轮到了行业老大顺丰控股。5月23日午间,A股上市公司鼎泰新材(002352.SZ)发布公告称顺丰控股准备借壳上市。

快递业的巨头也要来了。午后物流板块迅速走高,截至收盘,板块整体涨幅2.29%,大杨创世(600233.SH)、华鹏飞(300350.SZ)、东杰智能(300486.SZ)涨停,艾迪西(002468.SZ)涨逾6%,新宁物流(300013.SZ)涨近4%。

顺丰总裁王卫曾经表示:上市的好处无非是圈钱,顺丰也缺钱,但顺丰不能为了钱而上市。现在说好不圈钱的顺丰正式抛出了上市的诉求,这距离今年2月19日其首次承认公司正在接受上市辅导仅过去了不到4个月。

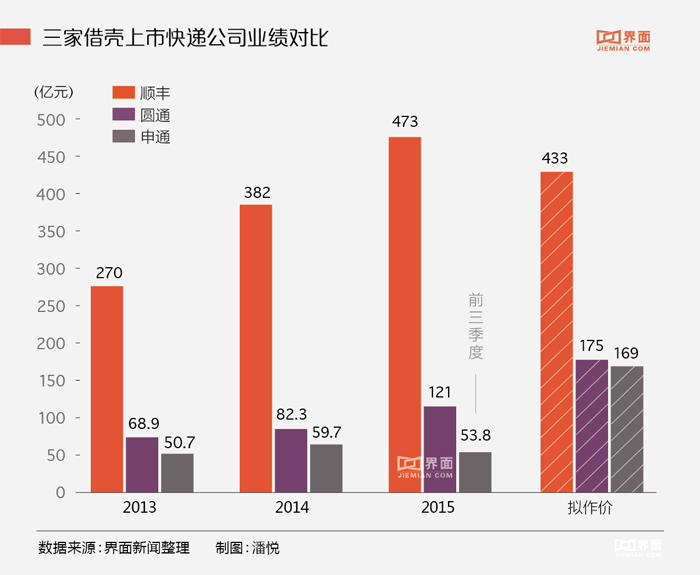

按照预案,拟置入的顺丰控股100%股权的预估值为448亿元,因5月3日顺丰控股召开股东大会,决议以现金分红15亿元,扣除现金股利分配后,本次交易顺丰控股100%股权的初步作价为433亿元。

外界对于顺丰的好奇,始于该公司的神秘,由于未成为公众公司,顺丰的业绩数据从未全面公开,高层也甚少接受媒体采访。顺丰见诸报端多因为各类营销与社会事件,比如快递员遭遇暴力等。

此次上市将顺丰的财务状况公布在闪光灯下。

根据公告,顺丰控股2015年营业收入达到473亿,扣除非经常性损益后归属母公司所有者净利为16.2亿元;2014年营业收入382亿,扣除非经常性损益后归属母公司所有者净利9.2亿元;2013年营业收入270亿,扣除非经常性损益后归属母公司所有者净利18.9亿元。

顺丰控股2013、2014、2015年的快件票数依次为10.93亿票、14.56亿票、17亿票。与国内其他快递公司相比,各项数据依然保持着数量上的压倒性优势。

交易对方承诺顺丰控股在2016年度、2017年度和2018年度预测实现的合并报表范围扣非后归属于母公司所有者的净利润分别不低于21.8亿元、28亿元和34.8亿元。

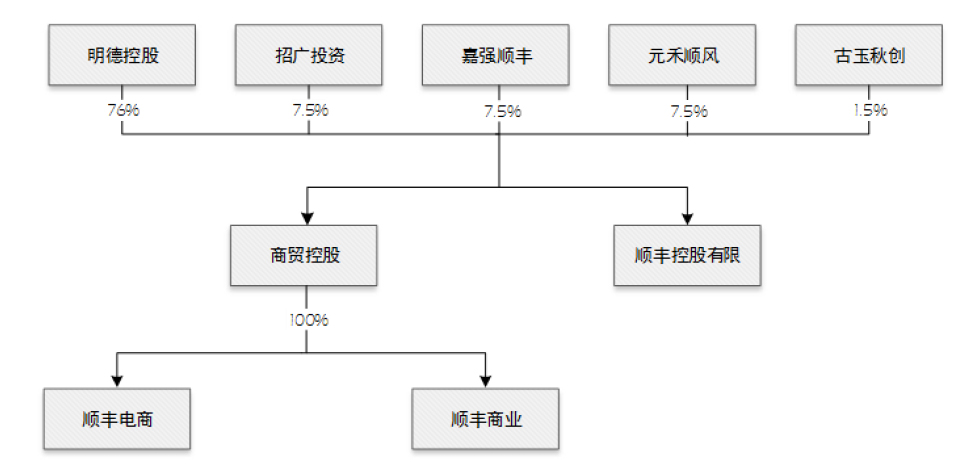

值得注意的是,2015年11月,顺丰电商、顺丰商业分别完成了股转转让工商变更登记,顺丰控股有限不再持有顺丰电商、顺丰商业的股权。

因此,此次借壳上市仅为顺丰控股,并未包含顺丰电商及顺丰商业部分。

而根据方案的描述,顺丰电商与顺丰商业在2015年9月30日按照市场价值法进行的评估结果显示,两公司合计评估价值为-52.54万元。近三年主要财务数据一节中,顺丰给出了两组相差巨大的扣非后净利润数据。

一组数据显示,2013-2015年扣非后归属母公司所有者的净利润为1.49亿元、3.07亿元以及7.53亿元。而另一组持续经营业务的财务数据则显示,顺丰控股2013-2015年扣非后归属母公司所有者的净利润为18.9亿元、9.20亿元与16.23亿元,也就是本次交易以及计算往后三年盈利状况的主要财务数据。

从这一结果来看,顺丰剥离了电商与商业公司之后,其相应的财务调整对业绩产生了不小的正面影响。

顺丰对电商业务烧钱的现实也并不讳言。方案显示,2014年业绩下降的原因就是“为开拓快递业务电商类客户市场份额,顺丰控股对电商类客户加大了折扣力度”。

剥离电商与商业公司或许是为尽快上市做的战略性调整。长久以来证监会对于借壳上市的业绩和质地要求,与IPO同等,而IPO正在从严审查,借壳上市相当于弯道超车,对于上市标的的审查自然也将从严审查。

顺丰为何相中鼎泰新材?中投顾问高级研究员申正远接受界面新闻记者采访时表示:“此前有传言顺丰借壳红旗,但最终合作无果,此次顺丰选择借壳鼎泰新材,其市值不到红旗的一半或许是被顺丰看中的原因。”

今年2月底,顺丰宣布将在国内上市,红旗连锁(002697.SZ)在3月中旬连续发布停牌公告,由于双方有过业务合作,因此顺丰借壳红旗一度被外界所猜测。

4月,红旗连锁复牌,牵手四川发展,有消息称顺丰与红旗连锁在价格方面未谈妥,因此计划未能成行。

反观鼎泰新材,公司主营业务为稀土合金镀层钢丝、钢绞线和PC钢绞线等金属制品的生产和销售,公司2010年登陆A股,2015年公司营业收入6.75亿元,净利润2411万元;2014年度,公司实现营收8.3亿元,净利润2892万元。

顺丰此前数次表示不会上市,今年为何一改姿态加速了上市的进程?中国供应链联盟理事、中国电子商务协会物流联盟专家委员会主任黄刚则透露:顺丰说不上市是很多年前了,现在早已时过境迁。其实从去年开始,顺丰就开始有一个专门做投资的副总裁加入顺丰总部,负责上市。按照快递业现在的发展,或多或少都要和资本相关,顺丰前一次融资的时候已经有资本进入,未来顺丰要站得稳、走得远,根本离不开资本。

申正远对界面新闻表示:“顺丰上市是行业形势所趋,如今整个快递行业竞争日益激烈,企业之间的竞争已经演化成资本的角逐。近期申通、圆通先后上市给顺丰带来了较大压力,促使顺丰尽快上市做出反击,是顺丰在这一时间点借壳上市的原因。”

2015年-2016年,申通、圆通分别借壳艾迪西和大杨创世上市成功,中通去年宣布上市进程已在内部启动,全峰公开表示将在今年挂牌新三板,百世物流也传出将在香港或美国上市。

然而对于一向特立独行的顺丰而言,顺势而行似乎不是唯一的理由。有相关分析人士对界面新闻表示:“顺丰上市或许是因为发展遇到了阻力,毕竟近几年顺丰新业务转型并没有很成功,想要继续发展,只能依靠资本的力量。”

申正远对界面新闻表示:“作为一家采用重资产模式运营的快递公司,顺丰固定资产投资相对于竞争对手而言数额更大,目前快递行业面临向智能物流转型,新技术的研发与运用需要较大的资金,顺丰上市后将加快转型速度。此外,顺丰正从标准化的快递服务商转型为综合物流服务商,触及跨境电商、金融支付等领域,顺丰后期会加大对这些领域的培育力度。”

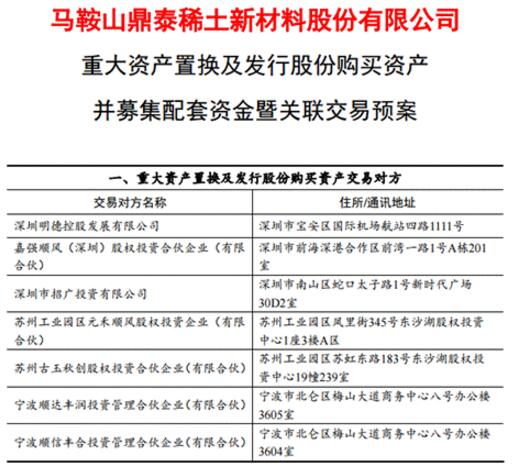

此外,值得注意的是,在此次鼎泰新材公布的重组预案中,首页重大资产置换及发行股份购买资产交易对方中,第三位为深圳市招广投资有限公司,该公司为招商局旗下全资公司。

2013年,成立20年的顺丰迎来了首次公开融资,元禾控股、招商局集团、中信资本、古玉资本共同投资顺丰约25%的股份,投资金额80亿元人民币。引入融资被看做顺丰将IPO的信号,但当时王卫给出的引入理由是:“他们不逼着我上市。”

除了招商局等公司将在本次重组中获得资产增值外,早早潜伏在鼎泰新材里的中科招商也将大赚一笔。去年股市大跌后,中科招商通过旗下子公司中科汇通二度举牌鼎泰新材,买入鼎泰新材10.93%股份,其持股比例至今未变动。

参照此前申通、圆通分别借壳艾迪西和大杨创世上市复牌后走势,鼎泰新材复牌后中科招商也必定获利颇丰。

评论