记者 |

今年前三季度,海上风机交付规模的增加,使得风电整机商利润大涨。

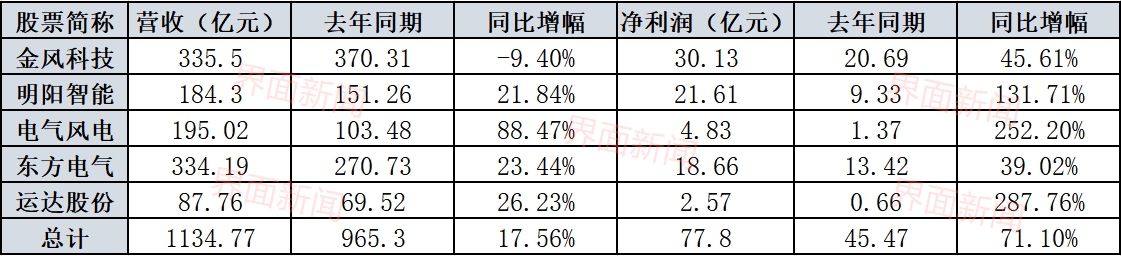

截至10月30日,金风科技(002202.SZ)、明阳智能(601615.SH)、电气风电(688660.SH)、东方电气(600875.SH)、运达股份(300772.SZ)均发布了三季度报告,五家企业均实现业绩增长。

据界面新闻统计,这五家企业前三季度共实现营收约1134.77亿元,同比增长17.56%;净利润约77.8亿元,同比增长71.1%。

其中,风电整机老大金风科技前三季度的净利规模最大,运达股份净利同比增速排名第一。

前三季度,金风科技增利不增收,是五家风电整机企业中唯一一家营收下滑者。

报告期内,该公司实现营收335.5亿元,同比下滑9.4%;归母净利润30.13亿元,同比增长45.61%。

今年上半年,该公司营收就已同比下滑7.8%。这主要因其1.5兆瓦、2S机型开始淘汰,导致销量下滑。

受产品结构优化、出货结构改善影响,尤其是海上大机型比重提升,金风科技盈利水平提升。1-9月,其综合毛利润88.2亿元,同比增加37.9%;综合毛利率同比上升9个百分点至26.3%。

金风科技拥有三大主营业务,分别为风机制造、风电服务、风电场投资与开发,营收占比分别约72%、9%和16%。

海上大机型的毛利率更高,带来盈利结构的改善。金风科技的风机大型化趋势明显,随着工艺和技术水平的提升,海上风机交付周期缩短,使得成本下降,带动风机及零部件毛利率的同比增长。

前三季度,金风科技海风发电6S/8S平台机组销售容量1486兆瓦,同比大涨332%,环比增长86%,占比提高至23%,同比上升19.3个百分点。

面向陆风的3S/4S机型销售容量增加至2511兆瓦,同比大增224%,占比提高至39.6%,同比提升30.3个百分点。

此前占比很高的2S机型销售容量为2303兆瓦,同比下降67%,占比大幅下滑至36%。

截至报告期末,金风科技在手订单总量16.4 GW,其中外部订单合计15.1 GW。

外部在手订单中,3/4S平台机型订单容量超过9.5 GW,占比63%,成为占比最大的平台产品。其半直驱新产品在手订单规模超过670兆瓦,占比5%左右。

此外,金风科技EPC业务的比重下降,也促使了毛利率的提升。

明阳智能前三季度业绩也呈增长态势。

该公司表示,其在手订单增加,海上项目交付规模和占比上升,使得营收增长。同时持有电站权益并网装机容量较上年同期有所增加,发电收入增长。 此外,因出售风电场项目,该公司投资收益增长。

报告期内,明阳智能风机制造板块销售收入170.2亿元,同比上升 21.21%;电站运营收入10.23亿元,同比增长55.14%。两大主营业务营收占比分别为92%,6%,与去年保持一致。

1-9月,明阳智能综合毛利率为21.22%,净利率为11.38%,较去年同期提高5.36个百分点。

同期,明阳智能新增订单8.09 GW,较去年同期增加81%。截至报告期末,在手订单18.26 GW,创历史新高。

报告期内,明阳智能风机对外销售容量3713兆瓦,同比下降2.23%,海风机型出货量大幅增加。

其中,陆上风机销售容量1514兆瓦,同比下降52%;海上风机销售容量2199兆瓦,同比增加244%,海风机型出货量占比达到59%。6.X兆瓦及以上的机型批量出货,占前三季度海上风机出货规模的57.8%。

报告期内,明阳智能风机制造业务毛利率为18.82%,同比下降0.52个百分点。明阳智能表示,这主要因依据新会计准则运输费计入成本影响导致。

明阳智能机组的大型化趋势也很明显。前三季度,3兆瓦及以上机型占交付项目比例继续稳定在98%左右,5兆瓦及以上机型占比接近60%。新增明确机型的订单中,4兆瓦及以上占比达到70%,6兆瓦及以上占比超过20%。

电气风电是今年5月新登陆A股的整机商,也拿出了亮眼成绩单。电气风电称,这主要得益于海上风机交付规模较上年同期上升。

报告期内,为确保交付及供应链稳定,电气风电采购付款大幅增加,导致现金流量净额为-38.25亿元,下降248.39%。

金风科技也出现了现金流问题。前三季度,其净流出金额22.29亿元,下降196.09%。这体现出行业的抢装特点。

金风科技表示,随着抢装的收尾,其四季度的现金流情况将向好发展。

运达股份前三季度盈利2.57亿元,同比增长近三倍。

该公司表示,其营收增加主要因销售订单增加,生产发货量快速增加。不同于其他上市整机商,报告期内该公司销售回款增加,现金流量净额达4.83亿元,同比增长360.37%。

当前陆上及海上机组价格腰斩,风电整机商竞争激烈。为进一步降本,风机大型化趋势明显,金风科技、电气风电、运达股份的海上风机,均开始转向半直驱技术路线。

同时,行业继续延续招标飙涨趋势。据金风科技统计数据,前三季度,国内公开招标市场新增招标量41.9 GW,同比115.1%。其中,陆上新增招标容量40.9 GW,海上新增招标容量1 GW。

明阳智能统计数据显示,截至10月,全国公开市场风电招标量47.6 GW,逼近2019全年47.93 GW的历史高值。

前三季度,中国风电装机量保持增长。1-9月,国内风电新增并网装机容量16.43 GW,同比增长26%。其中,陆上风电新增装机并网12.23 GW;海上风电新增并网4.2 GW,海上风电累计并网装机达到13.19 GW。

评论