文|面包财经

旭升股份近日公告称,公司发行的“升21转债”于2021年12月30日在上交所上市。公司本次发行可转债募资13.5亿元,全部用于新能源汽车传动系统壳体、电池系统部件以及车身部件等产品扩产。

旭升股份曾于2020年通过增发的方式募资超过10亿元用于新能源汽车精密铸锻件、汽车轻量化零部件制造等项目。持续扩产后,公司能否顺利消化产能值得留意。

值得一提的是,特斯拉一直是旭升股份的第一大客户,2017年上市至2021年上半年末,公司对特斯拉的营收占比均超过四成。但另一方面,公司也面临着单一客户依赖、毛利率持续走低等潜在风险。

上市以来股价经历“过山车”行情,业绩高度依赖特斯拉

旭升股份主要从事精密铝合金汽车零部件和工业零部件的研发、生产和销售,产品主要应用领域包括新能源汽车变速系统、传动系统、电池系统、悬挂系统等核心系统的精密机械加工零部件。

图1:旭升股份部分产品

据旭升股份招股书披露,其与特斯拉于2013年达成合作关系,成为后者一级供应商。2014年至2016年,公司对特斯拉的销售收入占主营业务收入的比例分别为15.41%、50.27%和56.61%。

公司于2017年登陆A股上市,因头顶“特斯拉”概念光环,上市之初便受到市场追捧,在上市首日大涨44%的基础上,接着又连续收获11个涨停。此后,由于估值高企及部分年份业绩不及预期,旭升股份随后几年的股价整体处于调整趋势。截至2020年收盘,公司股价相较2017年上市后的高点接近腰斩。

2019年,旭升股份营收同比持平、归母净利润同比负增长,一个重要原因为来自特斯拉的营收同比下滑。

图2:2017年至2021年前三季度旭升股份营业收入、归母净利润及同比增速

2020年以来,旭升股份业绩开始明显回升。2021年前三季度,公司分别实现营收、归母净利润20.12亿元和3.32亿元,同比分别增长82.10%和43.67%。

公司业绩增长受益于汽车行业电动化、轻量化的发展趋势对铝合金材料使用的增加。根据美国能源部数据,汽车重量每下降10%则其燃料消耗降低6%-8%。铝合金、高强度钢、镁合金、碳纤维等均属于轻量化材料。

尽管业绩恢复增长,由于旭升股份来自于特斯拉的营收占比持续较高,公司仍存在单一客户依赖的风险。财报显示,2017年上市以来,公司来自特斯拉的营收占比在2018年达到最高,约为61.08%。此后虽有下降,但仍然维持在40%以上。

图3:2017年至2021年上半年末旭升股份来自特斯拉的营收及占比

单一客户占比较高虽然短期内可能给公司业绩增长带来爆发性,但长期来看可能存在受制于客户自身的经营波动、客户替换供应商以及公司议价能力降低等风险。

市场竞争激烈叠加铝锭涨价,毛利率持续下行

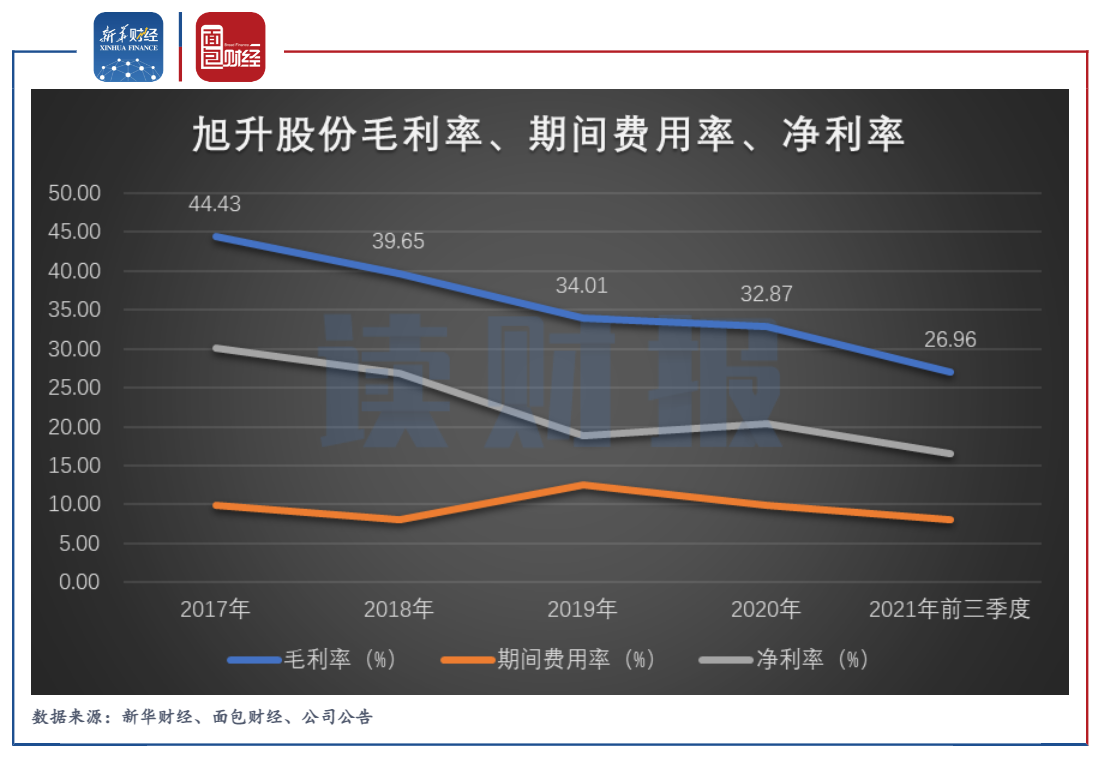

旭升股份较低的议价能力部分体现在上市以来持续下行的毛利率上。数据显示,旭升股份的毛利率由2017年44.43%逐年下降至2020年的32.87%。

公司曾在2020年年报中表示,后续随着更多企业进入新能源汽车零部件供应市场,增加了下游客户的选择,从而使得公司未来将面临更加激烈的市场竞争局面,公司产品定价将可能因此受到影响,如产品成本不能同步得到降低,公司的毛利率将随着价格下降而下滑。

图4:2017年至2021年前三季度旭升股份毛利率、期间费用率、净利率

2021年前三季度,旭升股份的毛利率进一步下降至26.96%。其中,公司第三季度的毛利率降至上市以来的季度新低23.23%。

公司2021年毛利率大幅下降也与主要原材料合金铝锭价格上涨有关。2018年至2021年上半年,公司采购的原料中铝锭占比均超过五成。今年前10个月铝锭价格整体处于持续上涨趋势,10月时一度达到近几年新高。不过,10月下旬以来,铝锭价格出现明显调整,这或许有利于旭升股份未来毛利率的改善。

图5:2019年以来全国铝锭价格走势

接连通过增发、可转债募资扩产,或需留意产能消化风险

本次发行可转债,旭升股份募集资金13.5亿元,将用于高性能铝合金汽车零部件、汽车轻量化铝型材精密加工项目,分别计划投入募集资金9.7亿元和3.8亿元。

图6:旭升股份可转债募资用途

高性能铝合金汽车零部件项目计划总投资11.42亿元,项目建设期为36个月,拟通过新建厂房及生产线的方式新增新能源汽车传动系统壳体产能234万件、新能源汽车电池系统部件产能57万件和新能源汽车车身部件产能50万件;汽车轻量化铝型材精密加工项目拟新增新能源汽车传动系统壳体产能62万件、新能源汽车电池系统部件产能95万件。

据公司测算,两个项目完全达产后收入为20.26亿元,而公司2021年前三季度的营业收入为20.12亿元。

旭升股份还曾于2020年增发募资超过10亿元进行扩产,主要用于新能源汽车精密铸锻件项目(二期)、汽车轻量化零部件制造项目。目前,上述募投项目仍处于建设期。

此外,旭升股份2021年11月公告称将在浙江南浔经济开发区投资建设汽车模具及核心零部件研发、制造、生产、加工项目,总投资25亿元。

随着大幅扩充产能,如何进行消化可能是旭升股份未来面临的一个难题。对此,公司表示其目前在手订单较为充裕,同时扩大了与特斯拉以外客户的业务合作规模。数据显示,截至2021年三季度末,公司在手订单金额约为30.05亿元。

图7:2018年至2021年前三季度旭升股份营业收入及在手订单

客户结构方面,旭升股份2021年前三季度来自特斯拉的营业收入占比降至40%以下。但公司前五大客户中,除了特斯拉,其余公司的营收占比均未达到10%,未来或需进一步拓展大客户资源。

评论