文 | 黑鹰光伏 王亮 刘洋 江南

过去的2021年,“十四五”开局,光伏产业迎来新的发展,这不仅体现在产业层面,更体现在资本层面。能不能上市,对于一些企业及其管理团队而言,意义重大,甚至事关生死。

为什么要上市?融资渠道变多,融资能力增强;公司架构不同,对股东意义不同,企业在行业和在地方政府的知名度大幅提升;企业整体品牌溢价大幅提升,总而言之,企业的潜在竞争力大幅提升。

而纵观光伏产业与资本市场的发展史,二十年时间,足矣让一个青涩少年变成有担当的而立青年;二十年时间,也足矣让光伏资本市场呈现迷幻多样的故事;二十年时间,也足矣让资本呈现出它冷血、理性而又难以捉摸的各种面目。

如下,黑鹰光伏特别梳理总结了2021年光伏资本市场的十大事件。同时,在文末,我们附录一些关联光伏资本市场的数据供读者朋友参考,包括:1.中国光伏企业上市时间与地点;2.光伏企业董事长群像(截止2021);3.两大股指光伏企业权重排行;4.2021年初基金重仓光伏排行;5.光伏背后的顶级投资人统计(截止2020年9月末)

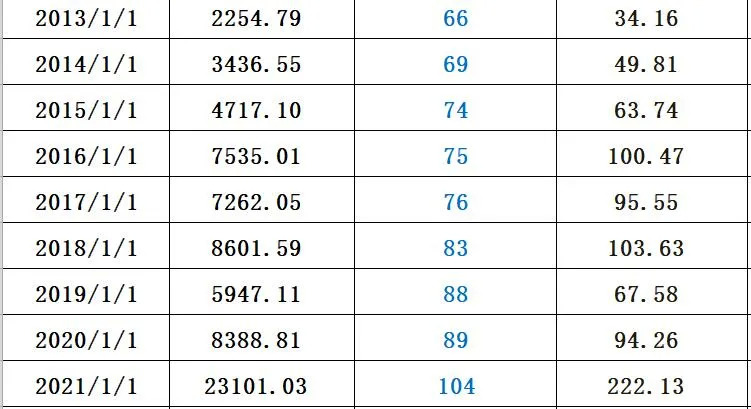

事件一.中国光伏上市企业超130家,总市值突破40000亿

中国光伏资本市场20年,万千变化。尤其是在“双碳”风潮下,资本市场刮起了一阵光伏飓风,景象蔚为壮观。从年度上市企业数量来看,2010、2011、2017和2020年,光伏领域成功上市的企业最多。2020年,有多达16家光伏企业成功登陆资本市场;2021年,又有14家光伏企业成功上市。

此前据黑鹰光伏统计,截止2021年8月30日末,中国光伏上市企业达到126家,总市值超过40000亿,双创历史新高。而到2021年底,中国光伏上市企业已经超过130家。我们复盘过往一些里程碑事件:

20年前,中国光伏上市企业只有18家,总市值740亿。

2017年,光伏热度提升,66家光伏上市企业总市值曾达到9305亿,一度接近万亿大关。

2018年,“531”背景下,截至当年10月初,光伏总市值同比“腰斩”,仅剩4749亿。

2020年6月30日,中国光伏总市值突破10000亿。

2020年12月18日,光伏总市值首次突破20000亿。

2021年6月28日,117家光伏上市公司总市值首次突破30000亿,达到30019.23亿元。

在2021年的光伏相关上市企业中,三峡能源具有一定的典型和特殊性,其以227亿元的募资规模成为我国电力行业有史以来最大的IPO。三峡能源前身是1980年成立的水利部水利工程综合经营公司,1985年9月改组为中国水利实业开发总公司,原隶属于水利部,后纳入国资统一管理,2008年底整体并入三峡集团,2011年,三峡集团将旗下海上风电开发平台——长江新能源开发有限公司并入三峡能源,自此正式进军风、光新能源发电领域。

如今三峡能源的发电业务已经覆盖了全国30个省、自治区和直辖市,资产总额超过1500亿元;三峡能源发电项目装机规模更是由2008年底的14.3万千瓦迅速增长至2020年底的超1500万千瓦,十二年间增长近104倍。

截止目前,市值超过1000亿的光伏企业为12家,他们依次是:隆基股份、阳光电源、三峡能源、通威股份、天合股份、晶澳科技、中环股份、福斯特、先导智能、大全能源、正泰电器和福莱特。至此,中国光伏上市企业中,市值超过100亿的企业也达到了71家,占比为56.35%。

事件二,光伏上市企业股东总户数奔向1000万户,三峡能源、隆基股份和通威股份股东数量居前三。

中国光伏风雨征程二十年,无论是产业影响力,还是资本影响力都还在快速提升。二十年间,中国光伏无论是上市公司数量,还是其背后的股东规模都实现了10倍以上的超高速增长。

黑鹰光伏统计发现,截止2021年8月中旬,仅A股光伏公司背后的股东规模合计达912.01万户,较2020年末增加了426.91万户,增幅达88%。其中,股东数前三名光伏企业为:三峡能源339.38万户;隆基股份49.74万户;通威股份35.60万户。

整体来看,80家光伏上市公司的股东户数在1万户以上,16家企业在10万户以上。从增速看,42家光伏上市公司股东户数实现正增长,9家企业实现50%以上的高速增长。增长最快的3家企业为上能电气增长197.36%;伊戈尔增长172.06%;通威股份增长92.54%。另有21家企业股东规模出现10%以上负增长,下降最快的三家企业为联泓新科,下降57.13%;中晶科技,下降43.02%;美畅股份,下降37.43%。

事件三,5大美股上市光伏企业均已成功回归国内资本市场,陆续开启新的征途

2021年12月13日,阿特斯成功过会,这意味着其在提交注册并通过后,即将登陆科创板。而这距离阿特斯IPO申请被上交所受理仅过去了不到半年。

据招股书,本次IPO,阿特斯拟募资40亿元。其中,26.5亿元用于产能配套及扩充项目,包括年产1000万千瓦拉棒项目、阜宁1000万千瓦硅片项目、年产400万千瓦高效太阳能光伏电池项目和年产1000万千瓦高效光伏电池组件项目。

紧接着,12月28日这天,等待已久的晶科能源A股科创板上市,终于迎来了新动向:该股已被证监会允许注册。这表明晶科能源会在不久后快速实现A股上市看,这也是继天合光能之后,国内头部组件厂商再度于这一科技创新企业的资本新平台上的登陆。

国内光伏企业回A潮背后呈现的是全球光伏行业的发展变迁。在本土光伏产业竞争力和影响力不断增强的情况下,登陆A股无疑是最优选。欧美投资者对中国企业知之甚少,公司价值也存在被低估的可能。

实际上,近两年来,光伏企业掀起回A热潮。其中,天合光能、大全能源、晶科科技等企业已成功回A,分别在上交所主板或科创板上市。在业内人士看来,这一现象是国内光伏企业在境外市场估值较低、产业处于大规模扩产周期、融资需求较高等多因素交织的结果。

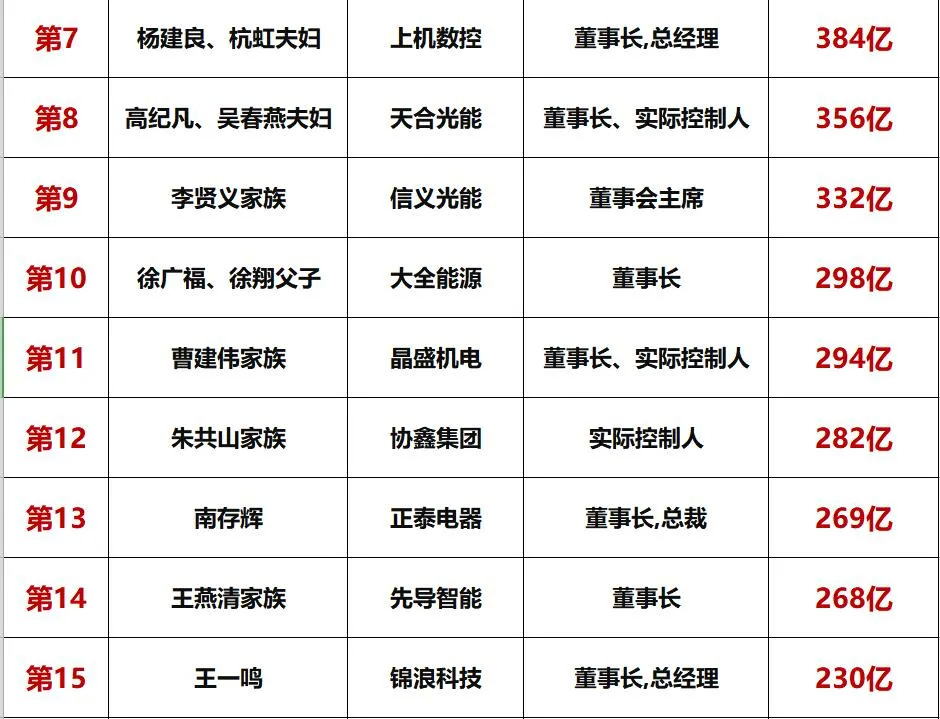

事件四,光伏资本市场造富能力大幅提升,个人财富超1亿元的249人,超10亿者121人,超100亿者26人

光伏成为大赛道,产业火热,资本市场受关注和追捧,这让很多企业家以及产业内相关人士的财富值在2021年加速上扬,甚至在一年内翻了很多倍。伴随低碳经济的大潮流,光伏企业家财富增值并非个例,而是成为一种社会与大商业现象。

黑鹰光伏团队对光伏产业人群的财富值做了详细的统计。我们要特别提示:第一,黑鹰光伏统计的财富榜,是以光伏上市公司实时披露的前十大股东和高管持股数据为基础,乘以2021年8月6日企业最新收盘价计算得出,并不包含相应上市企业股票价值(通常这也是相关人的核心财富)以外的财富。第二,《光伏1000人财富榜》涵盖光伏企业实际控制人、现任公司高管/原高管、集团公司高管等核心光伏从业人员,其他诸如财务投资者、或者二级市场投资者未计算在内。同时,黑鹰光伏所统计的股份市值涵盖了其个人所持有的所有上市公司市值数据。

毫无疑问,资本市场具有强大的造富能力。最近两年的典型案例是,固德威、锦浪科技、中信博、美畅股份、京山轻机等一些企业历经艰苦实现上市后,迅速造就了数十近百位千万富翁,甚至亿万富翁,某种角度也体现了“领头人”的胸怀。

黑鹰光伏团队统计发现:1000位光伏人的财富值总计达到12518亿元;财富超1000万者为642人;个人财富超1亿元的249人,超10亿者121人,超100亿者26人。

事件五,汉能控股、海润光伏等部分老牌光伏企业陆续破产,曾经的产业大佬离开舞台

产业跌宕起伏,竞争极为残酷。市场变局下,最近几年,陆续有一些老牌光伏企业宣告破产,其创始人也不得不离开产业舞台。

2021年的7月,汉能集团总部的BIPV被拆除。现场安保人员告诉来访的媒体,十多天前,汉能园区的拆除工作就已开始,近几日,陆续有汉能前高管、员工来拍摄纪念照。“汉能园区目前已被另一家公司承包,拆除工作结束后将重新装修”。

眼见他起高楼,眼见他宴宾客,眼见他楼“拆”了。有前员工感叹:当年奋斗过的地方就这样没了!

汉能集团前高管透露,汉能集团部分人员一年前已从奥森公园的办公地址搬离,新地址为朝阳公园骏豪中央广场A2楼10层,公司更名为北京启佳智能装备有限公司。汉能式微,当年的全国首富和“梦想家”李河君,再也没有发声。

2021年7月19日,海润光伏公告,其于2021年7月15日被江阴市人民法院依法宣告破产,依照有关企业破产法的法律实施破产清算,清算结束后,申请注销公司登记,公告公司终止。

根据规定,海润光伏应当终止股票转让。2019年初,还有投资者给黑鹰光伏留言:“祈祷苍天保佑海润光伏度过难关!”而彼时的海润光伏,几乎已陷入“无计可施”的境地。一家曾在光伏产业叱咤风云的企业,最终消散在产业历史的烟淼中。

三年前,2019年5月17日,海润光伏收到上交所终止上市的通知。当年5月27日,其进入退市整理板。这家企业在A股的最后交易日期为2019年7月8日,之后退入三板市场。

根据相关专项审计报告,海润光伏截止2021年1月13日的净资产为-58.5亿元,属于严重资不抵债,且已无持续经营能力。无锡东华律师事务所于今年7月13日提出申请,宣告海润光伏破产。

事件六,联合投资成为一种趋势,光伏产业正进入一种全新的“大竞合时代”

2021年全年光伏领域各种合作、各种战略签约、各种长单买卖,可谓层出不穷。

11月5日,协鑫集团董事长朱共山和国家电投集团董事长钱智民的手握在了一起,两家企业达成全面战略合作框架协议并正式签约,双方意在发挥各自优势,构建国民合作典范,共同打造一批国内领先、国际一流的能源转型样板和可再生能源应用示范基地。

据黑鹰光伏统计,2021年公布的光伏扩张项目中至少5个项目是两家及以上企业联合投资的,总投资规模超300亿元。比如通威股份与晶科能源签署的《战略合作协议》,就共同投资年产4.5万吨高纯晶硅项目、年产15GW硅片项目,以及开展相应供应链合作达成共识;另外,保利协鑫与上机数控签订一份战略合作框架协议书,拟于内蒙古共同投资建设30万吨颗粒硅的研发及生产项目,项目总投资预计为人民币180亿元;新特能源也与晶科能源、晶澳科技签订了《投资建设年产10万吨高纯多晶硅项目暨内蒙古新特硅材料有限公司增资扩股协议书》等等。

回溯过去一年多时间,“双碳”风潮下,光伏产业的合作模式、合作规模、合作范围等均在发生明显变化。总结起来,过去两年光伏产业里,有几种合作变化颇为明显:1.基于垂衣一体化能力和利益的项目合作,合资,彼此参股等,利益实现深度捆绑;2.基于保障供应链安全的长单合作,长单签约;3.基于补足运营短板,强化运营战略的跨界合作,比如上述天合与马士基的战略签约;4.央企国企与民营资本的优势互补与合作,这种合作将在未来五年十年愈发明显,包括如火如荼的“整县推进”。5.优势互补,传统能源与新能源企业的合作。

有句话说的好:诗和远方很重要,但与谁同行更重要。毫无疑问,中国光伏产业正进入一种全新的“大竞合时代”。对于光伏企业而言,如何重新定位自己,如何找到合适的合作伙伴,乃至如何融入“大竞合”的体系,将关系到企业未来的长远发展。不同企业间的结盟与“合纵连横”,也将在未来三五年内塑造新的竞争格局。

事件七,光伏企业制造环节投资突破7200亿,几乎是2020年的两倍,是2017、2018和2019三年投资力度的总和

即将过去的2021年,光伏制造环节的投资与扩张,用“凶猛”一词并不为过,甚至是“疯狂”。从2020年的扩张开始,“内卷”一词风靡光伏产业,这也是一种“囚徒困境”,双碳引领下,凶猛的扩张和进击还能为未来争取发展与生存空间,不扩张可能就意味着“等死”。

黑鹰光伏最新统计发现,2021年,光伏制造环节的总投资规模超过7200亿元。这样的投资力度,几乎是2020年的两倍;几乎是2017、2018和2019三年投资力度的总和。

光伏成为确定的大赛道,各路资本争先恐后疯狂涌入。在年度超过7200亿的光伏投资规模中,单个投资规模在亿元以上的光伏项目已超130个,10亿元以上的项目近100个,100亿元以上的项目约有25个。

其中,全产业链一体化项目投资规模近2000亿,每个项目投资手笔动不动就是几百亿,这样的力度在这个产业中前所未有!

其二,多晶硅环节涌入不少新玩家,投资规模超2000亿元,可能还会有更多资本资本进入这一环节,用不了多久,多晶硅也进入疯狂内卷。

其三,硅片疯狂“内卷”,大量资本涌入,双龙头格局受冲击,2021投资规模超800亿元,2022产能可能超500GW。

其四,电池和组件环节的投资扩张有过之而不及,亿元以上的项目超过60个,约7个项目投资预算在100亿元以上,总投资预算必然超过2500亿元。

其五,玻璃环节竞局者众,“双寡头”格局下,各路企业也纷纷扩产超600亿,未来行业惨烈洗牌成必然。

事件八,整个产业大扩张背景下,前三季100家光伏企业融资3325亿元,融资规模创历史新高

在光伏持续且凶猛的扩张潮下,尤为考验企业持续融资能力。而筹资规模即能展现企业的资本市场影响力,也能展现企业战略前瞻性。

事实上,很多光伏企业在加大投资力度的同时,也确实在提升自身的资本实力。

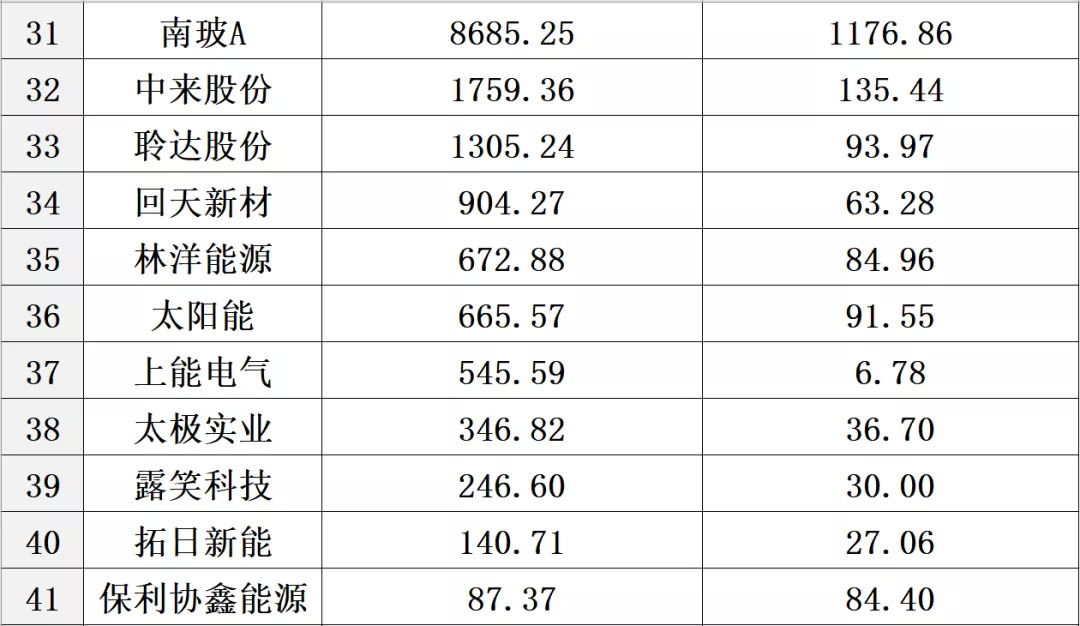

据黑鹰光伏统计,前三季度100家光伏企业融资3325.24亿元,融资规模创历史新高。

具体到企业层面,51家企业融资规模在10亿元以上,8家企业融资规模在100亿元以上,8家企业总融资1724.36亿元,占比为51.86%;

他们依次为三峡能源融资661.70亿元、吉电股份融资275.50亿元、天合光能融资182.41亿元、特变电工融资144.32亿元、晶澳科技融资134.93亿元、正泰电器融资119.20亿元、中环股份融资104.57亿元、东方日升融资101.73亿元。

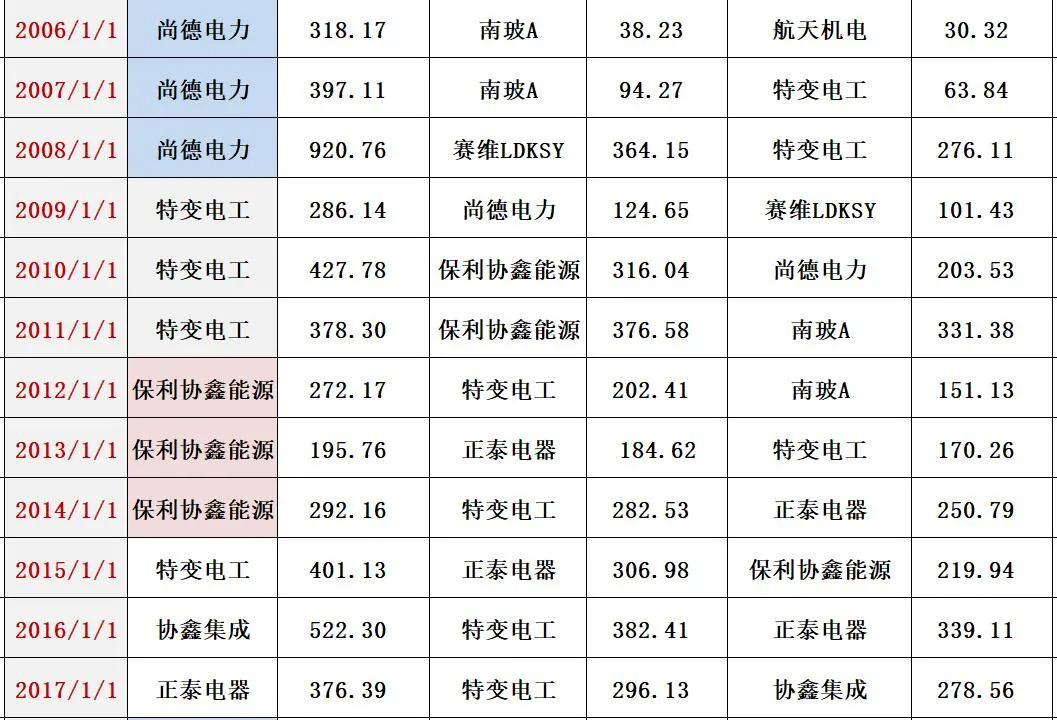

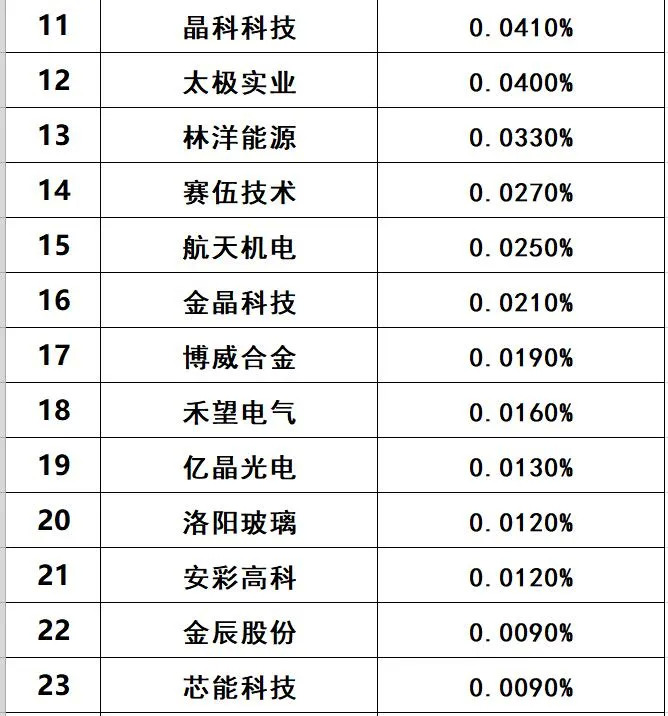

事件九,光伏竞局两大股指,至少56家光伏上市公司进入了上证指数和深证成指两大指数的成分股名单

在中国资本市场,上证指数与深证成指这两大股指堪称资本“大势”。

它们几乎反应了所有上市公司的整体表现,它们每一个交易日的波动,都带动着数千亿,甚至万亿规模的资金流动。

作为上市公司,进入两大股指成分股目录,意味着能够吸引更多顶级资本的关注,比如很多指数型基金都会将两大股指中的成为股作为重仓股票。据黑鹰光伏统计,截止到2021 年二季度末,市场上指数基金数量已突破1千大关,达1057 只,指数基金资产规模共计16805.78 亿元(不计ETF 联接基金)。

当然,并不是每一家上市公司都能进入到这两大股指的成分股目录,据黑鹰光伏统计:

上证综合指数成分股数量为1748家,总市值为538491亿元;深证成指成分股数量为500家,市值总和为275813亿元。

据黑鹰光伏统计,目前仅有56家光伏上市公司进入了上证指数和深证成指两大指数的成分股名单,其中:39家为上证指数成分股;17家为深圳成指成分股;所占权重分别为3.876%和4.586%。

其中,隆基股份以1.015%的权重占据上证指数光伏企业的第一位;深证成指中光伏第一股为阳光电源,其所占权重为1.2038%。

特别值得注意的是,很多进入两大股指成分股目录的光伏企业,已经被基金公司所重仓,这也是其“势不可挡”的重要因素之一。

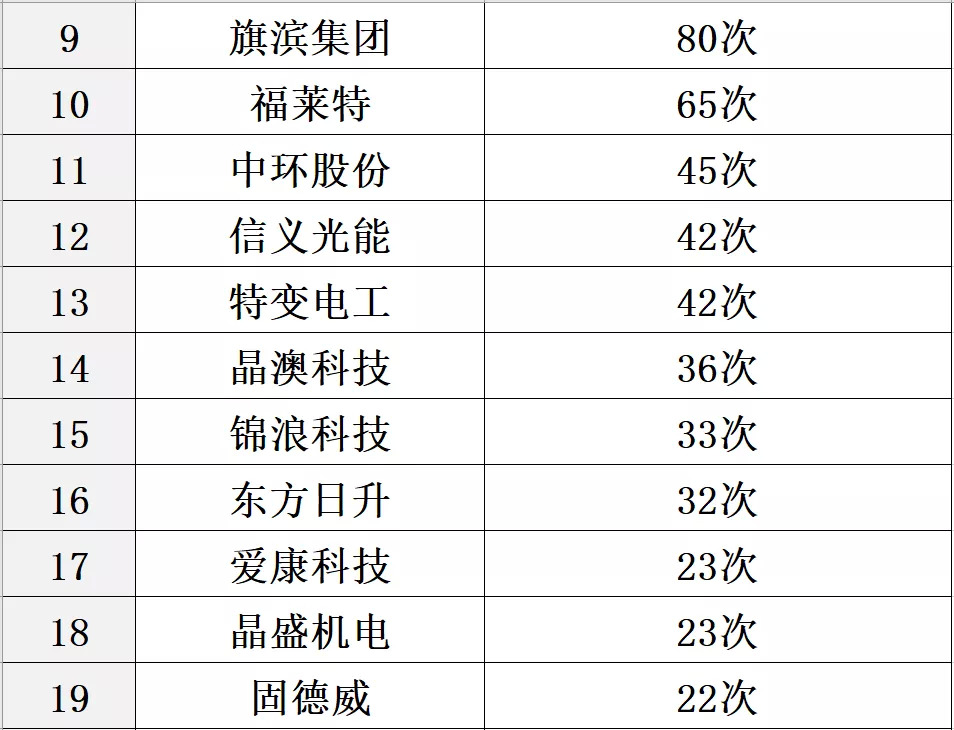

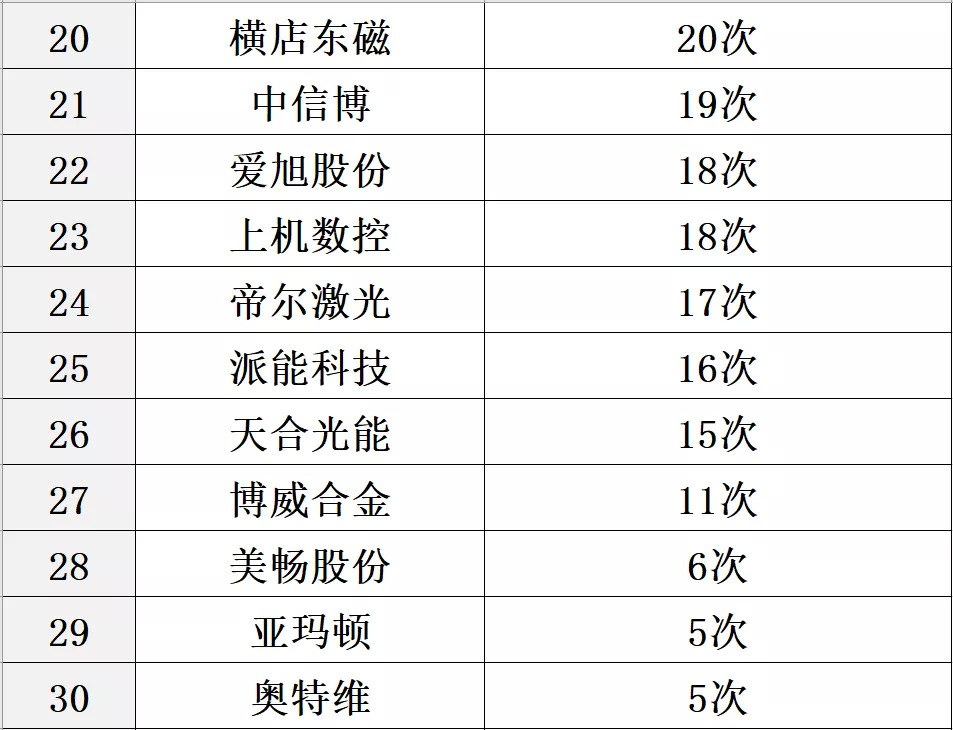

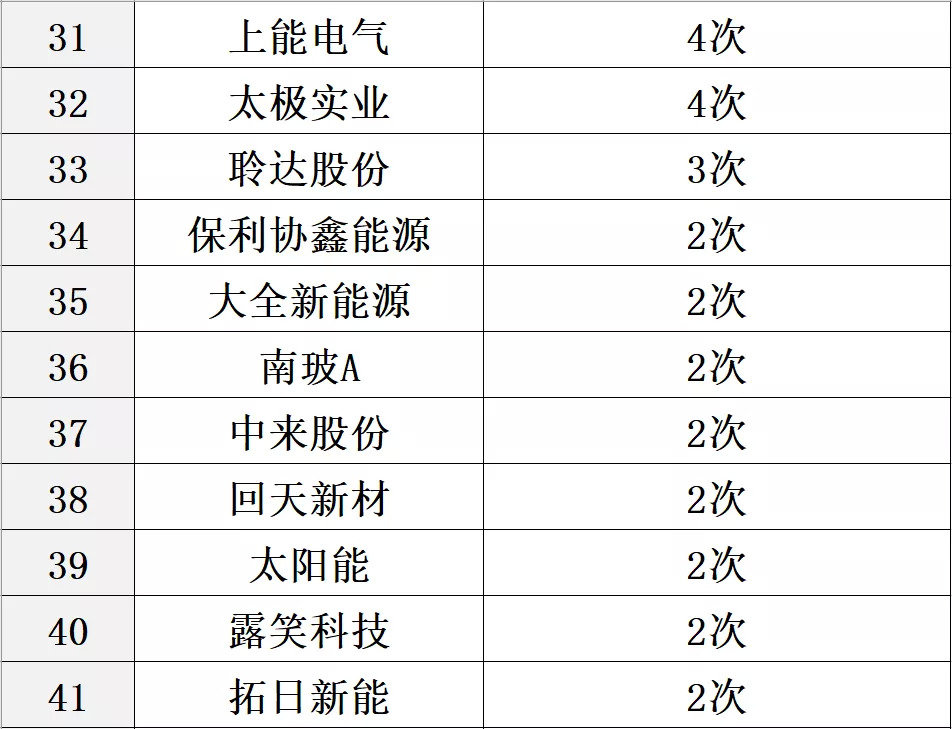

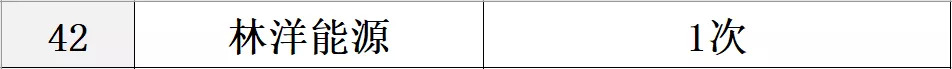

黑鹰光伏团队曾历时数日筛选了6441只基金的前十大重仓股明细,发现在这64410个前十大基金重仓股中,42家光伏上市公司累计出现了3027次,占比为4.70%。其中,27家光伏上市公司进入基金前十大重仓股中的次数在10次以上,6家企业在100次以上,分别为隆基股份992次;阳光电源400次;通威股份368次;先导智能196次;福斯特154次;迈为股份108次。

事件十,在光伏“资本盛世”之下,机构投资者却在2021上半年悄然上演了一场战略大撤退,机构减持光伏股

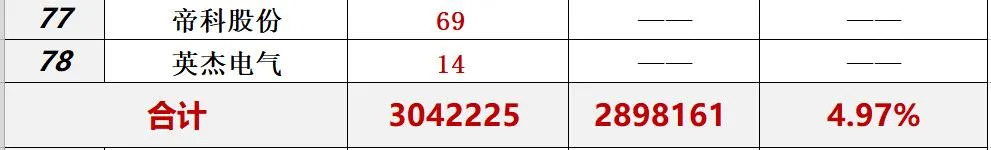

据黑鹰光伏统计,截止2021年6月末,机构投资者合计持有64家光伏上市公司141.71亿股股票,剔除新上市公司后,持有62家光伏企业合计139.33亿股股票,较一季度减持93.31亿股,降幅达40.11%;较去年同期减少了107.37亿股,降幅高43.52%。

具体到企业层面,至少31家光伏上市公司被机构减持数量在千万股以上,20家减持在1亿股以上,4家企业减持数量在10亿股以上。

另外,仅有约15家光伏上市公司获得机构增持,9家企业被机构增持规模在千万股以上,两家企业增持规模在1亿股以上,分别为晶科科技,机构持股同比增加了6.27亿股;中来股份,同比增加6.27亿股。

有意思的,据黑鹰光伏此前统计数据,光伏上市公司股东户数突破900万户,较2020年末增加了426.91万户,增幅为88%;即便剔除新上市公司数据,光伏上市公司股东户数增幅也达到10.62%。

这似乎在说,机构撤退,散户进场?

截止2020年9月末光伏背后的顶级投资人

截止2020年9月末机构持有光伏股份

评论