文|天府财经

2021年,A股锂电题材从年初火到了年尾,在有“锂”就涨的背景下,主营锂离子电池正极材料的湖南裕能IPO引发高度关注。

湖南裕能的IPO不但正值市场风口期,而且成为其股东湘潭电化(002125.SZ)三季度大涨的重要题材。而湖南裕能的其他股东还包括宁德时代(300750.SZ)、比亚迪(002594.SZ)等A股明星。

然而,欲戴王冠,必承其重。湖南裕能有多大的光环,就有多大的无奈。

01、宁德时代和比亚迪的配套厂?

湖南裕能2016年6月刚成立,成立时间虽晚,但其在行业中的地位不可小觑。

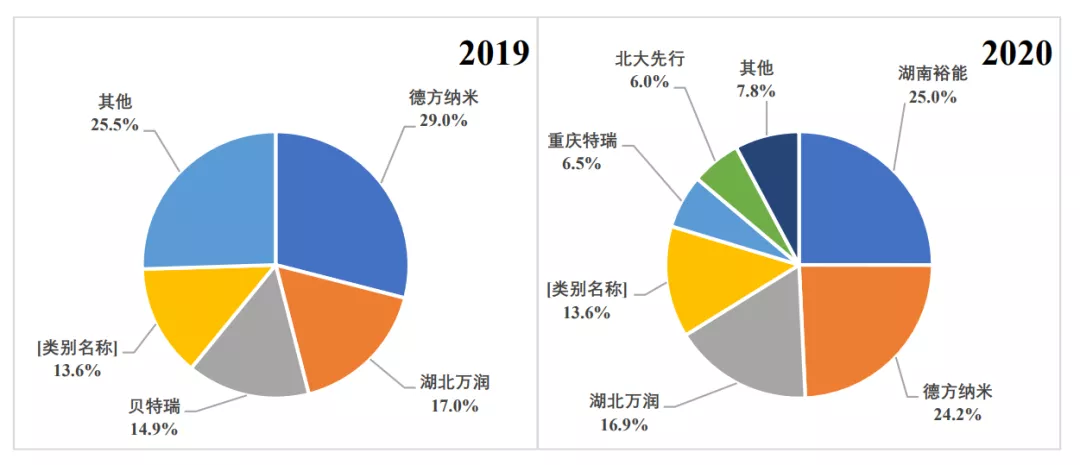

公司主要产品包括磷酸铁锂(占比超97%)、三元材料等锂离子电池正极材料。根据高工锂电数据,公司2020年在国内磷酸铁锂正极材料领域的市占率为25%,磷酸铁锂出货量排名第一。

目前形成规模化商业应用的锂电池正极材料主要包括三元材料、磷酸铁锂、钴酸锂和锰酸锂。其中三元材料主要应用于动力锂电池,而磷酸铁锂在动力锂电池和储能领域均有广泛应用。

随着宁德时代CTP技术以及比亚迪刀片电池等新技术的推广应用,磷酸铁锂电池性能大幅提升,其成本优势也进一步凸显。根据高工锂电统计,我国磷酸铁锂电池在动力电池中的装机量占比由2020年1-6月的27.8%上升至2021年1-6月的37.5%。

风口之下,湖南裕能目前已成为宁德时代、比亚迪、亿纬锂能(300014.SZ)、蜂巢能源、赣锋锂电、远景动力、瑞浦能源、宁德新能源、中兴派能、鹏辉能源(300438.SZ)、南都电源(300068.SZ)等一众锂电池企业的供应商。

但天府财经网注意到,湖南裕能的短板也很明显。

报告期内(2018~2020年及2021上半年,下同),公司对前五大客户的销售收入占整体收入的比重均超过95%,其中对宁德时代与比亚迪的销售收入合计占比分别达到91.24%、93.56%、91.1%和94.9%。

这种依赖性已经不是一句简单的占比高可以描述的,俨然就是大品牌的配套厂。

据媒体报道,曾有锂电池材料企业负责人表示,要想成为宁德时代的供应商,就要承担基本上没有话语权的尴尬。而宁德时代不仅是湖南裕能的主要客户,还是其第三大股东,湖南裕能的话语权可想而知。

这从湖南裕能应收账款账大幅攀升也可以得到印证。尽管处于卖方市场,报告期各期末,公司应收账款余额分别为1378.67万元、6080.63万元、2.67亿元和3.44亿元。其中,宁德时代、比亚迪截至2021上半年末的合计欠款达3.25亿元。

而客户“爸爸”也不是独宠湖南裕能一家。作为行业巨擘,比亚迪和宁德时代都在谋取全产业链的控制权,两家都有自己的磷酸铁锂正极材料子公司,且同时拥有多个外部供应商。比如,宁德时代与湖南裕能的竞争对手德方纳米(300769.SZ)设立合资公司扩产8万吨磷酸铁锂产能;比亚迪投资安达科技(830809.NQ)进行扩产。

相比之下,湖南裕能则是孤注一掷。报告期内,公司磷酸铁锂产品占总营收的比例分别达100%、96.16%、97.37%和97.52%,对单一产品的过度依赖也为其长期发展埋下风险隐患。

02、关联交易猛涨,公允性存疑

湖南裕能作为配套企业,为了“傍”大腕,不惜在上市前给别人“送钱上门”,于2020年12月引入大客户宁德时代和比亚迪作为战略投资者。

最终,电化集团(湘潭电化的控股股东)持有湖南裕能13.48%股份,宁德时代持股10.54%,湘潭电化持股8.47%,比亚迪持股5.27%,彼此间持股比例并未明显拉开。宁德时代、比亚迪摇身一变成了湖南裕能的关联方。

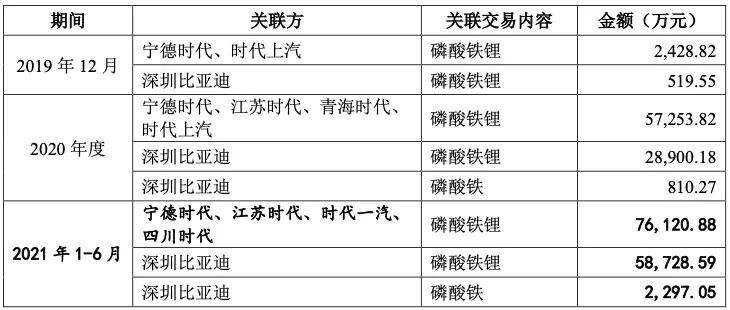

如此一来,湖南裕能也实现了用股权换订单。天府财经网注意到,2020年全年,湖南裕能向关联方出售磷酸铁锂、磷酸铁的销售额为8.7亿元,但到了2021年上半年,对关联方的销售额增至13.71亿元,接近2020年全年的2倍,订单增长主要由宁德时代、比亚迪、江苏时代等贡献。

订单爆发之下,湖南裕能2021年上半年实现营收14.45亿元,净利润2.09亿元。而其2020年全年的营业收入也才9.55亿元,净利润只有0.46亿。2021年上半年的营收、净利润分别超过2020年全年的1.5倍和4.5倍。

高额关联交易无疑是监管机构对IPO企业问询的重点之一。那么,湖南裕能的关联交易公允性如何呢?

招股书显示,湖南裕能磷酸铁锂在2021年上半年的销售单价为4万元/吨,其中一季度销售单价为3.44万元/吨。

而生意社数据显示,2021年1月5日,德方纳米、贝特瑞(835185.BJ)、光华科技(002741.SZ)的动力型磷酸铁锂报价均为3.8万元/吨,3月31日为4.8万元/吨,6月30日进一步涨至5万元/吨。

也就是说,湖南裕能无论是2021年一季度的销售价,还是整个上半年的价格,均明显低于市场价。

实际上,2021年以来磷酸铁锂正极材料价格一直处于只涨不跌的行情。生意社数据显示,德方纳米、贝特瑞、光华科技等企业2021底的报价已经突破11万元/吨,全年涨幅约190%,价格创3年以来新高。

03、数十倍新增产能能否消化?

数据显示,2020年整个磷酸铁锂正极材料市场的出货量也就12.4万吨。这其中,湖南裕能2020年磷酸铁锂产量3.1万吨,销量3.13万吨,2020年设计产能为2.94万吨;德方纳米2020年磷酸铁锂产量3.25万吨、销量3.07万吨;贝特瑞2020年正极材料产量2.08万吨、销量2.14万吨(未单独披露磷酸铁和三元材料产销量)。

到了2021年,受益于磷酸铁锂电池的高景气度,磷酸铁锂材料出货量大增,仅上半年出货量就已超过2020全年,达到17.8万吨。

火热的市场自然引起资本的关注,扩产也是必然。

比如,此次湖南裕能就打算募资18亿元,其中13亿元用于四川裕能三期、四期年产6万吨磷酸铁锂项目建设,建设期2年,达产后年产能将增长12万吨,相当于2020年整个市场的出货量。

除了上述12万吨募投产能,湖南裕能还有贵州裕能的年产15万吨磷酸铁锂生产线项目、磷矿石全量化利用年产20万吨磷酸铁锂前驱体(新型能源材料)生产线项目、年产15万吨磷酸铁锂及磷矿石全量化利用年产10万吨磷酸铁锂前驱体(新型能源材料)生产线项目,云南裕能的年产24万吨磷酸铁和16万吨磷酸铁锂生产线项目,铜陵安伟宁新能源的5万吨/年高压实磷酸铁产业化升级改造项目已在路上。

如果上述产能全部投产,湖南裕能的磷酸铁锂产能将翻升几十倍。如此大的产能增幅消化得了吗?

要知道,湖南裕能可以扩产,其他同行也在扩产。目前,包括德方纳米、升华科技、北大先行、湖北万润等磷酸铁锂材料企业都在扩充产能和提升产能利用率。此外,龙蟒集团(002601.SZ)、中核钛白(002145.SZ)、川发龙蟒(002312.SZ)等一大批新玩家也蜂拥而来,纷纷加入磷酸铁锂材料产能竞赛。

仅最近两周,就有多家磷酸铁锂投扩产的消息传出。

2022年1月5日,德方纳米宣布,拟在曲靖经济技术开发区建设“年产33万吨新型磷酸盐系正极材料生产基地项目”,总投资约75亿元。此外,德方纳米正在与宁德时代合作推进四川宜宾年产8万吨磷酸铁锂项目的建设。截至2021年底,德方纳米拥有磷酸铁锂产能12万吨/年,预计2022年一季度释放技改产能3万吨/年。

2021年12月30日,长远锂科(688779.SH)宣布20.88亿投建年产6万吨磷酸铁锂正极材料项目。

12月24日,宝丰能源(600989.SH)总投资692亿元的储能电池全产业链项目签约落户银川。据悉,该项目将在宁东能源化工基地建设磷酸铁锂正极材料、石墨负极材料、电解液项目。

……

据TrendForce集邦咨询不完全统计,2021年国内锂电池正极材料扩产项目已超50起,六成以上的项目与磷酸铁锂及前驱体磷酸铁材料有关。

有业内分析人士指出,目前来看,到2025年磷酸铁锂正极材料的总体规划产能已超450万吨,而2022年产能在90万吨左右。目前相关项目立项时间主要集中于2020年底至2021年,未来两三年随着新增产能集中释放,行业供需矛盾或将调转。

实际上,湖南裕能也在招股书中多次提示市场竞争加剧的风险,称日益激烈的市场竞争将会对公司盈利水平及市场份额产生不利影响。

湖南裕能的创业板上市申请于2021年11月1日进入问询环节,目前尚未披露问询回复材料,天府财经网将继续关注后续进展。

评论