文|市值榜 贾乐乐

编辑|嘉辛

每到岁末,“物业给业主发钱”的新闻又开始出现了。

尽管金额不大,可一向和“催缴”“收费”绑定的物业变成了发钱的角色,还是会引发热议。

这笔“福利”的来源一般是小区的电梯间广告、临街底商租金收益、停车费等。

善于经营的物业公司能让业主缴纳的物业费物有所值,不仅带来干净的环境、让人踏实的安保,还有额外的回报。

物业管理,因商业模式稳定,抗风险能力强,且轻资产运营而得到资本的青睐,纷纷寻求上市。

知名的物业管理公司,只剩龙湖和万科没有上市。

万科在2021年11月明确提出将拆分万物云,即“物业+科技”在港股上市,至今尚未有公开的招股说明书。2022年1月7日,龙湖智创生活,即龙湖集团的物业管理和商业管理业务递交了招股书。

通过招股书,我们将回答以下问题:现在是物管公司上市最好的窗口期吗?护城河是什么?在二级市场有没有想象力?

01 大鱼吃大鱼

从80年代的深圳出发,物业服务伴随着商品房的诞生和发展,已经走过了40个年头。

早期,物业大多由房地产开发企业为服务旗下项目所设立,缺乏统一的全国性法规,盈利能力也较低。随着城镇化的持续推进和居民消费的升级,物业管理行业快速发展。

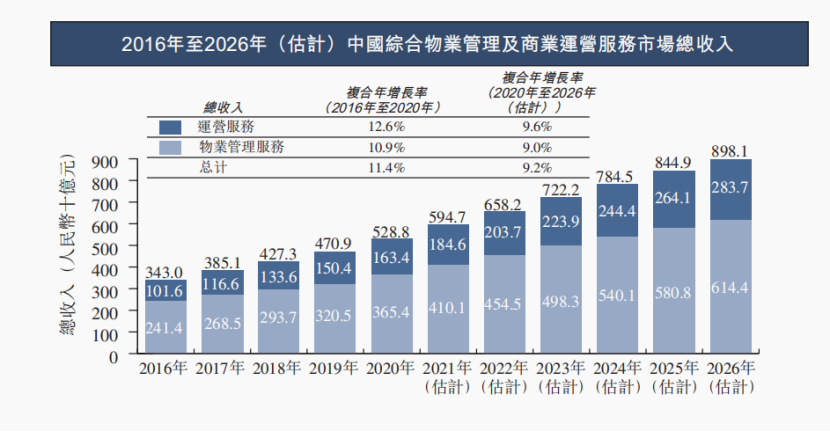

尤其是近些年,科技赋能和资本红利之下,物业管理行业的总管理面积和总收入规模持续扩大。

2018年,物业类上市公司开始登陆港股,2020—2021年是物业类公司密集递表的时间窗口。

为什么在近几年集中上市?

第一,国家坚持房住不炒的政策基调,以及由此失去的土地红利和金融红利,使得房地产行业告别过去水大鱼大的草莽生长阶段。

一个共识是,房地产进入了管理红利阶段,这一阶段的特点是行业价值链的重心向后端移动。

又因为较大型的物业公司多是背靠房地产开发企业,所以近些年,轻重分离,将轻资产的物业管理型子公司拆分上市,是主基调,碧桂园服务、万物云、恒大物业都是如此。

第二,随着物业管理公司独立性增强,并购需求愈发旺盛。

物业管理的第一阶段是承接集团或者关联方开发的小区,第二阶段是第三方的新盘拓展,第三阶段是存量房的拓展时期。

第二阶段是物管公司走向独立的关键节点,第二阶段和第三阶段最能体现物管企业的服务水平和运营能力。

目前,整体新房销售遇冷,第三方资源成为头部物管公司在管规模增长的主要驱动力。

以龙湖智创生活为例,从第三方住宅及非商业物业在管建筑面积占比从2019年末的38.2%提升至2021年9月的59.8%。

其中,收并购是快速实现规模经济的一条出路。

第三,并购已迈过大鱼吃小鱼的阶段,进入大鱼吃大鱼的时代,行业集中度可能会加速提升。

2021年以前,物管公司的收并购标的多为区域性中小物企,在管面积多是百万平方米级别;2021年,碧桂园服务收购蓝光嘉宝、融创服务收购第一服务控股,都是上市物业间的并购,甚至出现在管规模超过5000万方的并购标的。

一方面是被并购方的规模越来越大,且部分被收购的物管公司原本背靠具有一定实力的开发房企,另一方面对价较低,2021年主要物管公司的收并购的PE在10—15倍之间,呈现明显的“买方市场”特点。

在可预见的未来,偿债压力较大的房企处置旗下物管公司的可能性较大。

同时,物业板块估值分化较为严重,中小型物管上市可回笼的资金少,上市意愿缩减,被头部企业并购反而可能是更好的出路。

头部企业也正严阵以待。

东北证券统计,2021年半年报中,16家样本企业(包括碧桂园服务、融创物业、金科服务、世茂服务等典型公司)的在手资金同比增长115%。龙湖智创生活的招股书也显示,将积极探索行业并购机遇,部分募集资金将用于有选择性地收购符合一系列标准的公司。

龙湖智创生活和万物云的上市或者拟上市,正是在为行业集中度加速提升阶段补充弹药,弹药关系到下半场的竞争格局如何。

02 有没有护城河?

那么,物业管理公司的护城河到底是什么?

我们以龙湖智创生活为例,这家公司是龙湖生态体系中生长出来的品牌,融合了龙湖集团原有的智慧服务、商业运营等板块的核心能力。

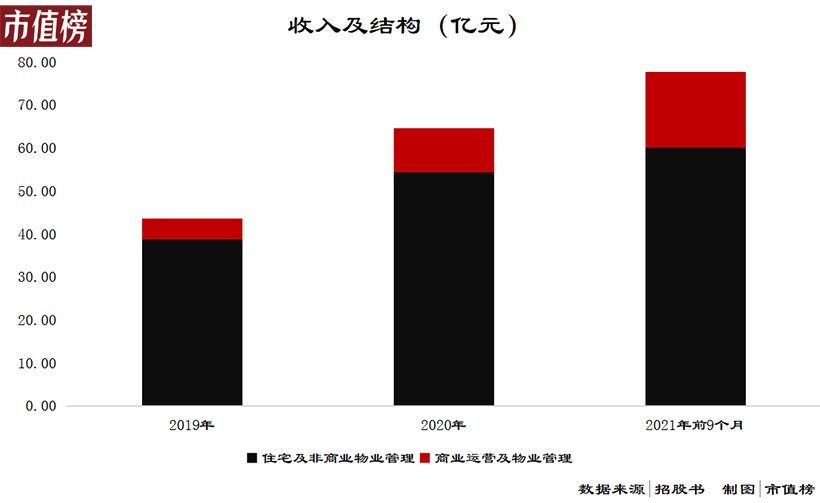

简单来说,就是住宅及其他非商业物业管理、商业运营及物业管理。

龙湖智创生活的在管建筑面积持续增长,到2021年9月30日,住宅及其他非商业物业在管建筑面积为2.12亿平方米,商业物业在管建筑面积为2430万平方米。

截至2020年末,以收入计,龙湖智创生活在全业态物业管理及商业管理服务型公司中排名第三;以面积计,商业运营业务中向购物中心提供的在运营建筑面积,在一二线城市中排名第三。

在管规模的增加直接带来的是收入增加。

2021年前9个月,龙湖智创生活营业收入超77.7亿元,同比增长81.2%,归母净利润同比增长69.28%。

物业公司的利润源自量和价两方面,量的增长在于拓展在管面积,价则包括物业费的上涨和增值服务项目的增多。

第一,住宅及其他非商业物业和量的关系较大,善运营者有机会突破天花板。

住宅及其他非商业物业涉及到的业主数量多,在管理红利时代,质优价廉、物有所值等口碑是赢得续缴费率的关键,因此物业费整体偏低,且上调空间不大。

2019年、2020年及截至2021年前9个月,龙湖智创的住宅物业平均物业费,每月每平方米分别为3.15元、2.82元和2.95元。

可以看出2020年,新冠疫情期间,龙湖智创还下调了物业费。这一部分的收入,价格弹性小,更依赖于规模的扩大。

住宅及非商业物业中有一个细分收入项,是社区增值服务,主要包括社区生活服务、空间运营、社区媒体服务、美居服务。

社区拥有巨大的人口流量,在管面积和客户基数的增加,有助于社区增值业务实现规模效应,而且价格弹性较大,在未来,在管面积面临瓶颈之时,是突破收入天花板的重要方式。

回到龙湖智创,其2019年、2020年及2021年前9个月,社区增值服务收入分别为7.36亿元、9.8亿元和13.14亿元,占整体收入的比重还较低,但具有快速增长的潜力。

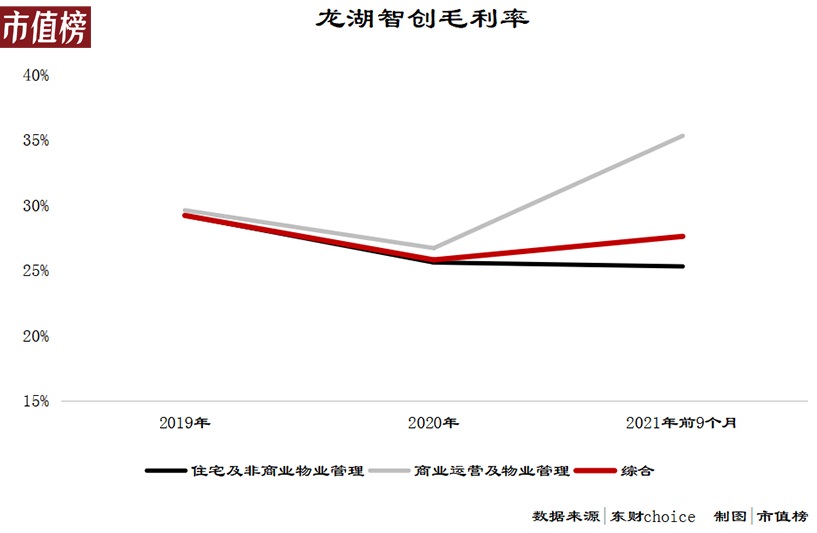

第二,商管业务增速更快,是提升毛利率的关键。

2021年前9个月,商管业务的毛利率为35.3%,高于住宅管理10个百分点。同时,由于增速较高,占整体收入的比重从2019年的11.0%到2021年前9个月的22.6%。

未来,商管业务规模能否扩大,是拉升毛利率的关键。

从过往龙湖的管理成果来看,龙湖运营效率较高。2019年、2020年及2021年前9个月,龙湖智创生活在管购物中心的客流分别为4.72亿、4.59亿及5.04亿;在管购物中心的销售额分别约为267亿元、305亿元及446亿元。

后者明显大于前者增速,可知,龙湖在管购物中心运营能力强,客户消费能力强。

从大环境看,不容乐观。购物中心等商业运营情况和经济增速、社会零售总额强相关,而事实是社零总额的增速明显放缓,这又是一门在接近于存量市场中进行争夺的生意,更能体现运营能力的高下。

第三,劳动密集型行业,人力成本是制约净利率的重要因素。

据中信证券的统计,一些物业公司的人工成本和分包成本能占到总收入的70%以上,如果是按照占成本的比例,只会更高,人力成本具有刚性,是拖累净利润率的重要原因。

破解之道是以科技提质增效。2020年12月,住建部发布《关于推动物业服务企业发展居家社区养老服务的意见》中明确提出“鼓励物业服务企业对接智慧城市和智慧社区数据系统”。

头部物企的智能道闸系统、服务机器人、智能门禁、集成管控系统等正陆续投入使用。截至2021年9月30日,龙湖集团已拥有142项专利技术,包括29项为发明专利,并拥有一支千余人的数字科技团队。

从效果上看,以2020年数据计,龙湖智创生活的人均在管面积和人均创收都是行业第一,数字化、智能化、信息化的效果突显。

03 上市,想象力在哪?

我们从业务和估值两个层面解析。

从业务上看,头部企业的战略方向基本一致,都是大物管战略。

大物管战略,既包括规模的增长、服务半径的扩张,也包括管理业态的多元化,业务边界向社区服务乃至城市服务延伸,服务能力则主要体现为专业化、标准化和数字化。

东兴证券的统计显示,头部物管公司普遍覆盖住宅物业服务、商业写字楼管理、公建物业管理和城市服务等领域,重视多业态的综合服务能力建设,如万物云的自我定位就是城市服务商,而中小型物管公司则主要集中于住宅物业服务领域。

回到龙湖智创,业务覆盖居住空间服务、商业空间服务、城市空间服务三大空间维度。具体来看,业态已拓展至图书馆、社会福利中心、大学、医院等。

并购上,除了物管公司扩大规模,龙湖也关注科技类的公司。比如去年9月,龙湖集团发布公告称将收购百佑科技以引进智能硬件及SAAS服务综合解决方案,加速数字化能力的搭建,以人工智能协助各个航道的业务场景。

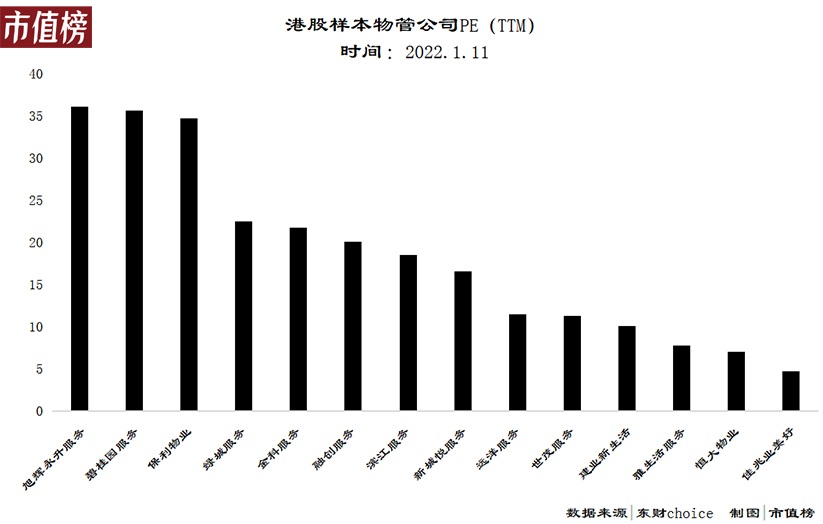

从估值上看,头部企业和商管比重更高的企业更容易享受高估值。

头部物管具有明显的规模优势,不仅在基础物业服务收入上领先,也夯实了社区增值服务收入和其他业态收入的优势。叠加港股流动性一般,且由机构投资者主导,更容易强者恒强,头部公司能享受更高的估值溢价。

从上图可以看出,物业类公司滚动市盈率水平最高不到37,整体来看头部企业估值更高,房地产公司有信用危机则不服从这一规律。

商业运营及物业管理业务比重较高的华润万象生活则有55倍的滚动市盈率,另一个锚,万达商管,基本只输出品牌管理和运营能力,根据其网传的市值和自身净利润,同样可以得出商管有更高估值的结论。在更高估值的驱动之下,碧桂园2021年也开始涉足商管业务。

龙湖智创和华润万象生活比较类似,商管业务占比上略低于后者,但存在规模优势,假设同样按照55倍的滚动市盈率,和截止2021年9月30日的四个季度的净利润计算,龙湖智创将有千亿港元的市值。

04 结语

房地产行业不再规模为王,物业管理尚在其中,行业TOP10、TOP100的集中度远不如前者。

在行业快速集中的阶段,物管公司独立性增强,并购变成主要实现途径,弹药成为接下来竞争中的必要项。

龙湖智创和万物云的上市将助推这一过程,中小物管未来的命运,已经写好了。

而在剩下的头部中,谁有能力重新排座次,或者改变母公司房地产开发企业的排名,要看募资的多寡、上市以后的再融资能力,更要看品牌输出能力、管理能力、不同物业类型之间的协同能力。

评论