文|节点财经 七公

A股两大美妆巨头,上海家化(600315.SH)和珀莱雅(603605.SH),一个是实打实的百年老字号,一个是2006年成立的新锐龙头,虽然年龄、气质不同,但做的都是女人的“面子”生意。

可在资本市场,老资历的上海家化并不如新生代的珀莱雅抗打。2020年1月16日,前上海家化董事长葛文耀发布微博,称珀莱雅的股票市值超过了上海家化,并配上了三个流泪的表情。

此后,二者间的差距越拉越大。截至2022年1月13日收盘,上海家化动态市盈率46倍,总市值约260亿元,珀莱雅动态市盈率76倍,总市值约370亿元,整整差了100多个亿。

缘何前辈干不过后生?从化妆品行业的市场格局,产品人群定位和渠道效果出发,我们来看看撑起珀莱雅高估值的底层逻辑是什么?本土国货美妆品牌还有哪些机会?

小镇青年的护肤需求,还得靠“性价比”来打

近些年,我们最常听到的一个词便是“消费升级”。

他的一层意思是在财、物更为殷实富足,高收入人群越来越多的背景下,我们对物质的需求不再满足于过去“量多价廉”的第一认知,而是追求品质消费、个性消费、多元消费,另一层意思则授意供应端要跟上,即产品要高端化,从内到外,价值高端、品牌高端、价钱高端、包装高端等。

这固然不是一个伪命题,我们的消费也确实在往这个方向迈进,但不可忽视的是,能站上消费顶端的毕竟只是一小部分人群,大多数人属于被动平均,而共同富裕的过程注定是很漫长的。

故而,长期来看,人口庞大,“有6亿人月收入也就1000元”的中国,仍然是一个奉行“高性价比”的市场,是大众消费为主导的市场,要不然也不会出现拼多多们的崛起;从人性的角度来说,人总是希望东西在质量不变的情况下,价格更加亲和,这又决定“高性价比”是大量存在的底层需求。

综合国家统计局与国泰君安证券研报的有关数据,目前全国有超过70%的人都处在下沉市场之中,即三线以下城市及农村乡镇地区用户多达10亿人。

10亿人是个什么概念?相当于美国人口总数的三倍,日本人口总数的六倍。

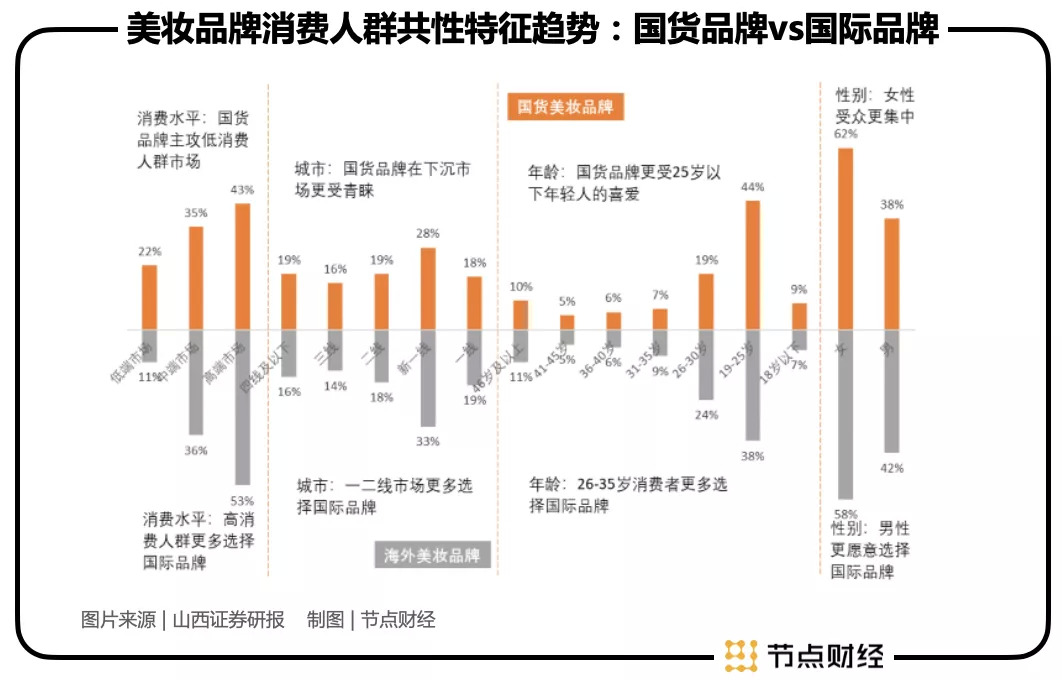

另据微博易大数据显示,国货美妆品牌中低端消费占比约为78%,下沉市场消费占比约为54%,25岁以下的消费者占比约为53%。

换言之,这是一片鱼群聚集、活跃的水域,且具有品牌壁垒低,进入相对容易,群体更年轻等特征。

珀莱雅识时务地把主品牌定位在100--200元价格区间,后又在2016年推出针对学生群体的悦芙媞,售价50-100元之间,2018年推出朋克风小众彩妆印彩巴哈,售价50-150元,多管线主攻小镇青年的护肤需求,不仅尝到他们端来的“头啖汤”,也享受到巨大的长尾红利,“最赚钱的并不是服务那些身处头部地位的“高净值”消费者,而是那些占人口总规模比例极大的、相对普通的、收入水平一般的、能够带来巨大流量的人群。”

数据佐证,这一策略是有效的。2013年-2020年,公司收入从14.3亿元增长至37.52亿元,年复合增速14.77%;归母净利润增速从1.78亿元增长至4.76亿元,年复合增速15.1%。

尤其是在上市后的2017年-2020年间,其营收和归母净利润年复合增速分别达到28.1%、33.3%。

上海家化这几年一直把产品线上移视为主要战略之一,逐步减少长尾产品,但在强横的外资品牌面前,表现中规中矩。走奢华路线的双妹没有掀起太大波澜;中高端路线的佰草集兜兜转转,2013-2020年间曾多次亏损,2021年上半年终于短暂“复兴”,净利润1.23亿元,为近9年同期最高。

2017年-2020年,上海家化营收和归母净利润年复合增速分别为2.7%、3.3%,远低于珀莱雅。

美妆“江湖”,营销与渠道为真

美妆“江湖”,除了产品(品牌),基本靠营销和渠道说话,谁在消费者心中种草的程度深,布道的概念清奇,价格带辐射范围更广,胜利的天平就会偏向谁一方。

当下的国货美妆市场,大抵都集中在大众护肤层面,由于产品同质化严重,品牌门槛较低,营销和渠道开拓近乎是立身之本,生存之基。

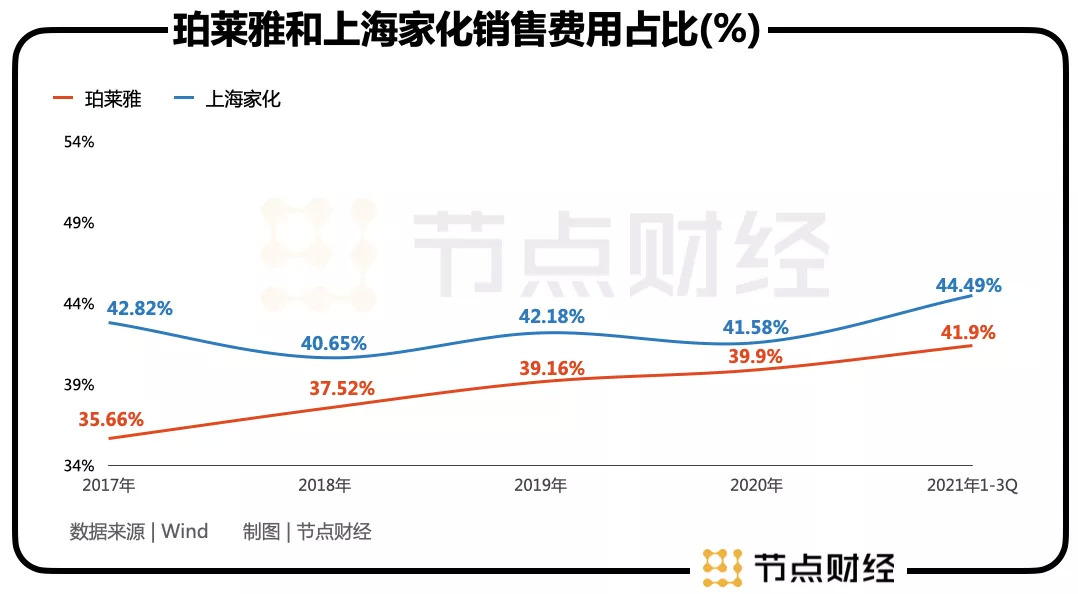

财报显示,2017年-2020年,珀莱雅销售费用占总营收比重为35.66%、37.52%、39.16%、39.9%,上海家化为42.82%、40.65%、42.18%、41.58%。

如上图所示,二者在宣传推广上都非常慷慨,但上海家化的投入体量更大(收入绝对值高),珀莱雅的投入曲线上升更快,这也从侧面折射出行业竞争的激烈程度。

渠道方面,珀莱雅在上市前后有明显调整。

2017年前,珀莱雅扎根三五线城市客群,通过线下日化专营店、商超、单品牌店等,抢占小镇青年的心智。目前,公司在全国设有七个销售大区,与400余家经销商建立合作,形成了一张覆盖30个省级行政区销售网络,这是其打开市场的关键,也是区别与近年来爆红的其他国货品牌的显著不同。

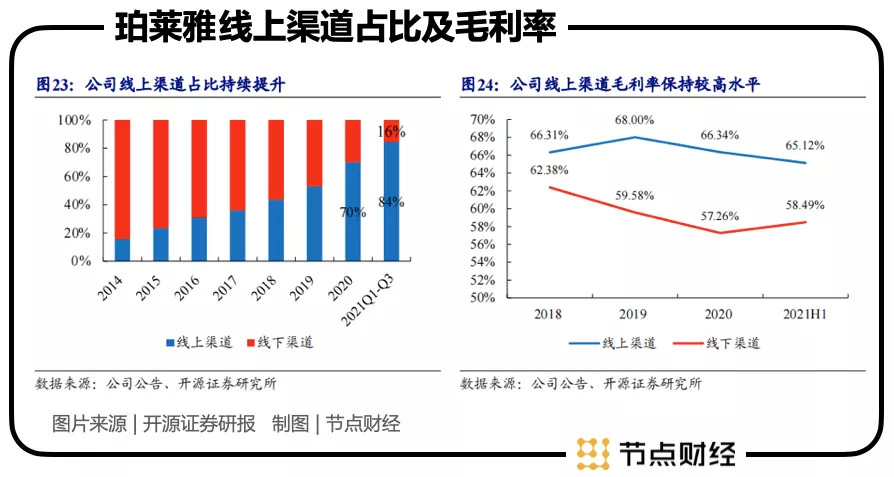

2017年后,珀莱雅将重心转移到了线上,重新组建电商团队,布局天猫、京东、唯品会、抖音、快手等电商或直播平台,紧跟流量变化,纯电商向社交电商更迭的趋势。

基于对消费者需求的敏锐观察,快速捕捉市场热点,比如泡泡面膜一经推出迅速蹿红,珀莱雅线上销售增长很快。

节点财经测算,2017-2020年,珀莱雅线上营收年复合增速接近60%,其中线上直营部分高达86%。截至2020年,公司线上营收占比达到70%,2021年前三季度进一步提升至84%。但另一边,线下营收入则从2017年的11.39亿元萎缩至2020年的11.24亿元,2021年上半年再减少27.23%至3.67亿元。

相比珀莱雅的表现,上海家化虽然也有过玉泽在直播间打开销路的经历,但落地到财务上,总体都平平淡淡。2020年,公司线上渠道收入增长15.24%至29.76亿元,线下渠道收入减少19.09%至40.52亿元。截至2021年上半年,线上收入同比增长12.67%,营收占比38.2%,线下收入25.99亿元,同比增长15.19%。

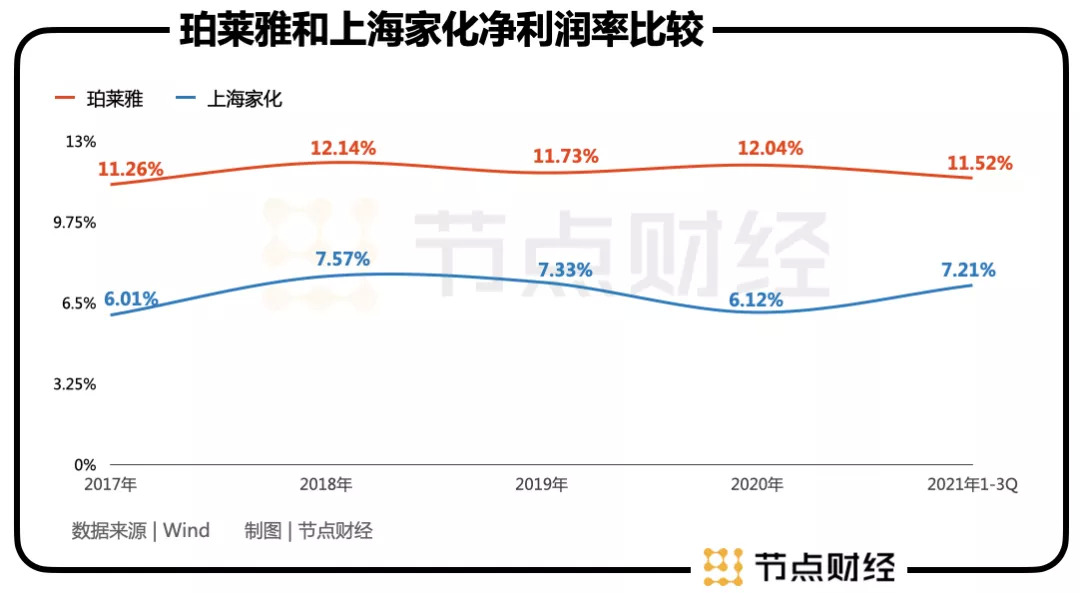

综合产品结构、销售费用占比以及分渠道收入增速,不难发现,花钱更多的上海家化并没有取得更好的效果,线上线下均表现沉稳,也可以说缺乏朝气,且由于销售和渠道对营收拉动有限,致使其净利润被过度蚕食,净利率远不如对方。

小结下来,在美妆行业整体强化线上转型,2015-2020年,行业线上渠道贡献从16%扩大到38%,成为企业增长的主要动力,上海家化需要更加重视投入转化比,而不是一味砸钱。

站在资本市场的角度,切中趋势,想象空间大、成长快是投资的几个重要考量点,珀莱雅“三五线消费红利+线上破局”,刚好在这几个点上落子,构建起强势估值逻辑。

体现在股价上,上市至今,公司股价从15.3元/股一路上涨至2021年11月1盘中最高224.43元/股,累计涨幅超过1366%,年化收益率接近100%。

投资美妆的主线在哪儿?

从微观的公司扩大到宏观的行业,化妆品其实是目前消费行业为数不多的景气度高、盈利能力又强的细分品类。

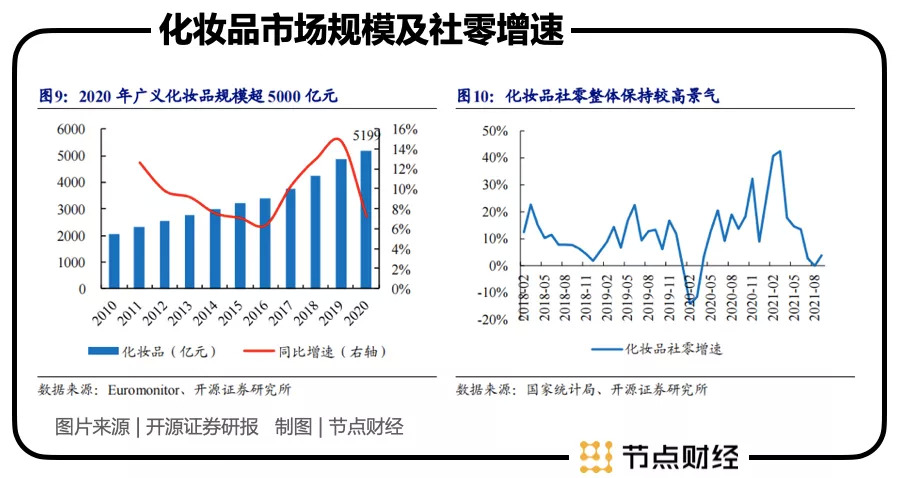

欧睿数据显示,2015-2020年,我国化妆品行业年复合增速10.3%,2020年市场规模已超过5000亿元。

2021Q1-Q3,化妆品社零同比增长17.9%,高于全社会社零增速,并且受益于人们物质及精神生活愈发丰满、惬意,化妆品已从“可选消费”转向“刚需性消费”移步,永续性较强。

同时,化妆品又具有“暴利”性,堪比中端白酒,业内公司毛利率普遍都在60%以上。

不过,在竞争格局上,化妆品比白酒就差了太多。

我们都知道,任何一个行业,赚行业格局的钱是最容易的,最好能有一家独大的垄断局面出现,再不济两强争霸、三足鼎立也行,最差的就是“诸侯混战”,野蛮生长。

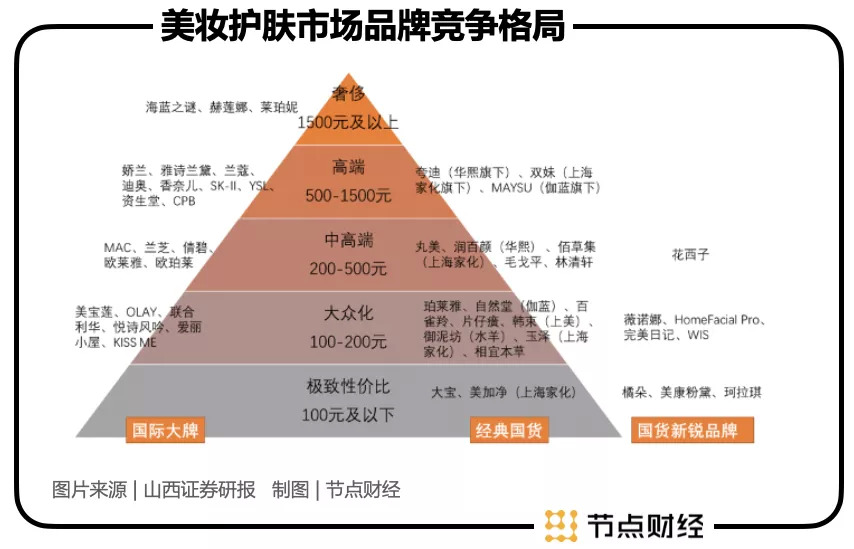

当下我国化妆品行业恰恰属于后面这种,尤其在越往下的大众化层级,玩家众多,宝洁和欧莱雅占据市场份额12.1%、8.9%,位列前两位,本土品牌百雀羚、伽蓝集团、上海家化跟随其后,为3.9%、3.7%、2.3%,市场呈现出完全自由化的状态。

高端及以上则由国外巨头把持,以雅诗兰黛、兰蔻、资生堂、LVMH为代表,分食金字塔塔尖约一半的市场份额,也拿走了价值链高地的大部分利润。

那么,国货美妆们的出路在哪里?或者说投资国货美妆的主线有哪些?

所谓“仓廪实而知礼节,衣食足而知廉耻”,“小镇青年”的购物车拉动消费的“基本盘”,但更装着中国经济稳中有进的大气象,即永远向“更好”、“更美”看齐。

所以,珀莱雅们和上海家化们,都必须顺势而为,往上攀登,加速高端化的高产替代。

背后,则是产品力和品牌力的深厚积淀。纵观国外大牌,无论是对皮肤的研究,还是对原材料的创新,都掌握了核心的技术,每个品牌都拥有自己的东西,即品牌产品的差异化。比如雅诗兰黛对护肤品修护肌肤细胞受到的伤害,激活自身细胞清除碎片和损伤的功能研究很深,已经形成“护城河”。

在这方面,我们的国货还停留在泛泛的表面,尚未从根本上由吃渠道红利向产品转变,重度营销现象突出。

相比上海家化,珀莱雅高端化的挑战可能更大,长期积累的高性价比形象,如果没有强大的产品力来筑底,较难改变市场“审美”。

其次,寻找更高潜力的子赛道,比如专业皮肤护理。

伴随化妆品人群渗透率不断提升,消费者对产品诉求从普及使用到精细护理转变,根据不同皮肤问题选择专业护肤品牌符合美妆发展路径,比如敏感肌、痘痘肌,本质是产品力的更高要求。

截至2020年我国专业皮肤市场规模达265亿元,占总市场规模约10%,2016年-2020年复合增速为25.6%,景气度远高于基础皮肤护理类。

在该领域,上海家化的玉泽专注敏感肌肤,已打出一定知名度。2021 年双十一,玉泽销售额进入淘系护肤 top20,11月销售额达到4亿元,品牌形象初步建立。

珀莱雅于2020年推出科瑞肤品牌,剑指高功效型赛道和高端护肤品市场,但尚未在财报中披露数据。目前公司的产品结构仍以主品牌珀莱雅为支柱,2021年前三季度占其总营收的8成以上。

回到投资,珀莱雅近两年来的市盈率均高于行业平均水平,2020年开始快速上行,一路从50倍飙升到近百倍,近期在80倍附近摇摆。

用未来眼光来看待,在我国实体经济从劳动密集型和资本密集型转向技术密集型,从“性价比”拐入“质价比”的大框架下,小镇青年终归要消费升级,渠道红利终归要走向产品力,珀莱雅在高端化和专业护肤产品上缺乏看点,这并不是一个合理的估值。

评论