文|苏宁金融研究院 耿逸涛

CXO(医药合同外包服务)是什么?简单说,CXO就是个接外包的,跟芯片行业的台积电类似,但相比芯片代工,CXO又有其独特性。

CXO按照产业链条上下游逻辑,依次细分为:CRO、CDMO/CMO和CSO,分别服务于医药行业的研发、生产、销售三大环节,可简单理解为研发外包、生产外包、销售外包。CRO(Contract Research Organization)主要是承接医药产业研究开发、药品注册过程等工作;CMO/CDMO(Contract Development and ManufacturingOrganization)主要负责药品生产以及生产工艺的研发升级,CDMO与CMO相比多了研发环节;CSO(ContractSales Organization)是为客户在销售和市场营销角度提供外包服务,这一细分行业门槛相对较低,我们在此不做讨论。

CRO又可细分为药物发现环节CRO、临床前CRO和临床CRO。药物发现环节CRO的核心是化合物筛选技术平台和药物化学专家,外包率较高,市场空间一般,壁垒较低,行业集中度中等;临床前CRO的核心是标准动物房和安评等技术团队(审评专家),外包率很高,市场空间较小,壁垒较高,行业集中度高;临床CRO的核心是临床试验资源和临床方案设计和执行能力,外包率中等,市场空间较大,进入壁垒低,行业集中度一般;CMO/CDMO的核心是生产工艺研发技术团队、质控和合规生产能力,外包率中等,市场空间最大,进入壁垒高,行业分散。

综上,我们可以认为,就投资价值而言,一体化平台>CMO/CDMO=临床CRO>临床前CRO>药物发现CRO。

CXO行业前景广阔

我国CXO行业与全球有着相似的发展轨迹,受政策环境与行业环境发展影响,也经历了萌芽、发展、成熟、整合等阶段。近年来受益于全球医药研发产业链向发展中国家转移、以及我国医药行业迎来的结构性机遇,CXO企业在医药研发产业链中扮演了至关重要的角色。

创新药业内流传着一个“双十定律”,即一款创新药的研发需要“十年时间”和“十亿美元”,因此在医药企业同时研发多款产品管线的时候,它的一年研发投入非常高。更为沮丧的是,伴随医药工业监管法规越来越严格、可用靶点不断被前人开发,新药研发难度正逐年推高,目前一款新药的研发时间已经快要逼近15年了、研发投入更是接近20亿美元。

CXO的“人设”也就呼之欲出了。它就是来拯救制药企业的,它天生赋有三重使命:降低研发成本、缩短研发周期、分担药企风险。

根据Frost& Sullivan数据,CRO服务介入的临床I~III期试验总计时间为244周,相比没有采用CRO服务的传统药企来说(总计368周)可以节省近34%的用时。

国内的制药公司就相当于挖土的人,而医药研发外包就相当于是铲子,无论挖土的人有没有见到水,铲子的钱却是要付的。在这个前提下,医药外包确实一门稳赚的生意。

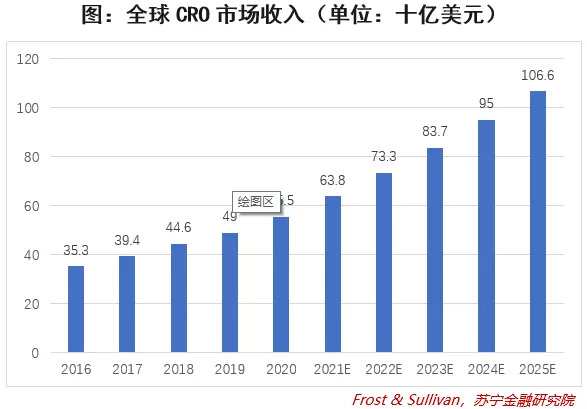

根据Frost& Sullivan数据,中国2021年医药市场规模预期为17.29千亿人民币,2016-2021年年均复合增长率为5.4%。预期2021-2025年中国医药市场收入年均复合增长率为7.2%,医药市场收入将于2025年达到22.87千亿人民币;2021年中国CDMO市场预期收入为432亿人民币,2016-2021年年均复合增长率为32.7%。预期2021-2025年中国CDMO市场收入年均复合增长率为30.0%,中国CDMO市场收入将于2025年达到1235亿人民币;中国CRO市场收入在2015年至2020年由26亿人民币增长至80亿人民币,年复合增长率为25.2%。中国CRO市场收入预期将于2024年达到222亿人民币,2020-2024年年均复合增长率为29.1%。

从全球市场来看,这是一个千亿美元市场,而且市场集中度还不高,特别是留给中国企业的成长空间还很大!

一体化CXO具备明显优势

康龙化成最初是做实验室化学服务起家的,经过多年发展,公司通过内部扩建、外延并购的方式不断发展壮大,现如今康龙化成已经成为全球领先且稀缺的全流程一体化CXO综合服务商。从全球来看,康龙化成是全球唯二(另一家是药明康德)的两家业务范围涵盖实验室服务(药物发现CRO+临床前CRO)、临床CRO、CMC(小分子 CDMO)服务、大分子和细胞与基因治疗服务四大板块,从最前端药物发现到最后端商业化生产的全产业链服务的公司之一。

实验室服务包含实验室化学和生物科学服务,是公司发展最为成熟的板块,具备全球竞争力。这项业务,不论对于药明康德还是康龙化成,都是最核心的护城河,正是这块业务足够优质、技术够强,才能吸引来源源不断的用户,才能留下他们往后面的业务倒流,这项业务是立足之本。公司拥有国际领先的药物发现平台,市场份额全球第三且还在持续投入夯实竞争力。

CMC(小分子CDMO)业务是康龙化成很重要的潜力业务板块,因此康龙化成加快推进CRO全产业链布局,产能扩建如火如荼。而且实验室服务与药物开发具有较强的一体性,公司凭借在实验室服务中的良好口碑,能够实现向CMC业务的持续客户引流。

主营业务精耕细作保持强劲增长的同时,康龙化成也在不断拓宽服务边界,布局大分子CDMO+外延式收购扩张。

传统的CXO服务商往往只专注于提供CRO或CMO/CDMO某一领域或其中某一环节的服务;随着药企订单需求的不断外延和市场的不断发展,部分CXO企业将通过自主建设和外部并购持续构建一体化服务解决方案。这一方向将成为CXO行业未来趋势

凭借一体化研发服务平台,一方面公司可以提供一体化或一揽子课题研究服务,另一方面不同的业务平台之间可以互相导流。同时,凭借多年的一体化的服务平台积累的经验和优势,公司对于新药研发的理解更为深刻,能够更好的帮助客户缩短新药研发所需时间和降低风险。CXO是to B端的生意,B端生意就是要大要稳定,作为一家A+H股上市的大型综合CXO公司,公司在布局新技术的实力上,具备明显的优势。

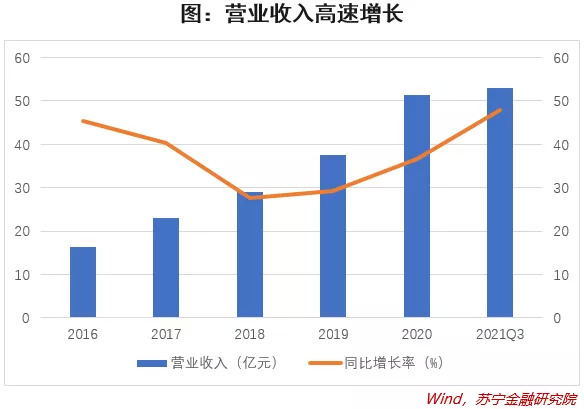

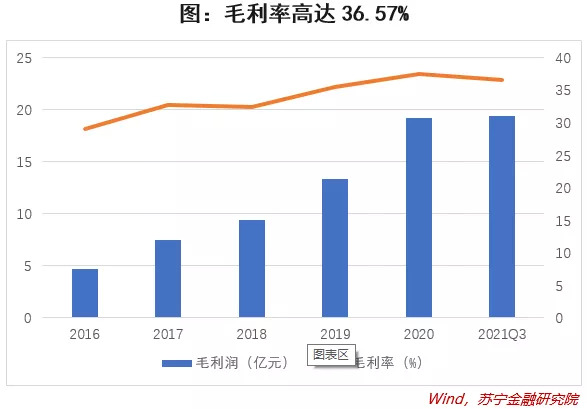

公司整体呈现高增态势

2020年公司全年实现营业收入51.34亿元,同比增长36.64%;全年实现净利润11.47亿元,同比增长116.14%;全年实现毛利润19.24亿元,同比增长37.47%。2021年前三季度公司实现营业收入53.02亿元,同比增长47.84%;全年实现净利润10.04亿元,同比增长31.02%;全年实现毛利润19.39亿元,同比增长36.57%。

主营方面,公司各业务板块增长态势良好,其中实验室服务受益海外订单转移,需求充足,前三季度实现收入33.02亿,同比增长42.3%;CMC业务前三季度实现收入12.24亿,同比增长47.4%,主要受益于规模效应和产能利用率提升,前期积累的众多药物发现项目也进入开发阶段。整体看,康龙前三季度业务扩张和产能释放依旧保持较快节奏,同时公司产能不断扩充,后续随着浙江、天津地区产能不断落地,公司业绩增长动能依旧充沛。

评论