文|真探AlphaSeeker 王舷歌

1月13日下午,台积电发布了截至12月31日的2021财年第四季度财报。得益于市场的持续“缺芯”,这家芯片代工巨头收入创新高,且获取了超预期的利润。

核心财报数据如下:

收入新高:四季度台积电收入实现157.4亿美元,季度收入再创新高。

量价齐升:四季度台积电的晶圆出货量3.7万片,环比增长2.2%;四季度台积电的晶圆平均出货价(等效12寸片)4,226美元/片,环比增长3.5%;

利润超预期:四季度台积电实现毛利82.9亿美元,环比增长8.6%。净利润达到创纪录的60.11亿美元,同比增长16.4%。本季度毛利率为52.7%,营业利润率为41.7%,净利润率为37.9%。

台积电也发布了新的业绩指引:2022年一季度预期收入166-172亿美元(市场预期158亿美元)和毛利率53-55%(市场预期51.8%)。

图源:台积电

台积电之所以能取得如此强劲的增长,主要得益于市场对芯片的持续旺盛需求以及两个具体的角度:

一方面是原材料成本的稳定。此前台积电的其他制造费用从743美元/片增长至934美元/片,制造成本形成了一定的利润压力。四季度,台积电的其他制造费用年内首次出现环比下降,后续可能会持续助力公司毛利水平的进一步提高。

另一方面是iPhone新机的驱动。本季度收入环比增长5.8%,主要来自于美国市场大客户新机型发布后对5nm芯片出货提升的带动。这也传导到了出货价的提升——因为台积电收入大多来自12寸晶圆,并且一半的收入来自于先进制程,iPhone13系列手机提升了台积电5nm制程的占比,进一步拉升公司毛利率。

台积电的出货量在本季度继续增长,同时公司更是将季度资本开支提升至84.6亿美元。继续进行产能扩张,体现了台积电对晶圆旺盛需求的信心。台积电总裁魏哲家还预计,2022年产能将持紧。因此,2022年台积电将迎来又一个增长年。

根据报道,超威、苹果、辉达、高通等数十家客户为确保后续出货无虞,纷纷预先支付台积电款项预约产能,合计台积电今年将可取得逾1500亿元新台币预付款,不仅年度营收可望持续冲新高,更将力拼全年无淡季。市场分析机构Susquehanna Financial Group的一份报告称,台积电去年12月份的交货期环比增加了6天,达到约25.8周。这也创下了该机构从2017年以来追踪该数据的最高记录。

不过市场对于台积电的良好表现也并非没有担忧,担忧主要集中在当前极速扩张的副作用——现金流和未来产能闲置两个方面。

这两年由于对芯片需求的剧增,台积电产能扩充与开发非常激进(当然,英特尔和三星也同样激进)。为了确保产能的提升,相关的支出也大举拉高,尤其是在先进制程方面。

就在最近,台积电正式提出2nm以及后续1nm的工厂扩建计画,预计总投资金额将高达8000亿至1万亿新台币(约1840-2300亿元),占地近100万平方米。

不仅是建厂,在制程更新上,台积电也是加快了脚步。台积电已经开始推进4nm和3nm制程研发。今年9月iPhone 13的A15用的是台积电第二代5nm制程,明年的iPhone14很可能会用上4nm芯片。原本在今年第四季度才试产的4nm工艺制程提前一个季度,而且他们还宣布会在2022年第四季度量产3nm制程,2024年就要开始量产2nm制程芯片。魏哲家表示,3nm客户“比预期多”。

但不得不承认这些扩张发展背后是资金需求的大幅上涨,也实实在在地带来了压力。2021年,台积电资本开支约300亿美元,2019年时为149亿美元。在电话会上,台积电表示2022年资本支出400亿至440亿美元来扩大和升级产能,这比去年增加逾100亿美元。

同时台积电还正在面对美国搅局、英特尔重返代工业务、各地兴建晶圆厂的压力。

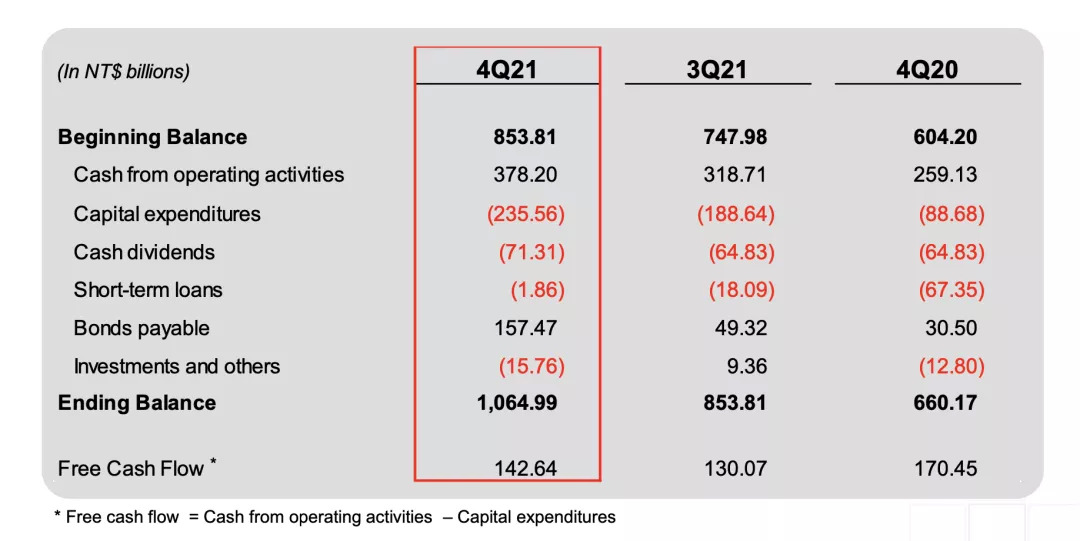

台积电现金流情况 图源:台积电

再往宏观上看,半导体产业受到三种周期的影响:朱格拉周期(全球的资本支出周期)、创新周期、库存周期。

目前全球半导体上下游都处于缺货状态,整个行业都在进行主动补库存,拉动整个行业需求增涨,随之带来半导体大宗商品价格的上涨,导致晶圆厂的半导体企业如台积电、三星、华虹半导体将享受此轮量价齐升的库存周期红利。

同时,全球处于新一轮创新周期的节点,算法、网络、算力有进一步提升,芯片架构、通讯技术和OS上都有新技术出现,如5G手机、新能源车、光伏,能源创新都是基于半导体,所以它的需求会进一步加大。

但也必须注意的是,随芯片短缺逐步缓解,供给端改善,“周期”的阶段也会陆续发生改变。IDC最近的一份报告显示,全球芯片市场预计到2022年中期将正常化和平衡,2023年可能出现产能过剩。专门从事芯片的咨询公司的Semiconductor Intelligence也预测,从 2023 年开始,全球芯片行业可能会出现下滑。

一位头部券商的分析师告诉「真探」:“2022年会不那么缺芯,特别是手机、PC、电视,要库存修正。”而瑞萨电子首席执行官柴田英俊则警示行业一定要弄清楚有多少订单是「双重订单」甚至是「幻影订单」,一些繁荣被夸大了。

2009年初,台积电股价不到5美元,如今台积电股价已经超过了100美元,总市值超过6000亿美元。2022年,各种压力与变化袭来,台积电还能战胜周期一直赢下去吗?

评论