文|CBNData消费站 霍东阳

编辑|熊乙

被“重金”押注的烘焙赛道在2021年迎来了高光时刻。根据烯牛数据,2021年共有七个线下烘焙品牌拿到了融资,融资次数达到了12次。

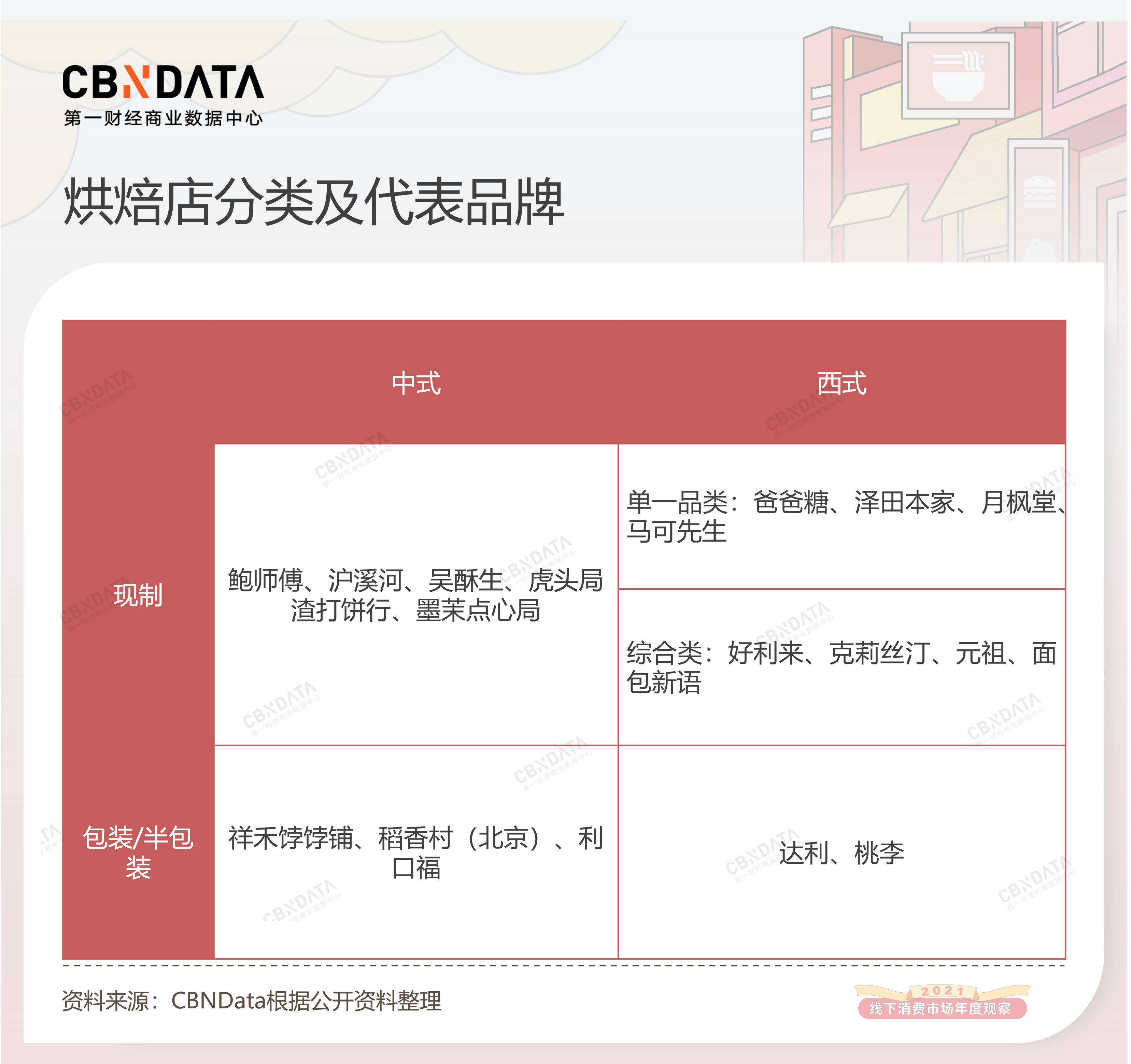

我国的线下烘焙门店的分类十分多元。按售卖产品的品类来看,我国现在的烘焙门店可以分为中式烘焙门店和西式烘焙门店,就产品状态来说又可以被分成现制型门店和包装/半包装型专卖店。

2021年大火的虎头局渣打饼行(下称“虎头局”)、墨茉点心局(下称“墨茉”),以及早些年就已经成为人气品牌的泸溪河、鲍师傅都属于中式现制类烘焙店,门店主要采用了“前店后厨”的模式。老字号中式烘焙品牌如祥禾饽饽铺、稻香村(北京)、利口福等则是通过品牌专卖店销售包装/半包装成品的代表。在西式烘焙门店中,现制品牌早期大多主打综合品类,如面包新语、好利来、克莉丝汀等,近年来则出现了一批垂直于某一细分品类的西式现制烘焙品牌,如吐司品牌爸爸糖、可颂品牌月枫堂、欧包品牌马可先生、铜锣烧品牌泽田本家等,包装类烘焙品牌则以达利和桃李等为代表。

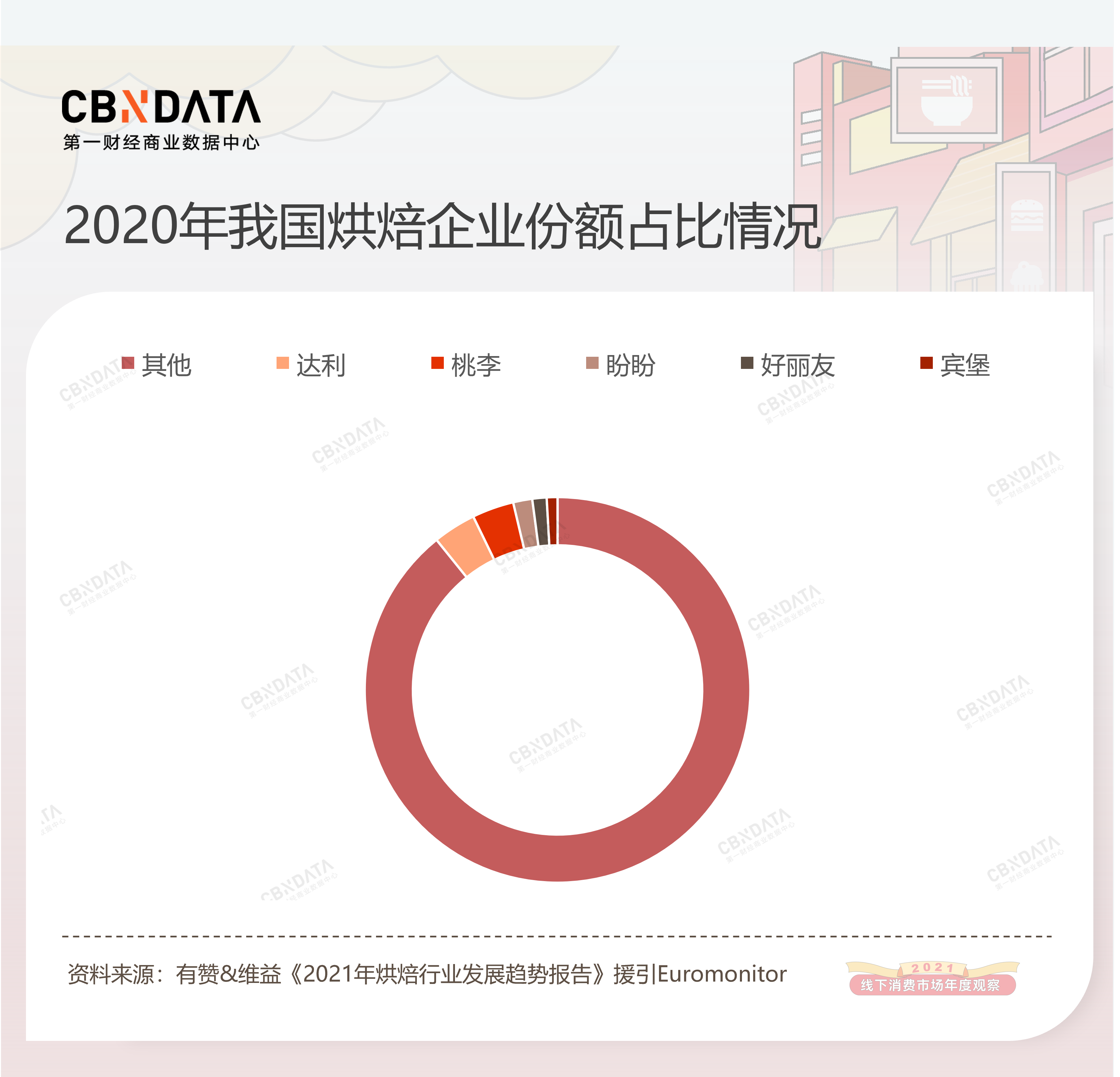

我国烘焙市场增长迅速、规模巨大,根据Euromonitor的数据,2015至2020年,中国烘焙行业的复合年均增长率为9.3%,2020年市场规模达到了2358亿元,而同时中国烘焙行业的CR5不足11%,远低于中国香港的39%和日本的44%,暴露出我国烘焙行业市场集中度低的特点。

新品牌们的诞生无疑给烘焙赛道带来了重塑行业发展的机会。根据百炼智能提供的数据,2021年间烘焙甜点门店的开店率达到了121.32%,成为了2021年餐饮行业中唯一开店数大于关店数的品类。

涌入的资本,快速开店的品牌,改写了烘焙市场的许多逻辑。CBNData试图从资本、前端拓店、选址、品牌、产品等多个视角还原2021年的烘焙市场。本篇文章也是“2021线下消费市场年度策划”系列中的烘焙篇。

资本偏好头部品牌,投融资规模、次数创新高

2021年,红杉中国、IDG资本、GGV纪源资本等明星机构纷纷涌向烘焙赛道的同时,也涌向了其中的头部品牌。目前,鲍师傅的估值达到了100亿人民币,墨茉和虎头局也在仅有二十几家门店的情况下就实现了超20亿的估值,成为了烘焙行业的领头羊,也成为了资本偏好的头部品牌。特别是成立时间稍晚的墨茉和虎头局,仅成立一年的墨茉在2021年进行了四轮的融资,虎头局的两次融资只间隔了4个月左右。

过去,资本对烘焙品牌的关注度并不高。虽然自2016年来,有满满元气枣糕、于小菓、马可先生和可斯贝莉等烘焙品牌也曾得到资本的关注,但据不完全统计,从2016年到2019年投融资事件数不过7件,融资规模最大也只达到了千万元级别,亿元的投融资事件未曾出现。

2021年烘焙赛道的融资次数和融资规模都创了新高,贴着“现制”标签的烘焙品牌们成为了最大的赢家。实际上,在我国烘焙赛道中,现制烘焙品牌一直占据着更大的市场份额,以2018年Euromonitor的数据为例,我国现制烘焙品牌的市场份额占比超过70%,不过直到2020年烘焙赛道中仍旧没有现制烘焙品牌出现在市场占有率前五名中。而在2021年烘焙赛道的12次融资里,现制烘焙品牌占据了11次,其中包含着中式烘焙品牌7次,西式烘焙品牌4次。

同时,规模在亿元级以上投资事件更是在2021年的烘焙赛道中频发。在12次融资里,公开的亿元人民币级别的融资事件数达到了4次,其中最大一笔融资出现在虎头局的近5000万美元(约合3.18亿人民币)的A轮融资中,此外,墨茉、爸爸糖和祥禾饽饽铺也分别拿到了亿元级的融资。值得注意的是,这些大规模的融资均发生在B轮之前,可见资本对烘焙赛道前景的看好。

品牌的城市布局更为多元,拓店偏好一线和新一线城市

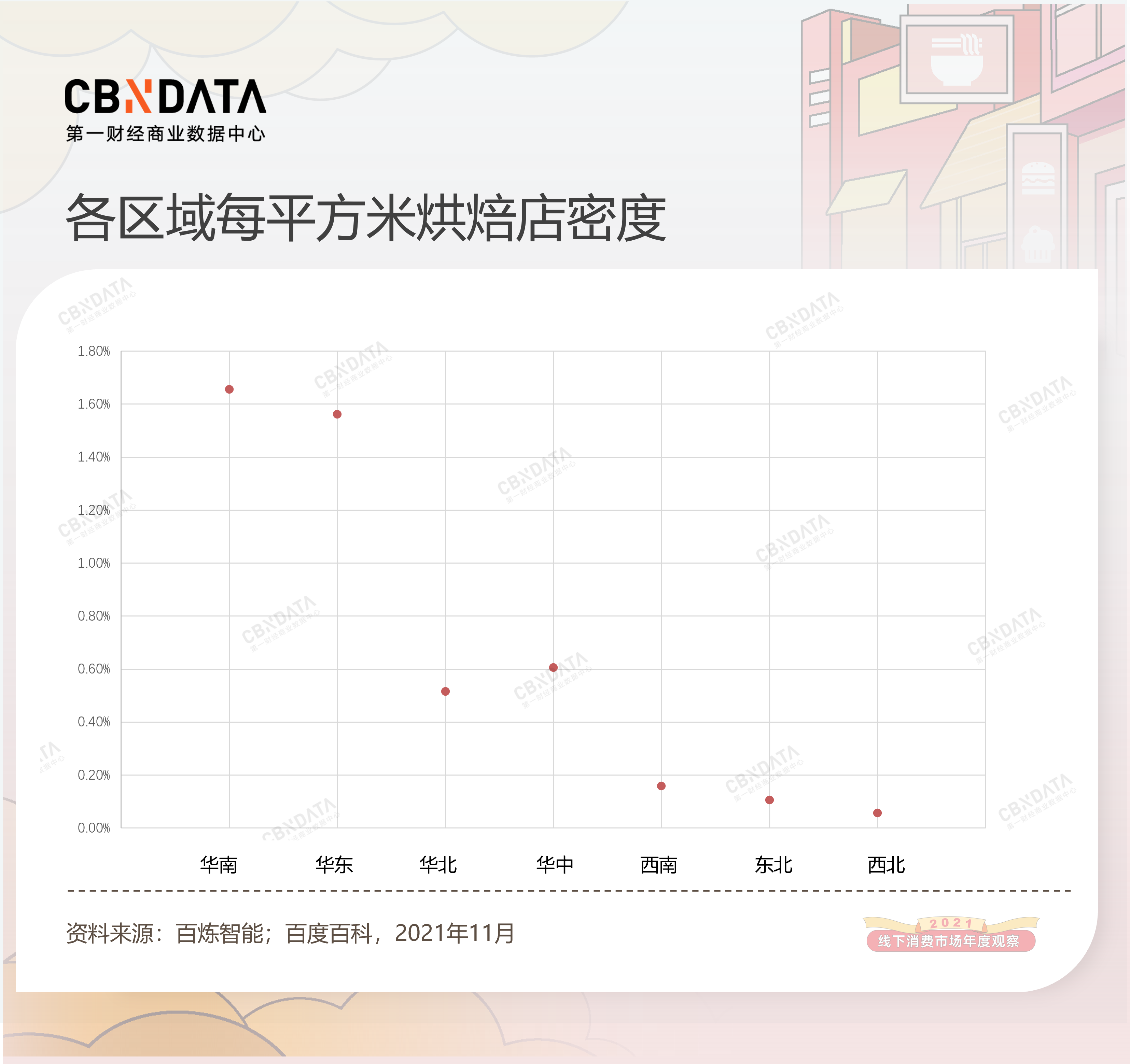

我国华南和华东地区的烘焙行业较为发达,根据百炼智能提供的烘焙门店分布数据,目前在中国七个区划中华南和华东地区每平方米的门店密度最大,华南和华东地区也是烘焙品牌的“必争之地”,但在2021年部分烘焙品牌将主战场布局到了华中和华北地区。

2021年融资频率最高的墨茉不仅诞生于华中地区,华中也是其主要的布局区域,目前墨茉在华中地区的门店占了总数的88.57%左右,其中在长沙的门店约占品牌门店总数的一半。继诞生了“茶颜悦色”“超级文和友”等人气新消费品牌后,长沙被称为“新消费品牌之都”,墨茉的市场布局似乎说明烘焙品牌对主要市场的布局不再拘泥于烘焙行业较为发达的地区,也可能出现在新消费品牌集中的地方。

此外,另一拿到融资的“老字号”中式烘焙品牌祥禾饽饽铺的门店则集中在华北地区,其门店均位于天津。祥禾饽饽铺目前正在通过布局线上渠道来提升自己的品牌影响力,除了在天猫、京东等老牌线上平台,在微信、抖音、小红书等社交媒体均可以看到祥禾饽饽铺的影子。

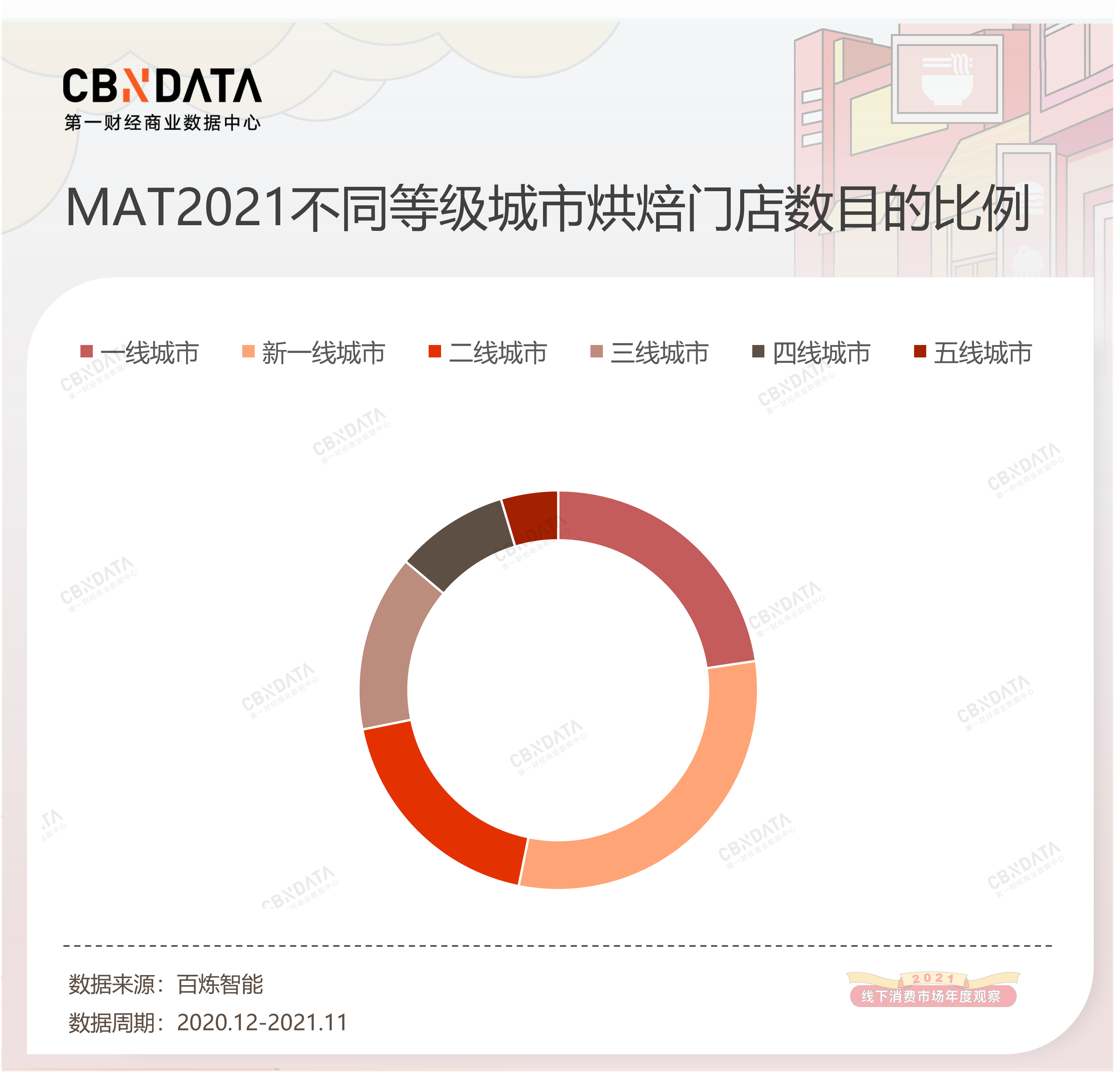

2021年,一线和新一线城市的烘焙行业仍旧保持着极高的成长活力。根据百炼智能提供的数据,在2021年,在一线和新一线城市中烘焙门店的开店率分别达到了160.92%和125.53%,远高于全国范围的121.32%。其中,一线和新一线城市中新开门店的数目分别占全国新开烘焙门店数目的22.66%和30.52%,占据了超一半的份额,是烘焙品牌2021年布局了最多门店的地方。

此外,这些烘焙品牌向外扩展的过程中也比较偏向于从周边一线或新一线城市展开。鲍师傅的京外首店选择了临近的新一线城市天津,墨茉开在了武汉,泽田本家选择了深圳。选择地理距离比较接近的一线或新一线城市或可以提升产品和品牌的接受度,以墨茉首选的武汉为例,武汉、长沙的人文地理中都有“码头文化”的基因,无论是在饮食的口味还是生活习惯上都有许多相似之处,这也可能会带来产品口味、品牌文化宣导接受度的提升,另一方面选择临近城市也可以降低在业务拓展初期复制商业模式的试错风险,总部可以及时地给到帮助,同时搭建供应链的难度也有所降低。

就2021得到融资品牌目前入驻城市的情况来看,上海、广州和长沙目前拥有着最多的品牌入驻,各有5个,其次是北京、深圳和武汉各有4个品牌入驻。除了成立时间较早的鲍师傅外,对品牌拓店把握度更高的直营品牌泽田本家、虎头局和墨茉的门店目前还是只局限在一线及新一线城市。

门店选址偏好高档社区、人气商圈,偏爱局部密集型的开店策略

同时,烘焙品牌门店在选址上更偏好高档社区。根据百炼智能提供的数据,目前我国烘焙门店的选址位于高档社区[1]的门店约占行业总数的87.93%,2021年拿到融资的现制烘焙品牌把门店开到高档社区的比例更高,各品牌均在96%以上。

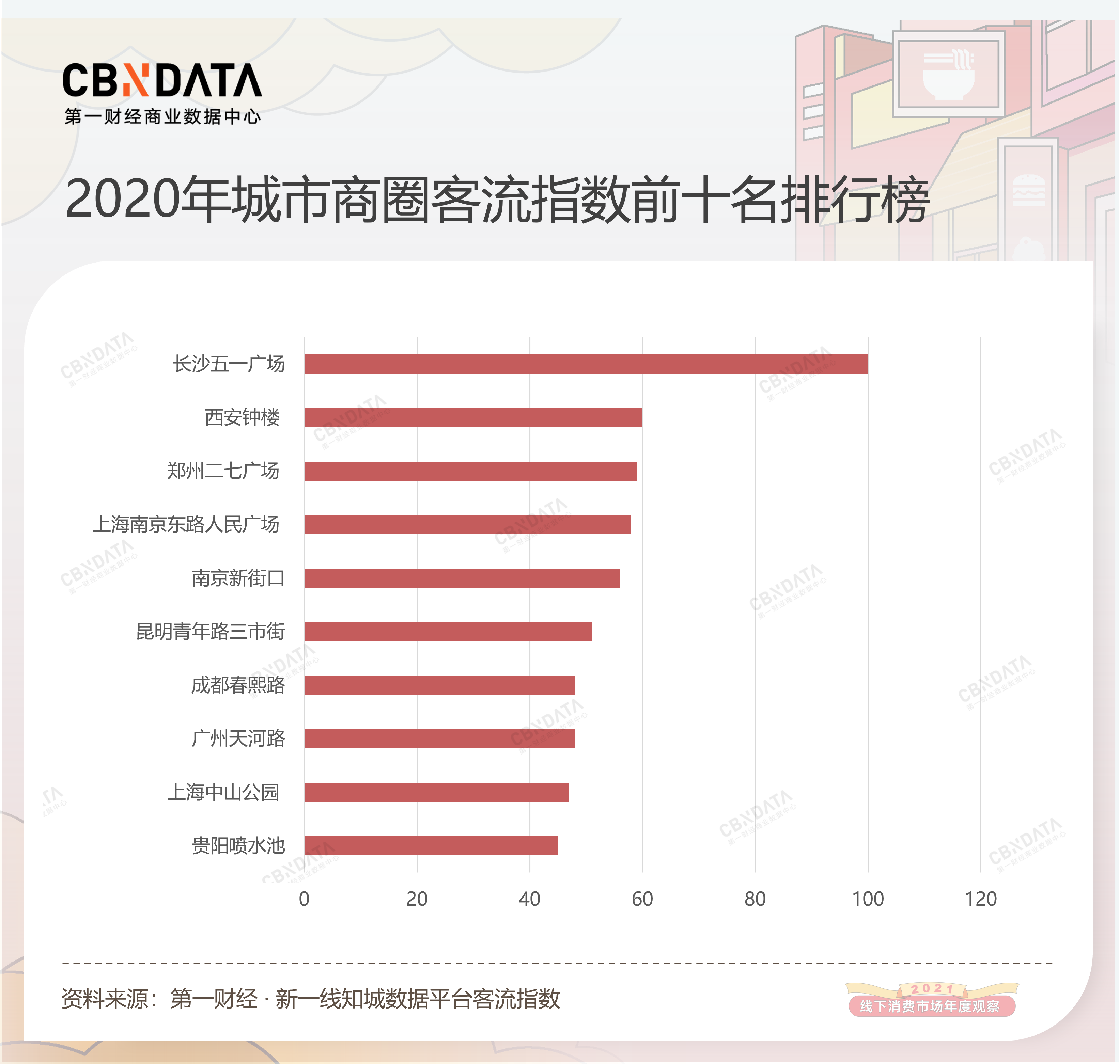

人气商圈也是烘焙品牌聚聚的地方,入驻商圈的客流量是烘焙品牌选址的重要考量。在2020年的第一财经·新一线知城数据平台客流指数排名前十名的城市商圈可以看到若干烘焙品牌的布局,在日均客流遥遥领先的长沙五一广场商圈中,不仅鲍师傅、墨茉和虎头局均有所布局,根据百炼智能提供的数据,仅在五一广场商圈墨茉点心局(五一庙街店)方圆一公里内还有同类门店229家。在广州的天河路中也可以找到鲍师傅、泽田本家、虎头局的店铺,而上海南京路等高档社区都是烘焙品牌们的选址热门地点。

值得注意的是,这些高客流的商圈也是其他新消费品牌门店的聚集地。烘焙品牌们或与其他新消费品牌形成生态融合的状态,其中烘焙品牌们与新茶饮品牌的场景融合尤甚。有媒体曾报道说,在长沙常见的情况经常是“左手墨茉,右手茶颜”,在具体的门店布局中,墨茉门店密集的五一广场方圆一公里中同时有着超过50家茶颜悦色的门店,人气柠檬茶品牌柠季也有近20家。而这种情况在虎头局、泽田本家落地的广州天河路商圈也可以发现,通过百炼智能的数据可以看到泽田本家的天河南一路店方圆一公里内共有213家饮品店。

泽田本家天河南一路门店方圆一公里内饮品店布局 资料来源:高德地图

烘焙品牌们也在通过在高客流的高档社区密集型地开店来提升品牌的影响力,其中,以在长沙的烘焙品牌尤为典型。拥有全国最高客流量的长沙五一广场方圆一公里内有24家墨茉,8家虎头局,均超过了在长沙总门店数的一半,而另一人气烘焙品牌吴酥生在长沙的19家门店只有5家门店布局在了五一广场。相较于吴酥生,拿到融资的墨茉和虎头局成立的时间虽短,但在高客流的商圈布局的门店更为密集,也有着更广泛的品牌认知度。虎头局在广州和上海也分别采取了密集开店的策略,在广州虎头局的门店大多聚集在天河路商圈,而在上海虎头局的开店时间节点极为密集。

墨茉(左)、虎头局(中)、吴酥生(右)在坡子街街道方圆一公里内布局

资料来源:高德地图

门店大多以“小规模”的形式出现,承载更多功能属性

此外,这一批新现制烘焙品牌的门店面积明显小了很多。根据爸爸糖的加盟手册,爸爸糖的门店面积大约在60到80平左右,在媒体公开报道中,虎头局的门店面积需求在50平上下,只卖铜锣烧的泽田本家门店面积更小,最低30平就可以满足需求,而传统烘焙品牌好利来门店的需求面积在130平到180平。小规模的模式一方面可以让品牌们更快地开店和拓店,另一方面也可以最大限度地提升坪效,诸如虎头局目前成熟门店的坪效可以上探到2万/平方米。

烘焙门店的面积虽小,但在门店的设计上品牌们的辨识度和体验感都很强,门店承载了更多的功能属性。中式烘焙点心品牌在门店设计上都牢牢抓住了目前大热的“国潮风”,并通过网红元素给门店带来更多的社交属性,如墨茉色彩鲜艳的霓虹灯、虎头局标志性的虎头形象、祥禾饽饽铺有着浓浓的古风特色,西式烘焙品牌中爸爸糖采用了糖爸爸、小糖果、糖妈妈一家三口的“IP”,让品牌更加鲜明活泼,增强了品牌的传播力。此外,现制烘焙门店也大多采用了“明档设计”,除了给消费者带来产品上的视觉冲击、增强消费者对品牌的信任度的同时,也可以通过现制烘焙的气味来提升消费者的体验感。

产品更贴近年轻人喜好、更新迭代速度快

新烘焙品牌的产品在口味上也表现出了更贴近年轻人的喜好。据美团点评的数据,在中式烘焙门店消费者中,最主力人群是年龄介于25-30岁之间的年轻人,占比达36%。新现制烘焙品牌不仅基于年轻人的喜好来选择SKU也针对年轻人的口味给产品进行了一系列的改良。

新中式烘焙品牌们的产品大多是围绕麻薯、蛋挞、泡芙以及酥、饼、糕展开,产品主打新鲜、低糖低脂。同时,品牌们也对产品进行了原料、口味、尺寸和烘焙方法的创新,比如用坚果代替小麦粉、创新使用新式奶油、将产品尺寸调小等方法,也强化了产品面向休闲场景的零食化属性。西式烘焙品牌们则纷纷对产品进行了“中式化”改良,比如月枫堂的川味辣酱风味可颂、爸爸糖推出梅菜扣肉口味的吐司等,以期更适应中国人的喜好或年轻人的猎奇心理。

月枫堂“巴蜀印象”可颂 图片来源:月枫堂微信公众平台

爸爸糖“梅菜扣肉吐司” 图片来源:爸爸糖微信公众平台

此外,持续更新新品来维持购买欲也是目前烘焙品牌们吸引年轻人的重要产品策略。新现制烘焙品牌们的产品更新迭代速度都很快,大多会保持每月一到两款的更新速度。墨茉每个月会推出至少两款新品,在30个左右SKU的基础上进行产品的淘汰,而泽田本家的产品更迭更显“简单粗暴”,秉着“万物皆可夹心化”的研发理念,推出过若干网红口味,比如在2021年“万物皆可椰”的背景下,泽田本家推出了椰子脆脆铜锣烧,也对尺寸进行了调整,与喜茶子品牌“喜小茶”进行联名的时候就推出了MINI铜锣烧。

泽田本家 X 喜小茶 联名铜锣烧 图片来源:泽田本家微信公众平台

新烘培品牌在产品健康化、零食化上的努力、对产品口味的改良,正在帮助其突破不同地域人群口味上的限制。过去,传统烘焙品牌因为口味的限制,大多通过地域来划分自己的“边界”。长三角地区为知名烘焙品牌克莉丝汀的“主阵地”,在北方市场更为强势品牌有好利来、米旗,广东地区则有利口福、莲香楼等,它们“偏安一隅”的原因或是源于不同地区的口味差别,比如克莉丝汀的招牌产品就有比如上海地区比较偏爱的蝴蝶酥,而利口福的拳头产品则是有着浓浓广州特色的糕点鸡仔饼……

新烘焙品牌对SKU的选择和创新很大程度上弱化了产品口味可能带来的地域限制。在2021年拿到融资的品牌中,诞生于北京的鲍师傅目前已经覆盖了华东、华中、华南、西南等全国40个城市。墨茉和虎头局除了集中在长沙“大本营”的建设,也布局了华东、华南地区,从广州起家的泽田本家除了华南地区的深圳,华东地区的上海、杭州成为了其重要的市场。此外,接受加盟的月枫堂和爸爸糖则覆盖了更多的区域,月枫堂目前已经在全国20余省市开设门店,爸爸糖的门店已经覆盖全国92个城市,新现制烘焙品牌们表现出了极强的跨地域能力。

烘焙品牌们虽然在资本、渠道、产品上都有所革新,但也落入了品牌管理难度大、产品同质化的窠臼。

首先,中国的烘焙品牌们仍旧面临着老生常谈的“山寨”问题。2013年2月在上海久光百货开出第一家门店然后迅速席卷全国的起司蛋糕品牌——彻思叔叔,因陷入了被山寨的境遇最终在2018年黯然退场。2021年拿到融资的品牌鲍师傅也曾深陷山寨泥沼,在最高峰的时候山寨门店就达到了2000家,鲍师傅本人曾在报道中称在2018年几乎整个公司80%的精力都放在打假上,但截至目前,市场上200多家的鲍师傅仍旧有一半以上是山寨门店。

到了这一批新烘焙品牌,类似的品牌危机依然存在,墨茉和虎头局分别带火了“点心局”和“饼行”的概念,根据百炼智能提供的数据,目前全国有“点心局”281家,已经在全国有着超千家门店的南洋大师傅也推出升级品牌“南洋点心局”,122家“饼行”中不乏“老虎卷饼行”等“碰瓷”的门店。

其次,烘焙品牌们雷同的产品策略也带来了产品同质化的问题。各新中式品牌的SKU基本上都是各种口味与麻薯、蛋挞、泡芙,以及“酥”“饼”“糕”的排列组合,墨茉和虎头局都把麻薯当作是自己的拳头产品,而二者的麻薯在诸多方面的相似度都很高,与其他“点心局”“饼行”的SKU重合度也很高,很难建构出自己的品牌“护城河”。而单一品类的月枫堂和爸爸糖是否能把自己的商业模式跑通还有待考究,目前根据百炼智能的数据,月枫堂和爸爸糖的若干门店已经出现了关店的状态。

新烘焙品牌的竞争已然十分激烈,但还有新茶饮品牌、商超零售等对烘焙赛道的虎视眈眈更是加剧了烘焙品牌的竞争。新茶饮品牌在同新烘焙品牌形成生态互补的同时也在蚕食烘焙市场,头部新茶饮品牌喜茶和奈雪的茶都有布局烘焙赛道,以及Manner等新锐咖啡品牌也有部分布局烘焙市场。同时,传统的现制烘焙品牌仍不容小觑,成立于1992年的好利来虽然曾几度濒临倒闭但也通过对产品、品牌的创新再度翻红,成立于上世纪八十年代的祥禾饽饽铺在2021年得到资本的垂青也动作频频,将“老字号”通过新材料为产品注入了新鲜的活力,推出了如抹茶奶酥等新品,也通过布局社交媒体提升了其品牌的影响力。此外,烘焙品牌一股脑儿地冲向高档社区给普通社区中的社区店也留下很多空间,新烘焙品牌中的热门产品“麻薯”和“吐司”同样也是便利店、商超的主推品类,它们除了购买方便,价格也十分低廉,全家、盒马主推的生吐司产品均价不足二十元,方便又实惠的商超便利店面向大众消费场景也有可能成为烘焙品牌的强劲对手。

整体来看,2021年的烘焙赛道十分精彩,现制烘焙品牌带来了诸多新鲜的玩法,随着资本的疯狂涌入,分散的现制烘焙品牌即将迎来大洗牌,随着未来消费升级驱动,2022年的烘焙赛道更值得期待。

[1]注:百炼智能对高档社区的定义为“小区房价为该市房价均价的TOP25%”

数据支持:百炼智能、烯牛数据

设计支持:陈玮达、胡慧伦

评论