记者丨刘晨光

随着香港特殊目的收购公司(Special Purpose Acquisition Company,简称SPAC上市机制)的正式落地,港股或将迎来首个SPAC公司。

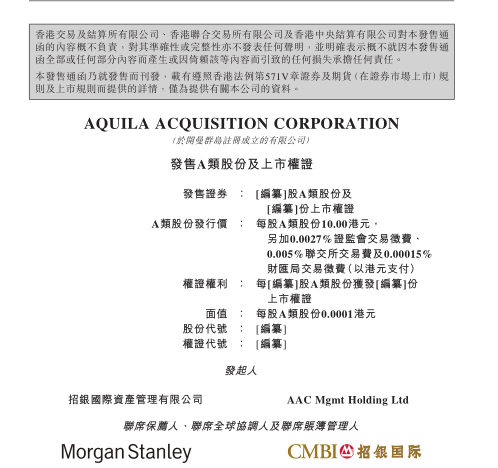

1月17日,Aquila Acquisition Corporation(简称AAC)向港交所提交上市申请书。

所谓SPAC,指的是先设立一家空壳公司进行资金募集,然后通过并购目标公司帮助目标公司实现上市。

整体上看,SPAC相对于传统IPO时间上更短一些。香颂资本执行董事沈萌指出,SPAC的流程是主办人先造一个壳,然后募集投资者,形成一个只有现金“壳”,然后推动这个“壳”,也就是SPAC先上市。因为全部是现金,所以上市审核相对容易。“上市后这个SPAC必须在规定时间内找到目标业务,然后用自己壳里的钱和/或新增股票作为支付手段与目标业务合并。因为这个合并类似借壳上市,所以不需要像IPO一样进行申购、 路演、 招股等流程,所以可以很短时间内完。”

上市申请书显示,AAC是一家新注册成立的开曼群岛获豁免公司,为特殊目的收购公司,其成立之目的是为一家或多家公司。公司计划重点关注亚洲(特别是中国)新经济行业(例如绿色能源、生命科学及先进科技与制造行业)内有科技赋能的公司,尽管公司可能在任何行业寻找特殊目的收购公司并购目标。

该公司发起人为招银国际资产管理有限公司(招银国际资产管理)及AAC Mgmt Holding Ltd(AAC Mgmt Holding)。上市申请书显示,招银国际资产管理及AAC Mgmt Holding分别持有CMBI AM Acquisition Holding LLC的90%及10%已发行股份,而CMBI AM Acquisition Holding LLC持有所有已发行B類股份。B类股份于上市日期将不会超过已发行股份总数的20%。

招股申请资料显示,招银国际全资拥有的资产管理公司,招商银行的全资子公司。截至2021年12月31日,招银国际资产管理及招银国际深圳共拥有超过300亿美元的资产管理规模(其中招银国际资产管理单独拥有超过250亿港元的资产管理规模),2015年至2020年实现了约2.9倍的投资回报倍数。

牌照方面,招银国际资产管理获得证监会的许可,可进行第1类(证券交易)、第4类(就证券提供意见)和第9类(提供资产管理)受规管活动。

公司也公布了收购产业的标准,具体并购标的是在新经济行业处于领先地位,有利的长期增长前景,差异化的价值主张及技术壁垒;及具追溯效力的财务往绩记录、合乎道德、专业及负责任的管理层以及强大的环境、社会及管治价值观。

事实上,SPAC一般有一个并购的时间范围。AAC在风险提示中也指出,公司可能无法找到合适的特殊目的收购公司并购目标及于上市日期后24个月内公布特殊目的收购公司并购交易。即使可以找到合适的特殊目的收购公司并购目标,但可能无法于上市日期后36个月内完成特殊目的收购公司并购交易。完成特殊目的收购公司并购交易的能力可能受整体市况、股本及债务市场波动情况以及本文件所述其他因素的负面影响。

华兴证券经济学家庞溟指出,港交所的SPAC上市机制较好地平衡了拓展新业务的要求和保护投资者利益之间的关系。与新交所相比,港交所的咨询文件对发起人资格和认购比例、投资者资格、集资规模要求、交易通过的投票表决要求等方面设定了更好的标准,而在公布交易方案和完成交易等方面则更具灵活性。

总的来说,庞溟认为,港交所最终确定的SPAC上市机制和市场预期以及业界实践惯例均较为一致,有望与其他主要交易所形成有效竞争,吸引更多来自东南亚地区的公司以及大中华区的公司赴港上市。相比新加坡,中国香港引入SPAC上市制度更值得期待,港交所已成为中资企业境外上市的重要目的地;而在监管方面,中国香港和内地的监管机构沟通也更为顺畅。

庞溟指出,SPAC机制并不符合东亚地区一贯的监管文化。“从企业角度来看,中资企业寻求SPAC途径上市也与监管要求提升企业质量、IPO透明度的方向不一致。此外,中资企业和投行更熟悉传统IPO,在全面推行注册制的大背景下,对SPAC的需求并不十分强烈。”

一位资深香港资本市场投资经理坦言,还要看后续反应,以及能够装进什么资产,暂时市场没什么反响,De-spac前的价值就是现金,成功的概率主要看招银国际的支持力度。该人士指出,如果成功上市募集来资金,就放到一个托管账户里面,只能够收购单一的一个项目,所以它成功收购一个单一项目之前,其实整家公司价值,就是账面上面的那个现金总额,主要是看公司最后就能不能够成功并购一些资产,然后那个资产对于已经上市的公司股价会产生什么影响。

汇生国际资本有限公司总裁黄立冲告诉界面新闻,对于较大的企业而言,美国上市规则门槛低、但是融资难度高,因此美国SPAC解决的主要是融资不成导致无法上市的风险。香港由于大企业融资难度低、上市规则要求高,因此SPAC主要用于降低上市申请不成功而损失上市成本的风险。

他认为,香港的SPAC主要给有大资本支持的、有机构投资人支持的,总体不缺钱的、能满足上市要求的公司提供一条上市申请风险较低的快速上市道路,一般按照惯例,SPAC上市前已经有意向标的,且已经安排好一定的资金在SPAC中。而SPAC给机构投资人提供一个可快速利用香港股市套现的投资模式。SPAC在香港其实成为了PE投资后的一种较确定的预约退出模式。

黄立冲指出,假设能获联交所批准,注入资产还是要满足IPO的要求。因此如果拟注入资产满足不了新上市的要求,还是没有办法退出。他认为,这样做更多的是给机构投资一个投资获利商业模式,对拟上市企业来说除了比较确定外,没有什么特别的好处,而且摊薄更厉害。一般SPAC拟上市公司的注入估值会比IPO上市的要低,这部分的摊薄已经被上市发行的发起人以成本股票的方式和权证拿走了。

黄立冲认为,SPAC有利于四个方面的群体。已经以PE形式投入意图套现的投资者;有一定规模的国有企业;迎接某些中概股公司比较快捷的模式;给不差钱且有资本支持的拟上市公司确定的上市时间表,降低他们申请不成功浪费上市费用的风险。

一位熟悉海外资本市场的资深人士表示,香港股市的SPAC是为了跟上美股发展的趋势,防止美股和新股争夺上市资源,港股未来的上市资源很大程度上会以内地为主,推出SPAC或较难争取到外部的更多上市企业。

值得一提的是,在保护投资者权益方面,港交所的SPAC规则相比于其他主要交易所存在很大的优势,可谓史上最严。“与其他市场的SPAC上市机制不同,我们建议引入的SPAC机制设计了一个监管框架,有助控制复杂的SPAC架构中每一个环节的风险,同时保持SPAC整体机制在商业上的吸引力。” 香港交易所上市主管陈翊庭曾表示。

评论