文|酒管财经

上市不足四个月,被誉为“中端酒店第一股”的君亭酒店,便推翻上市时制定的扩张计划,将上市募集资金中的1.4亿元,用来收购“君澜”系列商标及相关公司部分股权。

需要注意的是,本次收购标的是君亭此前分拆出去的资产。并且在本次收购过程中,主要标的之一的评估增值率超2000%。

也就是说,君亭酒店通过资本市场获得巨额资金,转身就用来收购原本就是一家子的业务。这一动作也被行业人士认定为“左手换右手”的游戏。

这不禁让人深思,君亭酒店上市,是否就是一场“资本的游戏”?

01、再续前缘

君亭、君澜,仅从名字就能看出,两者关联密切。事实也是如此。

1997年,吴启元创建君澜酒店管理公司(原浙江世茂饭店管理有限公司)。之后,该公司由南都集团控股(实际控制人为周庆治)。直到2007年,吴启元创立并推出君亭酒店品牌。

2009年,君亭酒店和君澜酒店整合发展,正式形成君澜酒店集团的三大酒店品牌,即君澜度假酒店、君澜大饭店和君亭酒店。

2015年5月,为谋求君亭酒店独立发展,吴启元、丁禾夫妇与南都集团实控人周庆治签署协议约定,周庆治将其全部君亭酒店股权出售给吴启元及部分中高级管理层员工,彻底退出君亭酒店。同时,吴启元、丁禾也将持有的君澜酒店集团15%的股权出售,吴启元辞去其在君澜系的职务。

至此,吴启元携君亭酒店独立发展。

此次,君亭酒店选择再次收购君澜系列商标及相关公司部分股权。

2022年1月21日,君亭酒店发布公告,公司与君澜酒店集团有限公司于2022年1月21日签订了《关于浙江君澜酒店管理有限公司79%股权之股权收购协议》、《关于景澜酒店投资管理有限公司70%股权之股权收购协议》、《关于“君澜”系列商标之商标转让协议》。

经交易各方协商确定,浙江君澜酒店管理有限公司79%股权的收购价格为6600万元、景澜酒店投资管理有限公司70%股权的收购价格为1400万元、“君澜”系列商标的转让价格为6000万元,合计1.4亿元。

本次交易完成后,公司将持有浙江君澜酒店管理有限公司79%股权、景澜酒店投资管理有限公司70%股权,标的公司将成为公司控股子公司,纳入公司合并报表范围。

天眼查显示,君澜酒店集团有限公司由上海南都集团有限公司实际控股,实际控制人为周庆治。

这意味着,兜兜转转6年多之后,吴启元与周庆治再次直接产生交集,两人分别实控的君亭和君澜也得以再续前缘。

只是,有些蹊跷的是,君亭斥巨资收购上述资产,是建立在改变募集资金用途上,而上述资金是从资本市场募得而来。

在资本市场,改变募集资金使用用途较为常见。但在如此短时间内,如此大面积改变募集资金用途,且用于收购原有分拆资产的案例,并不多见。

君亭酒店花了20页的篇幅,在招股书中介绍原有募资项目,详细阐述投资项目的合理性和可持续发展性,以此来打动投资者。而在4个月后,君亭酒店仅用一纸公告,几乎将原本的核心投资项目推翻,将钱投向了君澜系相关公司。

景鉴智库创始人周鸣岐在接受媒体采访时表示,这种动作“相当于左手换右手,君亭刚上市,君澜被收购,等于说被装到上市公司里面去了。”

02、溢价超20倍

业内普遍认为,君澜系相关资产相对优良,如果此行顺利,君亭酒店自身规模和估值会大幅提升。

《酒管财经》了解到,君亭酒店此次收购标的主要分为三部分,分别为:收购浙江君澜酒店管理有限公司79%股权、收购景澜酒店投资管理有限公司70%股权和“君澜”系列商标转让。

其中,截至2021年9月30日,君澜酒店资产总额为4632万元,负债总额为4951万元,净资产为-318万元,处于资不抵债状态。2021年1-9月,该公司净利润为1384万元。

景澜酒店方面,截至2021年9月30日,资产总额为2330万,负债总额为1859万元,净资产为470万。2019年、2020年以及2021年1-9月,该公司净利润分别为-78万、-1612万和-66万。

从经营数据来看,上述资产难言优质。

但是在对其进行评估认定时,君澜酒店采用收益法评估的股东全部权益价值为1.32亿元,评估值较所有者权益账面值增值1.38亿元,增值率为2087.46%。景澜酒店的评估增值率为17.23%。

从这一数据来看,君亭酒店对上述资产充满信心。

或许是君亭酒店意识到了君澜酒店资产增值率较高,其在公告中还专门对此事进行解释:

君澜酒店主要经营模式为委托管理模式,其有形资产在总资产中所占比例较低。轻资产类企业股权账面价值通常都比较低,公司价值主要体现在品牌价值、管理团队、业务拓展力、客户资源等账面未记载的无形资产盈利能力上,因此净资产无法反应企业真实价值。

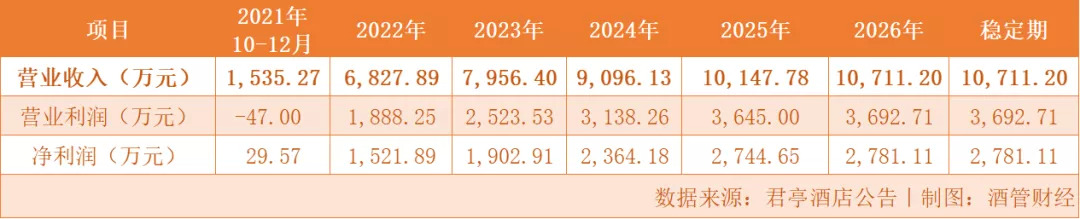

盈利能力上,2019年、2020年和2021年前9个月,君澜酒店归属于母公司股东的的合并净利润分别为787.57万元、879.19 万元和1384.79万元。对于未来若干年,预测君澜酒店的净利润在2780万左右。

从资本市场的已有收购案例来看,因较高溢价收购而收问询函的企业并不在少数。

2021年2月,北新建材拟收购相关资产,标的增值率为148%。深交所即要求北新建材说明本次评估选取收益法的原因及合理性,结合主要参数的选择过程和依据,详细说明本次收益法评估增值的计算过程及公允性。

2020年9月,川润股份收购相关资产,评估增值率为539%,深交所火速下发问询函,要求该公司解释本次交易评估增值率高达539%的原因及合理性。

君澜酒店超2000%的增值率,远超上述案例。君亭酒店或许应该对该笔收购的合理性作出更加详细的解释。而资本市场对这笔收购的态度,或许在公告后的第一个交易日(1月24日)作出回应。

统筹丨劳殿

编辑丨吉耀钰

评论