文|每日财报 楚风

1月26日晚间,华联综超披露重大资产重组草稿,拟转型高端铝行业。公告显示,华联综超拟作价22.9亿元向控股股东华联集团或其指定的第三方全部资产与负债,并拟以发行股份的方式收购创新金属100%股权,交易价格为114.82亿元。同时,华联综超拟募集15亿元配套资金,提高铝合金材料产能。

《每日财报》注意到,创新金属主要从事铝合金生产和加工,近几年来业绩发展较为稳定。不过相对于A股同类上市公司,创新金属毛利率并不具备优势,还存在供应商集中、资产负债率较高的风险。

创新金属借壳上市,华联综超转型铝行业

华联综超是国内较早开展大型综合超市业务的企业,在1996年就在北京开业第一家门店。2020年以来,在新冠疫情和社区团购的冲击下,华联综超业绩持续下滑,2021年前三季度亏损1.593亿元。在此背景下,创新金属打算借壳华联综超登陆资本市场。

早在2021年7月份,华联综超就披露重大资产重组停牌公告,拟通过发行股份的方式购买创新金属100%股权。今年1月26日,华联综超披露新一份重大资产重组草案,进一步完善交易价格、业绩承诺、募投项目等方面,双方交易迎来是指性进展。次日,A股市场表现弱势,三大指数大幅下挫,华联综超收获涨停。

此次交易主要分为三个步骤,包括重大资产出售、发行股份购买资产和募集配套资金。具体来看,华联综超拟向控股股东华联集团或其指定的第三方出售全部资产和负债,置出资产交易对方以现金方式支付对价。经双方协商,此次交易价格为22.9亿元。

其次,华联综超拟以3.44元/股的价格,向创新集团、崔立新、杨爱美、耿红玉、王伟以及创新金属财务投资人购买其持有的创新金属100%股权,交易作价114.82亿元。交易完成后,华联综超控股股东将变为创新集团,实控人将变更为崔立新。

最后,华联综超拟非公开发行股份的方式募集资金不超过15亿元,分别用于创新金属年产80万吨高强高韧铝合金材料项目(二期)、云南创新年产120万吨轻质高强铝合金材料项目(二期)。

创新金属质地如何?加工厂毛利率逊色

公开资料显示,创新金属成立于2007年,旗下主要产品包括铝合金棒材、板材、线材、型材和汽车轮毂,综合年产能超过500万吨,是国内规模最大的铝合金材料生产研发基地之一,在3C及轻量化领域先发优势较明显。

近几年来,创新金属业绩增长较为稳定,但净利率非常低。2018年至2021年前三季度,创新金属实现营收分别为402.08亿元、381.23亿元、434.92亿元和414.23亿元,实现净利润分别为2.83亿元、5.31亿元、9.18亿元和6.59亿元,净利率分别为0.70%、1.39%、2.11%和1.59%。也就是说,创新金属收入虽高,但转化为利润的部分并不多。

创新金属净利率明显较低,毛利率不高是重要原因之一。2018年至2021年前三季度,创新金属实现毛利率分别为3.56%、4.41%、4.96%和4.24%。其毛利率相比A股同类上市公司并不具备优势。

据Wind数据,A股铝合金及制品上市公司共有7家,2020年销售毛利率平均值为21.26%,中位值为15.88%。以永茂泰为例,2020年永茂泰汽车零部件毛利率为21.93%,铝合金锭毛利率为12.74%,加工业务毛利率为25.42%。

华联综超在公告中表示,创新金属从事铝合金加工业务,定价原则为“铝基准价+加工费”,主要利润来自加工费。由于原材料铝的价值较高,铝加工行业具有“料重工轻”的特点,导致毛利率较低。

《每日财报》注意到,创新金属主要原材料是电解铝,但自身并不生产电解铝,原材料是由第三方提供,对前五大供应商存在较大依赖性。

报告期内,创新金属前五大供应商的采购金额占主营成本比例超过80%,最主要的供应商为中国宏桥。2018年至2021年前三季度,创新金属向中国宏桥采购的铝水量分别为 295万吨、254万吨、272万吨和195万吨。

铝价格波动走高,行业供给缺口仍存

由于创新金属自身并不生产电解铝,而是铝合金加工企业,因此对铝价格走势敏感度较高。华联综超表示,创新金属的定价模式采用“铝基准价+加工费”模式,国内的铝基准价存在一定的不确定性,如果原材料的市场价格出现持续的大幅波动,会给创新金属运营和销售带来不利影响,若原材料价格持续大幅提升,会对标的公司营运资金带来较大压力。

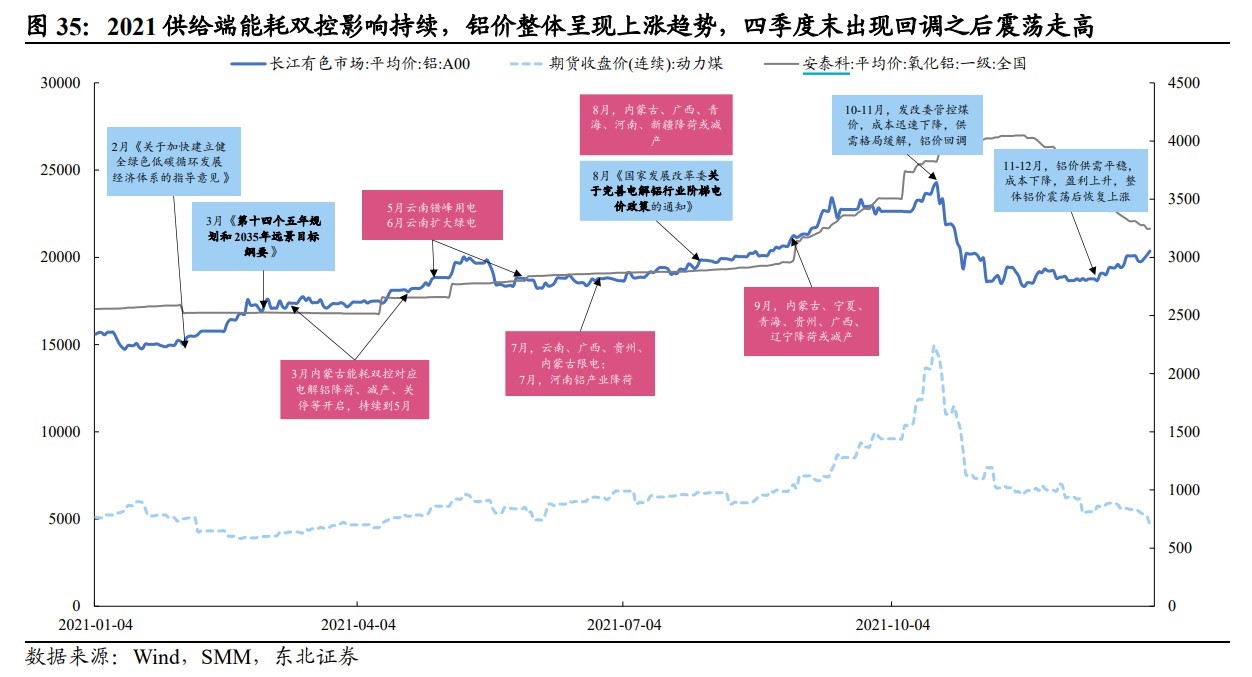

2021年,市场需求持续紧平衡,导致铝价格波动上升。据东北证券研报,双碳政策及能耗双控由点及面铺开引发供给抽紧,Q2-Q3电力短缺导致供给再受打击,10月份由于动力煤、氧化铝等原材料价格暴涨,铝价持续走高并于10月19日达到历史最高价24240元/吨。随后动力煤价格迅速回落,铝价回调,回落至18500元/吨之后震荡走高,12月31日报收20460元/吨,全年上涨31%。

在国内,电解铝供给长期受限于4500万吨天花板,2022年行业供给缺口仍存。据国金证券研报,预计2022年电解铝短缺11万吨,供需维持紧平衡;22年预测总供给3983万吨,包括国内电解铝产量3903万吨,净进口电解铝80万吨。

《每日财报》注意到,2022年以来,铝价格仍然处于上涨趋势,长江有色-铝价格均价由1月4日的20110元/吨涨至1月27日的21430元/股,涨幅为6.56%。

华联综超重大资产重组迎来新进展,置入创新金属构成重大利好。创新金属业绩增长稳定,但经营仍存在一定风险。创新金属作为铝合金加工厂,自身并不生产电解铝,对原材料价格敏感度较高,毛利率明显低于同行。

评论