文|面包财经

近期,立高食品披露2021年度业绩预告,预计全年营业收入约27.8亿元至28.5亿元,同比增长53.62%至57.49%;归母净利润约2.75亿元至2.95亿元,同比增长18.49%至27.1%。

分析发现,公司近几年大幅压缩销售费用,销售费用占收入比重从2017年的20.75%降至2020年的14% ,2021年前三季度维持在13.33%。受此影响,公司的净利率随之改善,但仍处于所属行业中等偏下水平。

股权高度集中于管理层,拟再投资逾20亿元建设生产基地

立高食品主要从事烘焙食品原料及冷冻烘焙食品的研发、生产和销售。公司主要产品包括奶油、水果制品、酱料、巧克力等烘焙食品原料和冷冻烘焙半成品及成品,此外还生产部分休闲食品。

自成立以来,立高食品股权较为集中在公司管理层。截至2021年三季度末,公司前十大股东合计持股70.3%,其中彭裕辉、赵松涛和彭永成是公司的控股股东、实际控制人,三人为一致行动人,合计直接和间接持有公司34.95%的股份;陈和军、宁宗峰为公司管理层,分别直接持有公司股份6.41%、4.72%;广州立兴、广州立创为公司员工持股平台,持股比例共占总股本的6.07%。

图1:截至2021年三季度末立高食品股权结构

立高食品于2021年4月在创业板上市,IPO募资总额约12亿元,主要用于基地扩建及产线升级。资料显示,截至2020年末,公司冷冻烘焙食品、奶油、水果制品的产能利用率达到80%以上、产销率也维持在较高水平。

公司2021年中报显示,截至报告期末首发募投项目累计投入约3.39亿元,约占募资净额的30%。其中,卫辉市冷冻西点及糕点面包食品生产基地建设项目投资进度达到81.43%,预计2021年年末达到可使用状态,其他建设项目预计于2023年4月达到可使用状态;长兴生产基地建设及技改项目于2021年上半年开始实现收益,金额约达574.03万元,其他项目暂未开始实现收益。

近期,公司公告称拟与广州市增城区人民政府签订《立高食品总部基地项目投入产出监管协议》,计划在广州市增城区投资建设立高食品总部基地项目,项目拟投资总额20.51亿元。该项目拟对立高食品目前较为分散的华南地区生产资源逐步进行整合,打造集生产、物流与研发一体的华南地区综合性生产基地以及总部,围绕着冷冻烘焙产品及烘焙原材料产业链条实现规模化、智能化,提高生产效率。

近2年大幅缩减销售费用率,利润率处于行业中下游水平

随着国内消费者对烘焙食品接受度的不断提升,立高食品的业绩表现向好。2017年至2020年,公司的营业总收入从9.56亿元增至18.1亿元,年复合增长率达到23.7%。同期,公司归母净利润从0.44亿元增至2.32亿元,年复合增长率达到74.08%,远超营收增速。尤其是在2019年,公司归母净利润出现跳跃式增长,同比增速达246.78%。

图2:2017年至2021年前三季度立高食品营收、归母净利润

归母净利润的大增与公司上市前压缩费用支出有较大关系,其销售期间费用率从2017年的28.66%减少至2020年的21.69%。其中,销售费用的压缩最为显著,销售费用占收入比重从2017年的20.75%降至2020年的14% ,2021年前三季度维持在13.33%。

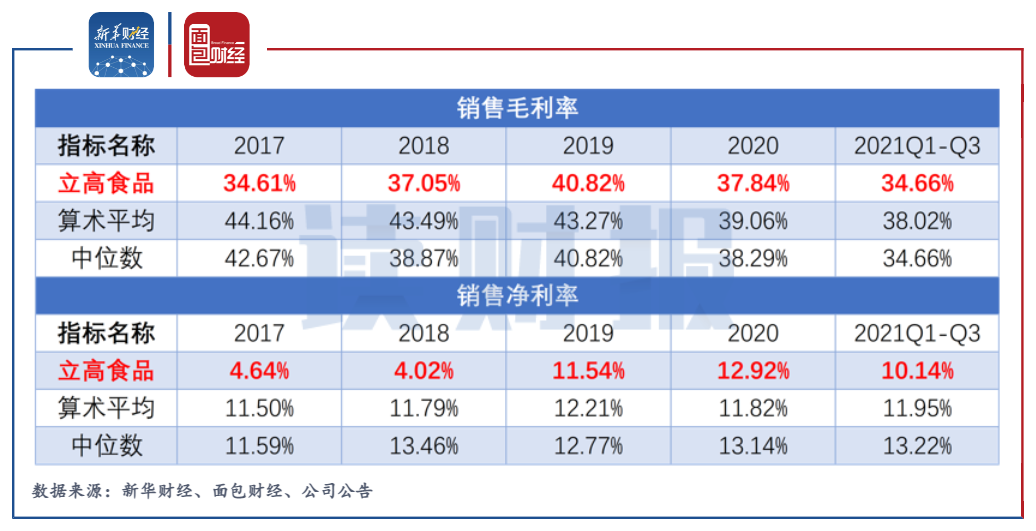

受此影响,立高食品的净利率有所改善。2019年,公司销售净利润首次突破10%,较之前两年增加逾6个百分点,之后的净利率也维持在10%以上。但与申万三级烘焙食品企业进行对比,其利润率仍处于中等偏下地位。

图3:立高食品与可比公司利润率比较(申万三级烘焙食品行业)

核心管理层激励加码,预计全年营收增幅超50%

根据业绩预告,立高食品预计2021年全年营业收入约27.8亿元至28.5亿元,同比增长53.62%至57.49%;归母净利润约2.75亿元至2.95亿元,同比增长18.49%至27.1%。

图4:立高食品2021年年度业绩预告

公司将业绩增长原因归结为2021年烘焙行业的市场需求旺盛,以及公司冷冻烘焙产品麻薯、冷冻蛋糕等大单品的放量。立高食品在2014年收购广州奥昆、广州昊道的控股权后,将业务重心持续向冷冻烘焙食品转移。数据显示,公司2021年上半年冷冻烘焙食品营收为7.32亿元,同比增长103.38%,占当期营收的58.47%,较2017年的37.57%增长逾20个百分点。

立高食品2021年推出两项激励计划,相关摊销费用增加拖累了公司的利润增速。2021年6月,公司发布超额业绩激励基金计划,激励对象为9名公司高管及核心管理人员,以公司归母净利润作为考核指标;2021年7月,公司发布股权激励计划,拟授予同一批公司高管及核心管理人员850万份股票期权,考核指标为营收增速。两项激励计划实施周期均为2021-2025年。

图5:2021年立高食品激励对象名单及股权激励分配明细

业绩预告中提到,公司实施超额业绩奖励方案及股权激励计划,较上年新增的相关摊销费用对公司2021年净利润的影响金额约为3500万元。若剔除该部分费用,公司2021年归母净利润同比增长33.57%至42.18%、扣非后净利润同比增长30.63%至39.48%。

评论