文|深响 李静林

耐克进中国已四十年出头,阿迪达斯也在中国市场上纵横了二十五年。

顺风顺水的两大巨头在中国市场舒服了多年,不过眼下,他们似乎正逐渐失去中国年轻人的心。在虎扑此前发布的《2021年度装备球鞋TOP5》榜单中,前四位中李宁占据三席,耐克被罕见挤出前五。去年八月,《华尔街日报》撰文提醒阿迪达斯和耐克——面对正在崛起的中国本土品牌,他们要小心了。

耐克和阿迪达斯这两个常年霸占运动服装市场的巨头,优势在被蚕食。据英国研究公司Euromonitor数据,2020年中国运动服市场(不包括鞋履)中,阿迪达斯和耐克分别以19.5%、12.8%占据前两位,安踏与他们的差距正在缩小,市占率达到11.9%,而李宁为8.2%。

去年双十一,截至11月11日24时,安踏商品总成交额超46.5亿元,较上年大涨了61%,首次超过耐克,成为全网运动类产品中销量最高的品牌,并将阿迪达斯远远甩在身后。其余国产品牌如李宁、特步也都有了飞跃式的进步。根据百度数据,鸿星尔克品牌的搜索关注度更强势增长367%。

作为上市公司,2020年,安踏的净利润超过了阿迪达斯,去年年中,其市值也首次超过了这家德国老牌的运动巨头。

李宁韦德之道球鞋|图源:官方微博

需要担心的不光是阿迪达斯和耐克,海外快消服装品牌也显出了颓势。

销量直接反映趋势,连续五年霸榜天猫双十一女装榜的优衣库在去年被挤到了第三位。还有不少海外品牌,由于水土不服正在加速撤离中国市场:

Gap集团旗下品牌Old Navy在进入中国近6年后全面撤出,Gap也在考虑出售中国业务;

日本女装品牌Earth music &ecology退出中国市场;

英国时尚品牌Urban Outfitters、美国互联网时尚品牌Everlane相继宣布关闭天猫旗舰店;

Zara母公司Inditex集团已关闭旗下Bershka、Pull&Bear和Stradivarius三个品牌在中国的所有实体门店。

“场外因素”也给海外品牌在中国的生存增加着难度,舆论事件、社会思潮,似乎都向着不利于外资品牌一方倾斜。

海外品牌和本土品牌走到了分水岭。

优衣库与Zara的苦恼

不久前,优衣库母公司迅销集团发布2022财年第一季度业绩报告,财报披露,优衣库和姊妹品牌GU在其长久以来倚重的日本及大中华地区,录得收益及经营溢利集体下降。其中,内地市场的业绩并没有单独披露,但财报中提到了中国香港和中国台湾区域市场录得收益及溢利大幅增长,这意味着中国内地市场呈现的是相反的走势。

优衣库自2013年开始加速对内地市场的耕耘,大中华区逐步成长为优衣库最为依赖的海外市场,突然的下滑令其措手不及。哪怕在刚过去不久的2021财年,大中华区还创造了历年来的最佳销量,占总体收入的比例达到三成。优衣库将下滑归因于国内严格的防疫政策,以及上一年度较高的业绩基数。

同样遭遇业绩下滑的还有H&M,2021年第二季度,H&M收入下跌28%,到了第三季度,直接暴跌40%。当季度,H&M并未公布在华收入具体数据,但财报中仍然明确提到,中国市场已经掉出H&M十大市场名单,而在2020年第三季度,中国还是H&M全球第四大市场。

H&M集团首席执行长赫尔默松此前曾说:“就中国市场而言,仍然情况复杂。”

虽然惹恼了中国消费者,但H&M并没有打算放弃这块市场。H&M集团旗下高端品牌ARKET和& Other Stories的中国线下首店将分别在北京、上海开业。目前,ARKET的天猫官方旗舰店拥有35.6万粉丝,& Other Stories有107万粉丝,两大品牌的销量都一般,最多的单品不过200余人付款。

H&M集团旗下高端品牌ARKET

另一家国民级快消品牌Zara虽然业绩依然保持上升,但大规模关店的趋势已显露无疑。

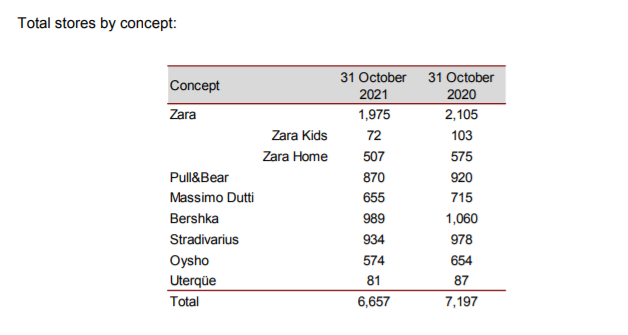

2021年前三季度(2021年2月1日至10月31日),Zara母公司Inditex虽然在财报中提到,其销售额和利润都达到了“历史最高点”,但其旗下七大主要品牌,都在全球范围内大规模关店,2020年10月31日,七大品牌合记门店数为7197家,到一年后这一数字就下降到了6657家。

根据中国商报报道,Inditex集团已关闭旗下Bershka、Pull&Bear和Stradivarius三个品牌在中国的所有实体门店。另外,据赢商网报道,Zara在全国购物中心共有128家门店,2021年新开6家,关店13家;同属于Inditex集团的Massimo Dutti在全国有68家门店,2021年新开仅一家,关店5家,其他品牌也有不同程度的关店迹象。

而Zara乃至母公司Inditex集团的情况就很难像优衣库一样用疫情来解释了。其下滑点早在2016年就已出现,《华尔街日报》曾在当年报道,Inditex的线下零售增长速度放缓。2017年,位于成都核心商业区的Zara旗舰店,成为首个在中国关闭的门店。

Inditex旗下品牌关店数量

阿迪耐克的焦虑

相较于快消品牌有涨有跌的态势,运动品牌在中国则面临着全面、大幅度的下滑。

2022年第二财季,耐克在大中华区的营收仅为18.44亿美元,同比下跌20%,大中华地区成为耐克在该财季中下滑最严重的地区。

2022财年上半年,耐克整体营收同比增长8%,而大中华地区营收下滑6%,成为耐克全球市场中唯一下滑的地区。在其他区域,北美同比增长14%;欧洲、中东非洲地区增长10%;亚太地区、拉丁美洲地区同比了增长9%。

耐克在财报中表示,大中华区业绩下滑主要由于疫情造成的供应链问题,越南工厂关闭导致产能下降。但纺织服装管理专家程伟雄在接受北京商报采访时表示,耐克的特许分销商主要以线下实体门店为主导,线上布局相对滞后,是造成其在疫情下应变不足的主要原因。

另根据2022财年报告,耐克在国内最大的经销商滔搏正在运营的门店数量减少了221家,为四年来的最低点。

“唇亡齿寒”,耐克在华处境不佳,阿迪达斯也好不到哪里去。

根据2021财年第三季度报,阿迪达斯大中华区销售额同比下跌15%,毛利润下降11%,经营利润更是下跌25%,收入足足减少了6亿欧元之多。

阿迪达斯2021年第三季度整体营收57.52亿欧元,同比仅微增3%,大中华区明显拖了后腿。从阿迪达斯的销售额区域分布来看,欧洲、中东和非洲(EMEA)和北美地区的收入均增长了9%,拉美市场的销售额增幅高达55%,唯独亚太地区出现了8%的下滑。

阿迪达斯也提到了供应链端的问题——由于东南亚工厂停工,阿迪达斯供应链方面遭到冲击。对于未来,他们也不敢太过乐观,供应链端的影响将会至少持续到2022年。

正在崛起的国货品牌

显而易见,海外品牌将其在2021年遇到的困境,主要归咎于疫情带来的一系列衍生影响。但另一个他们都没有在明面上提及的原因是中国国货品牌的兴起。

三十年河东三十年河西,此消彼长的态势再明显不过。

2021年前半年,安踏收入达到228亿元,同比增长55.5%,净利润38.4亿元,同比增长131.6%。安踏旗下拥有安踏、FILA、迪桑特、可隆体育等多个运动品牌,都保持着稳定的增长,尤其是FILA更被称为安踏的“现金奶牛”,2021年上半年实现108.2亿元的收入。

第三财季,安踏全线业务依然保持增长,安踏品牌销售额与2020年同比录得10-20%低段的增长,与2019年同比录得10-20%中段的增长;FILA品牌零售额与2020年同比则录得中单位数增长,与2019年同期相比增长25-30%;包括迪桑特及可隆体育在内的其他品牌同比增长35-40%,较2019年同期增长105-110%。

如今在低线城市形成绝对主导的安踏,也在加速向一二线城市迈进。即将开幕的2021年北京冬奥会,安踏是中国代表团的赞助商,借助奥运会这样的全球性营销盛会,安踏将再一次迎来更大范围的曝光。

图源:安踏

李宁也在持续增长中。

2021年前半年李宁首次实现了半年营收过百亿的成绩,营收增长幅度达到65%,净利润上升187%至19.62亿元,超过2020年全年的成绩。

第三季度,李宁亦保持着全渠道增长。李宁线下渠道三季度同比高段30%-40%增长,在所有的线下渠道销售中,直营门店录得30%-40%的中段增长,批发渠道录得30%-40%高段增长。李宁三季度电商渠道则录得50%-60%中段增长。

海外品牌忙不迭关店,而国产品牌则在持续增加线下门店数量。截止到9月30日第三季度,李宁现有5803个门店,较二季度相比净增99家,从今年1月份起到现在,净增116家。

国产运动品牌逐渐从低端模仿的初级阶段走出,正在品牌、技术、销售力等各个维度逼近曾经的龙头。

随着产品性能和科技含量的提升,国产品牌正在向“高端”进化。在各大专业运动领域,如篮球和跑步,国产品牌开始有与国际大牌掰手腕的科技实力。体育鞋服行业有着一条基础的常识,鞋底技术是核心硬科技,它所形成的护城河,无法仅从外观设计与市场营销层面去撼动。

这也成为国产品牌追赶海外大牌的基础和底气。

向时尚靠拢,是国产品牌实现发展的又一条路径。2018年“中国李宁”登上纽约时装周并开启国货复兴潮流,直接帮助品牌打了翻身仗,从“教科书级的失败”到备受追捧,命运实现了180度反转。安踏收购运动时尚品牌FILA后,找到了新的、更为迅猛的业绩增长点,2020年前半年,FILA收入首次超过了安踏主品牌,当年全年FILA几乎撑起了安踏收入的半壁江山。到2021年上半年,FILA也依然保持着51%的增速。

此外,及时抓住DTC趋势的国产品牌,也在线上线下同步实现了对消费者心智的占据,尤其在疫情肆虐期间,找到了生机。根据安踏官方预测,2025年安踏DTC业务占比将达到70%。

李宁在时尚、国潮领域找到新生,安踏则是靠多品牌策略带动增长,两大运动品牌正在争夺“国产一哥”的路上共同前进。

中国李宁22春夏潮流音乐节现场秀|图源:官方微博

而与运动品牌有明显的头部不同,快消领域国产品牌则是依靠多点开花的新消费势力,在各细分领域瓜分洋牌蛋糕。

根据公开信息,2021年国内服装领域投融资数量接近50起,融资金额超过百亿。内衣赛道有蕉内、Ubras、内外相继崛起,三家都在2021年拿到新的融资;运动服饰领域,匹克完成了近3亿美元的大额融资;潮牌方面,BEASTER也完成过超2亿人民币的融资。

在功能性服饰赛道,也有新锐涌现。2021年底,瑜伽服饰品牌玛娅(MAIA ACTIVE)宣布完成C轮近亿元融资,整个2021年,玛娅全渠道销售额突破3亿,年平均增长率高达166%。

服装赛道背后的金主也不乏明星机构,红杉资本中国、IDG资本、老虎环球基金、DST、泛大西洋资本、凯雷投资、今日资本、源码投资、腾讯投资、经纬创投等四五十家投资机构接连出手,B站、泡泡玛特、快手等互联网势力也在二次元、汉服等细分领域有所斩获。

图源匹克官网

服装新消费力量的崛起,是内外因共同作用的结果。

泰合资本副总裁石松源在为中国先锋街头服装品牌BEASTER担任财务顾问时曾表示:“受社会时代思潮的影响,国货品牌的接受度快速提高,实现了爆发式增长;其次,新的媒介、渠道重构了产业链,新品牌能够直接面向消费者,具备更充足的运营工具箱,通过生活方式主张,形成了自己高文化浓度的社群。第三,中国已建成全球最领先的服装供应链,高效的产品和供应链组织,实现了效率及性价比上的领先。”

多年来,海外品牌的涌入在中国本土搭建起了成熟的供应链体系,中国具备完整的服装和纺织品价值链,不仅有大量的服装厂商和巨大的终端零售市场,同时也是大量原材料和半成品的供应商。

中国供应链的优势不仅在于链条健全,更在于“快”,不仅极好的适应了“快时尚”的变化,更带动了新消费品牌的模式创新。高效的C2M模式更支撑起了愈发快节奏的市场,品牌得以对前端大量高频上新的高性价比产品持续进行试错迭代,精准累积用户需求后组织供应链以小单快反模式实现精准排期及快速生产,不少产品由设计至上架销售最短仅需7天的周期。

经过外资品牌多年的统治,新老国产品牌在供应链、研发、品牌等方面正在缩小差距。加上国内消费者,尤其是年轻一代早已不再“崇洋媚外”,鼓励消费国货的大环境给了国产品牌成长的沃土。随着数字化营销时代的到来,国产品牌不仅与外资大牌站在了同一起跑线上,甚至有着更明显的本土优势。

不是靠“情绪”,硬实力在增强的国产品牌抓住了持续崛起的核心机遇。内外因双重加持下,中国市场的格局将继续改写。

评论