文|极点商业评论 Cindy

编辑|杨铭

互联网健身,或许真的不是一个好生意。

近日,多家外媒消息称,被称为“健身界奈飞”、“健身界戴尔”的明星公司——美国互动健身平台Peloton 正在考虑出售,并且亚马逊与耐克正在评估对该公司的出价。另外,苹果、微软、谷歌、Meta等公司虽然有能力买下Peloton ,但感兴趣的买家并不多。

新冠疫情暴发初期,Peloton成为投资者宠儿。然而,因为因产品问题和业绩增长放缓等原因,过去几个月Peloton股票不断暴跌,市值从接近500亿美元缩水到不足100亿美元。如此糟糕走势,让市场对Peloton商业模式能否持续失去信心,并开始施压Peloton公司,要求董事会解雇CEO,并考虑出售公司。

Peloton股价走势

Peloton深陷困境,卷入“卖身”传闻显然对国内创业者们不是好消息——过去几年,在线健身风口催生国内无数健身APP,很多人都希望能复制Peloton的成功模式,在业务范围上也越来越像,包括会员、硬件和运动服饰等等。

不过,迄今为止没有一家能达Peloton的高度,也未能成功登陆资本市场,哪怕是七年内融资8轮的Keep,虽然多次传出要上市IPO消息,但依旧因为商业化未跑通、盈利难等问题,未被资本市场青睐。

因此,当Peloton都要“卖身”时,疑问由此产生:对Keep们来说,未来是否还有希望?甚至,互联网健身领域真是一门好生意吗?

01 Peloton神话崩塌

给Peloton董事会的公开信中,持有Peloton不到5%股份的Blackwells Capital LLC首席投资官Jason Aintabi毫不客气:

“今天Peloton处境比(新冠疫情)之前还糟糕,固定成本高,库存过剩,战略缺乏活力,员工萎靡不振,股东心怀不满,表现比纳斯达克100指数中所有公司都要差。”

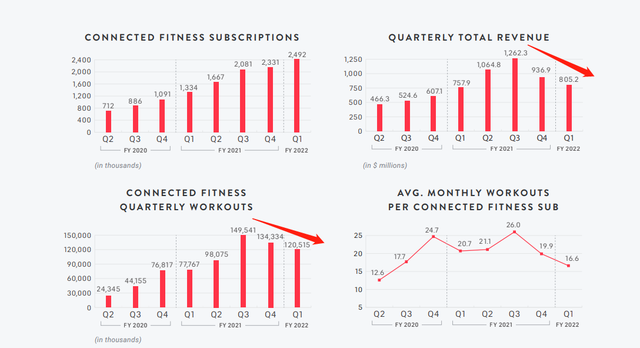

Peloton各方面的确表现相当糟糕:2022财年第一季度营收为8.05亿美元,低于市场预期,按年仅增长6%,盈利增长到达瓶颈。与此同时,净亏损却高达3.76亿美元,上年同期净利润为6930万美元。最重要的是,其活跃用户数量低于预期。

从股价看,截至北京时间2月8日,其股价不到30美元,市值不到100亿美元。和2020年底最高峰时每股160.72美元、市值约500亿美元相比,暴跌超过80%。1月24日,Peloton因此被正式踢出纳斯达克100指数。

Peloton的糟心事不止这些。Peloton一份机密报告显示,因为许多产品长期积压在港口和仓库,其将停产主打旗舰产品——跑步机“Tread”六周,并且不会在2022财年(截至2022上半年)生产更昂贵的“Tread+”。

为了自救,Peloton已经聘请麦肯锡来帮助削减成本。一段泄露的音频提到,Peloton高管已讨论过裁员41%。另外在零售店方面,123家零售店中将关闭其中的15家。

多重因素叠加,只是Peloton节节败退表象,更深层原因,是Peloton商业模式和家居赛道,一直被资本市场认为不可持续。

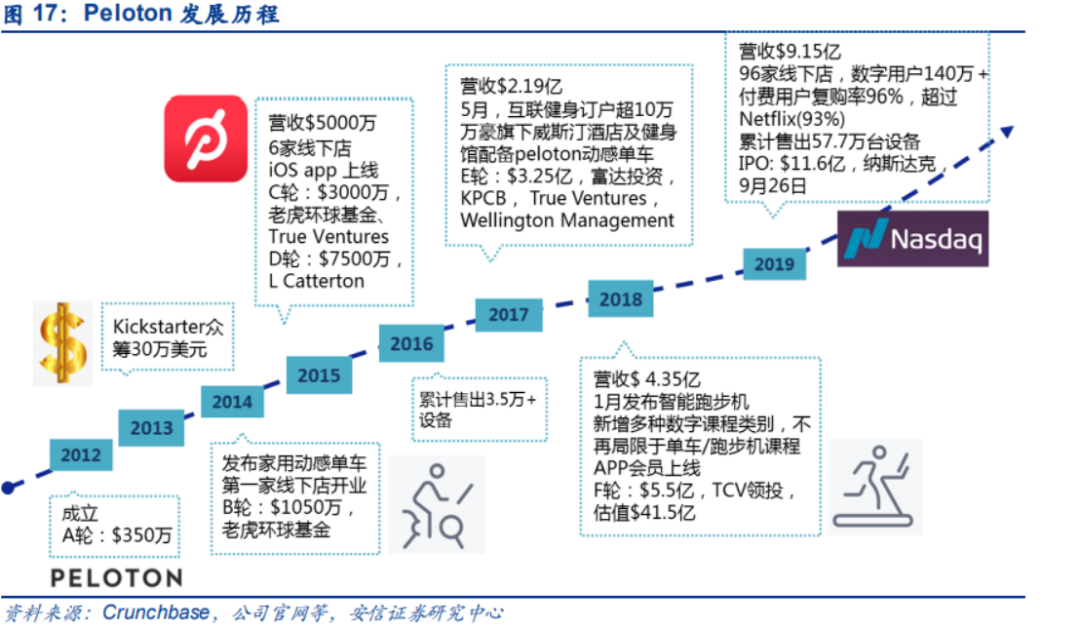

2012年,Peloton靠动感单车起家。2019年9月,Peloton在纳斯达克正式上市,发行价29美元,被业内看作“智能健身上市第一股”。

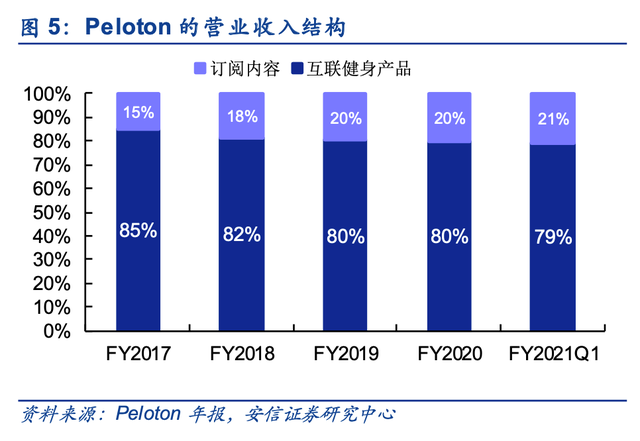

从商业模式来看,Peloton是“内容+智能硬件”。硬件方面,主要是设计、制造和销售单车和跑步机,价格从1495美元到4000美元不等。自从2014年开始销售自行车以来,Peloton已售出超过40万辆自行车。硬件的销售已经成为Peloton最重要的盈利方式。

内容方面,Peloton开发了APP,向用户推出健身课程订阅服务,会员每月需花费39美元,搭配单车或跑步机使用。

硬件+软件组合闭环效应外,Peloton深谙流量营销之道,通过营销让家庭变为健身最好落地场景。另外,在Peloton互动健身模式下,又激发了用户社交的欲望。

这些组合,让它颠覆了传统家庭健身产品理念和商业模式,拥有极强的用户黏性,成为国内不少同行模仿对象。不少人甚至认为:Peloton在硬件、软件以及服务三者之间,找到了“魔法”发生的相交点,是互联网界新的苹果。

尽管如此,但很长一段时间,Peloton都不被资本市场和投资人看好。直到2020年3月,美国新冠疫情暴发,迫使健身房、餐馆、电影院和其他人们聚集的场所关闭,其股价从最低点的17.7美元/股,开始疯涨至最高点的171.09美元/股,翻了近10倍。

Peloton看上去就要让互联网健身市场大爆发之时,2021年3月,一起意外事件将Peloton推上风口浪尖——Tread+由于跑台过高以及跑带与地面有过大缝隙,导致一名儿童死亡。随后美国消费者产品安全委员会(CPSC)声明中称,该款跑步机有对儿童造成严重擦伤、骨折和死亡的风险,儿童消费者应该立即停止使用该产品。

财报显示,Peloton长期亏损

对突发事件,Peloton不知所措。两个月后,Peloton才宣布召回全球12.5台跑步机,但Peloton已开始从“神坛”跌落,股价开始断崖式下跌。

同时,随着疫情在美国常态化,人们重返线下健身房,对Peloton的需求持续疲软。Peloton此后将动感单车价格从1745美元下调至1495美元,但几乎没有起作用。

截至2021年,Peloton付费会员数量仅为200万左右,与之对比,流媒体巨头奈飞全网订阅人数超过2亿,足足相差100倍。因此哪怕Peloton用户复购率高达96%,但没有充足的用户支持,Peloton始终难以实现良好盈利。

可以看出,即便Peloton硬件、内容、服务做得都非常好,美国也是全球体育健身产业最发达的国家,但当疫情红利消失,用户增长放缓、硬件设备销售下降困境得不到改变,Peloton的神话崩塌,也就难以避免。

02 Keep们希望在何方?

“很多人Peloton模式得出结论,家庭健身场景市场空间足够大,但却忽略健身用户和健身消费用户有着本质区别,愿意为健身付钱买单的消费者,始终只是小比例。”诸多观察人士认为,即便不被大公司收购,回到原点的Peloton也难以创造新的辉煌。

这意味着,对众多中国版Peloton玩家们来说,需要重新思考未来方向。

很多人相信,国内健身行业是一个充满潜力的巨大金矿。数据显示,2016-2021年我国健身器材市场规模总体呈逐年增长态势。根据中商产业研究院预测,2021年我国健身器材市场规模将达518.5亿元。

因此过去几年,在Peloton的刺激下,国内诞生了300多家经营健身类的APP,从Keep、咕咚、悦刻圈等一大批垂直创业者,到小米、华为等大厂,都开始谋划布局。

从行业地位看,Keep算得上是国内赛道的独角兽——2015年上线后三个月内,Keep就收获上百万流量,2018年和2019年,Keep用户是“亿”为单位完成用户量增长。

不过,快速成长的Keep虽有社区氛围、在线时长等优势,但仍然只是一个没有清晰盈利模式的“工具”。2019年10月,Keep大裁员,海外、户外、AI、跑步等多条业务线解散。另一些不如Keep的健身App,不少更是因为内容同质化、用户留存低问题而迅速倒闭。

新冠疫情暴发后,宅家经济火热,Keep等“起死回生”。根据《2020年中国居家健身短报告》,2020年1月25日起一个月内的时间,Keep、每日瑜伽、薄荷健康App日下载量均实现了大幅增长,其中Keep增幅最高,达478%。

2020年6月,Keep对外宣布实现整体盈利。不过,随着疫情稳定和常态化,难以再实现快速增长,对累计获得8轮融资,累计金额6亿美元的Keep来说,尽快登陆资本市场,给予投资人回报,成为头等大事。

从2020年开始,市场屡屡传出Keep冲刺IPO的消息。去年3月,有消息称Keep将最快于第二季度申请赴美上市;7月,突然传来Keep取消上市计划;到了2021年底,又传出Keep的IPO地点考虑赴港。

截至目前,Keep再无最新上市消息,很可能已经无限搁浅。不过,几乎所有观点都确认,Keep急需用上市,来满足对资金和商业化扩张的渴求。

从商业模式来看,虽然Keep多次希望通过会员、增值服务盈利,但根据Keep在NDR路演中公布的数据,Keep其收入来源为三大类:广告及其他,会员及付费内容,健身产品——2020年,Keep总营收11+亿元,其中健身产品收入超6亿,会员及付费内容收入3+亿元,广告收入超1亿。总体来看,Keep目前三条主要盈利渠道成绩都很一般。

实际上,虽然Keep是以流量为基础,再逐渐推出相应硬件产品,但和Peloton的商业路径、商业打法殊途同归,只是硬件产品目前转化率太低。2017年开始,Keep陆续推出智能硬件产品跑步机、动感单车、瑜伽垫、智能手环等健身器械及相关产品——从各大电商平台来看,Keep既有几十元的瑜伽垫,也有售价4999元的动感单车 C1 Pro,后者京东目前评价只有500来条,和Keep数亿用户流量未形成有效转换。

相比Peloton,Keep用户留存率实在太低。《2019-2020中国健身房市场发展白皮书》显示,疫情防控期间,Keep的MAU同比增长了20%,但到2020年下半年,Keep月活数量跌回2019年同期水平。易观分析2021年6月份数据也显示:Keep 30天用户留存率仅为20.85,远低于运动健康类App的中位数34.56%。

另外根据Keep路演PPT显示,Keep累计用户高达3亿,但月活仅为3100万,每月订阅人数250万,会员渗透率8.2%。相比登陆纳斯达克时,付费用户数占比达36.5%的Peloton,Keep会员付费占比极低。

这和Keep先免费后付费商业模式有关,也和主要用户群体有关。Peloton目标用户群是中产阶级,而Keep主要用户群是16-25岁的年轻群体,无论是消费水平、消费黏性的培养,都往往不如中产阶级。

和Peloton一样,Keep一直下降的还有口碑。从各大社交平台反馈来看,产品质量、内容不行、自动扣款、虚假发货、售后服务等情况常有发生,“Keep七天免费会员体验,说明的是开启自动续费服务,7天到期后开启自动续费,刚开通7天免费体验就扣费了……”“花了年费会员的钱,却未感受到实质上的用……”这些用户观点可以看出,Keep累计用户为何高达3亿,会员用户数不到三百万——很大原因,除了不断有用户被“劝退”,还有可能是尝鲜用户比例实在太大。

与此同时,Keep更多免费用户正在被分流。乐刻、FIT 、超级猩猩、悦跑圈、咕咚等专注于每日瑜伽的垂直类APP,都在不同程度上抢走了Keep的付费用户,乐刻和超级猩猩的线下门店数量,还遥遥领先于花费大量人力物力的Keepland线下门店。而小米、华为等在智能产品上的布局,其品控供应能力和渠道能力,又是Keep难以拥有的。

为了商业变现,Keep还进入了各种圈子,比如零食圈,推出的品类包括蛋白棒、威化、鸡肉、牛肉、全麦面包、魔芋粉等等。但是,这是一个相比健身器械更为成熟的市场,每个品类都面临着大量头部品牌竞争。无论是品牌力,还是产品力,Keep都不占任何优势,因此至今为掀起什么浪花。

Keep不务正业可能也是无奈之举。从大环境看,中国健身消费习惯远未形成。根据《2019年全球运动健身经济报告》,中国2018年健身人口渗透率仅为0.8%,即100个人中间,可能只有0.8个人有健身消费习惯,而一二线城市如北京、上海渗透率也只达到5%到6%左右。而美国体育产业已是美国十大经济支柱产业之一,每年其体育产业增加值占GDP的3%。

因此,当中美两国互联网健身的领头羊都深陷各种危机、进退两难之时,看上去很大的互联网健身市场,是否如同镜花水月?想要真正挖掘,又能给出怎样的解题思路?

这需要Keep们尽快抉择。

评论