承认陷入流动性危机的这一年,华夏幸福经历了股价暴跌、逾期债务持续增加超千亿、涉入多起债务违约诉讼等风波,也屡次被问询。

虎年伊始,华夏幸福的债务重组有了实质性进展。

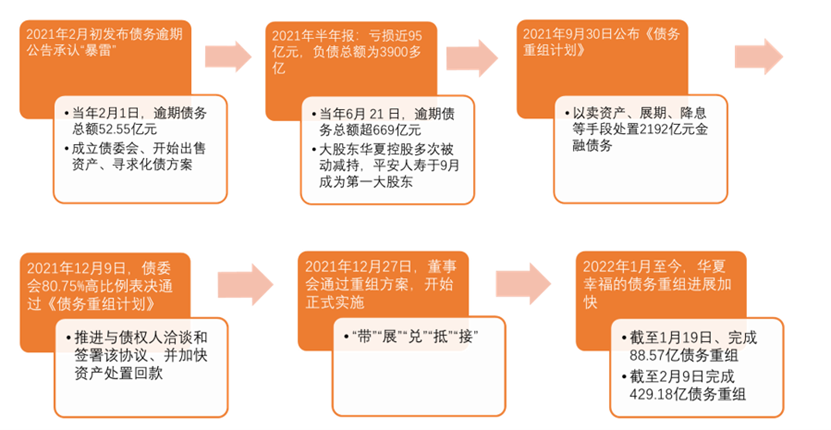

2月9日,华夏幸福(600340.SH)发布公告称,截至目前,其《债务重组计划》中的金融债务已签约实现债务重组的金额累计为429.18亿元,相应减免债务利息、豁免罚息金额共计28.69亿元。

华夏幸福存续金融债务共计 2192亿元,截至目前累计未能如期偿还的债务金额合计为 627.53 亿元(不含利息)。接下来,华夏幸福将在《债务重组计划》的统一安排下实施全部金融债务的偿付。

2021年12月27日,华夏幸福开始实施《债务重组计划》,对债务将通过以下几种方式偿还:“带”(出售资产带走金融债务500亿)、 “展”(优先类金融债务展期或清偿约352亿)、“兑”(出售资产回笼资金中约570亿元用于兑付金融债务)、“抵”(以持有型物业等资产建立信托,以受益权份额抵偿)、 “接”(剩余约550亿元金融债务由华夏幸福承接并逐步清偿)。

今年1月19日,华夏幸福公告称,已签约实现债务重组的金额累计为88.57亿元,豁免罚息金额共计5.47亿元。由此来看,现阶段的债务化解速度相较于耗时8个月才敲定的债务重组方案而言,显然有所加快。

不过,华夏幸福在推进债务重组过程中也面临债权方的不同意见,甚至面临诉讼。

近日,中融信托表示,因债务延期时间、分期还款无法确定、质押应收账款的回款事宜无法谈拢,而拒绝加入华夏幸福债委会。

2月8日, 华夏幸福对外回应称,目前公司已经与中融信托进行多轮协商,正在对协议具体内容做进一步详细沟通。并且,正在稳妥推进债务重组各项工作,将继续坚持“不逃废债”的基本原则,严格执行《债务重组计划》,推动债务重组协议签署等工作。

但是2月8日下午,中融信托在与投资人的沟通会议上回应称,公司任何人并未收到来自对方的任何回复,而在此前的谈判过程中,华夏幸福也从未主动联系过。

据了解,中融信托共有中融-融昱100号、中融-骥达11号等4个集合信托计划,合计债权本金金额约60亿元,合计质押有华夏幸福对各地政府的应收账款超160亿元,且对该笔应收账款享有优先受偿权。

2021年11月,中融信托通过了华夏幸福的债务重组方案,彼时的还款计划为5年清偿、年利率2.5%计息,而最近华夏幸福将还款期限拉长到了8年,中融信托表示无法接受。

“并且,只有第8年利息为2.5%,中间几年可能会兑付两三次,但是数字和时间都不能定。这已经违背了此前签订的《债务重组计划》。"中融信托相关人士称,将采取诉讼手段或寻求其它方法回到谈判桌。

2月10日,据21世纪经济报道披露,中融信托当日已聘请律师团队,称“将尽快发起诉讼,坚决保护委托人权益。”

目前,相关信托投资人面临两条选择:1.若接受8年兑付方案,可在组织下自行与华夏幸福签订条约;2.等待中融信托接下来的诉讼、谈判等处理方法。

“中融-骥达11号集合资金信托计划”投资者告诉界面新闻,“谈了1年,又回到原点,我并不能接受8年,只能等待中融信托的处理。不过,感觉中融方面无法控制应收账款的回款,其一再强调的底层资产有多少效力也不一定。当时光大信托拿了华夏幸福上海的一块地质押,属于硬通货,所以并没有违约。“

为提升信心,中融信托对投资者表示,“用网络流行语来说,我们接下来将会跟华夏幸福产生‘阶段性的开撕’,可能也会撕得比较难看,但都是为了让其沿着此前的债务重组方案继续解决。”不难预见,华夏幸福的债务重组进程将面临不少风波。

而这场自2020年四季度以来出现的流动性危机,也让华夏幸福的融资业务几乎停滞,对公司经营产生严重影响,导致公司业绩大幅下降。根据公告,2021年华夏幸福预计净利润将亏损331亿元到391亿元。

为此,华夏幸福收到了上交所的问询函。截至发稿,华夏幸福暂未对问询函作出回应。

评论