记者 |

距离突破30万元仅过去一个月,碳酸锂价格又站上了40万元大关。

据上海钢联数据显示,2月10日部分锂电材料报价再度上涨,电池级碳酸锂上涨1万元/吨,均价报40万元/吨。

这较2021年底的28万元/吨,已上涨超过四成;较去年同期涨幅超过4倍。

相较于现货报价,碳酸锂期货市场表现更为突出。根据WIND数据,截至2月10日,碳酸锂2022年4月合约价格已涨至42.15万元/吨,6月合约涨至42.6万元/吨,表明市场仍看涨碳酸锂后期价格。

上海钢联新能源事业部锂分析师曲音飞接受界面新闻记者采访时表示,以当前市场情况看,预计碳酸锂价可以突破50万元/吨。

“当产品提价无法向终端传导,锂精矿供应紧张得到有效缓解时,价格将会触顶。”曲音飞称。

供需错配仍然是推动价格持续走高的主要因素。

曲音飞表示,尤其是2021年12月-2022年2月期间冶炼端检修情况频现,加剧了市场供紧现象,下游受原料库存低位影响,补库需求较为强烈,供需矛盾支撑价格进一步上涨。

东吴证券预计,2022年全球碳酸锂有效供给约75万吨。其中新增供给17万-20万吨,对应约280 GWh电池供应能力,约满足电动车60%的需求增长。加上2020-2021年行业消化了此前大量库存,今年碳酸锂供给为紧平衡状态,价格将持续上行。

限制碳酸锂产量的并非是加工能力,而是实实在在的锂矿紧张。

“锂精矿是产业链最紧缺的部分。受限于资源端供应不足,国内冶炼端整体开工无法达到满负荷状态,也是造成市场供应紧张原因之一。”曲音飞告诉界面新闻。

当前需求侧增量明显,主要来自电动车动力电池及储能电池两方面。

得益于政策层面的推动,新能源汽车的渗透率将持续增加。根据国务院印发《新能源汽车产业发展规划(2021-2035年)》,2025年新能源汽车销量占比达到20%。

2021年10月国务院印发的2030年前碳达峰行动方案,提出到2030年,新增新能源、清洁能源动力的交通工具比例达到40%左右。

平安证券预测,2022年电动车全球销量将突破900万辆,增速近50%;东吴证券预测更为乐观,预计销量突破千万辆,增速超过60%。这势必带动碳酸锂需求。

储能电池也将成为锂离子电池另一大市场。

东方证券预计,2022年全球储能电池装机规模87.5 GWh,对应约6.1万吨碳酸锂用量;2025年储能电池装机规模将达283.9 GWh。

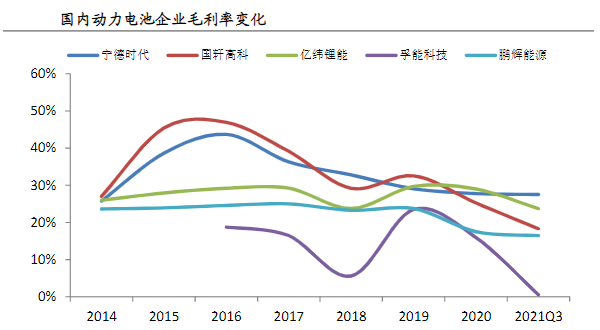

作为动力电池的关键原材料,碳酸锂价格上涨导致电池端盈利承压。2021年,动力电池厂商毛利出现普遍下降。

东吴证券曾测算,碳酸锂成交均价30万元/吨时,电池价格上涨10%,可对应约15%的毛利率;碳酸锂成交均价40万元/吨时,电池价格需上涨20%,才可对应约15%的毛利率。

一般情况下,电池价格上涨10%,对应电动车单车成本上涨5000元左右,这一幅度仍在车企可消化范围内。

华安证券表示,随着中游材料部分环节产能逐步释放,高企的材料价格有望在今年下半年得到缓解。

此外,如果电池厂与整车厂商能够协商价格,逐步建立金属联动机制,可有效缓解电池厂成本压力,毛利得以修复。

评论