文|C2CC新传媒

近日以来,外资美妆巨头纷纷交出了亮眼的财报。2021年,欧莱雅、资生堂、雅诗兰黛、宝洁、强生、科蒂、LVMH、爱茉莉太平洋、LG生活健康等十余家外资美妆巨头的业绩均迎来不同程度的增长。

其中,LG生活健康连续17年创新高;欧莱雅、雅诗兰黛、资生堂等均实现销售额两位数增长。值得关注的是,在巨头们的年报中,“增长最快”“贡献较多”等是中国市场得到最多的评语。

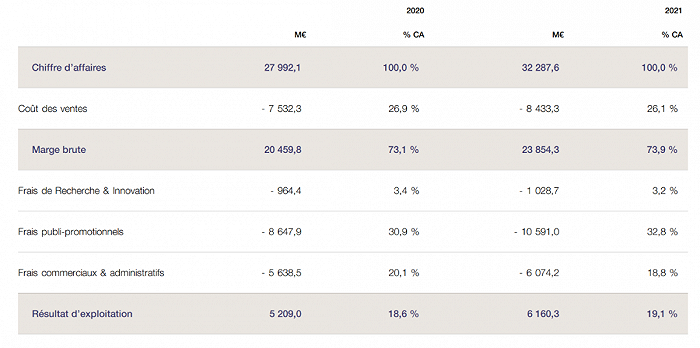

去年卖了2345亿!欧莱雅活性健康部门涨幅超30%

2月10日,欧莱雅集团发布2021全年财报显示,2021年销售额实现322.8亿欧元(约合人民币2345.0亿元),同比增长16.1%;相较于2019年,欧莱雅集团销售额同比增长11.3%;营业利润达61.6亿欧元,占销售额的19.1%。

在所有地区、部门和品类上,欧莱雅的市场份额均取得增长。在中国内地,欧莱雅在2021年取得两位数增长,实现了两倍于美妆市场平均水平的增速。据财报透露,中国内地在第四季度增速有所放缓,但美妆市场仍比2019年更加繁荣。在最后一个季度,欧莱雅中国与2019年同比增长超过50%。

欧莱雅高档化妆品部成为集团最大事业部,香水业务大获成功;销量最大的大众化妆品部也凭借亮眼的彩妆业绩巩固了自己的地位。高速增长的专业美发产品部,继续深入转型,实现真正的全渠道运营。凭借能够充分满足消费者健康需求的品牌组合,活性健康化妆品部门同比上涨31.8%至285亿美元。

2021年,欧莱雅集团在数字化领域的领先优势再次扩大:电商生意同比增长25.7%,占总销售额的28.9%。欧莱雅方面表示,2022将继续抓住全新数字渠道带来的机遇让销售点实现数字化转型。同时也将继续追求美妆科技的转型——持续投资大数据和人工智能,与更多伙伴达成战略合作,例如携手Verily更好地理解和发掘皮肤与头发的衰老机制。

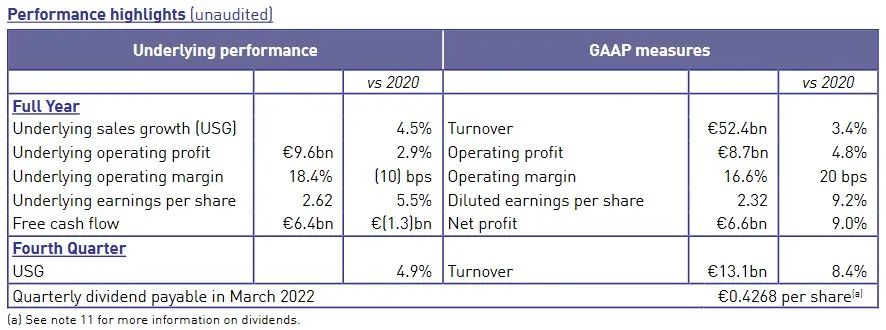

联合利华营收同比增3.4%,预计下半年通胀成本会下降

2月10日,联合利华(UL.US)公布了2021年第四季度及全年财务业绩。财报显示,该公司Q4营收为131亿欧元,同比增长8.4%。

按业务划分,第四季度美容及个人护理业务营收为58亿欧元,基本销售额同比增长6.2%;家庭护理业务营收为27亿欧元,基本销售额同比增长5.0%。

2021年全年营收为524亿欧元(约合人民币3799.1亿元),高于市场预期的521亿欧元,同比增长3.4%;归属于股东的净利润为60.5亿欧元,同比增长8.4%。

按业务划分,美容及个人护理业务营收为219亿欧元,基本销售额同比增长3.8%;家庭护理业务营收为106亿欧元,基本销售额同比增长3.9%;食品和点心业务营收为199亿欧元,基本销售额同比增长5.6%。

联合利华预计2022年,基础销售额同比增长4.5%至6.5%。该公司预计,2022年上半年通胀成本将超过20亿欧元,下半年可能降至15亿欧元左右,这一浮动“反映了市场对大宗商品、运费和包装成本前景的不确定性”。

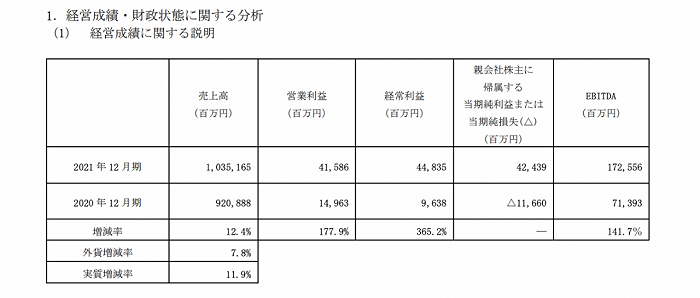

资生堂出售美发业务,更聚焦护肤美容品类

2月9日,资生堂集团发布了其2021年(2021年1月1日-2021年12月31日)的财务数据。财报显示,期内,资生堂集团实现销售额10351亿日元(约合人民币571亿元),同比增长12.4%;营业利润达416亿日元(约合人民币23亿元),同比增长177.9%;归属于母公司股东的净利润扭亏为盈,由2021年亏损117亿日元(约合人民币6.5亿元),增长至424亿日元(约合人民币23亿元)。

从地区看,作为资生堂集团海外第一大市场的中国地区表现依旧亮眼,在全球业务总销售额中占比达到26.6%,仅次于日本市场的26.7%。

财报称,2021年资生堂集团加快品牌推广,旗下主打产品均实现增长,其中资生堂、CPB等产品在中国、美洲和欧洲实现加速增长。目前,资生堂集团护肤美容品类占集团整体业务的61%,资生堂集团方面表示,期望护肤美容品类在2022年占总销售额的75%。

值得注意的是,在2021年财报发布当天,资生堂集团还同步发布了一则通知。

根据通知,资生堂集团将把“SHISEIDO PROFESSIONAL”等面向美发沙龙专业线护发剂、染发剂业务转让给德国汉高公司,许可汉高公司使用“SHISEIDO PROFESSIONAL”商标权,另外,将旗下的产品品牌SUBLIMIC、PRIMIENCE、CRYSTALLIZING等资生堂集团子公司的80%的股份转让给汉高公司的子公司,预计于今年7月份生效。

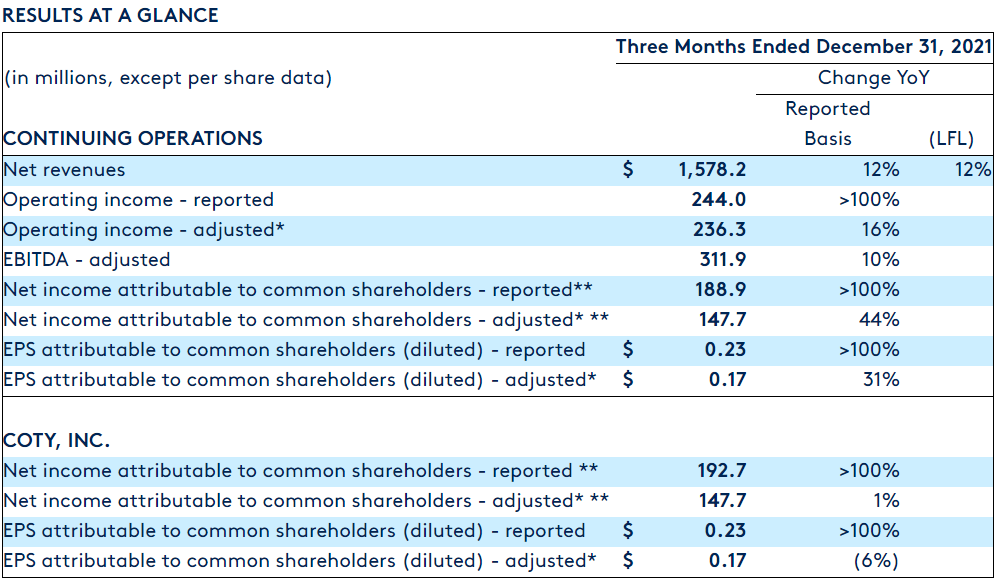

科蒂高端美妆部门销售占比超60%,香水增长势头强劲

2月8日,Coty科蒂集团发布截至2021年12月31日的2022财年第二季度的财报。期内,集团总收入为100.39亿元,同比增长12%。净利润约12.02亿元,比上年的净亏损2.53亿元有所改善。报告称主要得益于高端美妆部门和大众消费美妆部门的增长。亚太地区的增长则主要得益于中国市场的强劲表现以及旅游零售持续复苏的推动。

在第二季度,科蒂高端美妆部门净收入为10.080 亿美元(约合人民币64.14亿元),占科蒂销售额的64%,比上年增长12%。其中,高端消费部门香水的销售额继续以两位数的速度增长,从品牌来看,Burberry、Gucci、Marc Jacobs 和 Chloe 的增长势头强劲。此外,在高端化妆和护肤品方面,在 Gucci 化妆品和 Kylie 化妆品的推动下,其销售额在Q2几乎翻了一番。

作为科蒂集团的第二大业务板块,大众消费美妆Q2的净收入为5.702 亿美元(约合人民币36.28亿元),占科蒂销售额的 36%,比上年增长 11%。在 LFL 的基础上,大众消费美妆的净收入增长加速至 12%。

LG生活健康美容化妆品业务向好,开发新渠道拓展市场奏效

近日,韩国美妆集团LG生活健康发布了2021年第四季度和全年财报。LG生活健康2021年第四季度销售额为118.7亿元,同比下降3.4%,营业利润为12.8亿元,同比下降5.9%。全年销售额达430.54亿元,同比增长3.1%;营业利润增长5.6%至68.62亿元;净收入增长5.9%至45.82亿元。

2021全年,LG生活健康美容化妆品业务全年销售额达到236.24亿元,与上年持平,营业利润增长6.5%至46.62亿元。

财报称,在全球经济低迷和疫情持续收缩的市场环境下,公司化妆品仍表现良好。其中在中国通过进军天猫、京东、唯品会等新渠道拓展市场,旗舰品牌后(Whoo)加强了高价产品阵容,进一步巩固了在全球美容市场中的奢侈品定位,同比增长12%。此外,欧蕙(OHUI)和NCP也增长了8%以上。

雅诗兰黛Q2销售/盈利创纪录,继续看好实体及电商市场

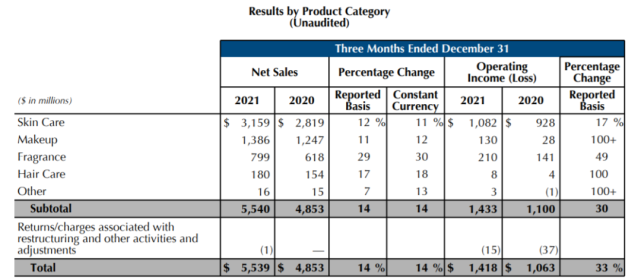

2月3日,雅诗兰黛集团发布2022财年Q2业绩(即2021年10月-12月),期内集团净销售额为352.4亿元,同比增长14%,净收益同比增长24%达69.3亿元。

根据雅诗兰黛集团的财报,去年10月至12月,集团旗下护肤、彩妆、香水和头发护理各项业务均实现了增长。具体而言,当前护肤占比仍然最高,10月-12月的销售额为200.9亿元,同比增长12%,主要得益于海蓝之谜和倩碧品牌两位数增长,并且每个地区的护肤品净销售额都有所增长。

分区域来看,美洲市场是雅诗兰黛该季度业绩的主要推动力,营收增幅为24%;欧非中东地区营收增长为15%;亚太地区增长7%。亚太地区的净销售额增长,主要受中国大陆、澳大利亚和东南亚大部分地区的推动。在中国大陆,护肤品和香水的净销售额增长都居于领先地位。

雅诗兰黛总裁兼首席执行官法布里齐奥·弗雷达(Fabrizio Freda)表示,“我们在2022财年的第二季度实现了创纪录的销售额和盈利能力,这得益于我们品牌永恒的吸引力,尽管疫情带来了加速的波动性和可变性以及供应链挑战。每个类别、地区和主要渠道都在扩张,展示了我们增长战略的多重引擎。我们抓住了护肤品、香水、西方发达市场和实体市场的有利势头,继续在东方与中国消费者以及全球旅游零售和全球电商市场蓬勃发展。”

根据C2CC传媒&新妆资讯梳理,去年1月至12月,该集团销售额达1127.8亿元,同比增长24%。

宝洁化妆品增长最为乏力,2022年旗下十大品类将全部提价

宝洁在1月19日公布了2022财年第二季度财务业绩。财报显示,2021年10月至12月,公司的净销售额为209.5亿美元(约合人民币1329.25亿元),同比增长6%;净收益为42.2亿美元(约合人民币269.11亿元),同比增长10%。具体到中国市场,报告期内宝洁大中华区业绩连续两年二季度增长总和达12%。

按业务划分,纺织品及家居护理产品净销售额最高,为69.72亿美元,同比增长7%;婴儿、女性及家庭护理产品净销售其次,为51.16亿美元,同比增长5%。

健康保健产品净销售额增速最快,达到29.76亿美元,同比增长8%,而化妆品增长最为乏力,为39.26亿美元,仅增长3%。

因为本季度业绩的优秀表现,宝洁上调了对全年业绩的预期,将2022财年总销售额增长由原本的2%-4%,上调至3%-4%;有机销售额则从此前的2%-4%,调整至4%至5%。

宝洁公司在1月19日的财报会上表示,2022年旗下十大品类将全部提价,包括织物护理、婴儿护理、女性护理、成人尿失禁、家庭护理、家居护理、护发、美容、口腔护理和皮肤护理产品。其中,织物护理产品的价格将从2022年2月28日开始上调,而其他个人保健品的价格将从4月开始上调。

疫情期间运输、材料、劳动力和其他成本的上升以及全球通胀带来的原材料价格上涨,是宝洁此次全线提价的原因。除宝洁外,消费品大公司如联合利华、金佰利等均已进行价格调整。

写在最后:

亮眼的销售成绩也令巨头们在中国市场加大了投入。从巨头们的财报中可以看出,未来其在中国市场的竞争或更加聚焦电商渠道,聚焦中高端护肤、以及香水业务板块。同时,在科技、数据和人工智能方面的竞争也不会示弱。

值得一提的是,就在2月初,雅诗兰黛(上海)商贸有限公司因发布虚假广告被罚238.1671万元。这也意味着,化妆品新规出台,给外资化妆品巨头提出了新的要求。考虑到知识产权、生产成本、注册备案流程等方面,国外化妆品品牌的确会受到一定限制,但是想在中国市场有所作为,就一定要顺应国内化妆品监管要求。

评论