文|市值榜 张择瑞

编辑|赵元

在一个行业里,如果有只巨头倒下,且短期内还没有复苏的可能,那么,对这个行业里的其他玩家来说,简直就是天赐良机。

过去两年,这个机会出现在智能手机市场。

2020年二季度,美国对华为的禁令还未正式生效。

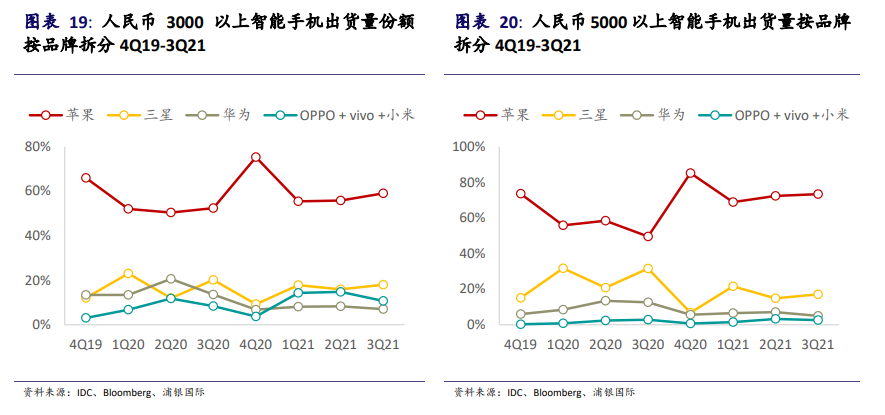

当时华为走到了它的最高点:在国内高端智能手机市场的份额达到47%。禁令生效后,华为手机业务快速萎缩,也意味着,在中国将有一半的高端市场空间释放出来。

华为的缺位,谁能补上?

小米、OPPO、vivo、荣耀等国内智能手机厂商展开了一轮新的搏斗,他们都想借机吃下高端市场的蛋糕。

到了2021年下半年,现实为他们泼了一盆冷水:华为空出的高端手机市场,几乎都被更强大的苹果吃掉了。

CINNO Research数据显示,2021年11月,中国大陆5000元以上机型销量中,苹果占85.6%,华为占7.9%,其他品牌合计占6.5%。再往前追溯,2020年同期,这一数据分别为苹果60.6%,华为31.1%,其他8.3%。

这意味着,在这场罕见的行业大变局中,虽然他们都在努力冲击高端,但都败给了现实。

01 为何要冲高端?

国内智能手机市场,从早期的步步高到后来的OPPO、vivo,OV完整经历了手机从功能机到智能手机的变迁。

因此以OV为样本探讨国产智能手机品牌的高端化,具有一定的启示意义。

过去两年,OV明显加大了高端化布局,原因有以下几点:

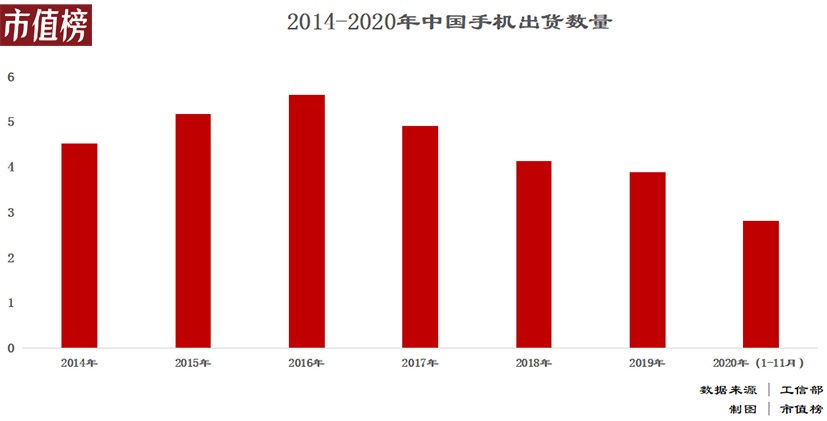

第一,从大环境来看,2016年以后,智能手机市场结束高位增长态势,进入寒冬。

信通院数据显示,2017年国内手机市场出货量为4.91亿部,同比下降12.3%,再到2018年前11个月,出货量是3.79亿部,同比下降15.6%。

2018年结束时,乐视、酷派、金立等厂商濒临消亡,魅族、锤子、360等也相继传出裁员消息,美图投奔了小米,TCL手机被剥离出上市公司,朵唯、努比亚等早已式微。

存量市场之下,手机品牌需要找到新的增长逻辑。

第二,市场提供了冲击高端的好机会。

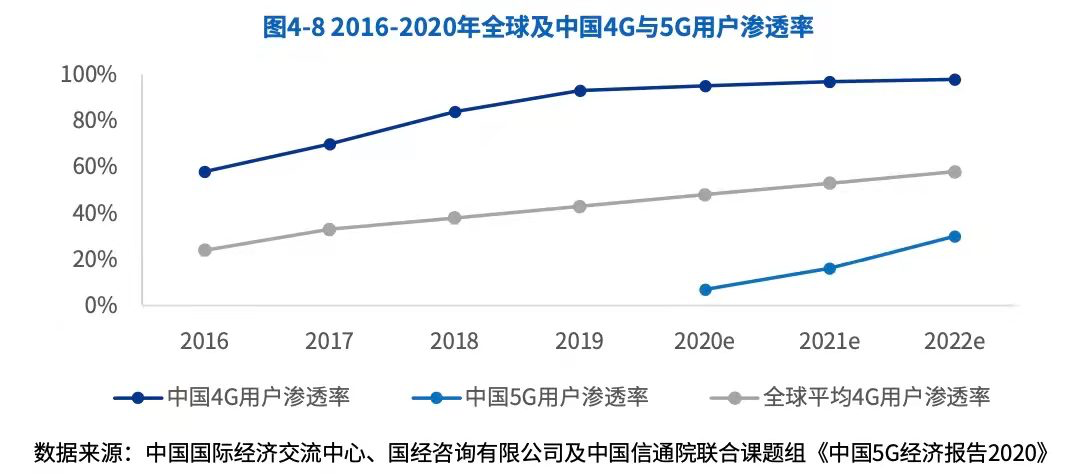

第一个机会是5G带来的换机窗口期。

一方面,4G智能手机过渡至5G智能手机,在短期内带来新的市场增量;另一方面,手机市场长期内的红海局面不会生变,冲击高端,是厂商对抗存量市场压力必经的路。

第二个机会,是华为因受制裁留下的市场空缺。

IDC数据显示,2019年三季度,华为在中国智能手机的市场份额为42%,往下依次是vivo的18.3%、OPPO的16.6%、小米的9.8%、苹果的8.2%。上文提到,到2020年华为在国内高端智能手机市场的份额来到了47%,也一度登顶全球智能手机市场。

但华为的跌落是不可逆且迅速的,技术封锁+地缘政治的因素,让它不得不出让市场,这就给米OV提供了千载难逢的机会。

第三,从OV自身来看,中低端市场竞争加剧,差异化优势被抹平。

很长的一段时间里,OV的王牌分别是R系列与X系列,他们定位相似:主打线下市场、偏重外形设计及拍照功能。

这两个系列最大的共同点在于,他们所采用的处理器,往往不是安卓阵营中最常用的骁龙8系,而是更偏中端。

当时OV的战略是主攻中端市场,打法上则发挥线下渠道优势,配合激进的明星营销。

这确实让他们尝到了甜头。以OPPO为例,从2013年到2018年,R系列经历了8次大的产品迭代,在大多数媒体的报道中,这一系列的累计销量超过1亿台。

但这种打法有个最大的问题:依托营销、渠道所构筑起来的护城河并不深,很容易被追赶。

2015年以后,手机行业开始进入同质化竞争,创新不足的普遍形势下,手机厂商纷纷加大在渠道、营销上的布局,导致OV的差异化优势逐渐被抹平。

02 没达标但也尽力了

为了冲击高端市场,OV采取了以下几种措施:

第一个做法是加大研发力度,更强调科技创新。

2018年11月,OPPO创始人兼CEO陈明永表示,2019年OPPO将研发预算从40亿提升到100亿;2019年12月,陈明永再称,未来三年OPPO的研发投入将达到500亿。

vivo则是在2018年5月的供应商大会上,将品牌属性从“时尚+科技”转变为“科技+时尚”。后来vivo执行副总裁胡柏山对媒体表示,“品牌是消费者的印象,以前消费者对vivo的印象偏年轻化,这会导致偏商务一点的人对vivo的好感不够,科技+时尚的属性加持下来,势必会造成年轻的人对vivo品牌更加热爱。”

在这一基础上,OPPO findX的潜望式摄像头、vivo NEX的弹出式摄像头,都是那几年手机行业为数不多的惊喜创新。

再到去年,OV加入自研芯片大军。OPPO发布了NPU(神经网络处理器)芯片MariSilicon X,vivo发布了ISP芯片vivo V1。

对此,陈明永称,“一家科技公司如果没有底层核心技术,就不可能有未来;而没有底层核心技术的旗舰产品,更是空中楼阁”。

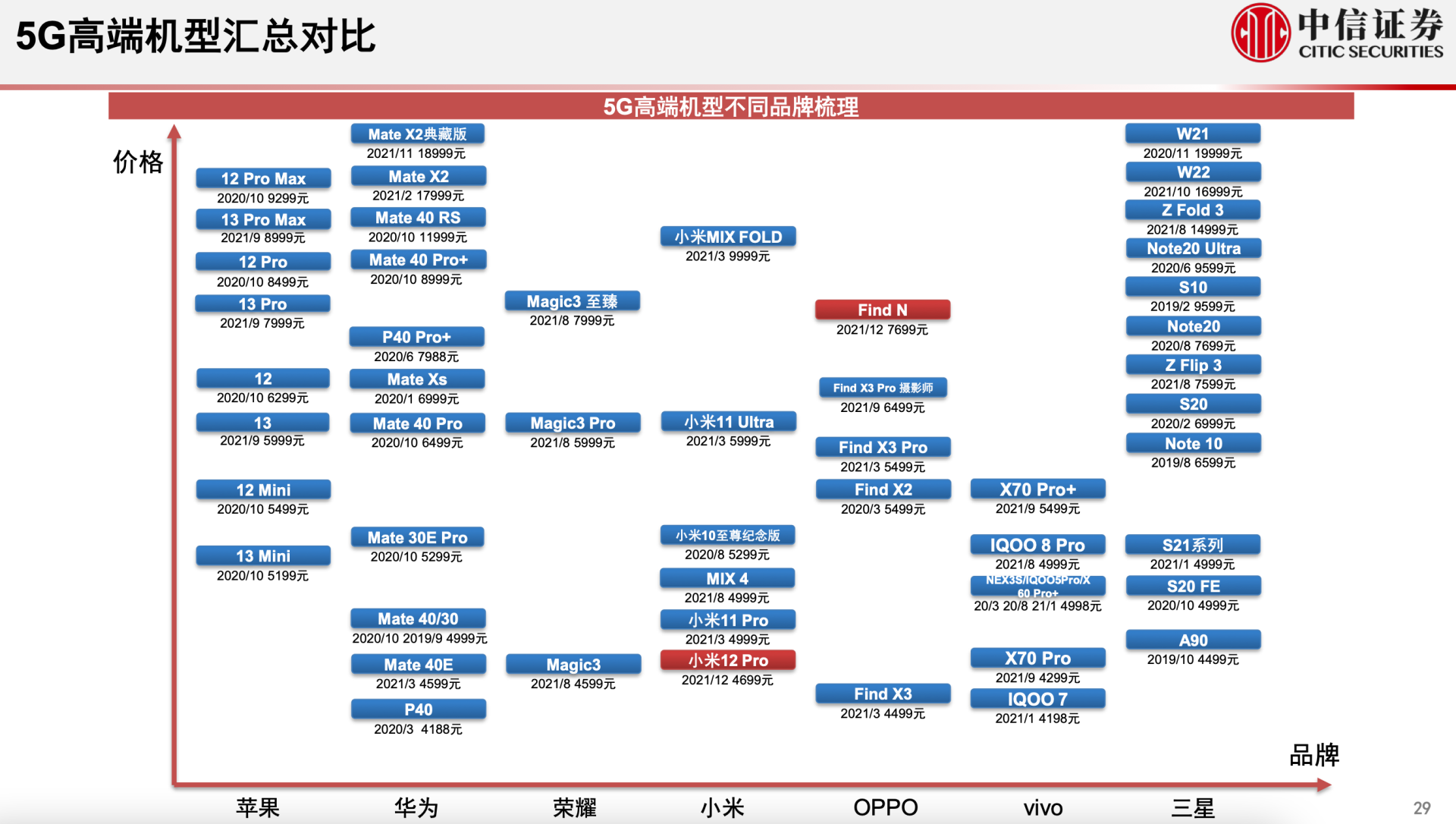

第二个做法是进一步增加高端机型。

OPPO在2018年砍掉了如日中天的R系列,以Reno取而代之,同时重启find系列,发布起售价为4999元的find X。vivo也在18年6月推出NEX系列,主打高端市场。

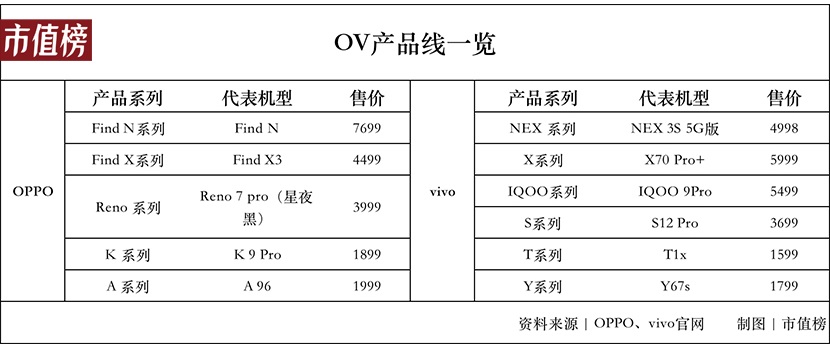

现在,OPPO的高端机型包括findX系列、子品牌(Reno系列、一加系列、realme系列)的部分机型——它们的Pro版本,价格均已上探至4000元价格档。vivo的高端机型包括NEX系列、IQOO旗舰系列和X系列的部分机型,后两者同样是将配置更高Pro版本的售价上调至4000元。

第三个做法是对渠道端、营销布局进行调整。

有媒体报道称,针对中低端机型,OPPO下调了线下经销商的返点和补贴金额,针对Reno 10倍变焦版及find x等系列,则给予经销商更高的返点比例。

find系列重启后,OPPO在代言人的选择上也发生了变化,比如find X2系列的韩寒、find X3系列的姜文。

再比如,2019年发布NEX 3这款机型时,vivo称其承接了vivo渠道变革使命。它摒弃了vivo以往线下渠道广泛铺陈的打法,只在不到不到一万个高阶的售点和旗舰店售卖。

胡柏山曾这样表示,“对高端用户来说,他们习惯在高层及的shopping mall购物,或者像国美、苏宁这些体验比较好的店去消费。我们把整个渠道合理化,让NEX 3在高端消费者愿意去的地方出现,这是我们回到销售本质的理解。”

但OV的这些尝试,并没有帮助他们在高端市场走得更加顺利,如上文所述,现在华为释放出来的市场,基本上都被更强大的苹果吃掉了。

03 为何难冲高端?

全球智能手机市场,在高端市场站稳脚跟或曾站稳脚跟的玩家无非三个:苹果、三星、华为。

讨论OV为何难以冲高成功,一个可以观察的视角是:相比苹果、三星、华为,他们缺了什么?走过哪些弯路?

第一,早期对高端市场定力不够,错失了冲击高端市场的最佳时机。

回到2015年,华为刚刚凭借mate 7叩开高端市场,OV却做出了截然相反的举动:OPPO停掉了N、Find这两条产品线,vivo在2016年底推出xplay 6之后,也停掉了这条产品线。

在当时的智能手机市场,它们是为数不多的高端机型。从价格来看,这三个系列最后的机型是OPPO N3、OPPO find 7、vivo xplay 6,起售价分别是3999元、2998元、3998元。

回过头看,当时是OV错过的一次冲高机会。

一方面,4G在2014年全面放开普及,工信部数据显示,到2015年12月底,4G用户在移动电话用户中的渗透率还只有29.6%。

新的换机潮面前,推出高端产品并不一定会成功,但对品牌而言,这是一次树立品牌形象的好机会。

事实上,苹果在这一年推出的iPhone 6系列、华为推出的mate 7系列,都在后来成了各自的品牌资产。

另一方面,那几年的手机市场仍处于乱战局面,手机厂商们的战略重心大多聚焦在千元机、中端机市场,高端机市场反而是一片蓝海。

偏偏OV在这一时期砍掉了各自的高端产品线,将宝押在了中端市场。

第二,走进了中端市场的舒适区,更多依靠营销及渠道驱动。这一点我们在上文已提及,此处不再赘述。

第三,机海战术稀释品牌印象。

OV这几年最大的一个变化,是产品线越来越多,产品型号越来越多。

现在,OPPO的产品线里有find、Reno、Ace、A、K等系列,vivo的产品线里包括NEX、X、Y、S、T、Z、iQOO等。

OV借此实现了低、中、高端机型的全覆盖,却也难免陷入到左右手互搏的局面。

另一重不能忽视的因素是出货结构,OV当前主要的出货量仍集中在中低端产品,这种情况下,产品线的冗杂、高端系列与中端系列的高配版本之间的模糊定位,实际上都会成为品牌的负资产,影响品牌高端形象的建立。

第四,产品创新乏善可陈,“堆料”并不一定能堆出用户体验。

初代iPhone的发布会现场,乔布斯在屏幕上滑一下就能滚动列表,双击网址就能打开网页,这种操作的流畅性,让人们真正开始相信智能手机,因此即便iPhone并非首款智能手机,但外界普遍尊崇乔布斯为智能手机时代的开创者。

根源在于,乔布斯最先变革的是用户体验。

再者,iOS从一开始便选择了封闭,因为乔布斯认为只有封闭才能和硬件有更匹配的体验。

封闭带来的一大好处在于,苹果得以加强对应用开发商的掌控权,在保证用户体验的同时,也让苹果面对开发者有了更强的佣金议价能力。

我们看到,后来智能手机市场基于屏幕形态、屏占比等方面的创新,苹果都是滞后的,这也一度让其背背上了创新能力不足的质疑,但却丝毫未影响苹果在高端市场的地位。

用户体验,才是真正的刚性需求。

04 结语

回到消费品的增长逻辑。

东吴证券在一份研报中指出,消费品的增长逻辑有三个:行业增长+渗透率提升、品牌化程度提升+品牌集中度&市占率提升、价格提升。

我们看到,过去智能手机的增长,所遵循的正是前两个逻辑:

早期市场蓝海阶段,焦点战场一度是千元机、中低端市场,品牌们谋求的是更高的市占率,是规模效应;

中期市场陷入增长停滞,焦点战场变成了渠道、品类的多寡及精细化运营程度,这轮战事是一场优胜劣汰,行业的品牌集中度在变高。

到如今,当前两个增长逻辑都失效,现存的玩家要想继续增长,最好的路径无非就是走向高端。

但高端不只是“提价”那么简单。提价是一种稀缺能力,其并不等同于溢价,拥有溢价的品牌很多,但拥有持续提价能力的品牌却很少。

OV现在要做的事情,正是持续提升提价能力,而无论渠道也好、营销也好、自研芯片也好,这些都只是手段,最终的指向无非一点:说服消费者。

过去十年,这个星球上高端化最成功的iPhone,只做好了这一件事。

评论