文|苏宁金融研究院 薛洪言

东奥吉祥物冰墩墩的“一墩难求”,再次凸显了消费者对萌宠的巨大热情。近年来,我国宠物市场呈现出快速发展态势,宠物产业链也形成了以宠物食品为主,宠物用品、宠物诊疗、洗澡美容等为辅的多元化市场生态。尤其是2017年佩蒂股份和中宠股份两家宠物食品企业的先后上市,更是激活了宠物创业市场,在资本的助推下,一级市场涌现出一批宠物产业链创业公司,宠物赛道开始备受关注。

但就A股两家宠物食品上市公司的股价走势来看,经过上市初期的例行暴涨后,股价表现早已中规中矩,似乎和朝阳赛道并不沾边。所以,我们该如何理解宠物食品赛道呢?

宠物食品:崛起中的朝阳赛道

宠物经济本质上是一种“孤独生意”,也是一种“情感生意”。情感需求位居生理需求之上,只有当经济发展进入一定阶段后,宠物经济才会迎来高速增长期。

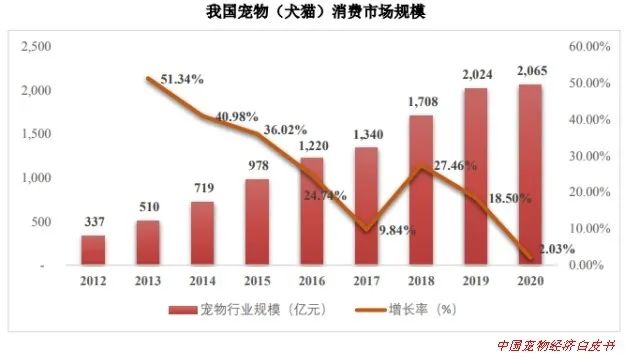

就当前来看,美国、欧洲、日本等发达地区是全球宠物市场重镇,宠物食品、宠物用品、宠物美容、宠物医疗等各个细分领域均趋于成熟,增速基本在5%-6%之间;而我国则恰恰相反,随着收入水平的提升和人口老龄化的加剧,宠物经济正迎来高速增长期。据《中国宠物经济白皮书》,2012-2020年,我国宠物消费市场规模从337亿元增至2065亿元,年均复合增速高达25.43%。

从宠物经济的构成看,由于宠物食品贯穿宠物全生命周期,故是第一大细分行业。欧睿国际数据显示,2018年全球宠物市场中,宠物食品占比约50%,宠物医疗占比约28%,宠物用品占比约19%。据Statista数据,预计2021年全球宠物食品市场规模约1029亿美元,自2012年以来年均复合增速6.17%。

宠物食品又分为宠物主粮和宠物零食两大类,宠物主粮类似于人类食品中的主食,属于宠物饲养的的必需品,占据宠物食品市场的主要份额,发达国家约为80%左右;宠物零食类似于副食,具体包括肉干类、咬胶类和饼干类等类别,具有调节口味、宠物保健和增进主宠互动的作用,兴起时间较短,渗透率还不高。

从宠物类别上看,犬用食品和猫用食品占大头。以美国市场为例,2020年美国宠物食品行业规模约420亿美元,是全球第一大市场,其中,犬用食品占比约68.6%、猫用食品占比约28.6%。

从竞争格局看,2019年,全球宠物食品行业CR5集中度为58%,其中,玛氏和雀巢是第一梯队,市场份额占比分别为 25%和22%,相比之下,其他企业市场份额较小。此外,全球前八大宠物食品公司均为美国企业。就我国宠物食品市场来看,市场集中度要低得多,CR10集中度仅为31%,其中,玛氏依旧占据龙头地位,市场份额约为11.4%,相比之下,其他品牌均在5%以下。

从细分赛道上看,宠物主粮标准化程度高,且产品种类少,适合工业化大生产,在规模经济效应下强者恒强,市场集中度高,全球巨头竞争优势明显;而宠物零食属于新兴赛道,产品线较多、机械化程度不高,全球巨头介入有限,为新兴企业崛起提供了空间。

事实上,就我国近些年崛起的宠物食品企业来看,产品结构基本以宠物零食为主。2020年,我国宠物零食市场CR5为32.7%,市占率最高的两家企业乖宝宠物和中宠股份均为国产企业,市占率分别为12.5%和11%,远高于其他企业。在前10大厂商中,外资厂商仅有玛氏和多格漫两家。

依托在宠物零食市场占据的竞争优势,近年来国产宠物食品企业开始加大对宠物主食市场的布局,不断拓宽发展空间。

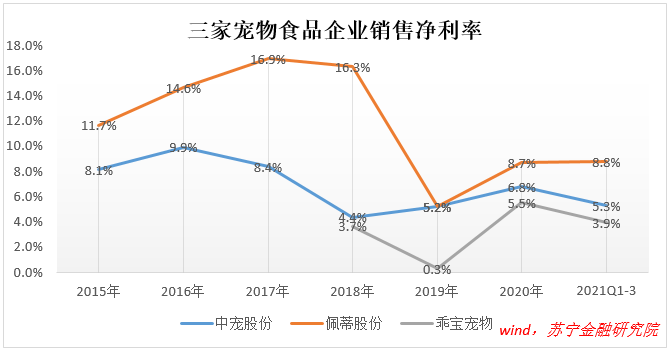

盈利能力平平无奇

与很多投资者想象的不同,宠物食品虽是新兴赛道,市场空间大,但宠物食品企业的盈利水平却不高。如果纯看ROE、净利率等指标,宠物食品生产企业可谓平平无奇。

至于原因,可以从三个方面来理解:

一是历史原因,从海外代工起家,毛利率低。国产宠物食品龙头普遍成立于本世纪初,当时,国内宠物食品市场规模很小,相关企业主要靠为国际巨头代工求生,营收几乎全部来自海外市场。代工企业不掌握品牌和渠道,产业链地位低下,盈利水平低。

自2010年以来,头部代工企业相继布局自有品牌。由于国际市场已经较为成熟,国际龙头已稳稳占据市场,在国际上,国产宠物食品企业依旧走代工模式,自有品牌主要用于拓展国内市场。

在国内市场,国产品牌从宠物零食这一细分赛道切入,抓住电商渠道的东风顺势而起,实现了份额领先,毛利率也显著高于海外代工。但问题是,当前国产品牌的营收大头依旧是代工业务,占比普遍在75%以上,在整体业绩呈现上,盈利水平低的问题尚未改善。

二是供给侧进入门槛低,资本驱动下新玩家加速入局,竞争激烈。现阶段,我国宠物食品市场进入门槛较低,缺少明确的宠物食品生产标准,宠物食品尤其是宠物零食生产不存在明显的规模效益或投资障碍,近年来行业内企业数量不断增加、产能不断扩大,市场供给量亦呈迅速扩大趋势,竞争激烈。

三是需求侧追求实用和性价比,品牌粘性较低,品牌溢价也低。与人类食品不同,宠物食品只有实用价值,基本不附带精神层面的价值,这就导致需求侧更追求实用和性价比,品牌粘性和溢价都较低。

举个例子,飞天茅台与光瓶牛栏山都是白酒,实用价值相差不大,但价格可以相差近百倍,这个差距主要是由品牌溢价贡献。对于宠物食品而言,宠物主人主要为用料安全和营养配比买单,不会为品牌溢价买单。而用料配比很难做出差异化,这就导致了消费者的品牌忠诚度低,宠物食品企业的品牌溢价也低,在属性上就很难成为高毛利赛道。

如何看待当前投资前景?

低毛利属性固然略显可惜,但只要能够匹配高增长,宠物食品依旧可以成为好的投资标的。数据显示,2019年我国城镇养宠家庭渗透率仅为23%,同期美国为68%,仍有很大的提升空间。与此同时,受制于收入水平差异,我国宠物食品渗透率约为22%,而美国则高达95%。换言之,我国犬猫喂养仍以剩菜剩饭为主,而发达国家则以工业化生产的宠物食品为主。

因此,中长期看,养宠家庭渗透率的提升叠加宠物食品渗透率的提升,我国宠物食品行业仍有很大的增长空间,属于典型的朝阳赛道,投资者不必担心增长问题。但行业高速增长是一回事,具体到A股上市公司则是另一回事。

如前所述,当前A股宠物食品上市公司的主要营收来自于海外市场,以美国、欧洲和日本为主,属于典型的成熟市场,增速缓慢,平均在5%-6%之间。在这个意义上,A股宠物食品上市公司适用的投资逻辑并非国内朝阳市场的中高速增长逻辑,而是国际成熟市场的低速增长逻辑。因此,虽然相关公司股价距离高点已有超过40%的跌幅,但若匹配成熟市场的低增速逻辑,当前估值水平依旧是不便宜的。

为破解这一问题,当前头部企业纷纷将战略重心转向国内市场,同时加快对宠物主粮的布局,以打开增长空间。举例来说,2015-2020年,中宠股份的国内营收占比从12.26%提升至24.1%,佩蒂股份则从2.07%提升至14.86%,虽然比重依旧较低,但提升很快。随着国内市场占比的不断提升,宠物食品企业的投资价值也将越来越好。

对投资者而言,不必急于当下布局,需耐心等待恰当的时机。投资不能只为未来和预期买单,还要关注预期达成所需的时间。对缺乏耐心的投资者而言,时间往往会成为其最大的成本。

评论