文|BT商业科技

2月15日,英特尔(Intel)宣布计划以每股53美元的价格收购以色列半导体解决方案代工企业高塔半导体,这桩收购预计将耗资54亿美元。根据英特尔官方公告,该交易已经获得双方董事会的批准,目前正在走相关交易流程及向监管机构进行审批,如无意外将在12个月内完成。

尽管收购尚未正式完成,英特尔已经开始憧憬美好的未来。英特尔代工服务总裁Randhir Thakur就表示,高塔半导体的加入会大幅增强英特尔在代工业务方面的竞争力:

“我们很高兴高塔团队加入英特尔,他们数十年的代工经验、丰富的客户资源和深厚的技术积累,将加速英特尔代工服务的发展。”

对于代工业务,英特尔在过往有过犹豫,也走过弯路,但现在似乎终于看清了这个市场的庞大潜力,不会再轻易放弃。而对于目前独霸芯片晶圆代工市场大半壁江山的台积电来说,英特尔的步步紧逼,真能给它带来挑战吗?

即将拿下高塔半导体,英特尔再加码代工业务

对于英特尔和高塔半导体之间是收购案,资本市场表现得极为兴奋。周一美股盘前,高塔半导体股价一度飙涨逾50%,随后高开高走,收涨42%。

值得一提的是,英特尔和高塔半导体之间的收购案不过是半导体行业近期并购浪潮中的沧海一粟。近段时间,前有英伟达收购ARM失败,后有AMD以350亿美元天价拿下赛灵思,整个行业的马太效应在加强,头部巨头正在发挥自己的“钞能力”进行疯狂扩张。

不过在高塔半导体股价狂飙的同时,英特尔股价只是微涨1.8%,并没有出现想象中的盛况。在价值研究所(ID:jiazhiyanjiusuo)看来,高塔半导体和英特尔在股市上的表现,揭示了资本市场对这桩交易的复杂态度:对于前者来说,这是一笔稳赚不赔的买卖;但对于后者来说,这桩收购能否达到预期的效果还是一个未知之数。

对高塔半导体来说,英特尔提出的收购方案是明显的溢价收购,对被收购方股价的提振作用相当明显。按照流通股本和股价进行换算,在昨晚暴涨之前高塔半导体的市值约为31亿美元,比英特尔提出的收购价低了近60%。

作为以色列半导体行业的领头羊,高塔半导体创立于1993年,1997年成功登陆纳斯达克,在2000年股价一度达到652美元的峰值。不过随着美国科技股泡沫破裂,以及随之而来的国际关系变化、金融危机等冲击,高塔半导体股价、市值每况愈下,早已不可与巅峰时期相提并论。

但在代工领域,高塔半导体依然是一股举重轻重的力量。

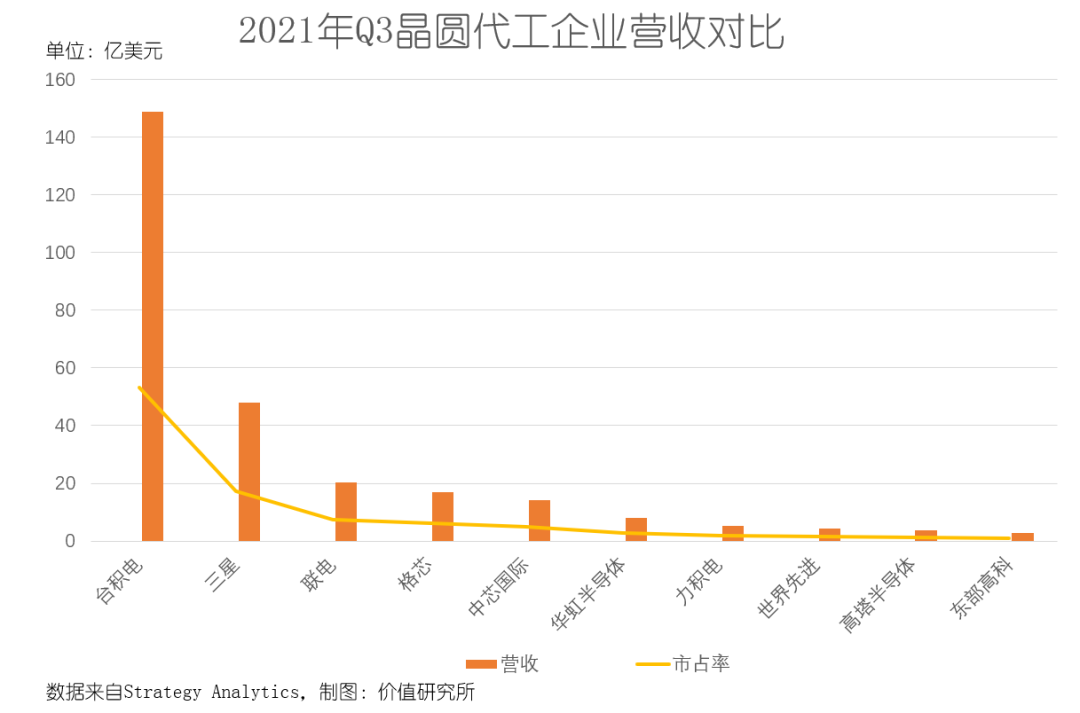

在国际知名调研机构Strategy Analytics的报告中,过去几年高塔半导体一直是全球排名前十的晶圆代工企业,去年第三季度的营收排名为全球第九,市占率约为1.4%,和世界先进、力积电、华虹半导体等不相上下,力压韩国的东部高科。而在去年第一季度,高塔半导体的销售额更是高居全球第七位,紧追身前的力积电和中芯国际。

但对于英特尔来说,此次溢价收购要承担不少风险。其中最大的问题是,高塔半导体当前的营收、利润相和英特尔相去甚远,无法对后者的股价、市值起到太大的拉动作用,短期内甚至会拉低整体利润率。

2021财年三季度,高塔半导体营收为3.9亿美元,同期英特尔营收为191.92亿美元。放在英特尔这艘巨型航母内,高塔半导体的体量实在小得可怜,未来能对前者的业绩作出多大贡献也尚是未知之数。瑞穗银行分析师Vijay Rakesh就在收购消息传出后撰文表示,高塔半导体毛利低迷,它的加入必然会稀释英特尔的短期利润率。

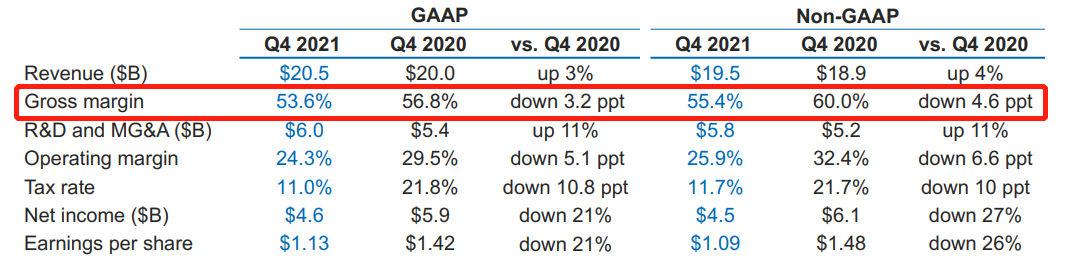

价值研究所(ID:jiazhiyanjiusuo)也观察到,综合华尔街多家顶级投行对高塔半导体2022年业绩预期来看,其毛利率预计不会高于30%。而过去几个季度,英特尔的毛利率都不低于50%,四季度的最新数据是55.4%——这还是在同比下滑4.6%的情况下取得的成绩。

(图片来自英特尔财报)

明知山有虎偏向虎山行,高塔半导体身上自然有吸引英特尔的特质——这一切,都得回归到双方的业务上。

正如文章开头所言,英特尔拿下高塔半导体释放了一个重要信号:加码晶圆代工业务。客观地说,虽然高塔半导体在晶圆代工市场市占率不算高,但已经是英特尔可以拿下的最佳猎物了。

一方面,排名在高塔半导体之前的晶圆代工企业英特尔基本都无法拿下。它们要么有很大的反垄断压力,收购基本不可能成行,如中国大陆地区的中芯国际、华虹半导体等;要么自身体量巨大,根本不会委身他人,比如英特尔此前求而不得的格芯。

众所周知,去年7月份,英特尔曾有意以约300亿美元的价格收购格芯,这是英特尔历史上规模最大的一笔并购案,轰动程度不输此前的英伟达收购ARM一案。但最终的结果大家都很清楚了,有阿布扎比穆巴达拉资本在背后撑腰,加上自身业务发展十分顺利,底气十足的格芯坚持走自主发展道路,将英特尔拒之门外。

另一方面,正如Randhir Thakur所言,高塔半导体在晶圆代工领域有多年的积累,其客户、技术和生产经验,都是英特尔欠缺的。

在生产工艺上,高塔半导体主攻成熟制程芯片代工,也可提供各种定制工艺代工服务,包括SiGe、BiCMOS、RFCMOS等,主要产品对应的分别是消费电子、PC、通信、汽车、先进工业和航空航天等下游客户。在量产能力上,高塔半导体目前在以色列设有两个制造工厂,在美国、日本分别也设有工厂,还和松下、意法半导体等合作建厂。

对于想发力追赶台积电、三星的英特尔来说,高塔半导体绝对是一股不错的即战力。但两者的结合只是第一步,想要真正叫板台积电,英特尔还有很长的路要走。

叫板台积电,还是遥不可及的目标

早在去年3月份宣布全面重启代工业务之时,英特尔CEO帕特·基辛格就喊出了2025年追上台积电的口号,两大半导体巨头之间也爆发过多次口水仗。

台积电创始人张忠谋在去年多次公开谈论晶圆代工市场的竞争格局中,均表示三星是其主要对手,完全无视英特尔。而在外媒的报道中,往往会扯上张忠谋当初调侃英特尔出售芯片代工业务,以及后者拒绝为台积电融资等陈年往事,突出两者之间的矛盾。

在价值研究所(ID:jiazhiyanjiusuo)看来,英特尔和台积电历史上充满各种纠纷、矛盾不假,但回归当下,两大巨头其实并不存在所谓的正面冲突——在晶圆代工领域,现在的英特尔还没有叫板台积电的实力。

为何得出这个结论?我们可以从晶圆代工行业最重要的两个维度来进行分析:生产工艺&量产能力。

从技术上看,台积电可以说是一马当先,尤其是在先进制程领域。

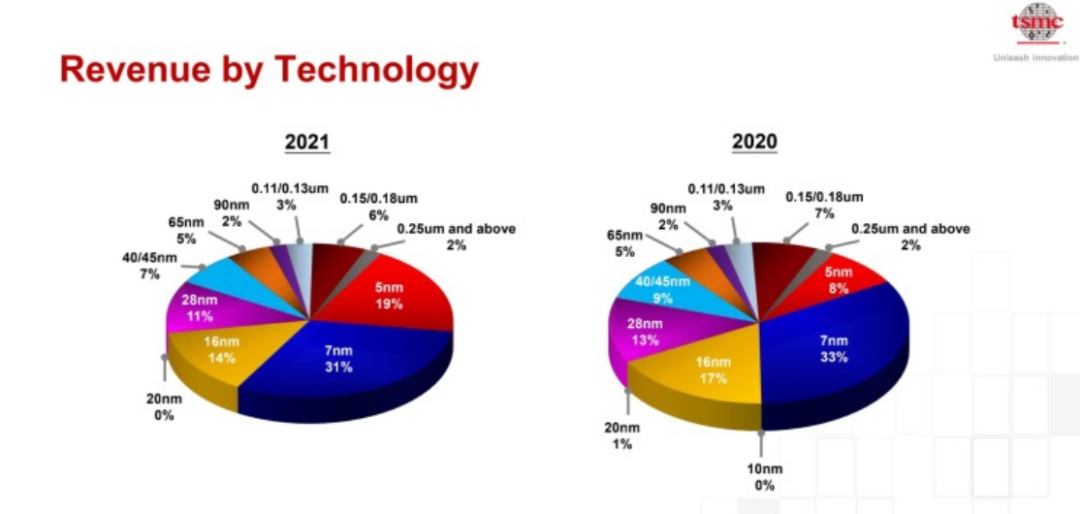

数据显示,代表当前晶圆代工最高水平的5nm和7nm先进制程晶圆,已经成为台积电主要营收支柱,产能大幅提升。从过去两个季度的财报来看,7nm制程晶圆代工是台积电最赚钱的业务,三季度营收占比高达52%。不过5nm制程晶圆的贡献率也在稳步提升中,过去两个季度占比分别为18%和19%,较去年同期几乎翻了一倍。

总的来说,先进制程是台积电发展重点,进军2nm甚至1nm制程也早已写进日程表。

(图片来自台积电财报)

至于英特尔,虽然生产工艺在业内也属顶尖,但和台积电比还是有一定距离。

去年七月份,英特尔宣布使用全新的制程节点命名体系,原来的7nm制程改为Intel 4,仍在研发阶段的Intel 3则对应5nm/3nm制程。按照基辛格的说法,改名是“基于客户看重的关键技术参数提出的,即更看重性能、功耗和面积,不能用简单的nm制程来衡量芯片性能”。

但根据Digitimes同期发布的研究报告,改变命名方式并不能改变这几家晶圆代工企业在工艺密度上差异。

当前已量产的最先进制程是5nm,台积电的工艺密度为1.73亿/mm2(数值越高工艺越先进),尚未量产的3nm和2nm,实验数据分别为5.2亿/mm2和4.9亿/mm2。至于英特尔这边,现在尚未攻克3nm以下制程,5nm的目标数值是3亿/mm2,但目前也并未实现量产。而IBM和三星联合发布的2nm制程工艺密度,也不过3.33亿/mm2。

总而言之,越往先进制程走,台积电的领先优势就越大,在工艺上最有希望跟其掰手腕的,还要数三星。

从产能来看,台积电和三星基本独一档,和后面的竞争对手拉开了很大差距。

目前,能量产5nm制程晶圆的其实只有台积电和三星,区别在于前者产能已经进入爬坡阶段。ASML此前就曾表示,2021年在全球交付的EUV光刻机中,绝大部分都供应给了台积电,用于扩充后者的5nm、7nm制程晶圆产能。而遭到日本出口限制的三星,则在光刻胶、高纯度氟化氢和含氟聚酰亚胺等半导体材料的供应上面临很大挑战,拖慢了产能扩张的节奏。

两大代工巨头下一阶段的竞争,主要集中在3nm制程上,对客户的争夺也已经进入白热化。苹果在去年发布的芯片线路图中指出,预计在2023年发布机遇3nm制程的第三代M系列芯片,依然选择和台积电合作。但三星由于在3nm制程的GAA晶体管技术上取得关键突破,而吸引了AMD、高通的关注。

英特尔当然也有意加入竞争,但量产时间表较三星、台积电明显落后——三星预计今年上半年实现量产,台积电计划下半年开始量产,英特尔的3nm制程最早要到2023年才能正式亮相。

不过,面对当前差距英特尔没有退却的意思——收购高塔半导体就是明确的信号。在未来一段时间,扩充产能以及寻找3nm先进制程之外的技术突破口,是英特尔追赶台积电、三星的主要方式。

晶圆代工大爆发,巨头如何吃透眼前红利?

除了更改命名制度、收购高塔半导体之外,英特尔过去一年还做了很多努力,弥补自己在技术和量产能力上的缺陷。

一方面,英特尔推出IDM2.0战略,提出微缩技术、为硅注入新功能和物理学新概念等三大方向。其中,在微缩技术的钻研上,英特尔重点关注先进封装技术以及对单原子层2D材料的使用,目前已开展和IBM联合研发下一代逻辑芯片封装技术的计划,针对自身短板作出了针对性补强。

众所周知,设计、晶圆代工和封测是半导体芯片行业最赚钱、发展潜力最大的三大赛道,且后两者之间的融合趋势变得愈发明显。台积电副总经理于振华就在去年的Hot Chips半导体热点大会上表示,随着晶圆制程工艺越来越先进、技术含量越来越高,封装要求也越来越高,日渐成为晶圆代工企业不可忽视的技术环节。

和先进制程相比,头部半导体厂商在先进封装领域的差距并没有那么大,英特尔、台积电、三星,还有芯片设计领域的AMD和英伟达,都具备很强的竞争力,英特尔还有迎头赶上的机会。

另一方面,在基辛格的亲自主导下,英特尔祭出了多个扩产计划。去年3月份,基辛格就表示将以美国和欧洲为基地,投建两座晶圆代工工厂,且全面开放代工业务。

值得一提的是,为了争抢客户、扩大产能,英特尔还有意祭出一个大招:开放X86内核授权。根据Theregister报道,英特尔可能会向希望开发芯片的客户授权X86的软核和硬核技术,这对于众多ARM芯片开发商来说是很大的诱惑。

面对这一系列疯狂的扩产计划,这几家半导体巨头丝毫不担心会出现产能过剩的情况。毕竟芯片荒还在蔓延,晶圆代工的地位无可取代,且利润率正不断提高。根据IC Insights的报告,2021至2026年期间,全球晶圆代工市场预计会保持5.24%的年均复合增长率,到2026年市场规模将达到887亿美元。

有鉴于此,价值研究所(ID:jiazhiyanjiusuo)认为台积电、三星和英特尔未来一段时间仍会不断提高量产能力,务求吃透眼前红利。

英特尔的扩产计划前面已经有过详细介绍,台积电和三星就更不用说,扩产早已成为其长期规划的一部分。

台积电这边,采取的是先进制程和成熟制程两手抓的政策,全方位提升产能。其中,去年4月投入了28亿美元的南京工厂扩产计划预计在今年下半年正式完成,在美国全新投建的5nm晶圆代工厂则进入员工招聘和培训流程,预计在2024年正式投产。此外,台积电CEO魏哲家近期还表示,将在日本熊本投建22/28nm成熟制程晶圆代工厂,预计今年内开建,2024年正式投产。

虽然财报里没有披露具体数据,但根据多家媒体的爆料,2021年全年,台积电用于扩充生产线的资金不会低于300亿美元。

三星这边,去年11月落户美国德州的晶圆代工厂是其近期最重要的扩产计划。官方数据显示,该生产工厂预计耗资170亿美元,计划在今年上半年动土,2024年下半年投产。联系到上文所说的三星和台积电关于3nm先进制程客源的争夺战可以推断,三星远赴美国建厂,对其招揽AMD、高通甚至苹果等高端市场客户来说,无疑是一大利好。

价值研究所(ID:jiazhiyanjiusuo)在此前的《半导体行业2022年十大看点》一文中就曾介绍过,三星过去一年对半导体业务的投资较计划增长29%,且已经赶超台积电。如今随着英特尔加入,晶圆代工巨头们的军备竞赛,必然会变得更加激烈。

写在最后

记性好的朋友应该记得,去年年初,基辛格在走马上任之时曾向投资者大派定心丸:

“我们正向华尔街公布大量细节,让我们放手一搏。”

而基辛格掏出的武器,就是前面提到的IDM2.0战略。根据他制定的战略中,晶圆代工是英特尔未来非常重要的一环,过去一年英特尔也的确作出了许多尝试,加强相关业务布局。但正如前文所说,即便成功拿下高塔半导体,英特尔的实力和台积电、三星也还有很大差距,短时间内没有赶超的可能。

价值研究所(ID:jiazhiyanjiusuo)认为,对于曾经的半导体霸主英特尔来说,现在最重要的是接受现实、认清差距、补强短板。超高的技术壁垒和研发成本决定了半导体行业,尤其是在晶圆代工领域,不具备一步登天、弯道超车的神话。英特尔想要抢回属于自己的半导体王座,只能一步一脚印,慢慢夯实自身实力。

评论