记者|张乔遇

果链公司苏州新大陆精密科技股份有限公司(简称:新陆精密)近期向上交所主板递交招股书,民生证券为保荐机构。

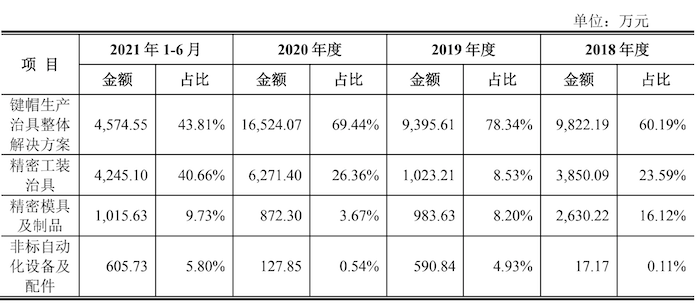

报告期(2018年-2021年1-6月),新陆精密最主要的产品为扣衔在键盘按键顶部的键帽,以及用于苹果手机中框全制程生产的精密工装治具,辅以部分精密模具及制品和非标自动化设备及配件。

平均九成以上收入来源于苹果产业链公司的新陆精密,享受高毛利率同时也面临果链公司固有的问题,受苹果公司需求和决策的重要影响。报告期公司收入极为不稳定甚至一度同比下滑26.51%,有了欧菲光的前车之鉴,公司的持续经营能力存疑。

此外,公司还被选中2022年首批首发企业信息披露质量抽查名单中。

高度依赖苹果产业链公司

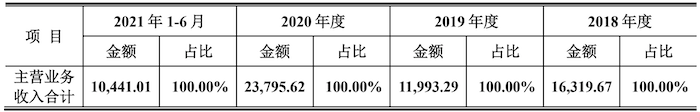

报告期,新陆精密的营业务收入分别为1.66亿元、1.21亿元、2.40亿元和1.06亿元,扣非后归属于发行人股东的净利润分别为7440.38万元、4646.44万元、1.08亿元和4128.13万元。

公司客户主要系苹果公司及其产业链厂商赫比集团、精元电脑、捷普集团等。报告期各期,新陆精密来自苹果公司及其产业链厂商的销售金额占主营业务收入的比重分别为99.39%、92.17%、95.93%和88.90%。

因此下游苹果的整体需求量波动将直接影响新陆精密相关业务的销量,苹果公司的需求对新陆精密业绩将产生重大影响。

2019年,公司主营业收入为1.20亿元,同比下滑26.51%,除非标自动化设备及配件业务外其余三项主营业务收入全面下滑。其中精密工装治具收入同比下滑73.42%,精密模具及制品收入同比下滑62.60%。

对于上述精密工装治具的收入下滑,新陆精密解释为:苹果公司于2019年发布的智能手机iPhone 11系列与2018年发布的iPhone XS、iPhone XR系列变化较小,市场认可度不高,终端产品需求不足导致公司精密工装治具业务出现下滑。

而精密模具及制品收入同比下滑的主要原因系客户工艺制程变更导致精密模具及制品业务中手机遮喷治具等需求量减少较多所致。2020年公司精密模具及制品收入同比再次下滑11.31%。

不过,公司整体利润率处于较高水平。报告期,公司综合毛利率分别为63.20%、61.37%、65.55%和58.20%。

同样为治具生产的同行业可比公司强瑞技术(301128.SZ)对应毛利率只有35.35%、42.40%、37.99%以及35.05%。据悉,强瑞技术的主要客户为华为、荣耀、维沃等。

成为苹果供应链企业是一把“双刃剑”。2021年3月,镜头模组巨头欧菲光因被“踢出”果链,直接导致2020年计提大量资产减值准备及长期待摊销费用后的业绩预告从盈利8-9亿元变成亏损19亿元,预计2021年全年还将亏损19-27亿元。

彼时欧菲光来自苹果的收入占比约三成,而九成应收依赖苹果产业链的新陆精密对于强调持续经营能力的主板来说风险更高?

应收账款占营收近八成

报告期内,公司净利润分别为4028.46万元、4805.35万元、1.10亿元和4171.42万元,同期经营活动产生的现金流量净额分别为9921.14万元、2800.21万元、8986.08万元和6758.54万元。

公司经营活动产生的现金流量净额和净利润产生差异的最主要影响因素是经营性应收项目的增减变化,而各期经营性应收账目中应收账款的余额最大。

报告期各期末,公司应收账款账面余额分别为4541.06万元、6275.66万元、9560.94万元和 8164.30万元,占营业收入的比重分别为27.34%、51.80%、39.77%和77.10%。新陆精密表示主要系随着营业收入的增长,公司应收账款的整体规模亦保持快速增长。

2018年至2020年,赫比(苏州)通讯科技有限公司一直是新陆精密应收账款余额第一大客户,占应收账款余额的比例分别为51.38%、47.45%和43.39%。截至2021年1-6月,公司来自赫比(苏州)通讯科技有限公司应收账款占应收账款余额的比例31.82%。

目前,新陆精密除2020年末存在少量1-2年账龄的应收款项外,其余期末应收款项账龄均在1年以内。此外,报告期新陆精密的应收账款周转率(次)分别为2.91、2.24、3.04和2.39,略低于强瑞技术。

2015年,苹果公司自主研发键盘模组,并推出自主研发键盘模组后的首款超薄笔记本电脑,其键帽设计及制程工艺与前代产品相比发生较大改变,新陆精密通过设计出第一代“键帽生产治具整体解决方案”,成功借此跻身于苹果产业链。

但界面新闻记者注意到,报告期公司研发费用占营业收入的比例分别为3.98%、5.86%、3.50%和4.67%,远低于强瑞技术。

公司对此解释:一方面,强瑞技术设备类产品的销售占比高于发行人,该类产品需投入的研发物料相对较多;另一方面,报告期内公司受产能所限,主要致力于服务好苹果公司及其产业链厂商,相关研发工作集中且成功确定性相对较高。

存关联担保

根据主板上市的相关要求,公司虽然不存在以公司资产、权益或信誉为主要发起人提供违规担保的情况,不存在资产、资金被主要发起人占用而严重损害公司利益的情况。但存在实际控制人许猛及其妻子为公司提供关联担保,公司向实际控制人许猛拆入资金以及实际控制人许猛通过个人卡和现金代收废料销售款和代垫费用等行为。

2017年3月27日,许猛与其妻子王鸣霞与中国银行北仑分行签订了最高额保证合同,为新陆精密与中国银行北仑分行在2017年3月27日至2018年3月21日期间签署的主合同中约定的由中国银行北仑分行享有的一系列债权,包括借款、贸易融资、保函、资金业务及其他授信业务提供担保,担保额度为96.60万元。

据披露,截至2018年3月末,新陆精密已归还完毕全部借款本金及利息,上述担保合同已经履行完毕。

2018年以前,公司曾向许猛先生借款用于补充流动资金,导致报告期期初公司向实控人许猛借款的余额为1240.43万元。截至2018年6月末,公司已偿还上全部本金和利息,共计1333.65万元。

2018年初,许猛通过其个人及其配偶和盟润商贸的银行账户代公司发放员2017年奖金148.17万元。

此外,报告期内,公司存在通过个人卡和现金的方式代收废料销售款项,并通过个人卡代垫业务招待费、咨询服务费等费用的情形。其中,代收废料销售款项为843.03万元,代为支付相关费用为359.29万元。

评论