文|苏宁金融研究院研究员 黄大智

农业指数的历史表现如何?

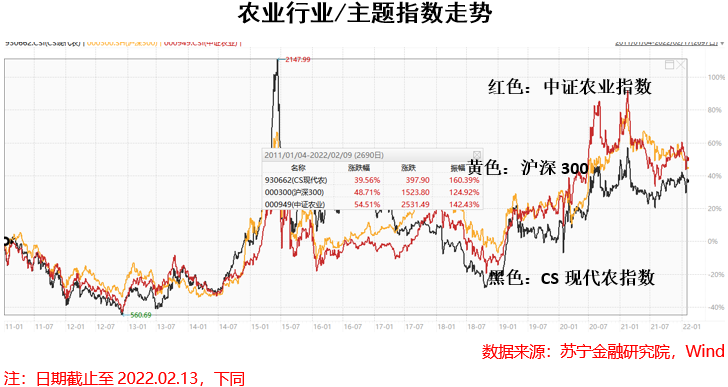

从长期来看,虽然农业对一个国家的作用至关重要且不可替代,同时在过去将近20年的时间里,国内每年的“中央一号文件”都是事关三农(农业、农村、农民)发展的。但A股中与之相关的上市公司表现并不好,农业相关的行业或主题指数相比于市场宽基指数沪深300并不具备超额收益,这一定程度上制约了农业行业指数的长期投资价值。

如果从指数的长期投资角度来看,无论是定投还是买入并长期持有,对于农业指数而言都并非是最合适的投资策略。政策及周期的影响之下,需要分别对生猪养猪、种业、禽畜产业链行业有较深入的研究,需要买在其“行业底部反转”之前,卖在“行业顶部反转”之前,对于一般投资者而言,投资及研究难度相对更高。

农业指数如何选择?

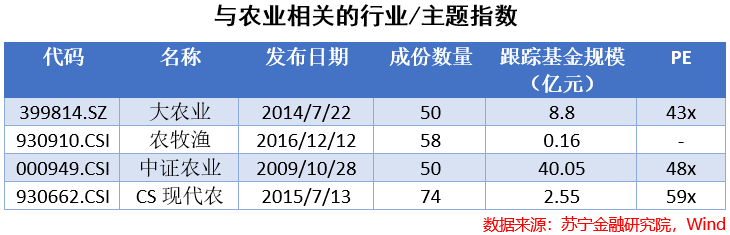

从指数来看,与农业相关且有基金跟踪的行业或主题指数共有七个,但其中部分为农业的下游如细分食品指数,以及细分子行业如农业机械,这些指数与农业本身相对偏离较大。综合来看,符合农业本身的行业指数共有四个。

其中中证农业主题指数是从沪深A股中选取50只业务涉及农用机械、化肥与农药、畜禽药物、农产品、肉类与乳制品等领域的上市公司股票作为指数样本股,以反映农业主题上市公司股票的整体表现。

而中证现代农业主题指数以中证全指为样本空间,选取涉及农业用地流转、农机、节水灌溉、农资服务、种子,养殖业,以及农业生产信息化、经营信息化、管理信息化、农业智能机械等业务的上市公司股票作为成份股,以反映现代农业类相关上市公司整体表现。

以两个指数的对比来看,毫无疑问是CS现代农的表现更具弹性,市场也更加认可其高成长性,相应的估值也更高。且CS现代农指数覆盖的标的更广泛,因此,本文以CS现代农指数作为分析标的。

CS现代农指数的行业及主要权重股

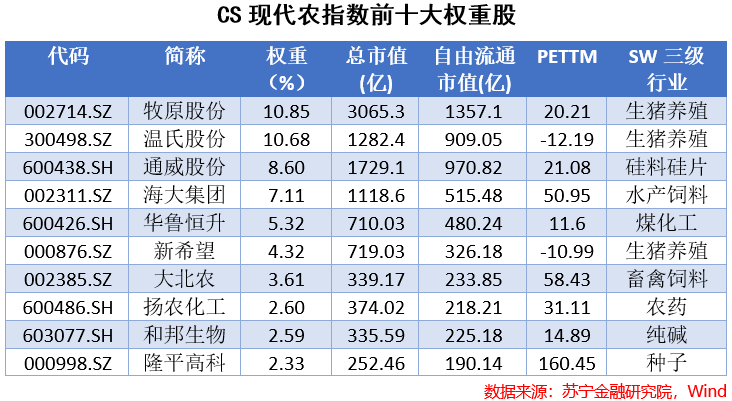

从CS现代农指数的行业构成看,涵盖了上下游产业链各个环节,如上游的种子、饲料、化肥,下游的农副食品的加工销售。其中生猪养殖、农药、水产养殖(其中涵盖硅料硅片,为“渔光一体”产业模式)占比最大。特别是生猪养殖,行业权重占比近30%,可以说生猪养殖的行情一定程度上左右了CS现代农指数的走势,因此现代农指数在行情上也表现出了一定的周期性质。

从指数的成分股来看,CS现代农指数的前十大权重股权重总计为58%,是一个看起来集中度并不低的占比。但是前五大权重股的权重占比合计达43%,且其中权重占比最大的两个牧原股份及温氏股份都是生猪养殖企业,因此指数的集中度一方面集中在前五大甚至前三大权重股上,另一方面也基本集中在生猪养殖企业中。因此,买入CS现代农指数相当于买入了30%左右的生猪养殖指数,10%左右的硅料硅片企业(通威股份,类似于“渔光一体”的产业模式)。生猪养殖指数的行情与CS现代农指数的走势具有较高的重合度。

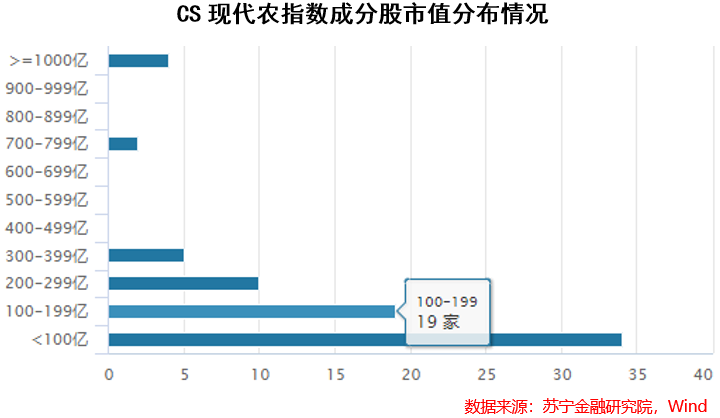

从CS现代农指数成分股的市值分布情况,小市值公司占绝大多数,100亿以下的公司共34家,市值在100亿元-200亿之间的公司共19家,两者合计数量占全部成分股数量比重超过70%。这也反映了农业较为分散、竞争激烈的市场格局。

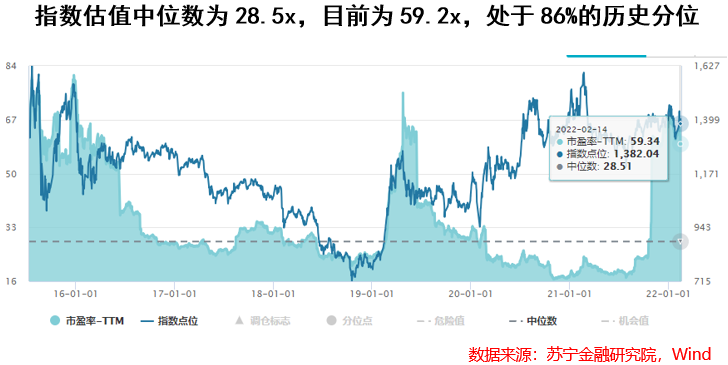

CS现代农指数的盈利及估值

从CS现代农指数的长期走势和估值来看,二者并不统一。一方面是由于该指数近几年成本股变动较大,例如2015年种子、肥料、饲料等行业占比最大,而目前生猪养殖行业占比最大,成分股的变动使指数的盈利性和估值都产生了较大的变动。另一方面,农业指数存在长期缺乏“估值锚”问题,复杂的成分构成使指数没有农业科技的高成长性。行业又叠加了周期(生猪养殖)、公共事业(化肥)、科技(种子、农药)等属性,政策的影响比其它行业更加显著。估值对于指数的重要性要远远小于其它行业,如果从估值的角度去考虑其投资价值,周期行业的估值投资方式更为可行,即在行业估值高点时买入(此时是盈利能力的底部,未来边际向好),在行业估值低点时卖出(此时是盈利高点,未来边际变差)。

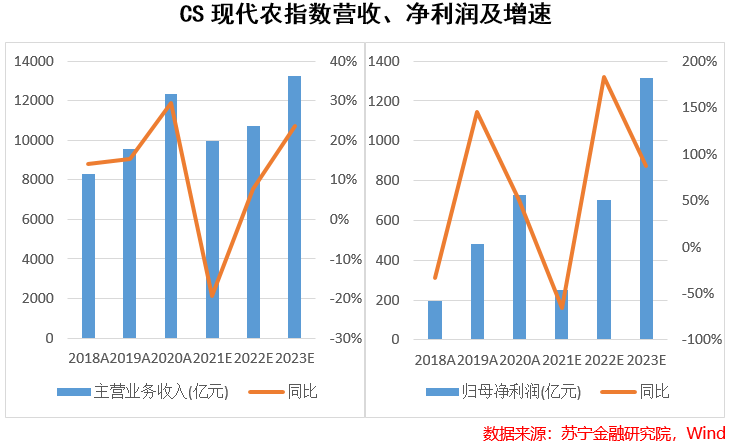

估值之外,再来看CS现代农的盈利能力。其中影响最大的仍然是生猪养殖企业,“猪周期”之下,2020年之前的几年,行业普遍盈利较好,营收及净利润都维持看了一定的增长。但从本轮猪价下行的周期开始,指数盈利能力极速恶化,2021年主要养猪企业业绩均大幅度亏损,指数整体营收同比负增长近20%,净利润同比负增长超50%。不过随着猪价下行周期的结束,猪价已经开启了上行阶段。市场一致预期指数未来盈利能力大幅度向好。

农业变革下的长期投资价值

那么,对于这样一个行业,农业是否就不具备未来的长期投资价值呢?显然并非如此,如果从国外农业的发展来看,有非常多农业领域的国际巨头,如美国孟山都、瑞士先正达(被中化集团收购)、美国约翰迪尔(农机公司)等。

其中的种子领域,被誉为农业中的“芯片”,是农业发展的基石。而农机是农业规模化、工业化、数字化的最重要的手段。这些未来都有着的“国产替代”的潜力。

首先是农业的数字化、现代化、工业化。2021年的一号文提到“2021年一号文中明确提出:发展智慧农业,建立农业农村大数据体系,推动新一代信息技术与农业生产经营深度融合。加强乡村公共服务、社会治理等数字化智能化建设”。这些意味着未来农业有望摆脱低附加值的产业情况,行业从初级产品的提供走向高附加值的综合农副产品的提供,行业的成长逻辑必然发生变化。

其次是“猪周期”反转在即。对于生猪养殖企业而言,养殖成本和猪价是影响其利润最重要的因素。对于猪价,价格已经从去年的行业底部逐渐向上。而对于养殖成本,非洲猪瘟干扰下的猪成活率,以及饲料原材料上行,这些成本上行因素均有所减弱,生猪养殖成本边际下行,养殖企业的利润也将逐渐变好。

最好是种业的长期增长空间。2021年7月通过《种业振兴行动方案》。其中提出的“保障种源自主可控、加快实施农业生物育种重大科技项目”等受到重视。种子一时被称为“农业芯片”,并受到热炒。但对于这样一个核心产业而言,显然并非是一时就能解决的,国际巨头如孟山都、先正达、拜耳等都有长达上百年的发展历史,在种子研发上投入十分巨大。国内想要实现“种源自主可控”也并非一日之功,种子研发的企业未来有望成为高成长的行业。

评论