文|公司研究室 海川

欲戴王冠,必承其重。

对于中欧基金公司的明星基金经理葛兰来说,虎年开年的日子可能比较煎熬。

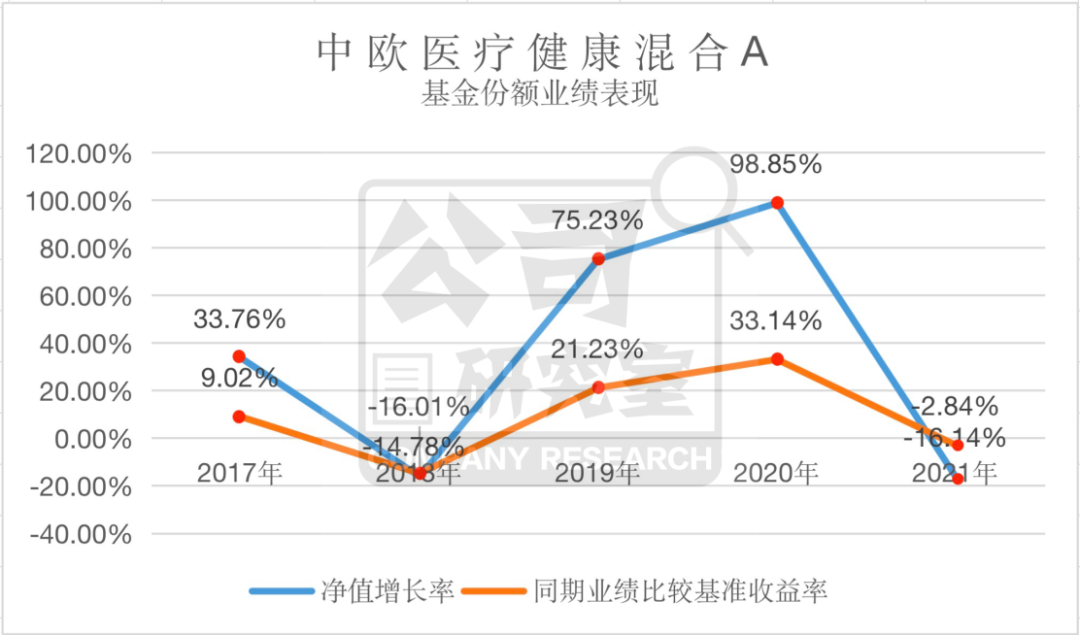

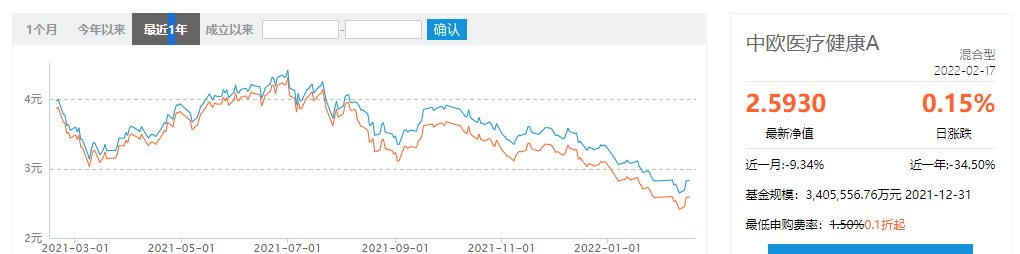

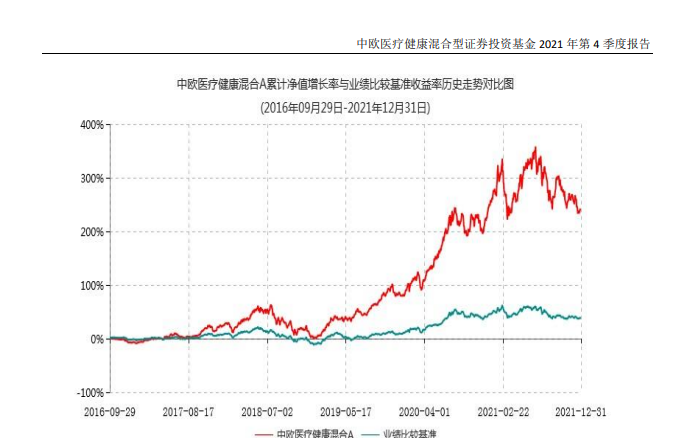

2021年底,葛兰管理的基金规模高达千亿,超过之前的张坤。然而,业绩却不尽人意,让其封神的中欧医疗健康混和基金就没能跑赢业绩比较基准。这份基金2021年四季报显示,“本报告期内,基金A类份额净值增长率为-16.14%,同期业绩比较基准收益率为 -2.84%。”

2月14日,中欧基金在官方微信号上,针对投资者来了个“灵魂三问”:“2021年赚的钱快亏完了,要不要赶紧赎回?建议不要短期快速赎回,没有必要为了躲避眼下一时波动就卖掉这些基金。”虽然其中并没有直接提及葛兰管理的基金,但这些问题具有共性,其实也相当于从侧面回答了基民们的相关疑问。

这些年,市场风向多变,不少基金明星都成了明日黄花。因此,对于葛兰过往的业绩,没有必要去神化;对于其目前的困窘,也没有必要冷嘲热讽。公司研究室尝试从其管理的代表性产品中欧医疗健康混和A近年的投资组合、净值增长与基金份额变化中,寻觅其一步步“封神”的脚印,追踪其从巅峰滑落的轨迹。

数据来源:中欧医疗健康混合基金年度报告 整理:公司研究室

数据来源:中欧医疗健康混合基金年度报告 整理:公司研究室

01 曾重仓乐视网与暴风科技,也险些踩雷康美药业

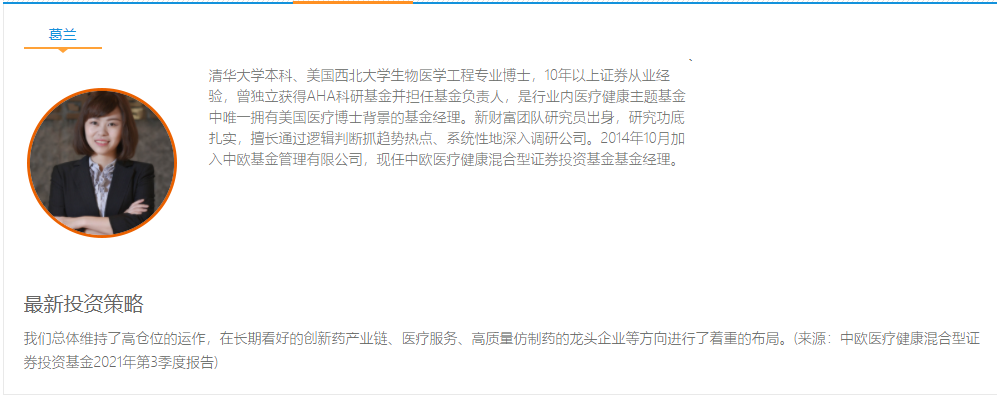

目前,在中欧基金官网上,葛兰的简历如下图所示。这份简介,核心是宣示其高学历、海归医疗博士背景,自然难免有点溢美。

而在中欧健康医疗混合基金刚刚成立时,其简介远没有现在光鲜,还比较朴实,反映了其踏入证券基金圈后的主要经历:历任国金证券股份有限公司研究所研究员,民生加银基金管理有限公司研究员。2014年10月加入中欧基金管理有限公司,历任任研究员、中欧明睿新起点混合型证券投资基金基金经理,中欧瑾泉灵活配置混合型证券投资基金基 金经理、中欧瑾源灵活配置混合型证券投资基金基金经理、中欧瑾和灵活配置混合型证券投资基金基金经理,现任中欧医疗健康混合型证券投资基金基金经理。

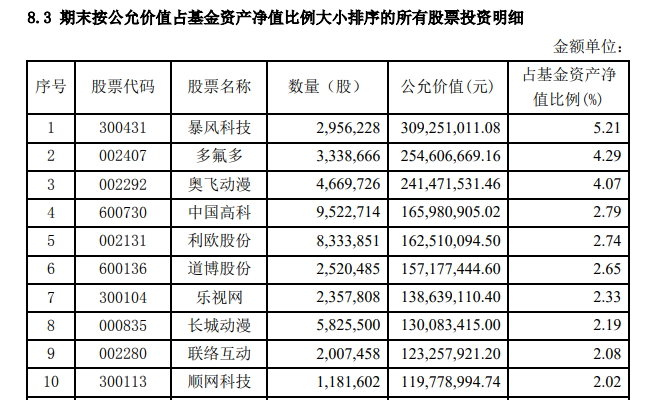

葛兰刚开始担任中欧明睿新起点混合基金经理时,正赶上2015年上半年的大牛市,网络股风起云涌,她也没能免俗,重仓了多只网络科技股,包括后来暴雷的暴风科技与乐视网。

数据来源:中欧明睿新起点混合基金2015年年度报告

随着A股出现踩踏式股灾,中欧明睿新起点混合基金的业绩表现也坐上过山车。这只基金2016年一季报显示,“本报告期内,基金份额净值增长率为-21.93%,同期业绩比较基准收益率为-10.85%。”其2016年年报显示,“本报告期内,基金份额净值增长率为-29.52%,同期业绩比较基准增长率为 -9.08%。”

由此可见,葛兰的基金处女作当时表现一般,远远跑输大盘。客观地说,即使是让其后来蜚声遐迩的中欧医疗健康混和基金,最初选股也不是很理想,曾重仓后来暴雷的康美药业。

当然,每一个明星基金经理,大致都有类似走麦城的经历。只是有的人比较曲折,有的人转运较快。葛兰算是运气比较好的,刚刚转型做自己的健康医疗本行,就赶上包括医药医疗医械在内的大消费升级浪潮,幸运地站上风口。

02 机构抱团成就“封神”,靠这些个股撑起净值半壁江山

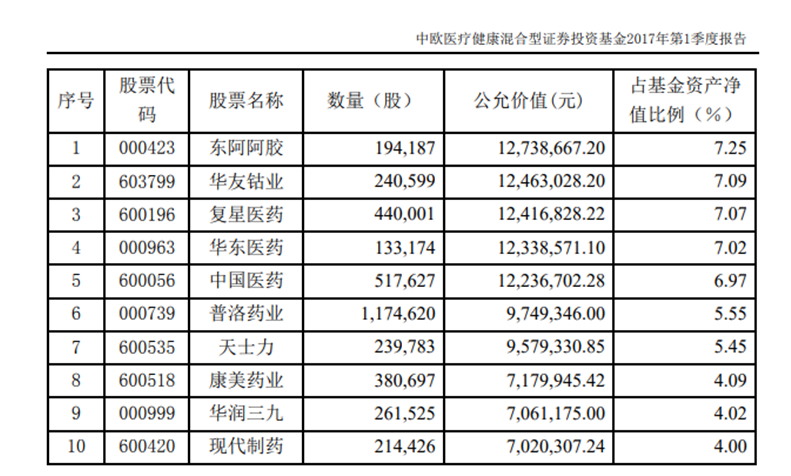

中欧医疗健康混和基金是2016年9月发起成立的,当时股灾刚过不久,整个市场风声鹤唳,很不稳定。虽然有部分资金开始从网络科技向大消费方向转移,但还没有形成主流,离市场一致看好“吃药喝酒”目标尚远。

在这种大背景下,葛兰操盘的中欧医疗健康混和基金的净值表现也不稳定,2017年大幅跑赢业绩基准,2018年反而跑输。2018年年报显示,“本报告期内,基金A类份额净值增长率为-16.01%,同期业绩比较基准收益率为-14.78%。”

真正让葛兰一战封神的时段是在2019-2021,这也是她最风光的两年。

2019年初,大健康概念站上风口,医药、医疗、医械行业特别是其中的龙头股受市场热捧,操盘中欧医疗健康混和基金的葛兰,旗下基金净值狂飙,一时间成为公司人气最旺的明星。这一点,在中欧医疗健康混和A净值增长上,表现得特别明显。

中欧医疗健康混和基金2020年年报显示,“本报告期内,基金A类份额净值增长率为98.85%,同期业绩比较基准收益率为33.14%。”

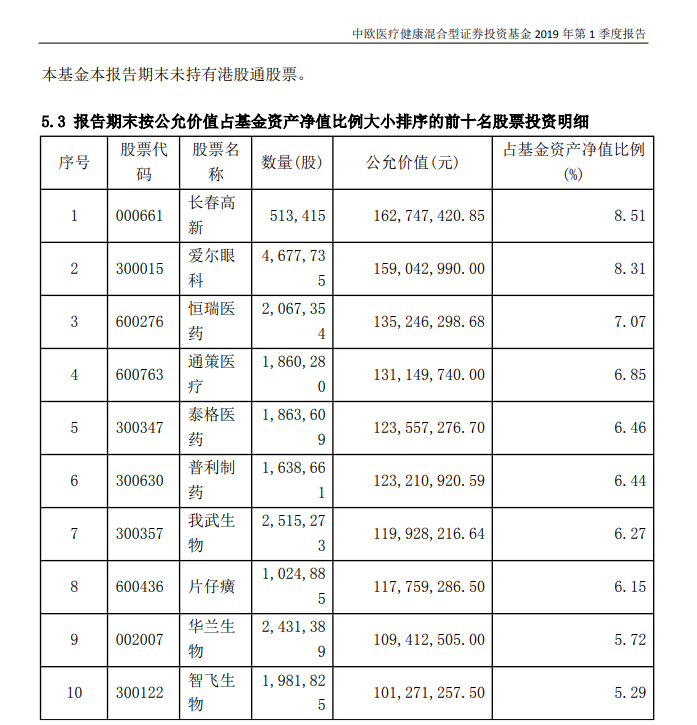

公司研究室发现,在这两年间,中欧医疗健康混和A的前十大重仓股变化不大,特别是2019年,长春高新(000661.SZ)、爱尔眼科(300015.SZ)、恒瑞医药(600276.SH)、通策医疗(600763.SH)、泰格医药(300347.SZ)、我武生物(300357.SZ)、普利制药(300630.SZ)这7只个股全年都在前十大重仓股中,撑起这只基金全部市值的半壁江山。

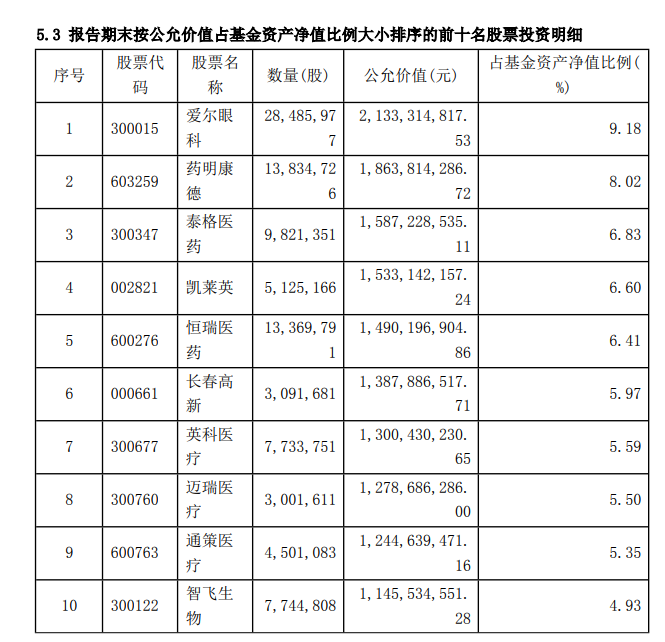

从2019年4季度开始,药明康德(603259.SH)、凯莱英(002821.SZ)、迈瑞医疗(300760.SZ)这3只有海归背景的次新医药股,开始进入中欧医疗健康混和A前十大重仓股;2020年,它们与长春高新、爱尔眼科、恒瑞医药、泰格医药一起,构成这只基金前十大重仓股中新的主力军。

数据来源:中欧医疗健康混合基金A 2020年4季度报告

不过,需要提醒的是,葛兰的成功固然离不开她本人的聪明才智与公司的综合实力,但很大程度上更是运气。就像那句有名的段子:“站在风口上,猪都能飞上天。”事实上,中欧医疗健康混合基金的前十大重仓股,几乎无一不是机构抱团的品种。

以其第一重仓股爱尔眼科为例,2020年12月31日,持有这只股票的基金高达904家,加上其他机构持股,929家机构持股占流通股比例高达71.65%。因此,这只股票流散在外面的筹码已不足30%,只要机构抱团不散,他们完全可以随意拉升股价。但是,一旦有人率先跳船,那么,带来的就可能是股价踩踏式崩盘。因此,对于市场所谓的基金男神女神,投资者要谨慎对待,不可盲目追捧。

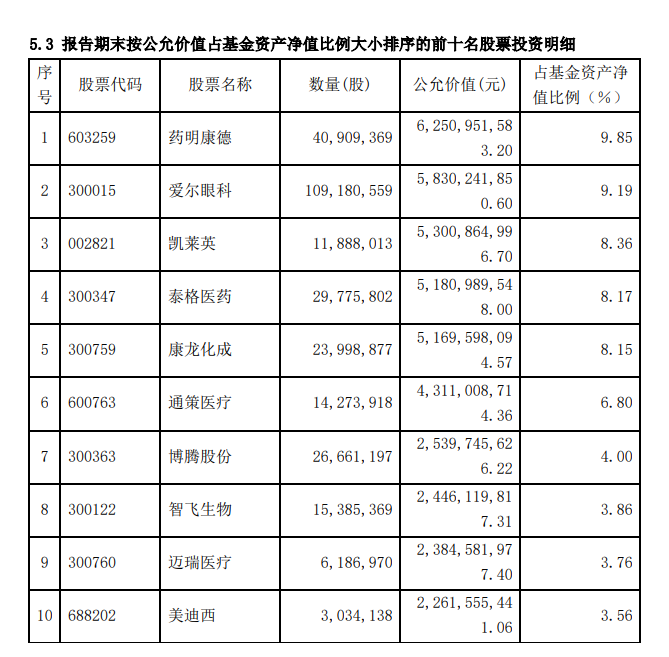

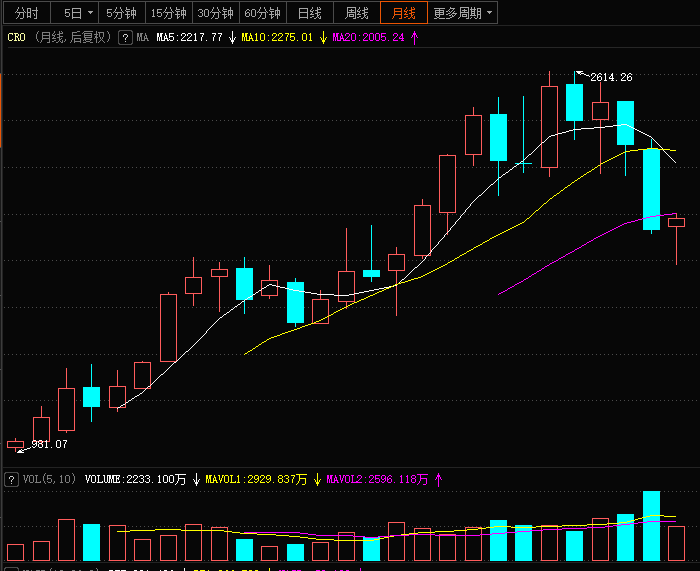

03 前十大重仓股6只CRO,过犹不及基金净值大回撤

葛兰“封神”后,旗下基金受追捧,管理的资金规模也越来越大。船大难掉头。随着集中采购对仿制药等医药股业绩的巨大冲击,为了规避风险,葛兰将资金向为海外医药巨头做研发合同外包的CRO领域倾斜。

数据来源:中欧医疗健康混合基金A2021年3季度报告

这一苗头在2019年4季度已开始出现,当时,中欧医疗健康混和A前十大重仓股中有3只CRO概念股——泰格医药、药明康德、凯莱英,市值占全部基金净值17.86%。

2020年后这一势头延续,进入2021年则进一步加强,这只基金前十大重仓股中,1季度有4只CRO,2季度有5只CRO,到3季度更登峰造极,竟有6只CRO,市值占其净值高达42.09%,药明康德更是雄踞首位,而且是从1季度开始,一直加仓到4季度。

(数据来源:东方财富,截至2022年2月18日上午10点)

公司研究室注意到,截至2021年4季度末,中欧医疗健康混合基金前十大重仓股中,依然有5只CRO,占基金净值的31.75%。而这5只个股恰好位于A股CRO个股总市值排名前5位。

这样高度集中的持仓,虽然在2021年2季度,由于CRO概念上涨,带动中欧医疗健康混和A净值反弹,但当年4季度以来,受大盘下跌、资金从赛道股撤退及美国不确定清单影响,CRO概念股暴跌,最终对基金净值形成反噬,其2021年四季报显示,“本报告期内,基金A类份额净值增长率为-16.14%,同期业绩比较基准收益率为 -2.84%。”

数据来源:中欧基金官网 截止时间:2022年2月17日

04 业绩滑坡份额反而扩大,散户买出来的千亿基金顶流

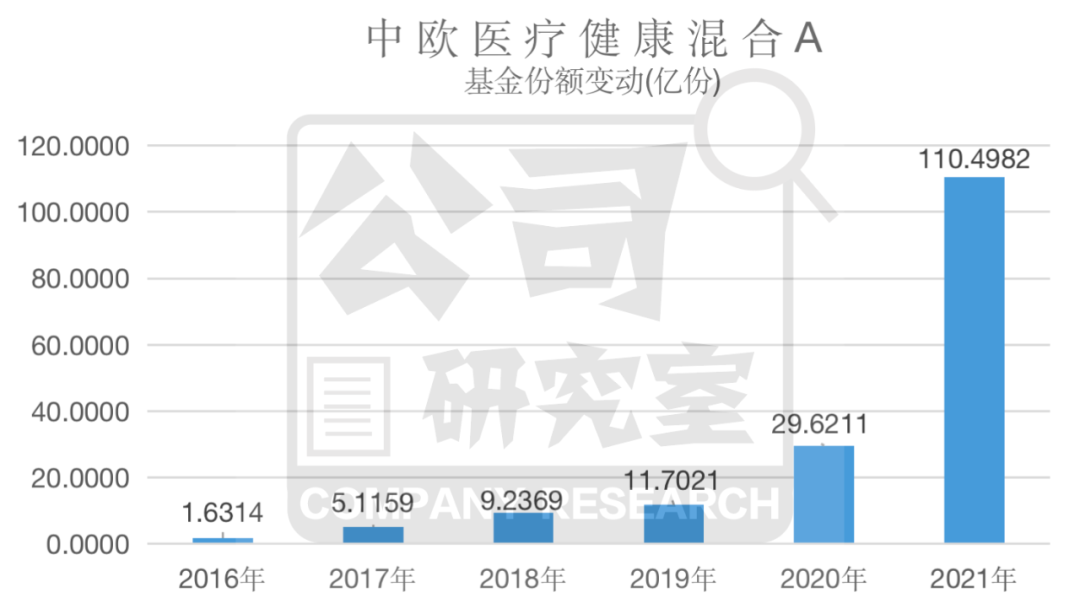

2021年底,葛兰管理的基金规模高达1103.39亿元。不过,很多人并不清楚这么大的资金规模是怎么积累起来的。公司研究室仔细研究了中欧医疗健康混合A成立以来的公告发现,这只基金份额的爆发性增长,其实就是最近2年的事。

公开数据显示,2020年这只基金份额增长了17.92亿份,2021年暴增80.88亿份,年底达到110.49亿份。2020年,是这只基金业绩最好的一年,2021年则是业绩表现较差的一年,但就是这个业绩表现差的年份,基金份额增长反倒最快。

无独有偶。2019年,这只基金业绩同样表现不菲。2019年财报显示,“本报告期内,基金A类份额净值增长率为75.23%,同期业绩比较基准收益率为21.23%。”但这一年基金份额只增加了2.47亿份,相反,业绩表现最差的2018年,反倒增加4.12亿份。

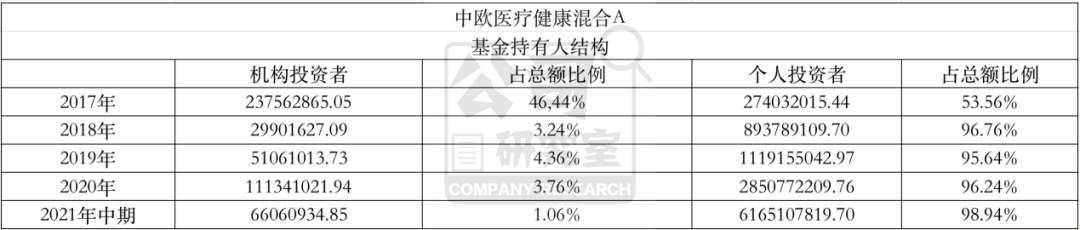

业内人士认为,这种情况与这只基金的持有人中散户占绝大多数有关。公开信息显示,除了在发起后的次年也就是2017年机构持有份额占比46.44%外,2018年至今,中欧医疗健康混合A中的散户持有份额占比一直在95%以上。2021年中期,更是高达98.94%。

2021年以来,中欧基金公司连续发布多次限购通知,第一次通知称,单一基金账户在代销渠道累计申购限额在10万元以内;另两次通知单一基金账户累计申购限额分别在100万元、500万元以内,这表明了公司不欢迎机构大户申购。

这位业内人士告诉公司研究室,少数大型互联网平台可以无限触达的销售便利,为基金公司提供了源源不断的新“韭菜”,而这些基民散户大多越跌越补,因此,每当基金业绩滑坡时反而引来凶猛的申购,这里有补仓摊平成本的,也有不少跑来抄底的,反正明星基金经理的光环,带来了这种吊诡的基金规模扩张异象,至于能持续到多久,谁也不清楚。短期而言,这对以收取管理费为主的基金公司而言是好事,但长期而言,对基金品牌负面影响不可小觑。而且,散户喜欢追涨杀跌,一旦解套可能就会赎回,这也许就是药明康德等CRO个股反弹了,中欧基金近日反而发出“灵魂三问”的重要原因。

05 中欧500多万基金份额高位赎回,最新投资策略2年一字未改

1月26日,中欧基金公告称,公司将于公告之日起30个交易日内以自有资金申购中欧医疗健康混合、中欧医疗创新股票合计5000万元,并持有三年以上。与此同时,基金经理葛兰也将自购中欧医疗健康混合、中欧医疗创新股票合计200万元,并持有三年以上。

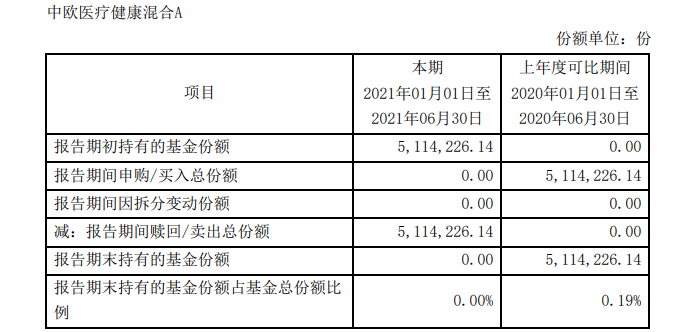

其实,在这之前,中欧基金公司的从业人员,一直持有部分中欧医疗健康混合基金份额。其中,作为基金经理,葛兰本人也一直持中欧医疗健康混合A的少量份额,大约在10万-50万份。此外,公司研究室发现,作为中欧医疗健康混合基金的管理人,中欧基金公司曾经在2020年2月12-14日,申购过511万份基金份额,并于2021月2月26日赎回。

这些信息在公告里有明确记载,公司研究室为此专门打了中欧基金服务热线,对方确认了这一事实。从公开信息的申赎时间来看,中欧基金公司无疑吃到了中欧医疗健康混合A净值增长最快的一段,在相对高点赎回,可谓成功逃顶。

另外,公司研究室还发现,从2019年年报开始,两年来中欧医疗健康混合A投资策略与未来展望的内容竟然一字没动。

报告期内基金投资策略和运作分析:我们总体维持了高仓位的运作,在长期看好的创新药产业链、医疗服务、高质量仿制药的龙头企业等方向进行了着重的布局。

管理人对宏观经济、证券市场及行业走势的简要展望:从未来的配置方向来看,创新药产业链仍旧是我们长期最为看好的方向,从国家层面政策的顶层设计到国内企业近年来的创新积累,都使得国内的创新产药产业链长期维持在高景气度的状态。此外,随着国内居民消费能力的提升以及知识结构、认知水平的提升,产品以及服务的渗透率以居民的支付能力都在持续的提升中,相关行业的龙头企业也有着长期的增长空间。

其中,第一段话也被放在中欧基金官网葛兰的简介下面,标签是“最新投资策略”。从那时起,2年多过去了,市场环境变化较大,这个“最新投资策略”依然故我。

评论