文|港股研究社

进入2022年,生物制药里的药企们日子并不是很好过。为了活下去,药企们使出了浑身解数,上市是其中的途径之一。

2月10日,乐普生物科技股份有限公司正式启动招股。据港股研究社获悉,这家聚焦于肿瘤治疗领域的生物制药企业拟发行约1.27亿股股份,预期将于2月23日上市。

这并非该公司第一次试图上市,早在2021年4月,乐普生物就在港交所递交了上市申请书,但因申请超过6个月未通过聆讯而失效。

那么二次冲刺港股的乐普生物,其基本面到底如何?

股价“打折”仍要上市

据数据显示,乐普生物在进行C轮融资时,每股价格为6.7元。而到了本次招股,该公司每股发行价为6.87-7.38港元,折合人民币约为5.57元-5.98元。这意味着,此次IPO的定价较C轮融资中位数打了近9折,而如果以区间最低价来算的话,折扣将会更大。

为什么乐普生物会选择股价打折上市呢?这或许和生物制药当前的市场环境离不开关系。

据了解,去年港股医疗保健板块表现不佳,跌幅达到28%。而恒生医疗保健行业个股中位数跌幅达16.82%,平均跌幅达17.05%,其中心通医疗-B年内大跌近70%,而我国首家在A股、美股和港股都上市的创新药企百济神州,则在上市科创板的首日大跌近20%。

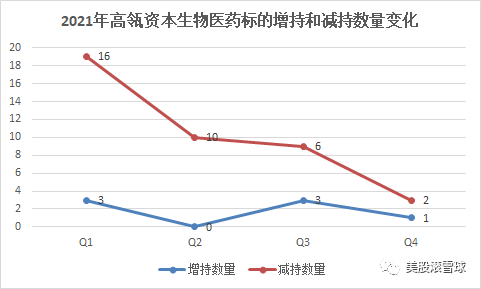

同时,据中金、方正证券等机构21年第四季度持仓数据显示,相应的医疗板块都有一定的减仓行为。而高瓴资本21年在生物医药领域的减持次数达34次,是增持次数的近5倍,这一定程度上反映出高瓴资本对医药板块的看法有所变化。

图源:美股滚雪球

基于上述情形,港股的医疗市场充斥着一些悲观情绪,以致于散户打新的热情也在下降。在此背景下,二次冲击港股的乐普生物最终决定以“打折”的形式上市。

宁愿打折也要上市,乐普生物究竟图什么?从它披露的招股书,或许我们可以探究下原因。

一年亏损或超10亿

财务数据方面,乐普生物目前尚未自产品销售产生任何收入。于2019年、2020年及2021年前8个月,公司录得其他收入人民币555.3万元、796.4万元及460.1万元。

众所周知,医疗行业是一个比较烧钱的行业,因为研发投入非常高,不仅需要用于临床试验开支和临床前研究成本,还有研发员工的福利开支。根据智慧芽发布的数据分析报告显示,截至2021年12月31日,成都医药生物企业平均有效发明专利39.9件,从研发投入看,成都医药生物上市企业在研发端投入力度较大。

据乐普生物的招股书显示,截至2019年12月31日、2020年12月31日和2021年8月31日,该公司的研发开支分别约为2.29亿元、3.54亿元和5.09亿元,而同时期的其他开支分别为89.2万元、191.5万元和70.7万元。

大量的开支导致乐普生物出现了不小的亏损。数据显示,该公司2019年年内亏损约为5.15亿元,而截至21年8月,其亏损增至6.68亿元,且该公司预计2021年的亏损会达到10.23亿元。

此外,乐普生物的流动资产净值也在下降,从2020年12月31日的4.611亿元下降41%至2021年8月31日的2.72.1亿元。

同时,据招股书显示,截至2021年8月31日,该公司有现金及现金等价物约2.61亿元元及未动用的银行融资人民币3.519亿元。不包括按公允价值计量且其变动计入当期损益的金融资产,该公司的现金结余(包括现金及现金等价物以及初始期限三个月的定期存款)仅能够维持财务可行性4.9个月。

作为一家生物科技公司,乐普生物的财务前景很大取决于公司的临床阶段及临床前阶段候选药物能否成功。倘若该公司没能成功完成临床开发或者取得监管批准,就很难实现产品商业化,从而无法很好地解决亏损问题。例如去年12月,因测试数据不及预期,开拓药业-B开盘跳水,一度跌超80%。

又或者该公司在研发一款候选药物时,出现了成本超支等问题,同样会加剧亏损额度,还会损害乐普生物在行业中的地位和影响力。

因此,从上面几个数据披露的情况来看,目前乐普生物对资金的需求还是较大,选择赴港上市或许能让该公司募集到更多资金,有充足的资金得以更好的研发产品,从而实现商业化。

那么“自降身价”也要上市的乐普生物,能获得市场的认可吗?

赛道前景广大,但未来仍需依托ADC

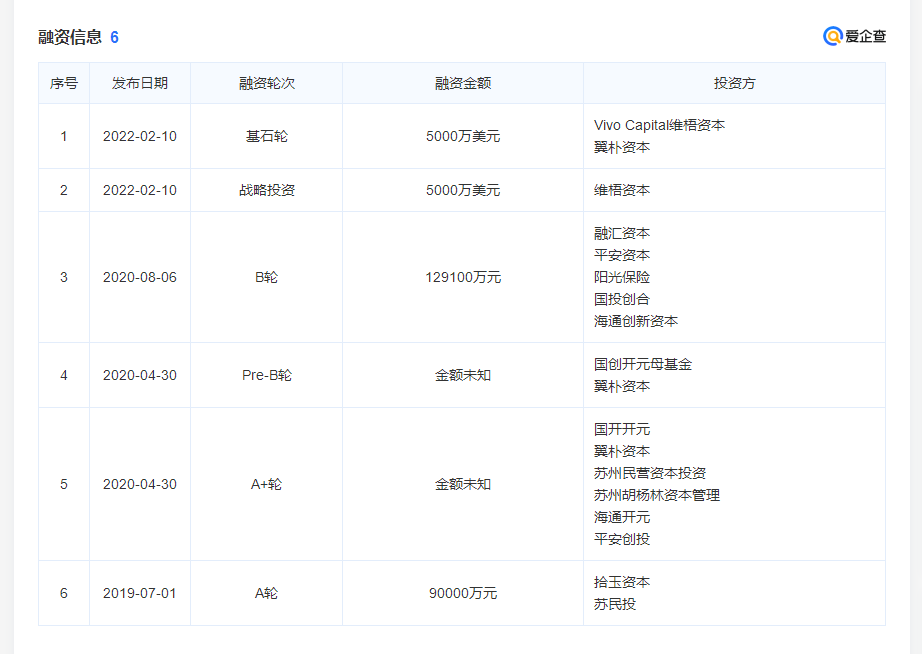

据报道,乐普生物曾于2020年4月、2020年8月和2021年4月完成分别完成A轮9亿元融资、B轮12.91亿美元融资和C轮2.6亿元融资,投资者包括拾玉资本、苏民投、平安资本、维梧资本等。

图源:爱企查

以上的投资者均为专业医药基金,从此可以看出,乐普生物在医药赛道具有一定的认可度,市场对其前景发展和未来的商业化能力都抱有期望,而这主要和该公司的核心产品有关。

据招股书显示,乐普生物目前有四种核心产品,分别为ADC药物MRG003和MRG002,以及PD-1药物HX008和PD-L1药物LP002。

据招股书显示,MRG003是一款EGFR靶向的ADC药物,而主要适应症包括HNC、NPC和NSCLC的EGFR靶向ADC药物具有大量机遇。据弗若斯特沙利文的资料显示,仅HNC在2020年全球市场规模就达39亿美元,预计至2025年将达到60亿美元,至2030年将达到87亿美元;2020年中国HNC市场规模为人民币30亿元,预计至2025年及2030年将分别达到人民币74亿元及人民币130亿元。

据医谷报道:截止目前,全球已有14款ADC药物获批上市,分别是辉瑞的Mylotarg、Besponsa,罗氏的Kadcyla、Polivy、阿斯利康的Lumoxiti、Enhertu,葛兰素史克的Blenrep、吉利德的Trodelvy、Rakuten Aspyrian的Akalux,ADC Therapeutics的Zynlonta、荣昌生物的维迪西妥单抗,治疗领域涉及淋巴瘤、白血病、乳腺癌、多发性骨髓瘤、乳腺癌、头颈癌、尿路上皮癌等。

在国内,得益于国内的创新药研发水平不断提升,国内企业在ADC药物研发上也迅速跟进,包括东曜药业、恒瑞医药、科伦药业、云顶新耀、百奥泰、浙江医药等多个公司有产品已经进入临床阶段。除了大多数针对HER2靶点外,其他靶点包括c-Met、EGFR、Trop-2、CD20、BCMA等。

不论是国外还是国内,医药企业对于ADC的研发还是不少,这在另一个层面也还是说明乐普生物会面临较大的竞争压力。

据弗若斯特沙利文的资料显示,截至最后实际可行日期,我国并无已上市的EGFR靶向ADC药物产品,尽管国内已有多家生物技术公司布局,但仅乐普生物的MRG003进入临床二期。从这来看,乐普生物可以说是ADC药物赛道的龙头企业,在广大的赛道中拥有一些先发优势。

然而需要注意的是,目前在中国进入临床阶段的PD-1/PD-L1药品及候选药品有70个,并且已经有10个PD-1/PD-L1产品获批上市。因此,即便旗下HX008占有一定的优势,乐普生物在该领域仍不具备强劲的竞争力,所以要想进一步缩减亏损并盈利,该公司或许还是需要将精力押注在ADC领域上。

结语

虽然生物制药行业普遍烧钱,整体板块在去年也表现不佳,但乐普生物在市场中仍然获得了一定的认可,在一年的时间里融资超20亿元。

由此来看,借由上市获取更多资金的乐普生物,或许可以加速推动产品的商业化,有望迎来更好的前景。

评论