文|面包财经

港交所官网信息显示,A股上市公司天齐锂业已于近期提交申请拟增发H股赴港上市,募资资金主要用于偿债和扩产项目。

此前,天齐锂业曾计划通过定向增发在A股募资约159.25亿元用于偿还债务、缓解流动性压力。但是,2021年1月份,这笔巨额定增因为控股股东减持股票而在最后关头突然终止。

天齐锂业早在2010年就在深交所上市。截至2021年底,包括首发募资在内,通过配股、增发等方式,在A股累计募资超过80亿元。当前,锂产业链上市公司,因为新能源汽车而普遍业绩大涨。天齐锂业为何仍面临流动性压力,需要继续大额募资?

研究发现,2018年及之前的巨额海外并购给天齐锂业造成了较为严重的财务压力,也曾多次遭交易所问询。同时,2010年至2021年9月底,十多年间,天齐锂业累计归母净利润为亏损约10亿元。

赴港上市能否真正解决天齐锂业经营中面临的问题?港股投资者是否愿意买单?

A股上市十余年:募资超98亿元,累亏损约10亿元

天齐锂业自2010年首发上市以来,通过定增、发债、配股等直接融资形式,合计融资超98亿元。仅就股权融资来说,公司通过首发、配股以及增发方式,合计募集资金约84.3亿元。

图1:上市以来天齐锂业直接融资总额

自上市至2021年前三季度,天齐锂业合计的归母净利润约为亏损10亿元,主要系2019年及2020年,公司合计发生归属于母公司的净亏损78亿元。

根据公司发布的2021年业绩报告,当年公司预计录得归母净利润18亿元至24亿元。即便加上2021年度的预计利润,天齐锂业上市以来实现的归母净利润仅也为2.07亿元至8.07亿元。

此外,上市以来,天齐锂业共实施7次分红,合计金额为7.31亿元。由此可见,天齐锂业上市以来的股权融资规模远超为股东创造的利润、分红价值。

图2:2010至2021年前三季度天齐锂业归母净利润、现金分红

海外并购遭交易所问询,公司面临偿债压力

造成天齐锂业亏损及资金压力的重要原因是此前的巨额海外并购。

2018年,天齐锂业以40.7亿美元的对价购得SQM的6255.66万股,并由此产生合计35亿美元负债。此后,公司多次因收购参股公司SQM引发的流动性困境,长期股权投资减值等问题,遭监管问询。

图3:深交所提及SQM债务问题的问询函

根据天齐锂业近日向港交所呈交的招股材料,截至目前SQM债务的未偿还本金总额约为18.5亿美元。公司仍面临较大的偿债困境。

2018年以来,公司的财务费用持续较高,对各期的归母净利润影响较大。根据公司2019年和2020年的年报,当期公司因并购贷款购买SQM股权而产生的利息费用分别合计约为16.50亿元和14.09亿元。

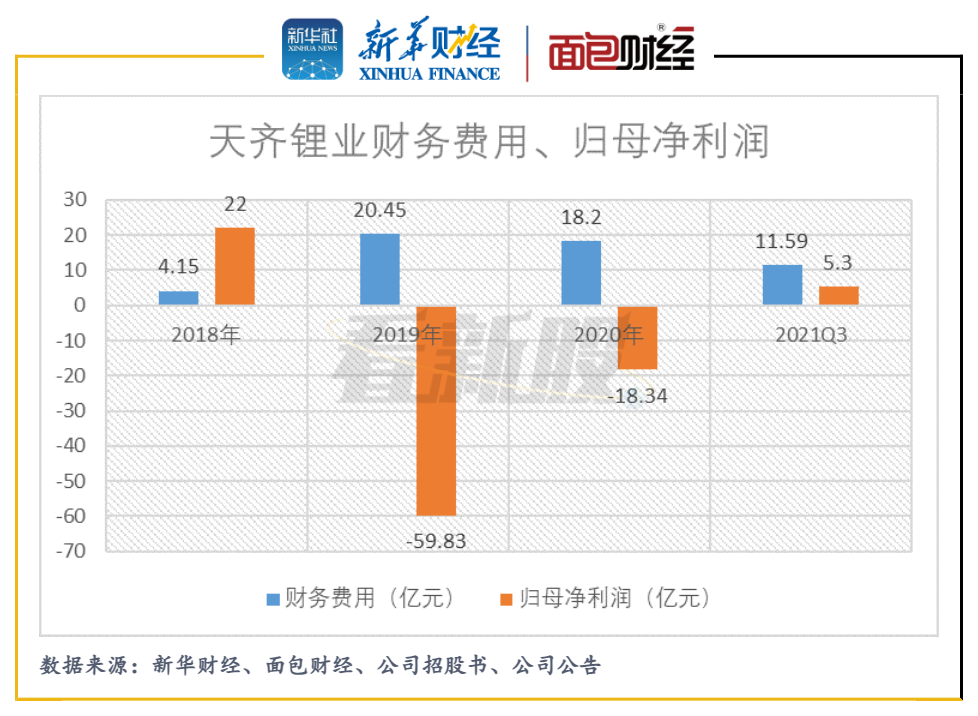

图4:2018年至2021年前三季度天齐锂业财务费用、归母净利润

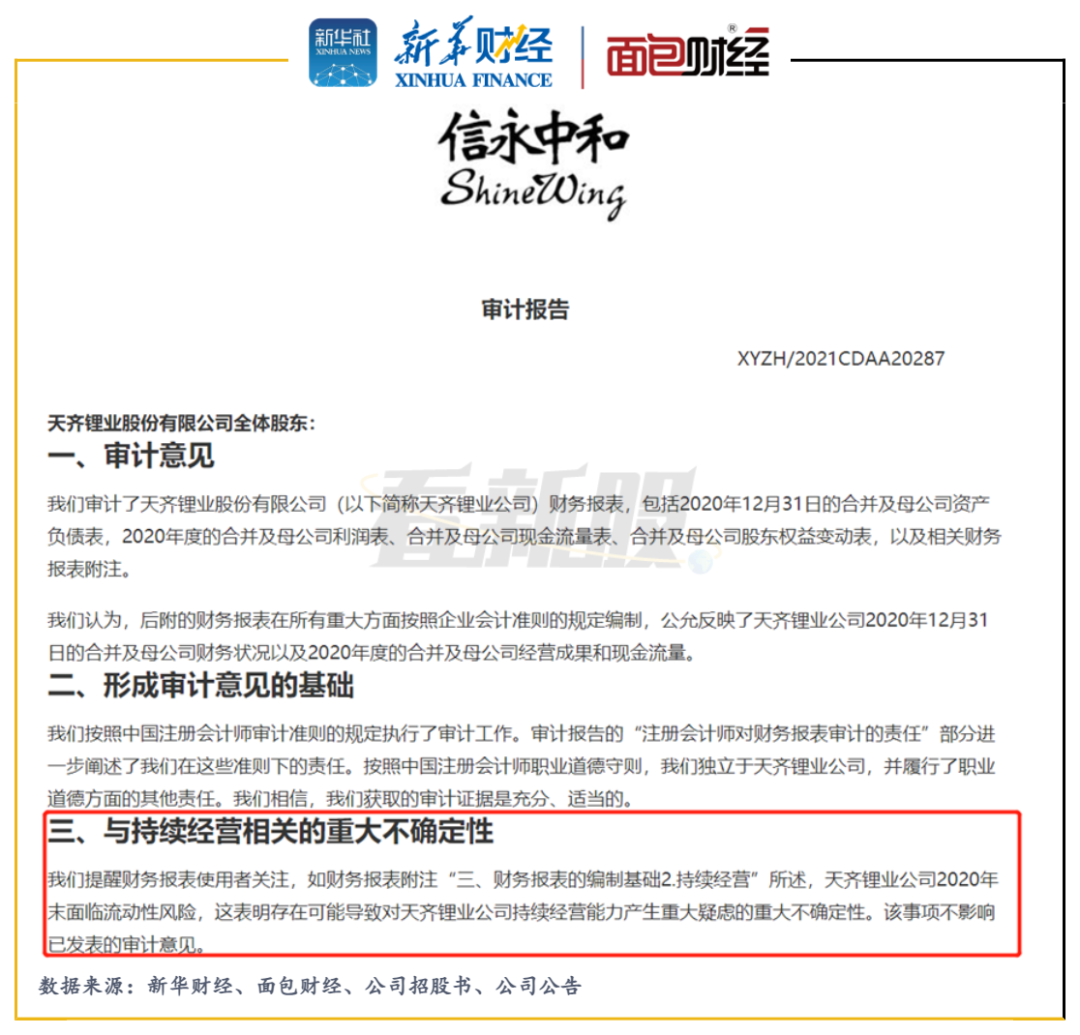

天齐锂业的审计师信永中和在2019年和2020年出具的审计报告中,均提及公司“面临流动性风险,这表明存在可能导致对天齐锂业公司持续经营能力产生重大疑虑的重大不确定性”。

图5:2020年天齐锂业审计报告(节选)

2019年至2021年前三季度,天齐锂业资产负债率及流动比率等偿债能力指标均弱于可比上市公司。

图6:2019年至2021年前三季度天齐锂业及可比上市公司偿债能力指标对比

此外,天齐锂业的招股材料显示,作为一家总部位于智利的公司,SQM需面对智利国内政治状况的变化,公司海外投资项目的价值存在不确定性风险。近期,智利制宪议会初步通过了一项提案,旨在于促进铜矿、锂矿和其他战略资产的国有化。

大股东、高管减持套现,A股定增折戟

2021年初,天齐锂业曾发布定增A股预案,拟向公司控股股东天齐集团或其全资子公司定向发行不超过4.43亿股股份,募资总额不超过159.257328亿元,用于偿还银行贷款和补充流动资金,但随后收到深交所关注函,主要提及天齐集团在此前6个月内的减持情况。

图7:深交所就天齐锂业2021年定增A股预案发布关注函

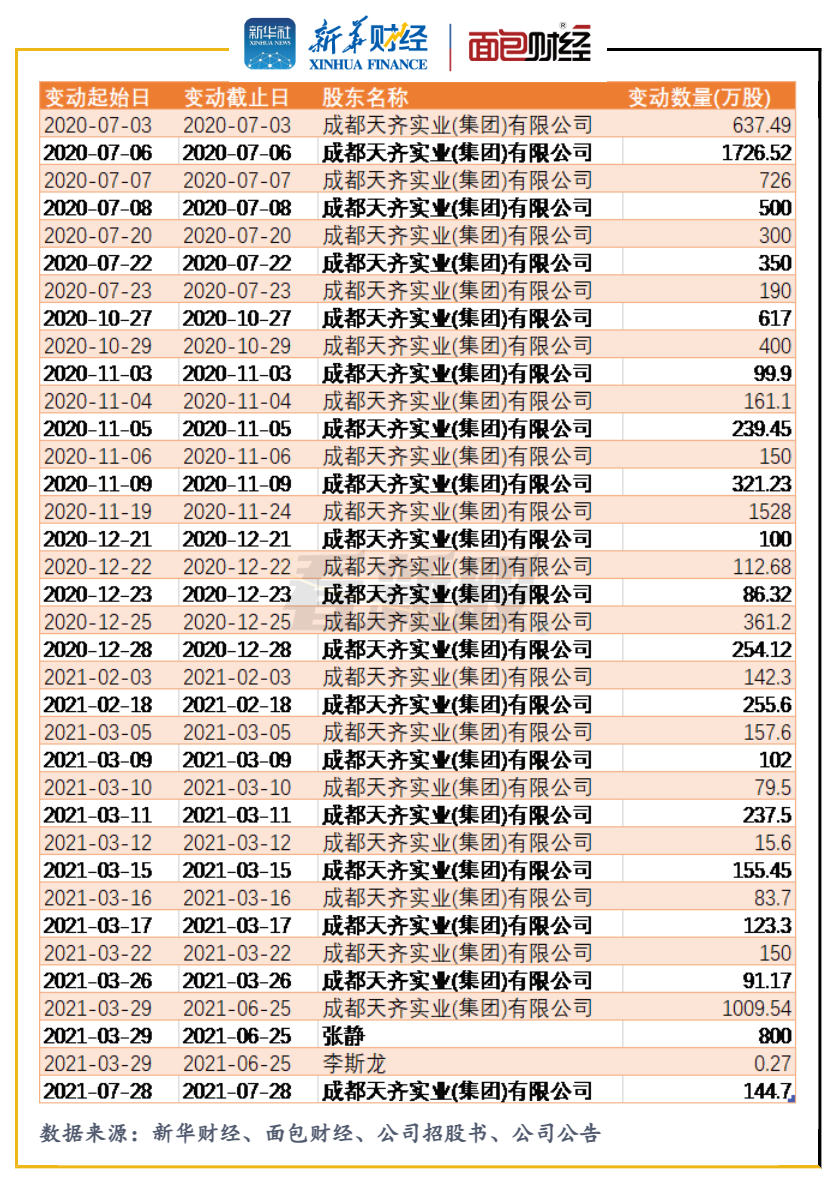

根据天齐锂业对关注函的回复,其控股股东天齐集团在2020年7月至2020年12月减持了其持有的公司股份又拟再次认购公司非公开发行的股份,实质上构成短线交易。为此,公司董事会审议通过了终止2021年非公开发行股票相关议案。

数据显示,2020年7月至12月,天齐集团通过集合竞价和大宗交易,合计减持约8861万股公司股份,合计减持金额超16亿元;2021年1月,天齐集团及其一致行动人张静、李斯龙发布减持计划,至当年7月29日减持计划实施完成,上述三位股东合计减持约3548万股公司股份,合计套现超18亿元。

图8:2020年以来天齐锂业控股股东及其一致行动人减持股份

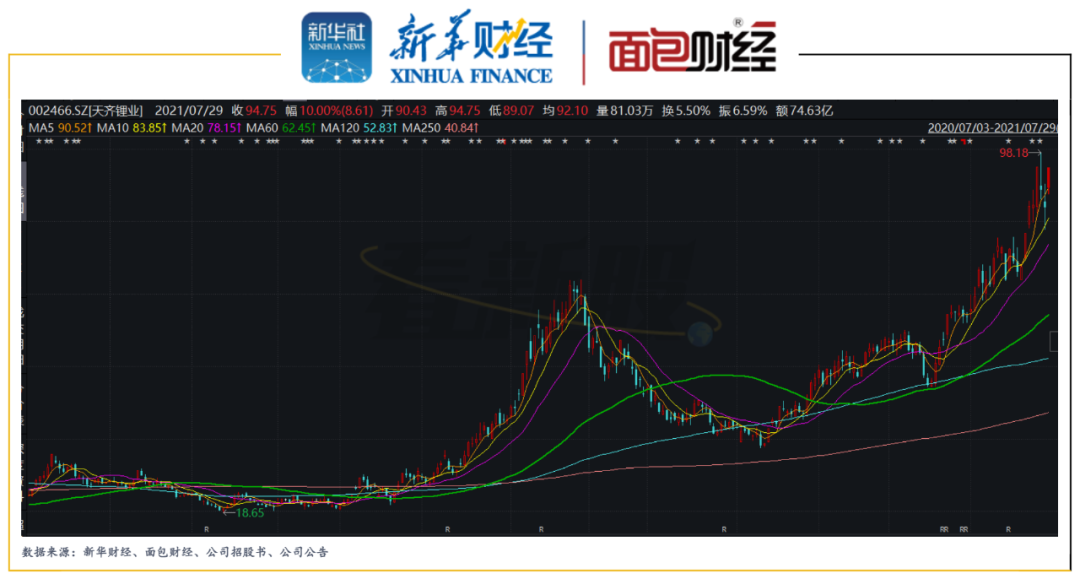

公告显示,2020年天齐集团减持的原因为“偿还股票质押融资”,而2021年的减持原因为“向天齐锂业提供财务资助及其他资金需求”。2021年上半年,公司控股股东减持公司股份时,恰逢股价处于阶段性高位。

图9:2020年7月至2021年7月天齐锂业前复权股价

2020年至2021年9月,除天齐锂业控股股东及其一致行动人外,李波、邹军等多名公司股东也多次减持公司股份。期间,公司高管合计减持约90万股公司股份,合计套现超6000万元。

图10:2020年以来天齐锂业多名高管减持股份

募资扩产偿债,港股市场是否买账?

天齐锂业呈交的申请材料显示,本次公司赴港上市募资计划用于偿债和扩产。

若天齐锂业此次赴港成功上市,其将成为继赣锋锂业后又一“A+H”两地上市的锂业公司,同时也确实可以缓解公司的财务压力。

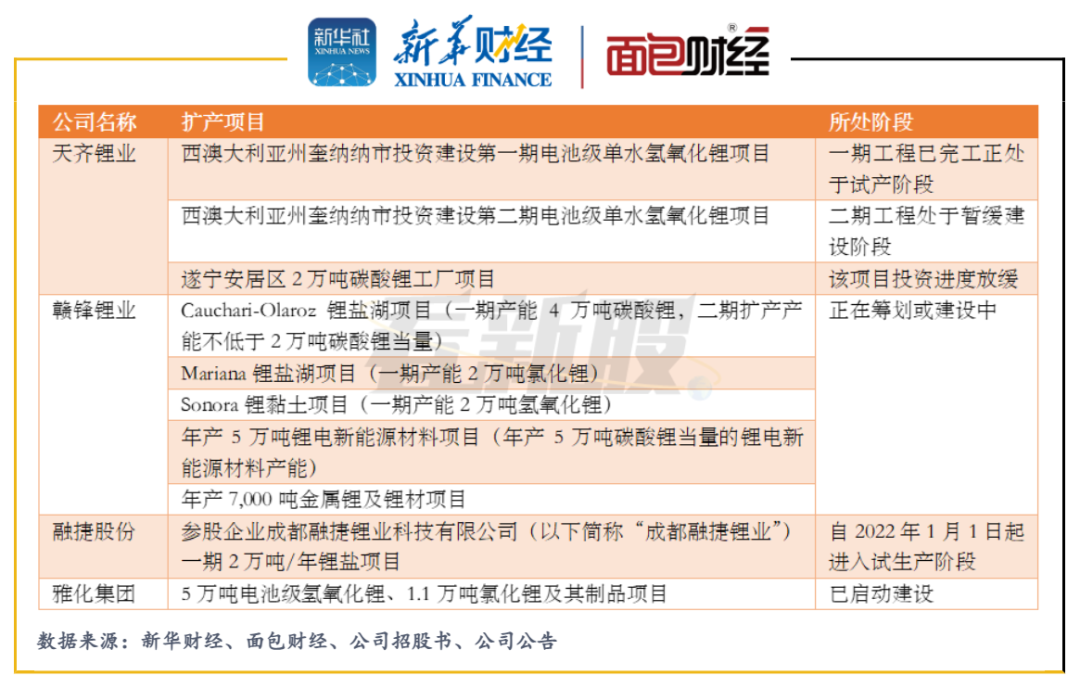

但是,在锂价大涨的市场背景下,多家业内公司提出或实施扩产计划,行业整体产能增加后或将引发相关产品降价风险。

图11:部分锂业公司的扩产项目

数据显示,截至最新收盘,赣锋锂业港股股价对应的市盈率和市净率均低于A股股价对应的指标值。纵观天齐锂业在A股上市十余年的历程和当前的市场环境,港股投资者又是否会买单呢?

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

评论