文|资本邦

2月25日,资本邦了解到,筹备七年,东莞证券如愿拿到A股上市“入场券”。2月24日夜间,证监会公开第十八届发审委2022年第19次会议审核结果公告,东莞证券股份有限公司(首发)获通过。

如若东莞证券年内顺利上市,2022年首家A股上市券商也将随之诞生,A股直接上市券商队伍也将进一步扩充至42家。

官网信息显示,东莞证券股份有限公司(下称:东莞证券)成立于1988年6月22日,注册资本15亿元,是东莞市属国有控股重点企业,也是全国首批承销保荐机构之一。

截至目前,东莞证券在全国分支机构达88家(其中营业网点86家,上海分公司1家,深圳分公司1家),另全资拥有东证锦信投资管理有限公司、东莞市东证宏德投资有限公司,并参股华联期货有限公司。

据此前锦龙股份披露的东莞证券未经审计的2021年财报可知,截至2021年末,东莞证券资产总额494.83亿元,同比增长7.61%。期间实现净利润9.42亿元,同比增长23.62%;实现营业收入27.29亿元,同比增长11.50%。

中证协证券公司分类评价可知,2018-2021年四年期间,东莞证券仅2019年获评B类B级,其余三年全部为A类A级。

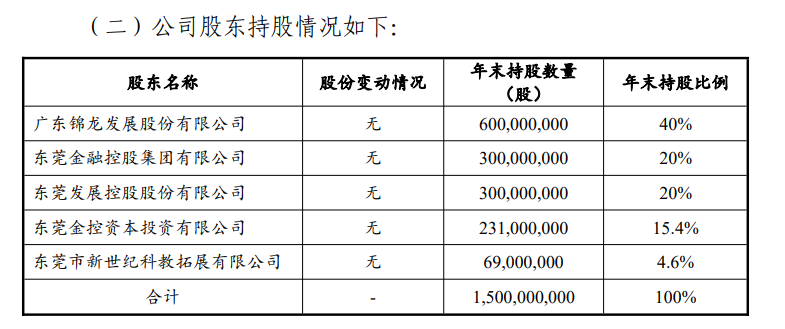

股权结构方面,2020年年报显示,上市公司锦龙股份为东莞证券第一大股东,但通过天眼查股权穿透信息可知,东莞市国资委间接持有东莞证券44.36%股份,为其实际控制人。

(东莞证券2020年年报)

据了解,为获得东莞证券实际控制权,2012年之前,在东莞证券增资问题上,锦龙股份与东莞市国资委就曾发生过多起拉锯。

一直到2015年6月份,东莞证券上市彼时已获得证监会受理,却不料被监管层查明大股东锦龙股份实控人杨志茂此前涉嫌行贿以期在收购东莞证券股权事项中得到关照和帮助。受此影响,东莞证券主动向证监会申请中止上市审查,其IPO一事也因此被按下“暂停键”。

而在此次首发过会文件中,证监会也对此事予以了关注,要求东莞证券说明杨志茂犯罪是否影响锦龙股份取得发行人股权的合法性,相关股权是否涉及代持。以及杨志茂被判刑后和《证券公司股权管理规定》颁布后,相关股东是否符合股东资格条件,相关事项的整改情况,是否存在影响发行人股权稳定和公司治理等情形。

此外,针对东莞证券当前的经营现状,此次披露的过会文件还提到,证监会要求东莞证券说明涉及违约债券的投资减值准备计提是否谨慎、充分;截至2021年末是否发生逾期情况;偿债能力、流动性水平、资产负债匹配性等方面的风险管控制度是否健全并被有效执行;2022年1-3月业绩大幅下滑的原因及持续性,是否存在业绩下滑超过50%的风险,经营是否发生重大不利变化等。

同时,证监会还要求东莞证券说明发行人报告期内对华联期货控制权是否持续有效,相关合并会计处理是否符合企业会计准则的规定等。

在IPO募资方面,据2017年东莞证券更新的招股说明书显示,首发拟发行不超过16,667万股A股,每股面值人民币1元。

募集资金扣除发行费用后,拟全部用于补充公司资本金,以扩大业务规模,优化业务结构,提高公司的市场竞争力和抗风险能力。

而具体到业务类型上,东莞证券首先表示要扩大两融业务,表示融资融券等融资类业务风险可控、收益稳定,是未来公司利润增长的重要来源之一;其次东莞证券还表示要扩大新三板做市规模,东莞证券称,随着做市商制度的引入,做市业务将成为证券公司重要的盈利增长点。

此外,东莞证券还提到募集资金将适当增加自营业务投资规模;扩大资产管理业务规模;扩大资产管理业务规模;扩大资产管理业务规模;扩大资产管理业务规模;扩大资产管理业务规模;加强信息系统建设等。

评论