文|节点财经 七公

刚刚过去的2021年,房企的日子正在变得异常辛苦。而同为一根绳子上的“蚂蚱”,家居家装企业难免“唇亡齿寒”。

这其中就包括曾经的定制家居龙头索菲亚(002572.SZ)。其于近期发布的业绩预告显示,受恒大债务危机拖累,对巨额应收账款计提9.25亿元,预计2021年归母净利润1亿元-1.5亿元,较上年同期减少91.61%-87.42%。

归母净利润直接打一折,回到2011年刚上市的水平,索菲亚这份成绩单说实话不好看。于是乎,“未卜先知”的资本市场便结合着地产业的极寒形势,毫不留情地把公司估值杀到近十年中最低位。

不过,另有一种声音认为,无论是业绩利空还是股价触底,都预示着索菲亚即将开启反转。

事实究竟如何呢?让我们用数据说话。

01 四季度暗藏的“幸”与“不幸”

据公开市场资料,索菲亚设立于2003年,起先主要从事定制衣柜的的设计、生产与销售,后逐步拓展至卧室、书房、客厅、餐厅及厨房等全屋空间,旗下品牌包括“索菲亚”全屋定制,“司米”定制橱柜、“华鹤”定制木门及“米兰纳”定制家居。

经过数十年发展,于2021年,公司体量终于突破百亿元的大关。

2021年,索菲亚预计全年实现营业收入为100亿元至104亿元,同比2020年增加16.4亿元至20.4亿元,增幅在20%至25%之间。

这意味着,在营收层面,索菲亚和竞争对手欧派家居(603833.SH)站上同一条起跑线。后者早在2018年营收就达到115.09亿元。

但具体到四季度,若我们选取数据下限计算,索菲亚营收为27.56亿元,同比下降15.4%;若我们选取数据上限计算,索菲亚的营收为31.56亿元,同比下降3.2%。

不管降幅多少,都是一个不好的信号,说明从去年一季度到四季度,索菲亚的营收是一个越增长越慢,直到涨不动的趋势,且在定制家具的传统旺季里没有斩获增量。

接着往下计算,索菲亚2021年四季度的利润大概率也好看不了(不考虑减值影响),叠加2020年同期的高基数(4.95亿元),有可能断崖式下降,扣非归母净利润9.45-9.95 亿元,中枢9.7亿元,同比2021年下降8%,同比2021年四季度下降61%。

投资本就是一门立足当下,面向未来的艺术。以此来看,索菲亚的“当下”基石不够坚固,算是对之前股价的走势做出一个交待和印证,但未来怎么走,市场情绪已经积累到了岔路口。

作为对比,节点财经按照欧派家居发布的业绩预告也做了估算,在2021年全年营收和净利润增速均为正的背景下,其四季度营业收入增速为10%-39%,归母净利润增速为-14%到+20%,扣非净利润增速为-15%到+20%。

孰快孰慢,一目了然。所以,资本市场一贯给到欧派家居30多倍的市盈率,而只给到索菲亚10倍出头的市盈率都是有道理的。

虽然财务数据呈现出太多“不幸”,但我们也要看到利空大量释放后的一些向好迹象。

2021 年索菲亚与恒大相关款项11.85 亿元,出于审慎原则,一次性计提信用减值损失9亿多,计提比例高达76%,是公司积极调整业务的主动行为,实质是消化长期积累的不良资产。

谨慎积极看待,上述做法相当于索菲亚给这些年的“失误”来一场彻底清算,把亏损做了个“打包式”了结,某种程度上也为2022年的轻装上阵和财务改善减轻压力,腾出空间,彰显出管理层对后续发展的信心;剩余未计提的2.6 亿元,公司已置换恒大房产,后期有望办理网签并收回,预计负面影响不大。

02 发力大宗业务的“得”与“失”

纵览索菲亚的成长变化,上市是第一个节点。

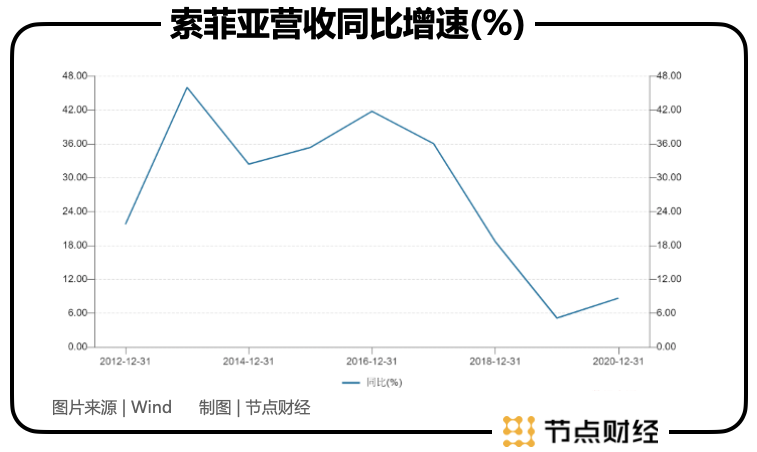

2012年至2017年,赶上房地产如日中天的好光景,公司业绩跑步前进,期间营收复合增速38.2%,归母净利润复合增速39.3%。

伴随着基本面支撑力度不断强化,索菲亚的股价得到了市场的强烈回应,一度在2017年攀上40.4元/股的历史巅峰,完成了盈利和估值的戴维斯双击。

然而,这一高光时刻并没有停留太久。2018年索菲亚遭遇“滑铁卢”,其营收增速从2017年的36.02%骤降至18.66%,归母净利润增速从2017年的36.56%骤降至5.77%,股价亦大幅回落。

背后的原因,除了欧派家居、尚品宅配、志邦家居、金牌橱柜等上市后借资本市场之手迅速扩大规模,行业竞争加剧外,地产进入下行周期也是一个不可忽视的“Bug”。

由于家装家居和地产的高度关联,楼市不景气总是会反映到全屋定制品牌商身上,尤其是几乎全部业务都面向零售端的索菲亚,本身存在信息流滞后,散客市场成单时间长、转化率低等痼疾,受到的影响更大。

索菲亚曾在2018年年报中表示,虽然定制家具行业与其他行业相比,总体保持了不错的增长,但是受到地产行业销售增速下滑、流量被多元化渠道截流导致经营成本上升、竞争加剧等因素影响,行业增速开始放缓。

然而,有意思的是,索菲亚却在这一年发力ToB的大宗用户业务,即为大型房地产精装修项目提供定制衣柜配套等服务,试图打造第二增长曲线。

成效必然也是有的。财报显示,2018年至2020年三年间,索菲亚的大宗业务销售收入从4.84亿元快速上升至15.10亿元,年化复合增长率达76.28%,占总营收比重从6.62%扩大到18.08%,已成为公司近几年业绩增长的有力推动者。

节点财经注意到,2021年上半年,索菲亚来自大宗业务渠道的收入(含衣柜、橱柜、木门及其他)为7.29 亿元,同比上年增长136.83%,仍然维持着较快的增长速度。

但就像“薛定谔的猫”,和房企打交道,水面之下暗涌着太多冰山。

至少在财报上,受制于大宗业务收入按工程合同进度收款,2018年索菲亚的应收账款和应收票据从2.24亿元增长至5.96亿元,并进一步增长至2020年的17.84亿元。

此外,营运资金被长期占用,原本没有太多借款的索菲亚,如今长短期借款超过20亿元,资产负债率一路狂奔,截至2021年三季度末达到44.98%,为上市以来最高。

2020年起,囿于当初不恰当的进入时机和相对激进的作风,索菲亚尝到了苦头。

03 反弹还是反转?

尽管业绩不给力,但最近三个月,索菲亚在资本市场的表现尚佳,股价从底部反弹了近50%,总市值也重新站上了200亿的台面。

这是否说明其股价即将迎来反转或已经发生反转了呢?在节点财经看来,并不尽然。

主要系近期房地产监管环境略有松动以及新一轮家居家装下乡补贴实施,激发资金对相关板块的情绪,索菲亚在指数上行的通道中,浑水摸了一把鱼。

从宏观层面回归到微观的个体,至于索菲亚何时能有明确的反转信号出现,除了基本面上营收、利润数据的好转,或许可以在更细处观察经销商渠道和产品结构两个指标,也可以说是其奋斗路上必过的两道坎。

复盘索菲亚在2018年的困局,绕不开一个因素——经销商。

与大多数传统消费品相同,家居行业发展初期有赖于线下经销体系的支持,双方呈完全正相关。

但随着经销商势力越做越大,索菲亚反而成了被“绑架”的对象,导致公司很多政策在实际落地过程中打了折扣。

为此,索菲亚有意采取措施摆脱经销商的制约,比如开发线上渠道和工程渠道。

然而,结果并不乐观。2018年索菲亚前五大经销商收入占比19.8%,2019年下降到14.82%,有明显改善的迹象,但2020年占比又上升到16.66%;同期,欧派家居前五大经销商占比分别为8.39%、6.17%、5.46%。

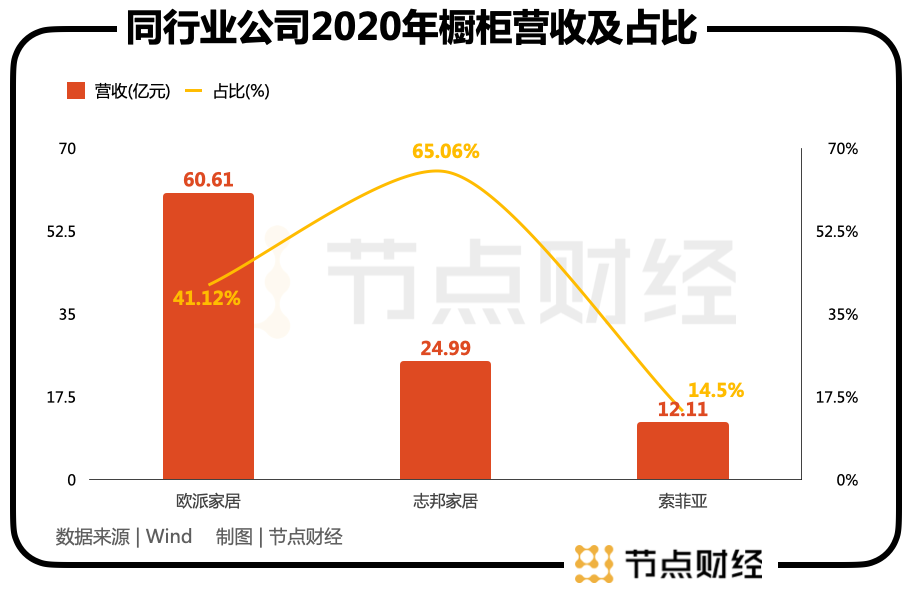

产品结构方面,橱柜业务占比则是全屋定制企业估值起跳的锚点。

精装修房标准导向下,橱柜是房企交房的必备品,而衣柜不包含在内。再者,论装修的先来后到,一般是先橱柜,再衣柜,所以说橱柜业务有卡位的先发优势,较容易为后端衣柜导入流量,带来新订单;反之,衣柜业务却较难导流前端橱柜业务。

基于此,资本市场在对定制家居企业估值时,形成了这样一个底层逻辑:以橱柜业务为主的公司会比以衣柜业务为主的公司更具备增长潜力。

体现在市盈率上,截至2月23日,欧派家居、志邦家居、索菲亚的动态市盈率分别为27.64、21.87、18.88,市净率分别为5.63、3.73、3.36,市场赋予的估值顺序依次是欧派家居>志邦家居>索菲亚,对应2020年橱柜业务收入占比分别为41.12%、65.06%、14.5%。

事实上,苏菲亚早在2014年起就着手拓展橱柜业务,并打出“专业定制柜,就是索菲亚”的口号,为的就是希望在消费者的认知里,烙下“做橱柜也是专家”的印记。

财报显示,2014年-2020年,索菲亚橱柜收入从0.12亿元增长至12.11亿元,占比从0.52%提升至14.5%,进步确实是进步了,但相比欧派家居们,不足和改进的空间更大。

综上,业绩“变脸”,经销商渠道和产品结构调整还没有到位,投资者对索菲亚股价反转的期待或许还要等待一段时间。

评论